Chiến lược giao dịch khung thời gian chéo trung bình di chuyển kép

Tác giả:ChaoZhang, Ngày: 2024-02-04 15:03:41Tags:

Tổng quan

Chiến lược này tạo ra tín hiệu mua và bán bằng cách tính toán hai loại trung bình động khác nhau trên hai khung thời gian khác nhau.

Chiến lược logic

Chiến lược này sử dụng hai đường trung bình di chuyển, đường trung bình di chuyển nhanh và đường trung bình di chuyển chậm. Khung thời gian của đường trung bình di chuyển nhanh nên lớn hơn hoặc bằng khung thời gian biểu đồ. Khi đường trung bình di chuyển nhanh vượt qua đường trung bình di chuyển chậm, một tín hiệu mua được tạo ra. Khi đường trung bình di chuyển nhanh vượt qua đường trung bình di chuyển chậm, một tín hiệu bán được tạo ra.

Người dùng có thể chọn từ các loại trung bình động khác nhau như SMA, EMA, KAMA vv, và khung thời gian có thể khác nhau. Điều này cho phép thử nghiệm với các kết hợp khác nhau để tìm các thông số tối ưu.

Phân tích lợi thế

Ưu điểm lớn nhất của chiến lược này là nó cho phép điều chỉnh dễ dàng các tham số để thử nghiệm với các kết hợp khác nhau để tìm các cài đặt tham số tốt nhất.

Người dùng có thể tự do chọn loại, độ dài, khung thời gian của hai đường trung bình động. Hệ thống tính toán và hiển thị kết quả trong thời gian thực. Điều này dễ dàng hơn nhiều so với thử nghiệm các chiến lược với các kết hợp tham số khác nhau.

Ngoài ra, chức năng dừng lỗ / lấy lợi nhuận tích hợp giúp giảm rủi ro và tăng lợi nhuận.

Phân tích rủi ro

Rủi ro lớn nhất của chiến lược này là việc cài đặt tham số không đúng có thể dẫn đến tín hiệu giao dịch quá thường xuyên, do đó làm tăng chi phí giao dịch và tổn thất trượt.

Ngoài ra, các đường trung bình động kép có xu hướng đưa ra tín hiệu sai. Nếu các thông số không được chọn đúng, tín hiệu mua / bán có thể không đáng tin cậy.

Những rủi ro này có thể được giảm bằng cách tối ưu hóa các tham số và kết hợp với các chỉ số khác.

Hướng dẫn tối ưu hóa

Xem xét thêm các chỉ số khác như RSI để lọc tín hiệu mua / bán trên đỉnh của các đường trung bình động kép. Điều này có thể giúp giảm tín hiệu sai.

Các tham số của các đường trung bình động cũng có thể được tối ưu hóa thông qua đào tạo để tìm ra các kết hợp tốt nhất.

Kết luận

Đây là một hộp cát tuyệt vời để thử nghiệm với các đường trung bình động kép. Ưu điểm lớn nhất của nó là lặp lại nhanh chóng các kết hợp tham số khác nhau để tìm chiến lược giao dịch tốt nhất. Tất nhiên cũng có những rủi ro về cài đặt tham số không đúng, có thể được giảm bằng cách thêm các chỉ số lọc. Việc tối ưu hóa hơn nữa của chiến lược này có khả năng dẫn đến hiệu suất giao dịch tốt hơn.

/*backtest

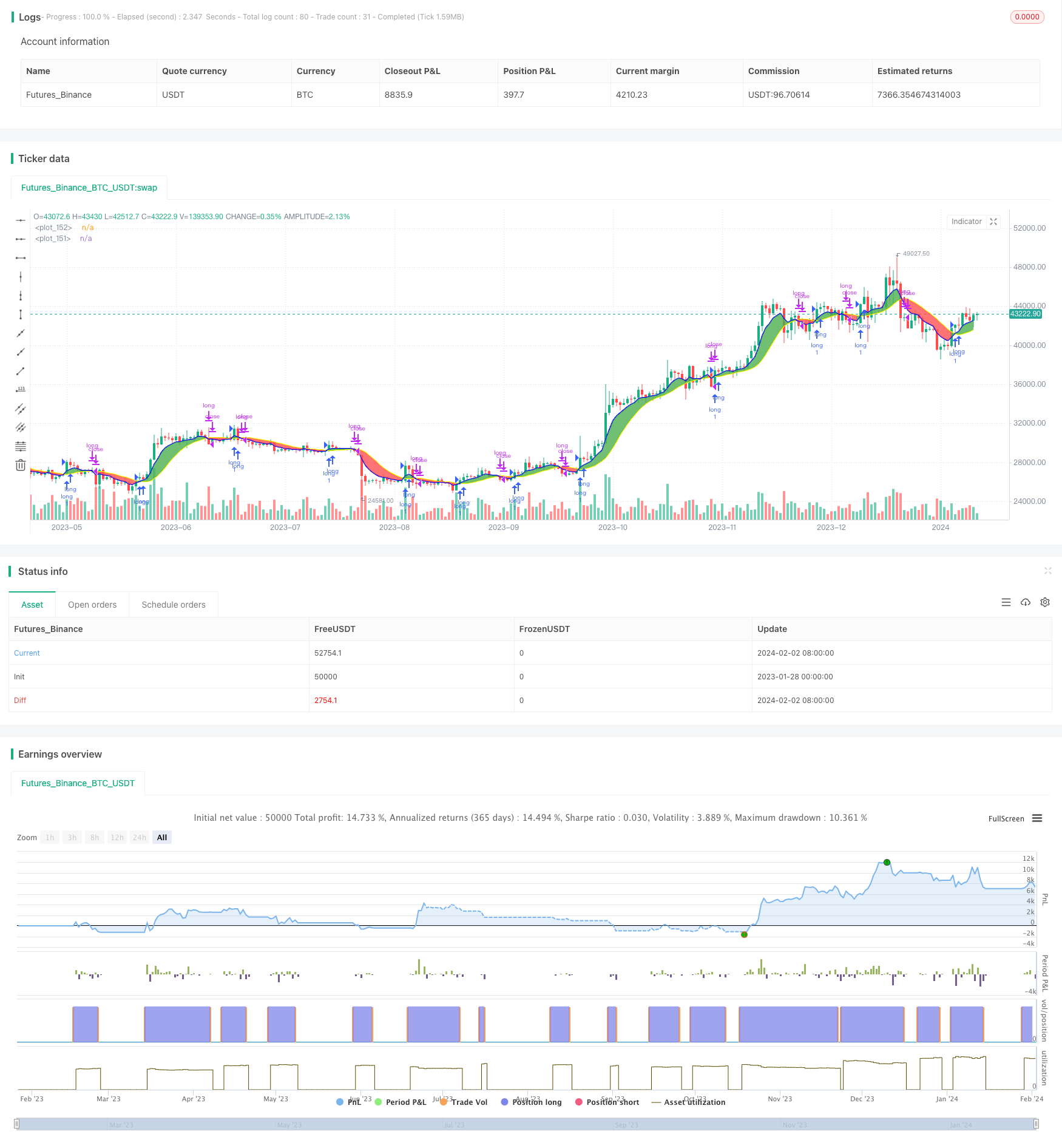

start: 2023-01-28 00:00:00

end: 2024-02-03 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This work is licensed under a Creative Commons Attribution-ShareAlike 4.0 International License https://creativecommons.org/licenses/by-sa/4.0/

// © dman103

// A moving averages SandBox strategy where you can experiment using two different moving averages (like KAMA, ALMA, HMA, JMA, VAMA and more) on different time frames to generate BUY and SELL signals, when they cross.

// Great sandbox for experimenting with different moving averages and different time frames.

//

// == How to use ==

// We select two types of moving averages on two different time frames:

//

// First is the FAST moving average that should be at the same time frame or higher.

// Second is the SLOW moving average that should be on the same time frame or higher.

// When FAST moving average cross over the SLOW moving average we have a BUY signal (for LONG)

// When FAST moving average cross under the SLOW moving average we have a SELL signal (for SHORT)

// WARNING: Using a lower time frame than your chart time frame will result in unrealistic results in your backtesting and bar replay.

// == NOTES ==

// You can select BOTH, LONG, SHORT or NONE in the strategy settings.

// You can also enable Stop Loss and Take Profit.

// More sandboxes to come, Follow to get notified.

// Can also act as indicator by settings 'What trades should be taken' to 'NONE'

//@version=4

strategy("Multi MA MTF SandBox Strategy","Multi MA SandBox",overlay=true)

tradeType = input("LONG", title="What trades should be taken:", options=["LONG", "SHORT", "BOTH", "NONE"])

fast_title = input(true, title='---------------- Fast Moving Average (BLUE)----------------', type=input.bool)

ma_select1 = input(title="First Slow moving average", defval="EMA", options=["SMA", "EMA", "WMA", "HMA", "JMA", "KAMA", "TMA", "VAMA", "SMMA", "DEMA" , "VMA", "WWMA", "EMA_NO_LAG", "TSF","ALMA"])

resma_fast = input(title="First Time Frame", type=input.resolution, defval="")

lenma_fast = input(title="First MA Length", type=input.integer, defval=6)

slow_title = input(true, title='---------------- Slow Moving Average (YELLOW)----------------', type=input.bool)

ma_select2 = input(title="Second Fast moving average", defval="JMA", options=["SMA", "EMA", "WMA", "HMA", "JMA", "KAMA", "TMA", "VAMA", "SMMA", "DEMA" , "VMA", "WWMA", "EMA_NO_LAG", "TSF","ALMA"])

resma_slow = input(title="Second time frame", type=input.resolution, defval="")

lenma_slow = input(title="Second MA length", type=input.integer, defval=14)

settings = input(true, title='---------------- Other Settings ----------------', type=input.bool)

lineWidth = input(2,title="Line Width")

colorTransparency=input(50,title="Color Transparency",step=10,minval=0,maxval=100)

color_fast=input(color.blue,type=input.color)

color_slow=input(color.yellow,type=input.color)

fillColor = input(title="Fill Color", type=input.bool, defval=true)

IndicatorSettings = input(true, title='---------------- Indicators Settings ----------------', type=input.bool)

offset=input(title="Alma Offset (only for ALMA)",defval=0.85, step=0.05)

volatility_lookback =input(title="Volatility lookback (only for VAMA)",defval=12)

i_fastAlpha = input(1.25,"KAMA's alpha (only for KAMA)", minval=1,step=0.25)

fastAlpha = 2.0 / (i_fastAlpha + 1)

slowAlpha = 2.0 / (31)

///////Moving Averages

MA_selector(src, length,ma_select) =>

ma = 0.0

if ma_select == "SMA"

ma := sma(src, length)

ma

if ma_select == "EMA"

ma := ema(src, length)

ma

if ma_select == "WMA"

ma := wma(src, length)

ma

if ma_select == "HMA"

ma := hma(src,length)

ma

if ma_select == "JMA"

beta = 0.45*(length-1)/(0.45*(length-1)+2)

alpha = beta

tmp0 = 0.0, tmp1 = 0.0, tmp2 = 0.0, tmp3 = 0.0, tmp4 = 0.0

tmp0 := (1-alpha)*src + alpha*nz(tmp0[1])

tmp1 := (src - tmp0[0])*(1-beta) + beta*nz(tmp1[1])

tmp2 := tmp0[0] + tmp1[0]

tmp3 := (tmp2[0] - nz(tmp4[1]))*((1-alpha)*(1-alpha)) + (alpha*alpha)*nz(tmp3[1])

tmp4 := nz(tmp4[1]) + tmp3[0]

ma := tmp4

ma

if ma_select == "KAMA"

momentum = abs(change(src, length))

volatility = sum(abs(change(src)), length)

efficiencyRatio = volatility != 0 ? momentum / volatility : 0

smoothingConstant = pow((efficiencyRatio * (fastAlpha - slowAlpha)) + slowAlpha, 2)

var kama = 0.0

kama := nz(kama[1], src) + smoothingConstant * (src - nz(kama[1], src))

ma:=kama

ma

if ma_select == "TMA"

ma := sma(sma(src, ceil(length / 2)), floor(length / 2) + 1)

ma

if ma_select == "VMA"

valpha=2/(length+1)

vud1=src>src[1] ? src-src[1] : 0

vdd1=src<src[1] ? src[1]-src : 0

vUD=sum(vud1,9)

vDD=sum(vdd1,9)

vCMO=nz((vUD-vDD)/(vUD+vDD))

VAR=0.0

VAR:=nz(valpha*abs(vCMO)*src)+(1-valpha*abs(vCMO))*nz(VAR[1])

ma := VAR

ma

if ma_select == "WWMA"

wwalpha = 1/ length

WWMA = 0.0

WWMA := wwalpha*src + (1-wwalpha)*nz(WWMA[1])

ma := WWMA

ma

if ma_select == "EMA_NO_LAG"

EMA1= ema(src,length)

EMA2= ema(EMA1,length)

Difference= EMA1 - EMA2

ma := EMA1 + Difference

ma

if ma_select == "TSF"

lrc = linreg(src, length, 0)

lrc1 = linreg(src,length,1)

lrs = (lrc-lrc1)

TSF = linreg(src, length, 0)+lrs

ma := TSF

ma

if ma_select =="VAMA" // Volatility Adjusted from @fractured

mid=ema(src,length)

dev=src-mid

vol_up=highest(dev,volatility_lookback)

vol_down=lowest(dev,volatility_lookback)

ma := mid+avg(vol_up,vol_down)

ma

if ma_select == "SMMA"

smma = float (0.0)

smaval=sma(src, length)

smma := na(smma[1]) ? smaval : (smma[1] * (length - 1) + src) / length

ma := smma

if ma_select == "DEMA"

e1 = ema(src, length)

e2 = ema(e1, length)

ma := 2 * e1 - e2

ma

if ma_select == "ALMA"

ma := alma(src, length,offset, 6)

ma

ma

// Calculate EMA

ma_fast = MA_selector(close, lenma_fast,ma_select1)

ma_slow = MA_selector(close, lenma_slow,ma_select2)

maFastStep = security(syminfo.tickerid, resma_fast, ma_fast)

maSlowStep = security(syminfo.tickerid, resma_slow, ma_slow)

ma1_plot=plot(maFastStep, color=color_fast,linewidth=lineWidth,transp=colorTransparency)

ma2_plot=plot(maSlowStep, color=color_slow,linewidth=lineWidth,transp=colorTransparency)

colors=ma_fast>ma_slow ? color.green : color.red

fill(ma1_plot,ma2_plot, color=fillColor? colors: na,transp=colorTransparency+15)

closeStatus = strategy.openprofit > 0 ? "win" : "lose"

////////Long Rules

long = crossover(maFastStep,maSlowStep) and (tradeType == "LONG" or tradeType == "BOTH")

longClose =crossunder(maFastStep,maSlowStep)//and falling(maSlowStep,1)

///////Short Rules

short =crossunder(maFastStep,maSlowStep) and (tradeType == "SHORT" or tradeType == "BOTH")

shortClose = crossover(maFastStep,maSlowStep)

longShape= crossover(maFastStep,maSlowStep) and tradeType == "NONE"

shortShape = crossunder(maFastStep,maSlowStep) and tradeType == "NONE"

plotshape(longShape, style=shape.triangleup,location=location.belowbar, color=color.lime,size=size.small)

plotshape(shortShape,style=shape.triangledown,location=location.abovebar, color=color.red,size=size.small)

// === Stop LOSS ===

useStopLoss = input(false, title='----- Add Stop Loss / Take profit -----', type=input.bool)

sl_inp = input(2.5, title='Stop Loss %', type=input.float, step=0.1)/100

tp_inp = input(5, title='Take Profit %', type=input.float, step=0.1)/100

stop_level = strategy.position_avg_price * (1 - sl_inp)

take_level = strategy.position_avg_price * (1 + tp_inp)

stop_level_short = strategy.position_avg_price * (1 + sl_inp)

take_level_short = strategy.position_avg_price * (1 - tp_inp)

if (long)

strategy.entry("long", strategy.long)

if (short)

strategy.entry("short", strategy.short)

strategy.close ("long", when = longClose, comment=closeStatus)

strategy.close ("short", when = shortClose, comment=closeStatus)

if (useStopLoss)

strategy.exit("Stop Loss/Profit Long","long", stop=stop_level, limit=take_level,comment =closeStatus )

strategy.exit("Stop Loss/Profit Short","short", stop=stop_level_short, limit=take_level_short, comment = closeStatus)

- Chiến lược tiền điện tử tăng giá

- Chiến lược giao dịch động lực dựa trên mô hình đa yếu tố

- Chiến lược theo dõi xu hướng Bollinger Bands thích nghi

- Chiến lược thoát RSI được cải thiện với Stop Loss và Take Profit

- Chiến lược giao dịch định lượng dựa trên RSI và Bollinger Bands

- Chiến lược giao dịch định lượng dựa trên SMA và dòng xu hướng xoay

- Chiến lược giao dịch tùy chọn hàng tuần theo Stochastic

- Chiến lược giao dịch định lượng EMA và RSI mạnh mẽ

- Bollinger Bands và Chiến lược giao dịch kết hợp RSI

- Đèn nến Demigod MACD Divergence Xu hướng theo chiến lược

- Chỉ số RSI và chiến lược giao dịch EMA

- Xu hướng tăng giá chéo SMA theo chiến lược

- Bollinger Bands Breakout Chiến lược giao dịch định lượng

- Xu hướng theo chiến lược dựa trên SMA đa thời gian

- Chiến lược đột phá Ichimoku dựa trên tình cảm thị trường

- Chiến lược giao dịch số lượng đa chỉ số năng động

- Chiến lược đảo ngược xu hướng san hô

- Chiến lược giao dịch swing dựa trên động lực

- Chiến lược giao dịch đột phá động lực

- Chiến lược nắm bắt xu hướng RSI