Chiến lược giao dịch chỉ số RSI nâng cao

Tác giả:ChaoZhang, Ngày: 2024-02-06 11:47:59Tags:

Tổng quan

Chiến lược giao dịch chỉ số RSI tiên tiến S&P500 là một chiến lược theo xu hướng trung và dài hạn để giao dịch chỉ số S&P500. Chiến lược này kết hợp nhiều bộ lọc với các tín hiệu mua quá nhiều và bán quá nhiều của RSI để kiểm soát rủi ro và giảm các tín hiệu sai.

Chiến lược logic

Chỉ số cốt lõi của chiến lược này là chỉ số RSI, sử dụng chỉ số RSI 2 giai đoạn để xác định mức giá mua quá mức và bán quá mức. Nó đi dài khi chỉ số RSI giảm xuống dưới đường bán quá mức và đóng vị trí khi chỉ số RSI tăng trên đường mua quá mức. Ngoài ra, chiến lược có một loạt các bộ lọc phụ để kiểm soát rủi ro:

-

Bộ lọc RSI hàng tuần: Yêu cầu RSI hàng tuần dưới ngưỡng để tránh mua mua quá mạnh trong thị trường tăng.

-

Bộ lọc MA: Yêu cầu giá phải ở trên một khoảng thời gian MA nhất định để đảm bảo vào sau khi xu hướng tăng đã bắt đầu.

-

Bộ lọc RSI thứ cấp: Yêu cầu chỉ số RSI thứ cấp cũng giảm dưới đường bán quá mức để tránh đột phá sai.

-

ATR Breakout Filter: Tránh đi lâu sau khi giá giảm mạnh để kiểm soát rủi ro.

Sự kết hợp của nhiều bộ lọc này có thể xác định hiệu quả các điểm đảo ngược giá trung hạn đến dài hạn, kiểm soát tần suất giao dịch và giảm rủi ro.

Phân tích lợi thế

Chiến lược giao dịch chỉ số RSI tiên tiến của S&P500 có những lợi thế sau:

-

Kết hợp nhiều chỉ số phụ trợ làm giảm tín hiệu sai và cải thiện độ tin cậy.

-

Bộ lọc phá vỡ ATR kiểm soát rủi ro bằng cách tránh mua sau khi giảm giá.

-

Bộ lọc RSI hàng tuần ngăn chặn quá tích cực dài trong một thị trường tăng.

-

Bộ lọc MA đảm bảo nhập vào sau khi xu hướng tăng đã bắt đầu.

-

Bộ lọc RSI thứ cấp tránh sự đột phá RSI giả.

-

Thích hợp để nắm giữ trung bình đến dài hạn và tránh giao dịch quá mức.

Phân tích rủi ro

Những rủi ro chính của chiến lược này xuất phát từ các khía cạnh sau:

-

RSI như là chỉ số chính có một số chậm.

-

Điều kiện lọc có thể quá nghiêm ngặt và bỏ lỡ cơ hội.

-

Stop loss có thể được thực hiện trong các vụ tai nạn flash.

-

RSI đơn giản và bộ lọc có khả năng hạn chế trong điều kiện thị trường phức tạp.

Các biện pháp giảm thiểu tương ứng:

-

Điều chỉnh các thông số để tránh bỏ lỡ giao dịch.

-

Tăng kích thước vị trí để tính đến một số giao dịch bị bỏ lỡ.

-

Thư giãn điều kiện bộ lọc một cách vừa phải để tăng tần suất giao dịch.

-

Xem xét kết hợp nhiều chỉ số hơn cho phân tích thị trường phức tạp.

Hướng dẫn tối ưu hóa

Chiến lược có thể được tối ưu hóa thêm theo các hướng sau:

-

Kiểm tra điều chỉnh các thông số RSI để tìm ra các đường mua/bán quá mức tối ưu.

-

Kiểm tra các tham số thời gian MA để xác định các giá trị tối ưu.

-

Kiểm tra điều chỉnh các thông số ATR để tối ưu hóa các bộ lọc đột phá giá.

-

Cố gắng kết hợp các chỉ số khác để phân tích tốt hơn các thị trường phức tạp.

-

Tối ưu hóa các thông số RSI hàng tuần để tìm các thiết lập tối ưu.

-

Tối ưu hóa các thông số RSI thứ cấp bao gồm thời gian và các dòng mua quá mức / bán quá mức.

Kết luận

Chiến lược giao dịch chỉ số RSI tiên tiến S&P500 xác định các điểm đảo ngược xu hướng trung và dài hạn bằng cách sử dụng chỉ số RSI và nhiều điều kiện lọc để kiểm soát rủi ro. Nó sử dụng điểm mạnh của chỉ số RSI hiệu quả để khóa các xu hướng trung và dài hạn và tránh giao dịch quá mức. Khi các thông số tiếp tục được tối ưu hóa, hiệu suất chiến lược có thể tiếp tục cải thiện.

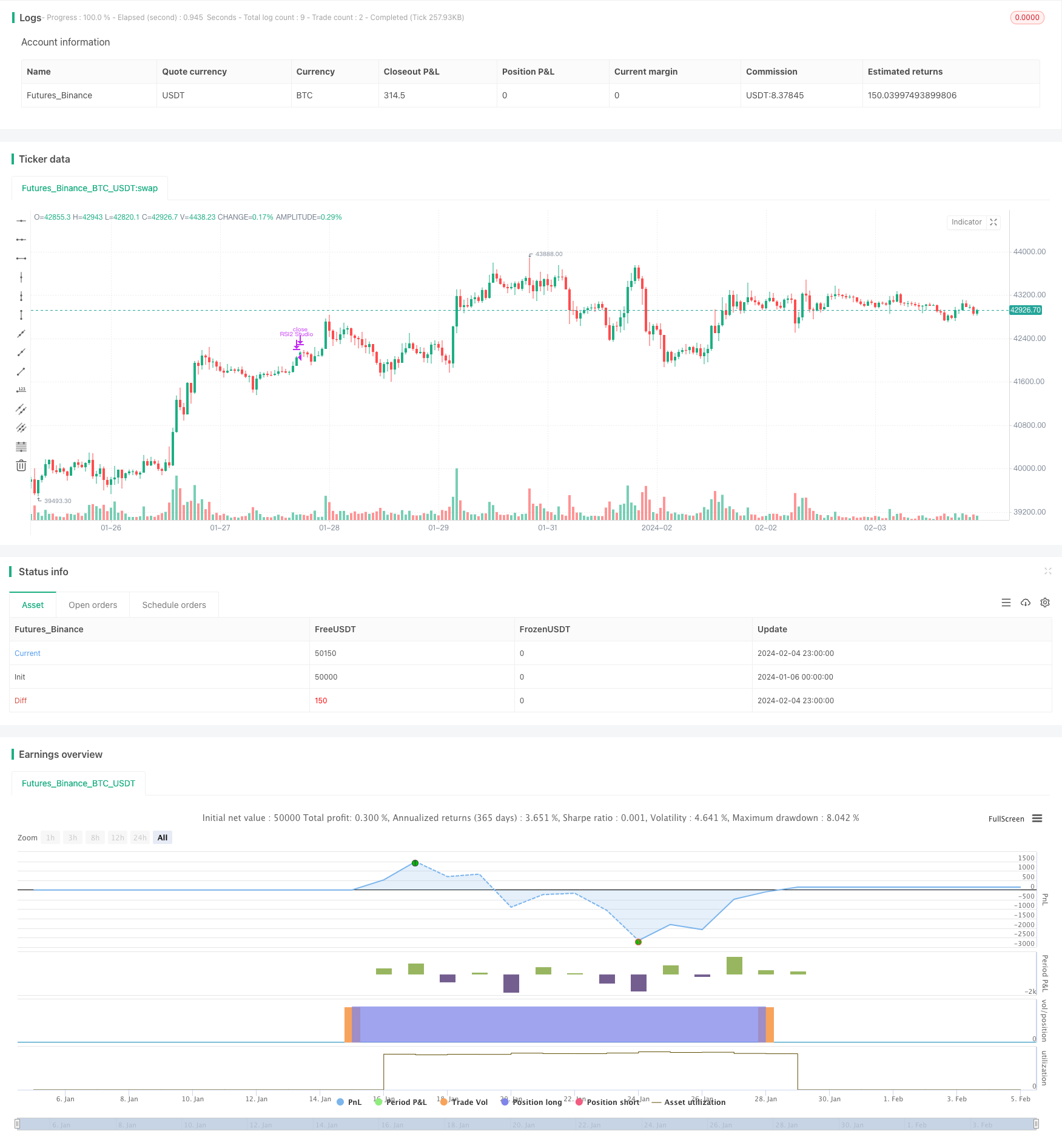

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// Lets connect on LinkedIn (https://www.linkedin.com/in/lets-grow-with-quality/)

// Optimized for S&P500 Daily. Use it as a buy confirmation on certain levels (Springs, Pullbacks, ...) or let it run

// without "Weekly RSI Filter" and pyramiding for 4 x more trades.

// This strategy is optimized for minimum drawdowns and has several filters on board for use on different securities

strategy("S&P500 RSI2 Studio", overlay=true)

baseLength = input(2, title="Base RSI Length")

overSold = input(10, title="Overbought Level")

overBought = input(90, title="Oversold Level")

overBoughtExit = input(70, title="Overbought Level Exit")

enableWeeklyRsiFilter = input(true, title="Enable Weekly RSI Filter")

weeklyOverSold = input(30, title="Weekly Oversold Level")

weeklyOverBought = input(70, title="Weekly OverOverbought Level")

weeklyRsiLength = input(2, title="weeklyRsiLength")

enableWmaFilter = input(false, title="Enable MA Filter")

wmaLength = input(100, title="WMA Length")

exitRsiLength = input(4, title="Exit RSI Length")

dailyRsiLength = input(4, title="Daily RSI Length")

enable2ndRSIFilter = input(false, title="Enable 2nd RSI Filter")

SecRSIFilterLengh = input(14, title="2nd RSI Filter Length")

SecRSIFilterOverSold = input(20, title="2nd RSI Filter Oversold Level")

enableAtrFilter = input(true, title="Enable ATR Filter")

numAtrDays = input(14, title="Number of Days ATR Average")

atrFilterFactor = input(2, title="ATR Filter Factor")

weeklyRsi = request.security(syminfo.tickerid, "W", ta.wma(ta.rsi(close, weeklyRsiLength), 1))

exitRsi = request.security(syminfo.tickerid, "D", ta.wma(ta.rsi(close, exitRsiLength), 2))

dailyRsi = request.security(syminfo.tickerid, "D", ta.wma(ta.rsi(close, dailyRsiLength), 2))

price = close

priceDropCondition = ta.atr(1) >= ta.atr(numAtrDays) * atrFilterFactor

preventEarlyEntry = not priceDropCondition

vrsi = ta.wma(ta.rsi(price, baseLength), 2)

wma = ta.wma(price, wmaLength)

buyCond1 = ta.crossunder(vrsi, overSold)

buyCond2 = enableWeeklyRsiFilter ? weeklyRsi < weeklyOverSold : true

buyCond3 = enable2ndRSIFilter ? ta.wma(ta.rsi(close, SecRSIFilterLengh),2) < SecRSIFilterOverSold : true

buyCond4 = enableWmaFilter ? price > ta.wma(close, wmaLength) : true

buyCond5 = enableAtrFilter ? preventEarlyEntry : true

buy = buyCond1 and buyCond2 and buyCond3 and buyCond4 and buyCond5

if (not na(vrsi))

if buy

strategy.entry("RSI2 Studio", strategy.long, comment="Long")

if (exitRsi > overBoughtExit)

strategy.close("RSI2 Studio", comment="Close Long")

- Trung bình di chuyển kép với chiến lược đột phá động lượng

- Chiến lược Bollinger Band Breakout dựa trên VWAP

- Fibonacci Retracement Chiến lược dừng lỗ động

- Chiến lược chéo EMA và MACD năng động

- Chỉ số động lực kép và chiến lược lai đảo ngược

- TD Sequential Dual-Direction S/R Trading Strategy

- Chiến lược giao dịch định lượng SuperTrend cho Bitcoin

- Một chiến lược ngắn hạn kết hợp chỉ số RSI và đột phá giá

- Chiến lược giao dịch rùa của Richard

- Chiến lược giao dịch đường xu hướng độ dốc động

- Chỉ số RSI Cross Cycle Profit and Stop Loss Strategy

- Chiến lược theo dõi xu hướng dựa trên đường chéo trung bình động

- RSI và Bollinger Bands Fusion Trading Strategy cho LTC

- Chiến lược chéo trung bình động cơ tối ưu

- Chiến lược SMA-ATR Dynamic Trailing Stop

- Chiến lược theo dõi đảo ngược

- Chiến lược trọng tài đảo ngược kép

- Kama và xu hướng dựa trên trung bình động theo chiến lược

- Đường dây giá và xu hướng dựa trên trung bình động theo chiến lược

- Chiến lược Trung bình vị trí động RSI