Chiến lược biến đổi xu hướng ba nến

Tác giả:ChaoZhang, Ngày: 2024-02-18 09:48:28Tags:

Tổng quan

Chiến lược xu hướng đảo ngược ba nến là một chiến lược giao dịch ngắn hạn xác định sự đảo ngược trong xu hướng ngắn hạn bằng cách phát hiện ba nến tăng hoặc giảm liên tiếp theo sau đó là một nến nuốt theo hướng ngược lại, kết hợp với nhiều chỉ số kỹ thuật để lọc các tín hiệu nhập cảnh. Chiến lược giao dịch với tỷ lệ rủi ro-lợi nhuận 1: 3 để đạt được lợi nhuận dư thừa.

Chiến lược logic

Lý thuyết cốt lõi của chiến lược này là xác định mô hình của ba nến tăng hoặc giảm liên tiếp trên biểu đồ, thường ngụ ý một sự đảo ngược sắp xảy ra trong xu hướng ngắn hạn. Khi ba nến giảm được phát hiện, chờ đợi nến tăng tiếp theo đi dài. Ngược lại, khi ba nến tăng được phát hiện, chờ đợi nến giảm tiếp theo đi ngắn. Điều này cho phép nắm bắt các cơ hội đảo ngược trong xu hướng ngắn hạn một cách kịp thời.

Ngoài ra, nhiều chỉ số kỹ thuật được giới thiệu để lọc các tín hiệu nhập cảnh. Hai đường SMA với các thiết lập tham số khác nhau được áp dụng, và các vị trí nhập cảnh chỉ được xem xét khi đường SMA nhanh hơn vượt qua đường chậm hơn. Ngoài ra, chỉ số hồi quy tuyến tính được sử dụng để đánh giá thị trường có dao động hay xu hướng, và giao dịch chỉ được thực hiện trong điều kiện xu hướng. Ngoài ra còn có tùy chọn để kết hợp mô hình nến với đường chéo vàng SMA cho các tín hiệu nhập cảnh bổ sung. Thông qua các phán đoán toàn diện của các chỉ số này, hầu hết tiếng ồn có thể được lọc ra và độ chính xác nhập cảnh được cải thiện.

Đối với dừng lỗ và lấy lợi nhuận, chiến lược yêu cầu tỷ lệ rủi ro-lợi nhuận tối thiểu 1: 3. Chỉ số ATR dựa trên sự biến động giá của nến N gần đây được sử dụng để xác định mức dừng lỗ với tỷ lệ phần trăm bù đắp. Lợi nhuận sau đó được tính theo đó để nhắm mục tiêu lợi nhuận dư thừa thích hợp cho rủi ro.

Ưu điểm

Chiến lược đảo ngược xu hướng ba nến có những lợi thế sau:

- Xác định sự đảo ngược của xu hướng ngắn hạn cho các cơ hội kịp thời

- Cải thiện độ chính xác nhập thông qua nhiều bộ lọc chỉ số

- Hồ sơ rủi ro-lợi nhuận hợp lý với mức dừng lỗ và lợi nhuận thích hợp

- Các tham số đơn giản để dễ hiểu và vận hành

Rủi ro

Ngoài ra còn có một số rủi ro cần lưu ý cho chiến lược này:

- Sự đảo ngược ngắn hạn không nhất thiết có nghĩa là sự đảo ngược xu hướng dài hạn. Xu hướng khung thời gian cao hơn nên được theo dõi. Trung bình động dài hơn có thể được thêm làm bộ lọc.

- Mô hình nến đơn có thể tạo ra tín hiệu sai.

- Các thiết lập stop loss có thể quá hung hăng. phạm vi stop loss có thể được thắt chặt.

- Dữ liệu backtest không đủ dẫn đến sự không chắc chắn về hiệu suất giao dịch thực tế.

Hướng dẫn cải thiện

Chiến lược có thể được cải thiện trong các khía cạnh sau:

- Điều chỉnh các tham số cho các đường trung bình động và hồi quy tuyến tính để xác định tốt hơn xu hướng.

- Thêm các chỉ số khác như Stoch để xác nhận tín hiệu bổ sung.

- Tối ưu hóa các thông số ATR và tỷ lệ dừng lỗ để cân bằng rủi ro và lợi nhuận.

- Đưa ra các cơ chế theo dõi xu hướng để cải thiện lợi nhuận.

- Thiết lập các chương trình quản lý vốn mạnh mẽ để kiểm soát rủi ro giao dịch.

Kết luận

Tóm lại, Chiến lược xu hướng đảo ngược ba nến là một chiến lược giao dịch ngắn hạn đơn giản vốn hóa các mô hình giá và nhiều chỉ số để nắm bắt các cơ hội đảo ngược, được xây dựng dựa trên hồ sơ rủi ro-lợi nhuận cân bằng đúng cách. Nó mang lại kết quả đáng kính với độ phức tạp tương đối thấp, và đáng được các nhà đầu tư chú ý và thử nghiệm.

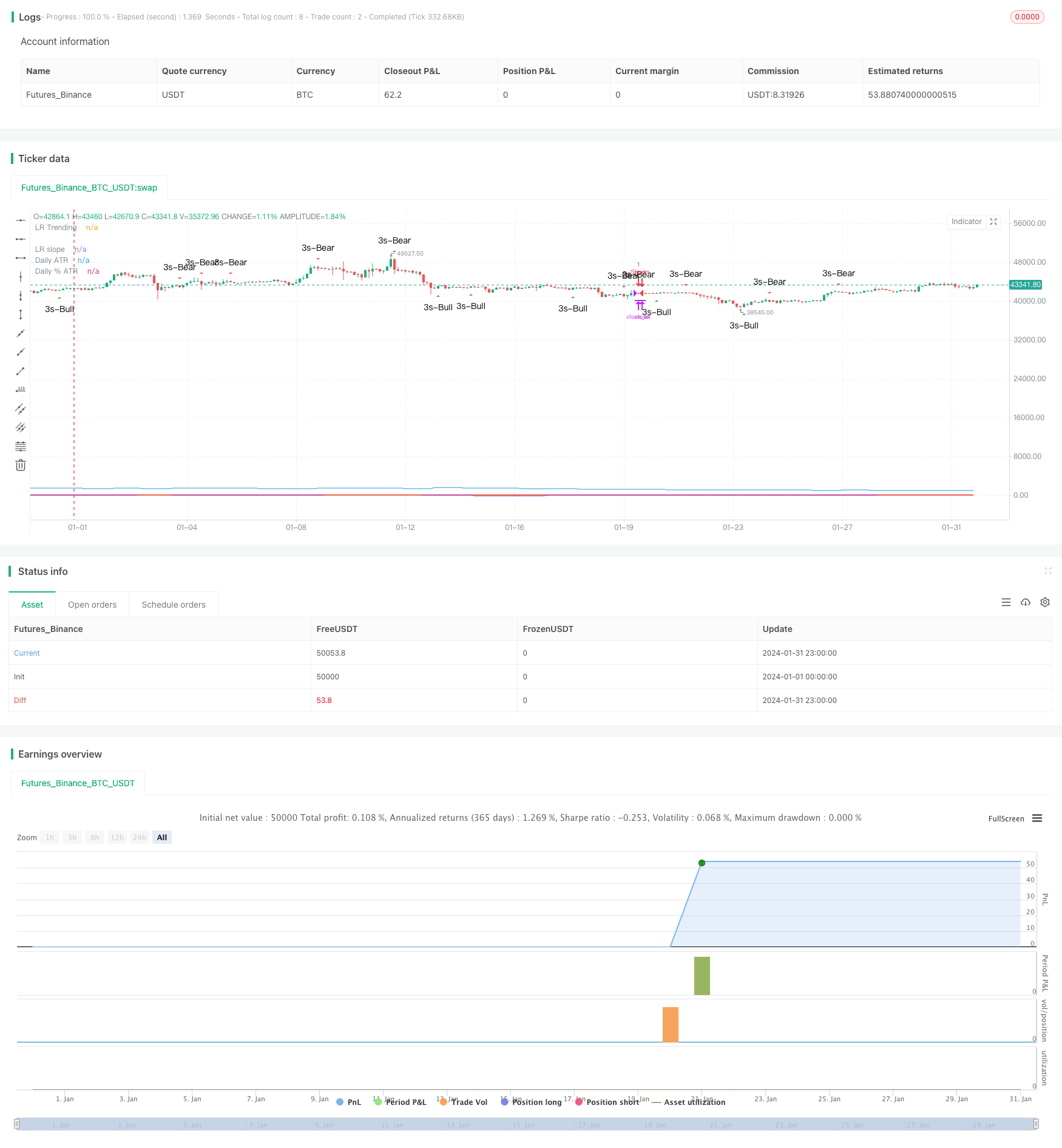

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © platsn

//

// Mainly developed for SPY trading on 1 min chart. But feel free to try on other tickers.

// Basic idea of this strategy is to look for 3 candle reversal pattern within trending market structure. The 3 candle reversal pattern consist of 3 consecutive bullish or bearish candles,

// followed by an engulfing candle in the opposite direction. This pattern usually signals a reversal of short term trend. This strategy also uses multiple moving averages to filter long or short

// entries. ie. if the 21 smoothed moving average is above the 50, only look for long (bullish) entries, and vise versa. There is option change these moving average periods to suit your needs.

// I also choose to use Linear Regression to determine whether the market is ranging or trending. It seems the 3 candle pattern is more successful under trending market. Hence I use it as a filter.

// There is also an option to combine this strategy with moving average crossovers. The idea is to look for 3 canddle pattern right after a fast moving average crosses over a slow moving average.

// By default , 21 and 50 smoothed moving averages are used. This gives additional entry opportunites and also provides better results.

// This strategy aims for 1:3 risk to reward ratio. Stop losses are calculated using the closest low or high values for long or short entries, respectively, with an offset using a percentage of

// the daily ATR value. This allows some price flucuation without being stopped out prematurely. Price target is calculated by multiplying the difference between the entry price and the stop loss

// by a factor of 3. When price target is reach, this strategy will set stop loss at the price target and wait for exit considion to maximize potential profit.

// This strategy will exit an order if an opposing 3 candle pattern is detected, this could happend before stop loss or price target is reached, and may also happen after price target is reached.

// *Note that this strategy is designed for same day SPY option scalping. I haven't determined an easy way to calculate the # of contracts to represent the equivalent option values. Plus the option

// prices varies greatly depending on which strike and expiry that may suits your trading style. Therefore, please be mindful of the net profit shown. By default, each entry is approxiately equal

// to buying 10 of same day or 1 day expiry call or puts at strike $1 - $2 OTM. This strategy will close all open trades at 3:45pm EST on Mon, Wed, and Fri.

// **Note that this strategy also takes into account of extended market data.

// ***Note pyramiding is set to 2 by default, so it allows for multiple entries on the way towards price target.

// Remember that market conditions are always changing. This strategy was only able to be backtested using 1 month of data. This strategy may not work the next month. Please keep that in mind.

// *****************************************************************************************************************************************************************************************************

//@version=5

strategy("3 Candle Strike Stretegy", overlay=true, pyramiding=2, initial_capital=5000, commission_type=strategy.commission.cash_per_contract, commission_value = 0.01)

// ******************** Period **************************************

startY = input(title='Start Year', defval=2011, group = "Trading window")

startM = input.int(title='Start Month', defval=1, minval=1, maxval=12, group = "Trading window")

startD = input.int(title='Start Day', defval=1, minval=1, maxval=31, group = "Trading window")

finishY = input(title='Finish Year', defval=2050, group = "Trading window")

finishM = input.int(title='Finish Month', defval=12, minval=1, maxval=12, group = "Trading window")

finishD = input.int(title='Finish Day', defval=31, minval=1, maxval=31, group = "Trading window")

timestart = timestamp(startY, startM, startD, 00, 00)

timefinish = timestamp(finishY, finishM, finishD, 23, 59)

t1 = time(timeframe.period, "0930-1545:23456")

window = true

// *****************************************************

isSPY = input.bool(defval=true,title="SPY trading only", group = "Trading Options")

SPY_option = input.int(defval=10,title="# of SPY options per trade", group = "Trading Options")

reinvest = input.bool(defval=false,title="reinvest profit?", group = "Trading Options")

src = close

// ***************************************************************************************************** Daily ATR *****************************************************

// Inputs

atrlen = input.int(14, minval=1, title="ATR period", group = "Daily ATR")

iPercent = input.float(5, minval=1, maxval=100, step=0.1, title="% ATR to use for SL / PT", group = "Daily ATR")

// PTPercent = input.int(100, minval=1, title="% ATR for PT")

// Logic

percentage = iPercent * 0.01

datr = request.security(syminfo.tickerid, "1D", ta.rma(ta.tr, atrlen))

datrp = datr * percentage

// datrPT = datr * PTPercent * 0.01

plot(datr,"Daily ATR")

plot(datrp, "Daily % ATR")

// ***************************************************************************************************************** Moving Averages ************************

len0 = input.int(8, minval=1, title='Fast EMA', group= "Moving Averages")

ema1 = ta.ema(src, len0)

len1 = input.int(21, minval=1, title='Fast SMMA', group= "Moving Averages")

smma1 = 0.0

sma_1 = ta.sma(src, len1)

smma1 := na(smma1[1]) ? sma_1 : (smma1[1] * (len1 - 1) + src) / len1

len2 = input.int(50, minval=1, title='Slow SMMA', group= "Moving Averages")

smma2 = 0.0

sma_2 = ta.sma(src, len2)

smma2 := na(smma2[1]) ? sma_2 : (smma2[1] * (len2 - 1) + src) / len2

len3 = input.int(200, minval=1, title='Slow SMMA', group= "Moving Averages")

smma3 = 0.0

sma_3 = ta.sma(src, len3)

smma3 := na(smma3[1]) ? sma_3 : (smma3[1] * (len3 - 1) + src) / len3

ma_bull = smma1 > smma2 and smma1 > smma1[1]

ma_bear = smma1 < smma2 and smma1 < smma1[1]

ma_bull_macro = smma1 > smma3 and smma2 > smma3

ma_bear_macro = smma1 < smma3 and smma2 < smma3

// plot(ma_bull? 1 : 0, "MA bull")

// plot(ma_bear? 1 : 0 , "MA bear")

// **************************************************************************************************************** Linear Regression *************************

//Input

clen = input.int(defval = 50, minval = 1, title = "Linear Regression Period", group = "Linear Regression")

slen = input.int(defval=50, minval=1, title="LR Slope Period" , group = "Linear Regression")

glen = input.int(defval=14, minval=1, title="LR Signal Period", group = "Linear Regression")

LR_thres = input.float(0.03, minval=0, step=0.001, title="LR Threshold for Ranging vs Trending" , group = "Linear Regression")

//Linear Regression Curve

lrc = ta.linreg(src, clen, 0)

//Linear Regression Slope

lrs = (lrc-lrc[1])/1

//Smooth Linear Regression Slope

slrs = ta.ema(lrs, slen)

//Signal Linear Regression Slope

alrs = ta.sma(slrs, glen)

up_accel = lrs > alrs and lrs > 0

down_accel = lrs < alrs and lrs < 0

LR_ranging = math.abs(slrs) <= LR_thres

LR_trending = math.abs(slrs) > LR_thres

plot(slrs, "LR slope")

plot(LR_trending?1:0, "LR Trending")

// *********************************************************************************************************************************** Candle conditions **************************

bull_3s = close[3] <= open[3] and close[2] <= open[2] and close[1] <= open[1] and close > open[1]

bear_3s = close[3] >= open[3] and close[2] >= open[2] and close[1] >= open[1] and close < open[1]

plotshape(bull_3s, style=shape.triangleup, color=color.new(color.green, 0), location=location.belowbar, size=size.small, text='3s-Bull', title='3 Line Strike Up')

plotshape(bear_3s, style=shape.triangledown, color=color.new(color.red, 0), location=location.abovebar, size=size.small, text='3s-Bear', title='3 Line Strike Down')

// ***************************************************************************************************************************************** SL & PT ***********************************

RR = input.float(3.0, minval = 1, step = 0.1, title="Reward to Risk Ratio", group = "Trading Options")

barsSinceLastEntry()=>

strategy.opentrades > 0 ? (bar_index - strategy.opentrades.entry_bar_index(strategy.opentrades-1)) : na

last_high = math.max(high, high[1], high[2], high[3])

last_low = math.min(low, low[1], low[2], low[3])

long_SL = last_low - datrp

short_SL = last_high + datrp

long_PT = last_high

short_PT = last_low

last_entry = strategy.opentrades.entry_price(strategy.opentrades-1)

risk = last_entry - long_SL

if strategy.opentrades > 0

long_SL := math.min(long_SL[barsSinceLastEntry()], last_low)

short_SL := math.max(short_SL[barsSinceLastEntry()], last_high)

risk := last_entry - long_SL

long_PT := last_entry + (last_entry - long_SL) * RR

short_PT := last_entry - (short_SL - last_entry) * RR

else

long_PT := open + (open - long_SL) * RR

short_PT := open - (short_SL - open) * RR

// plot(short_SL,title = "Short SL", color=color.new(color.purple,30))

// plot(long_SL,title = "Long SL", color=color.new(color.purple,30))

// plot(long_PT,title = "Long PT", color=color.new(color.white,50))

// plot(short_PT,title = "Short PT", color=color.new(color.white,50))

// plot(last_entry, title = "Last entry")

// plot(risk, title = "Risk")

// **************************************************************************************************************************************** Trade Pauses ****************************************

bool trade_pause = false

bool trade_pause2 = false

if high - low > datr*0.3

trade_pause := true

else

trade_pause := false

no_longat10 = input.bool(true, title="No long entry between 10 - 10:30 (Avoid 10 am dump)", group = "Trading Options")

// ************************************************************************************************************************************ Entry conditions **************************

trade_3s = input.bool(title='Trade 3s candle pattern', defval=true, group = "Trading Options")

L_entry1 = bull_3s and ma_bull and LR_trending

S_entry1 = bear_3s and ma_bear and LR_trending

trade_ma_reversal = input.bool(title='Trade MA Cross Reversal Signal', defval=true, group = "Trading Options")

L_entry2 = ma_bear_macro and ema1 > smma1 and bull_3s and ta.barssince(ta.cross(ema1,smma1)) < 10

S_entry2 = ma_bull_macro and ema1 < smma1 and bear_3s and ta.barssince(ta.cross(ema1,smma1)) < 10

// ************************************************************************************************************************************** Exit Conditions ********************************

// bsle_thres = input.int(0, "Bar since entry threshold")

// exit0 = barsSinceLastEntry() >= bsle_thres

exit0 = true

L_exit1 = bear_3s

S_exit1 = bull_3s

// ************************************************************************************************************************************ Entry and Exit orders *****************************

strategy.initial_capital = 50000

trade_amount = math.floor(strategy.initial_capital / close)

if isSPY

if strategy.netprofit > 0 and reinvest

trade_amount := math.floor((strategy.initial_capital + strategy.netprofit) * 0.2 / 600) * 10 * SPY_option

else

trade_amount := math.floor(strategy.initial_capital * 0.2 / 600) * 10 * SPY_option

if not(trade_pause) and not(trade_pause2) and time(timeframe.period, "0930-1540:23456")

if trade_3s

if not(time(timeframe.period, "1000-1030:23456")) and no_longat10

strategy.entry("Long", strategy.long, 1, when = L_entry1 and window, comment="Long 3s" + " SL=" + str.tostring(math.round(long_SL,2)) + " PT=" + str.tostring(math.round(long_PT,2)))

strategy.entry("Short", strategy.short, 1, when = S_entry1 and window, comment = "Short 3s" + " SL=" + str.tostring(math.round(short_SL,2)) + " PT=" + str.tostring(math.round(short_PT,2)))

if trade_ma_reversal

strategy.entry("Long", strategy.long, 1, when = L_entry2 and window, comment="Long MA cross" + " SL=" + str.tostring(math.round(long_SL,2)) + " PT=" + str.tostring(math.round(long_PT,2)))

strategy.entry("Short", strategy.short, 1, when = S_entry2 and window, comment = "Short MA corss" + " SL=" + str.tostring(math.round(short_SL,2)) + " PT=" + str.tostring(math.round(short_PT,2)))

if high > long_PT

long_SL := low[1]

strategy.exit("Exit", "Long", when = exit0 and low < long_PT, stop= long_SL, comment = "Exit Long SL/PT hit")

strategy.close("Long", when = L_exit1, comment = "Exit on Bear Signal")

if low < short_PT

short_SL := high[1]

strategy.exit("Exit", "Short", when= exit0 and high > short_PT, stop= short_SL, comment = "Exit Short SL/PT hit")

strategy.close("Short", when = S_exit1, comment = "Exit on Bull Signal")

if time(timeframe.period, "1545-1600:246")

strategy.close_all()

- 3 Chiến lược đảo ngược khoảng thời gian dao động trung bình di chuyển

- Chiến lược khôi phục tăng động lượng trung bình

- Chiến lược săn lùng xu hướng nhiều khung thời gian

- Chiến lược thoát khỏi DCCI

- Chiến lược định lượng dao động giá tự tin gấp đôi

- Chiến lược theo dõi xu hướng biến động

- Chiến lược theo dõi đảo ngược định lượng hai trình điều khiển

- Chiến lược tín hiệu xu hướng chồng chéo

- Swing Points Breakouts Chiến lược dài hạn

- Chiến lược giao dịch định lượng dựa trên bước đột phá trung bình động động

- Chiến lược giao dịch đột phá kép thích nghi

- Chiến lược giao dịch định lượng để đảo ngược đáy

- Chiến lược kết hợp tối ưu hóa xu hướng động lực

- Chiến lược Bollinger Bands đa đường trung bình động

- Chiến lược vượt qua trung bình di chuyển

- Chiến lược SuperTrend Trailing Stop dựa trên Heikin Ashi

- Trung bình di chuyển kép với chiến lược đột phá động lượng

- Chiến lược Bollinger Band Breakout dựa trên VWAP

- Fibonacci Retracement Chiến lược dừng lỗ động

- Chiến lược chéo EMA và MACD năng động