Chiến lược lưới DCA đảo ngược hai đáy trung bình đảo ngược

Tác giả:ChaoZhang, Ngày: 2024-02-20 11:09:33Tags:

Tổng quan

Chiến lược đảo ngược giá trị trung bình của lưới DCA sử dụng giá trị đảo ngược trung bình và chiến lược DCA để thực hiện xây dựng vị trí dần dần. Nó xác định các cơ hội đảo ngược dựa trên mô hình đảo ngược giá trị trung bình. Một khi mô hình đảo ngược được kích hoạt, nó sử dụng nhiều lệnh giới hạn ở các giá khác nhau kết hợp với DCA để thiết lập các vị trí lưới dần dần.

Chiến lược logic

Chiến lược đầu tiên kiểm tra xem có hai giá đóng liên tiếp bằng đáy trên biểu đồ nến hay không, được gọi là

Cụ thể, chỉ số ATR trên 14 ngọn nến gần đây được lấy đầu tiên thông qua ta.atr. Sau đó biến động giá trên 5 ngọn nến gần đây được tính toán. Chúng là các thông số chính được sử dụng để xác định vùng lưới. Các lưới chứa 4 mức giá - giá dưới + biến động, giá dưới + 0,75 * biến động, v.v. Một khi điều kiện đáy kép được kích hoạt, 4 lệnh giới hạn có kích thước bằng nhau sẽ được đặt theo công thức này. Các lệnh chưa hoàn thành sẽ bị hủy sau một số ngọn nến.

Ngoài ra, chiến lược cũng thiết lập giá dừng lỗ và giá lấy lợi nhuận. Giá dừng lỗ được thiết lập ở mức giá thấp nhất của đáy kép trừ một kích thước tick, trong khi giá lấy lợi nhuận được thiết lập ở mức giá đầu vào cộng với 5 lần ATR. Hai giá này sẽ được cập nhật trong thời gian thực khi kích thước vị trí lớn hơn 0.

Điểm mạnh

Những lợi thế chính của chiến lược này là:

- Sử dụng đáy kép để xác định đảo ngược cải thiện độ chính xác và tránh vỡ sai.

- Mạng lưới DCA cho phép các nhà giao dịch dần dần xây dựng các vị trí ở mức giá khác nhau, giảm cơ sở chi phí.

- Các tham số ATR và biến động động động điều chỉnh lưới và phạm vi lợi nhuận dựa trên những thay đổi trên thị trường.

- Lợi nhuận dừng tự động có hiệu quả kiểm soát theo số tiền lỗ giao dịch.

Phân tích rủi ro

Rủi ro lớn:

- Giá có thể phá vỡ hỗ trợ mà không đảo ngược, kích hoạt dừng lỗ và lỗ.

- Cài đặt lưới DCA không chính xác có thể dẫn đến tốc độ lấp thấp.

- Thường mang lợi nhuận với whipsaws trong thị trường biến động.

Các lĩnh vực cải thiện

Một số lĩnh vực có thể cải thiện:

- Thêm phán đoán xu hướng, chỉ giao dịch đảo ngược theo xu hướng chính để tránh thua lỗ.

- Xem xét kích thước lớn hơn cho mục đầu tiên và kích thước nhỏ hơn cho các mục lưới để tối ưu hóa hiệu quả sử dụng vốn.

- Kiểm tra các kết hợp tham số khác nhau để tìm các tham số tối ưu hoặc thiết kế logic điều chỉnh động.

- Tích hợp máy học trong nền tảng tiên tiến để đạt được tối ưu hóa tham số tự động.

Tóm lại

Chiến lược lưới điện DCA đảo ngược chiều đáy kép củng cố mô hình giá, kỹ thuật chỉ số và giao dịch lưới. Nó có thời gian chính xác, cơ sở chi phí có thể kiểm soát được và bảo vệ giảm.

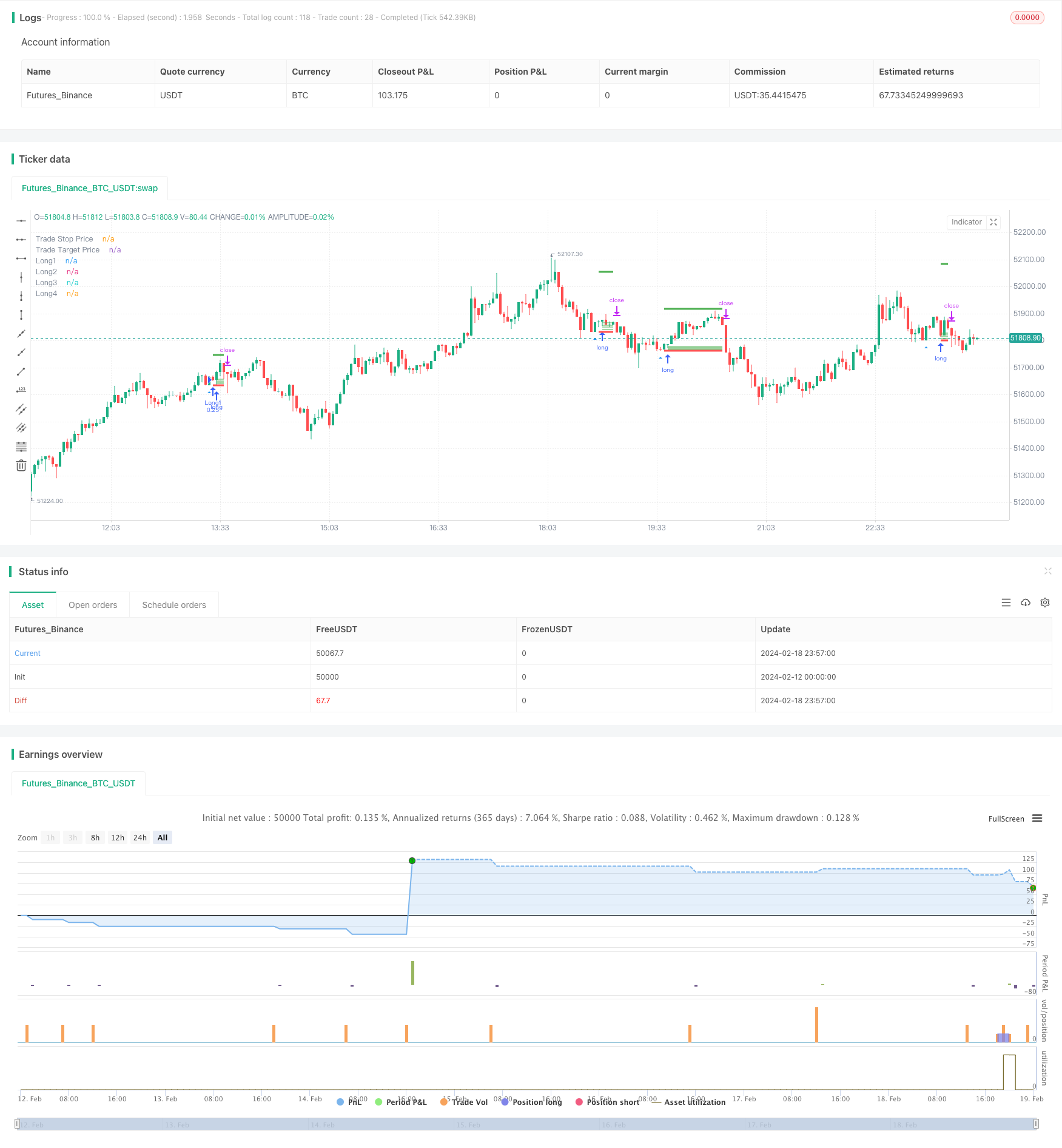

/*backtest

start: 2024-02-12 00:00:00

end: 2024-02-19 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © cherepanovvsb

//@version=5

strategy("Reversal (only long)", overlay=true, margin_long=1, margin_short=1,initial_capital=1000,commission_type = strategy.commission.percent,commission_value =0.1,currency='USD', process_orders_on_close=true)

plotshape(low == low[1], style=shape.triangleup, location=location.belowbar, color=color.blue, title="1 Setup")

plotshape(low == low[1] and low[1]==low[2], style=shape.triangleup, location=location.belowbar, color=color.red, title="Triple Setup")

ATRlenght = input.int(title="ATR length for taking profit", defval=14, group="Strategy Settings")

rewardMultiplier= input.int(title="ATR multiplier", defval=5, group="Strategy Settings")

Volatility_length=input.int(title='Volatility length',defval=5,group="Strategy Settings")

Volatility_multiplier=input.float(title='Volatility multiplier',defval=0.5,step=0.1, group="Strategy Settings")

Candles_to_wait=input.int(title='How many candles to wait after placing orders grid?',defval=4,group="Strategy Settings")

// Get ATR

atr1 = ta.atr(ATRlenght)

//Get volatility values (not ATR)

float result = 0

for i = 0 to Volatility_length

result+=high[i]-low[i]

volatility=result*Volatility_multiplier/Volatility_length

//Validate entrance points

validlow = low [2]== low[1] and not na(atr1)

validlong = validlow and strategy.position_size == 0 and low[1]<low

// Calculate SL/TP

longStopPrice = low[1]-syminfo.mintick

longStopDistance = close - longStopPrice

longTargetPrice = close + (longStopDistance * rewardMultiplier)

strategy.initial_capital = 50000

//Assign all variables

var tradeStopPrice = 0.0

var tradeTargetPrice = 0.0

var point1=0.0

var point2=0.0

var point3=0.0

var point4=0.0

var contracts = int(strategy.initial_capital/close)/4

if validlong

tradeStopPrice := longStopPrice

tradeTargetPrice := longTargetPrice

point1:=low[1]+volatility

point2:=low[1]+volatility*0.75

point3:=low[1]+volatility*0.5

point4:=low[1]+volatility*0.25

strategy.entry ("Long1", strategy.long,limit=point1,qty=contracts, when=validlong)

strategy.entry ("Long2", strategy.long,limit=point2,qty=contracts, when=validlong)

strategy.entry ("Long3", strategy.long,limit=point3,qty=contracts, when=validlong)

strategy.entry ("Long4", strategy.long,limit=point4,qty=contracts, when=validlong)

stopcondition = ta.barssince(validlong) == Candles_to_wait

strategy.cancel("Long1",when=stopcondition)

strategy.cancel("Long2",when=stopcondition)

strategy.cancel("Long3",when=stopcondition)

strategy.cancel("Long4",when=stopcondition)

strategy.exit(id="Long Exit", limit=tradeTargetPrice, stop=tradeStopPrice, when=strategy.position_size > 0)

plot(strategy.position_size != 0 or validlong ? tradeStopPrice : na, title="Trade Stop Price", color=color.red, style=plot.style_linebr, linewidth=3)

plot(strategy.position_size != 0 or validlong ? tradeTargetPrice : na, title="Trade Target Price", color=color.green, style=plot.style_linebr, linewidth=3)

plot(strategy.position_size != 0? point1 : na, title="Long1", color=color.green, style=plot.style_linebr, transp=0)

plot(strategy.position_size != 0? point2 : na, title="Long2", color=color.green, style=plot.style_linebr, transp=0)

plot(strategy.position_size != 0? point3 : na, title="Long3", color=color.green, style=plot.style_linebr, transp=0)

plot(strategy.position_size != 0? point4 : na, title="Long4", color=color.green, style=plot.style_linebr, transp=0)

- Chiến lược đảo ngược trung bình chuyển động chéo

- Chiến lược tối ưu hóa tốc độ thay đổi

- Xu hướng kênh trung bình chuyển động nhiều giai đoạn theo chiến lược

- Chiến lược kết hợp các chỉ số theo dõi xu hướng đột phá

- Định danh giai đoạn tích lũy và chiến lược giao dịch

- Chiến lược giao dịch dựa trên đường cong OBV, CMO và Coppock

- Chiến lược khu vực hành động của CDC

- Chiến lược giao dịch định lượng đa yếu tố

- Xu hướng theo chiến lược dựa trên độ lệch trơn

- Chiến lược giao dịch dao động đám mây Ichimoku

- Assassin's Grid B

Chiến lược giao dịch lưới điện động - Chiến lược chéo trung bình chuyển động nhiều khung thời gian

- Chiến lược giao dịch định lượng chuyển động trung bình theo cấp số

- Chiến lược Momentum Brick

- Chiến lược giao dịch đảo ngược sự biến động

- Chiến lược giao dịch mô hình nến

- Chiến lược giao dịch siêu xu hướng chuyển động theo ADX

- Chiến lược đảo ngược trung bình chuyển động động

- Chiến lược giao dịch chéo giữa động lực chuyển động trung bình

- Chiến lược hợp tác xu hướng động lực