Chiến lược giao dịch kết hợp đường trung bình động kép và chỉ báo gia tốc

Tổng quan

Chiến lược giao dịch kết hợp chỉ số hai đường trung bình và tăng tốc là một chiến lược giao dịch định lượng sử dụng moving average và chỉ số động để tạo và xác minh tín hiệu giao dịch đồng thời. Chiến lược này kết hợp khả năng theo dõi xu hướng của đường trung bình và tính năng động của chỉ số tăng tốc, có thể nắm bắt được đường nét của xu hướng thị trường một cách hiệu quả thông qua các điều kiện nhập và rút ra nghiêm ngặt, đồng thời xác nhận xu hướng và tránh rủi ro giảm lợi nhuận hoặc thậm chí là mất mát do thu hẹp khu vực lợi nhuận giao dịch hoặc biến động thị trường.

Nguyên tắc chiến lược

Chiến lược này dựa trên đường trung bình di chuyển đơn giản (SMA) 20 chu kỳ và đường trung bình di chuyển chỉ số (EMA) 5 chu kỳ. Trong đó, đường SMA 20 chu kỳ có thể làm mỏng các biến động thị trường một cách hiệu quả, xác định xu hướng giá trong trung và dài hạn; đường EMA 5 chu kỳ có thể nắm bắt xu hướng thay đổi giá ngắn hạn một cách linh hoạt hơn bằng cách cho trọng lượng cao hơn cho giá gần đây.

Sau khi tín hiệu giao dịch được tạo ra, chiến lược này cũng đưa ra chỉ số MACD để xác minh xu hướng. Cụ thể, khi tạo ra tín hiệu mua, MACD cần xuất hiện hiện tượng kim loại DIFF với đường DEA và duy trì một số chu kỳ để xác nhận xu hướng mua hiện đang tăng; Ngược lại, khi tạo ra tín hiệu bán cần quan sát xu hướng giảm MACD duy trì một chu kỳ nhất định sau khi hình thành chu kỳ chết.

Cuối cùng, cho dù là mua hay bán, chiến lược này sẽ đặt mức dừng lỗ hợp lý. Cụ thể, đường dừng lỗ mua sẽ được đặt dưới giá trị tối thiểu dưới điểm vào; đường dừng lỗ mua sẽ được đặt trên giá trị tối đa trên điểm vào. Và, điểm dừng lỗ sẽ được cập nhật trong thời gian thực theo biến động giá.

Phân tích lợi thế

- Bộ lọc hai dòng đồng đều có thể xác định hiệu quả hướng giao dịch và tránh bị nhiễu bởi tiếng ồn thị trường;

- Xác minh MACD đảm bảo xu hướng được thiết lập và ngăn chặn việc mở nhiều vị trí trong quá trình thu hồi xung đột;

- Chiến lược dừng lỗ nghiêm ngặt có thể khóa lợi nhuận tối đa và kiểm soát rủi ro thị trường;

- Các tham số có thể điều chỉnh, có thể được tối ưu hóa theo đặc điểm thị trường và giống.

Phân tích rủi ro

- Nếu các tham số của MACD được chọn không đúng, có thể sẽ bỏ lỡ các xu hướng ngắn hơn hoặc giao dịch can thiệp thường xuyên;

- Các tham số đường trung bình cần được thử nghiệm cho các giống cụ thể để đạt được tối ưu;

- Trong một thị trường có xu hướng mạnh mẽ, dừng lỗ có thể bị phá vỡ và dẫn đến tổn thất nhất định.

Các tham số của MACD có thể được điều chỉnh để có được sự kết hợp tốt hơn. Ngoài ra, các tham số chu kỳ trung bình nên được tối ưu hóa theo các đặc điểm của các giống khác nhau. Cuối cùng, có thể nới lỏng mức dừng lỗ thích hợp để đảm bảo lợi nhuận hướng lớn được giải phóng đầy đủ.

Hướng tối ưu hóa

Chiến lược này có thể được tối ưu hóa hơn nữa theo một số hướng sau:

Tiếp theo, các nhà nghiên cứu đã đưa ra một thuật toán tự thích ứng. Các kết hợp tự động có chu kỳ động có thể tự động thích ứng với sự thay đổi của thị trường mà không cần sự can thiệp của con người để tối ưu hóa tham số.

Kết hợp với mô hình học máy. Các thuật toán như học sâu có thể được sử dụng để tự động xác định các đặc điểm của các thị trường khác nhau và xuất ra các thiết lập tham số tối ưu trong thời gian thực.

Thêm các điều kiện lọc bổ sung. Các chỉ số kỹ thuật khác có thể được thêm vào các tín hiệu giao dịch hiện có như các tiêu chuẩn phán đoán phụ trợ, chẳng hạn như giới thiệu các yếu tố khối lượng giao dịch.

Tối ưu hóa chiến lược dừng lỗ. Có thể nghiên cứu các phương pháp dừng lỗ thông minh hơn như dừng đột phá, theo dõi dừng lỗ để có được lợi nhuận lớn hơn trong khi kiểm soát rủi ro.

Tóm tắt

Chiến lược kết hợp đường trung bình kép và MACD đã xem xét tổng hợp các đặc điểm xu hướng, yếu tố động lực và kiểm soát rủi ro, vượt qua các giới hạn của chỉ số kỹ thuật đơn lẻ, có thể cải thiện hiệu quả sự ổn định của giao dịch định lượng. Chiến lược này có thể điều chỉnh thông qua các tham số để thích ứng tốt với các môi trường thị trường khác nhau, đáng để áp dụng và tối ưu hóa liên tục. Đồng thời, việc giới thiệu nhiều phương tiện thông minh hơn vẫn có không gian tối ưu hóa lớn, có thể mong đợi tối ưu hóa tự động hóa và tối đa hóa hiệu quả của chiến lược kết hợp với thuật toán trí tuệ nhân tạo.

/*backtest

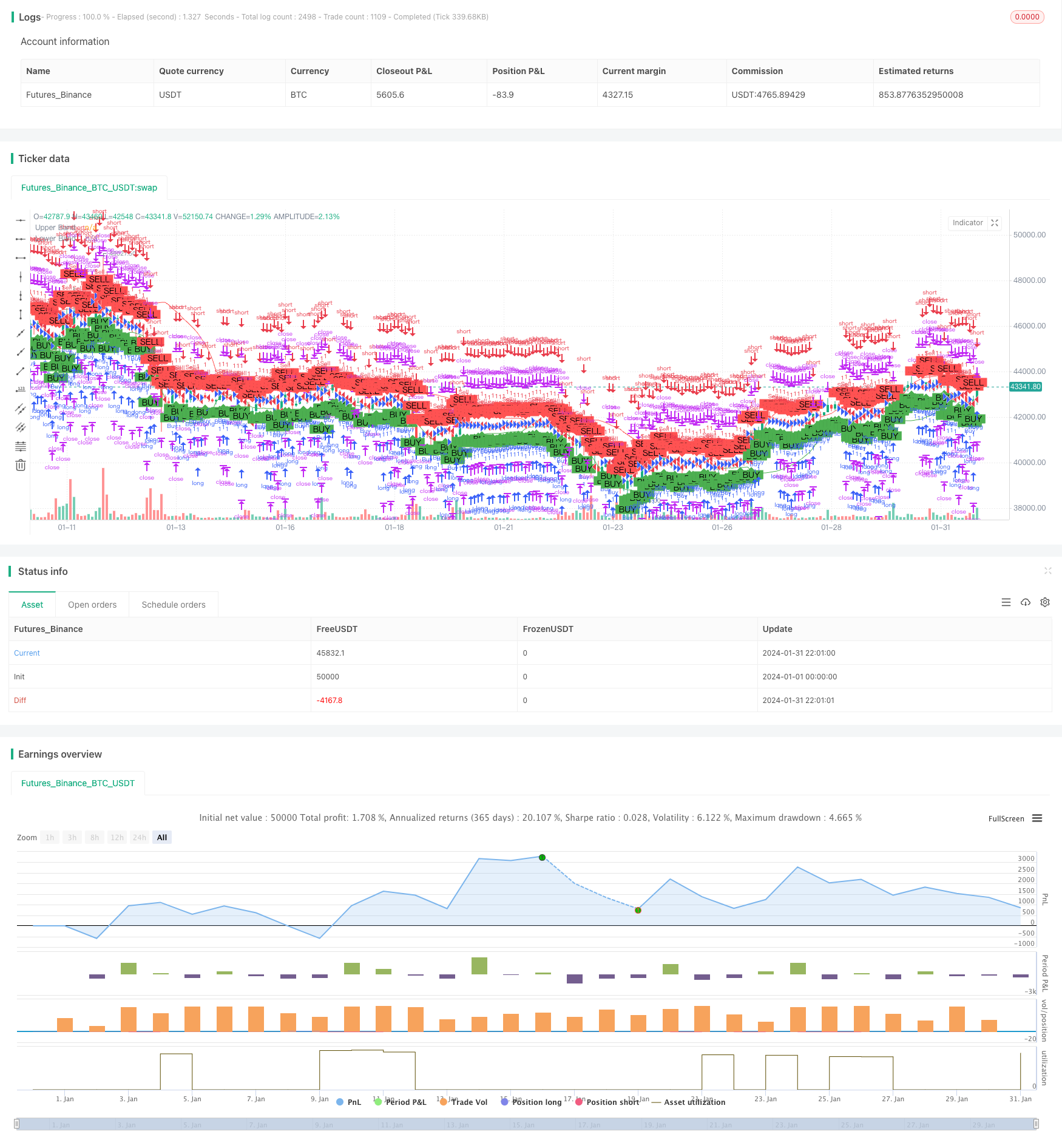

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Bollinger Band Strategy with Early Signal (v5)", overlay=true)

// Inputs

length = 20

mult = 1.5

src = close

riskRewardRatio = input(3.0, title="Risk-Reward Ratio")

// Calculating Bollinger Bands

basis = ta.ema(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

// Plotting Bollinger Bands

plot(upper, "Upper Band", color=color.red)

plot(lower, "Lower Band", color=color.green)

// Tracking Two Candles Ago Crossing Bollinger Bands

var float twoCandlesAgoUpperCrossLow = na

var float twoCandlesAgoLowerCrossHigh = na

if (close[2] > upper[2])

twoCandlesAgoUpperCrossLow := low[2]

if (close[2] < lower[2])

twoCandlesAgoLowerCrossHigh := high[2]

// Entry Conditions

longCondition = (not na(twoCandlesAgoLowerCrossHigh)) and (high > twoCandlesAgoLowerCrossHigh)

shortCondition = (not na(twoCandlesAgoUpperCrossLow)) and (low < twoCandlesAgoUpperCrossLow)

// Plotting Entry Points

plotshape(longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// Strategy Execution

if (longCondition)

stopLoss = low - (high - low) * 0.05

takeProfit = close + (close - stopLoss) * riskRewardRatio

strategy.entry("Buy", strategy.long)

strategy.exit("Exit Buy", "Buy", stop=stopLoss, limit=takeProfit)

if (shortCondition)

stopLoss = high + (high - low) * 0.05

takeProfit = close - (stopLoss - close) * riskRewardRatio

strategy.entry("Sell", strategy.short)

strategy.exit("Exit Sell", "Sell", stop=stopLoss, limit=takeProfit)