概述

Alpha Beast 高级量化交易策略是一种结合了多重技术指标的全面交易系统,专为捕捉市场中的强势趋势而设计。该策略核心在于整合超级趋势(Supertrend)指标、相对强弱指标(RSI)和成交量突破判断,形成多维度的入场信号确认机制。同时,策略采用基于真实波动幅度(ATR)的动态止损和基于风险回报比(RR)的目标利润设定,确保每笔交易都在严格的风险管理框架内执行。策略默认使用账户总值的20%作为交易资金,平衡了收益潜力与风险暴露。

策略原理

Alpha Beast 高级量化交易策略的运作基于以下关键组件和逻辑流程:

指标计算:

- RSI(14):衡量价格变动的相对强弱

- ATR(14):测量市场波动性

- 超级趋势(3.0, 10):确定市场趋势方向

- 成交量分析:使用20日成交量均线与当前成交量比较,识别成交量推动

入场条件:

- 多头条件:超级趋势向上(方向指标低于收盘价) + RSI > 60 + 成交量突破(当前成交量 > 20日均量 * 1.5)

- 空头条件:超级趋势向下(方向指标高于收盘价) + RSI < 40 + 成交量突破(当前成交量 > 20日均量 * 1.5)

风险管理:

- 止损设置:基于ATR值计算,多头为当前价格减去ATR*1.2,空头为当前价格加上ATR*1.2

- 止盈设置:基于风险回报比计算,默认为2.5倍止损距离

- 资金管理:每次交易使用账户总值的20%

策略的核心逻辑是要求多重条件同时满足才能触发交易信号,这种”确认机制”有效减少了假信号,同时通过动态计算的止损止盈水平来适应市场波动性的变化。

策略优势

多重确认机制:结合趋势、动量和成交量三个维度的指标,显著降低假信号风险,只有当市场同时满足趋势、强度和成交量条件时才执行交易。

动态风险管理:止损和止盈点位根据市场实际波动性(ATR)动态调整,而非使用固定点位,这使策略能够适应不同市场环境和波动周期。

对趋势行情的有效捕捉:通过超级趋势指标和RSI阈值的组合,策略特别适合捕捉有明确方向的强势市场走势。

成交量确认:引入成交量分析作为交易确认,确保入场点位有足够的市场参与度和动能支持,减少在低流动性环境中的不必要交易。

风险回报比的优化:默认使用2.5:1的风险回报比设置,使得即使胜率不高,策略在长期也能保持盈利能力。

资金管理的内置机制:通过百分比方式控制每笔交易的资金量,避免过度风险暴露,有助于账户的长期稳定增长。

策略风险

RSI阈值敏感性:固定的RSI阈值(60⁄40)可能在不同市场环境中表现不一,在长期区间震荡市场中可能产生过多假信号,而在强趋势市场中可能错过持续机会。

成交量依赖风险:策略对成交量突破有较强依赖,在某些交易品种或时段,成交量数据可能不够准确或具有滞后性,影响信号质量。

超级趋势参数固定问题:使用固定的超级趋势参数(3.0, 10)可能不适合所有市场环境,参数优化缺乏自适应机制。

止损设置可能过紧:在高波动市场中,ATR倍数1.2可能导致止损过于接近当前价格,增加被市场噪音触发的风险。

资金分配固定:每次使用固定比例(20%)的账户资金可能不够灵活,无法根据信号强度和市场状况动态调整头寸大小。

解决方案: - 引入自适应RSI阈值,根据市场波动性动态调整 - 增加成交量数据质量检验机制,或使用多周期成交量确认 - 实现超级趋势参数的自适应优化 - 在高波动期间动态调整ATR倍数 - 引入基于信号强度的头寸规模动态调整算法

策略优化方向

指标参数自适应优化:

- 实现RSI阈值、超级趋势因子和成交量倍数的自适应调整,根据市场波动周期和历史表现动态优化参数

- 原因:固定参数难以适应所有市场环境,自适应参数能提高策略的普适性和稳健性

时间过滤器引入:

- 添加日内交易时间过滤或市场时段分析功能,避开低效交易时段

- 原因:不同时段市场效率和信号可靠性有显著差异,时间过滤可提高整体信号质量

多周期确认系统:

- 增加多个时间周期的趋势确认,确保交易方向与更大周期趋势一致

- 原因:单一周期分析容易受到短期市场噪音影响,多周期分析能提供更全面的市场视角

机器学习信号优化:

- 引入机器学习算法对已有信号进行二次筛选,识别具有更高胜率的交易机会

- 原因:传统技术指标组合难以捕捉市场中的复杂非线性关系,机器学习可显著提高模式识别能力

风险管理动态调整:

- 基于历史波动性和当前市场状态动态调整风险回报比和资金分配比例

- 原因:不同市场环境下的最优风险参数差异较大,动态风险管理能更好地适应市场变化

加入市场情绪指标:

- 整合VIX或其他市场情绪指标,在极端市场环境下调整策略行为

- 原因:在市场恐慌或极度贪婪时期,常规技术分析有效性降低,市场情绪指标可提供额外维度的决策支持

总结

Alpha Beast 高级量化交易策略代表了一种融合多指标协同作用的现代交易系统,通过结合趋势分析、动量指标和成交量确认,实现了对市场机会的多维度识别。其核心优势在于严格的信号筛选机制和动态的风险管理系统,使策略在波动性市场中依然能保持稳定表现。

尽管存在RSI阈值固定和参数优化等方面的局限性,但通过提出的优化方向,特别是引入自适应参数系统、多周期确认和机器学习辅助决策,该策略有潜力发展成为一个更全面、更稳健的交易系统。最重要的是,其风险管理框架设计理念—结合ATR动态止损和固定风险回报比—为量化交易策略的开发提供了一个值得借鉴的模板。

对于追求在技术分析基础上构建系统化交易方法的交易者,Alpha Beast策略提供了一个平衡信号质量和风险控制的实用框架,通过进一步优化和个性化调整,可以适应各种市场环境和交易风格。

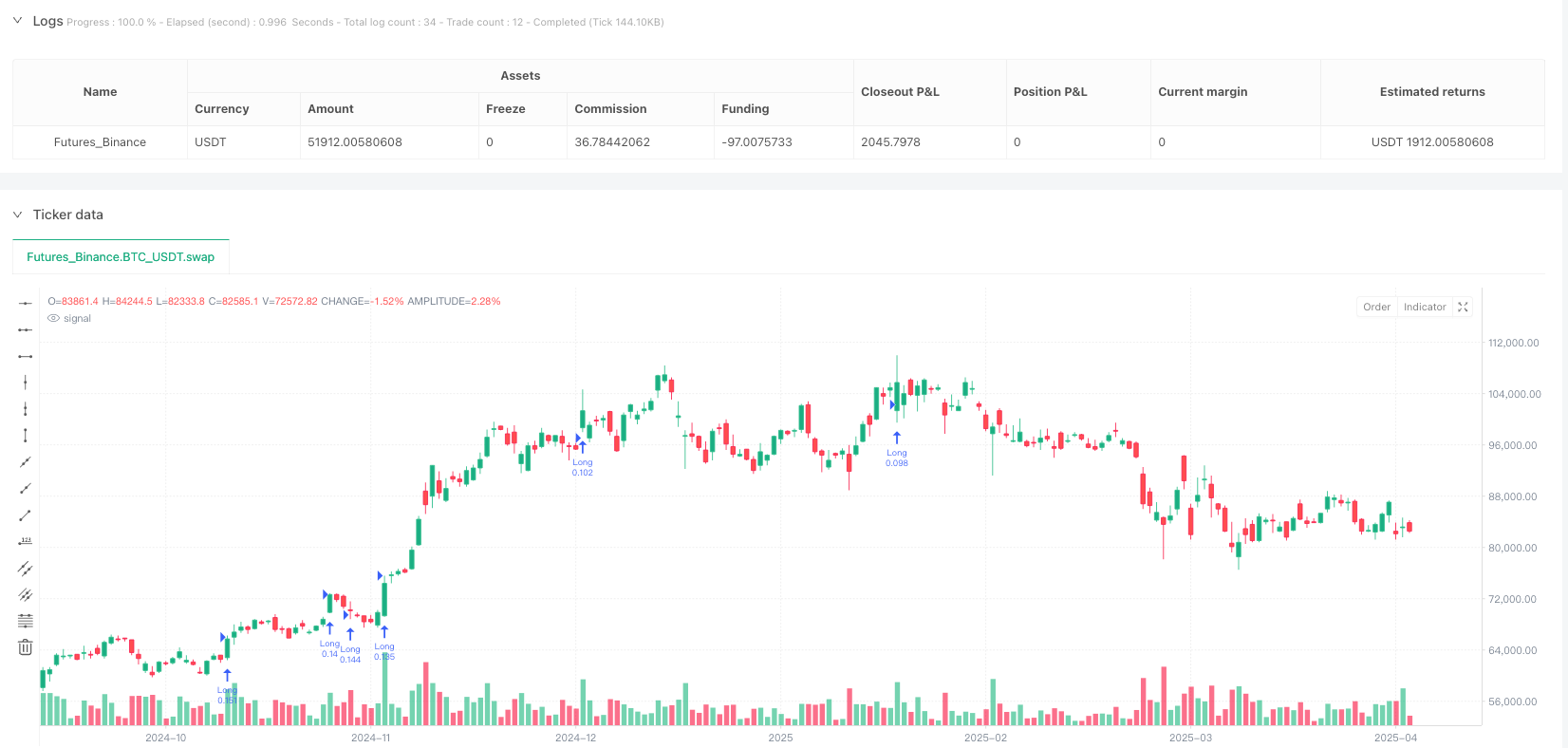

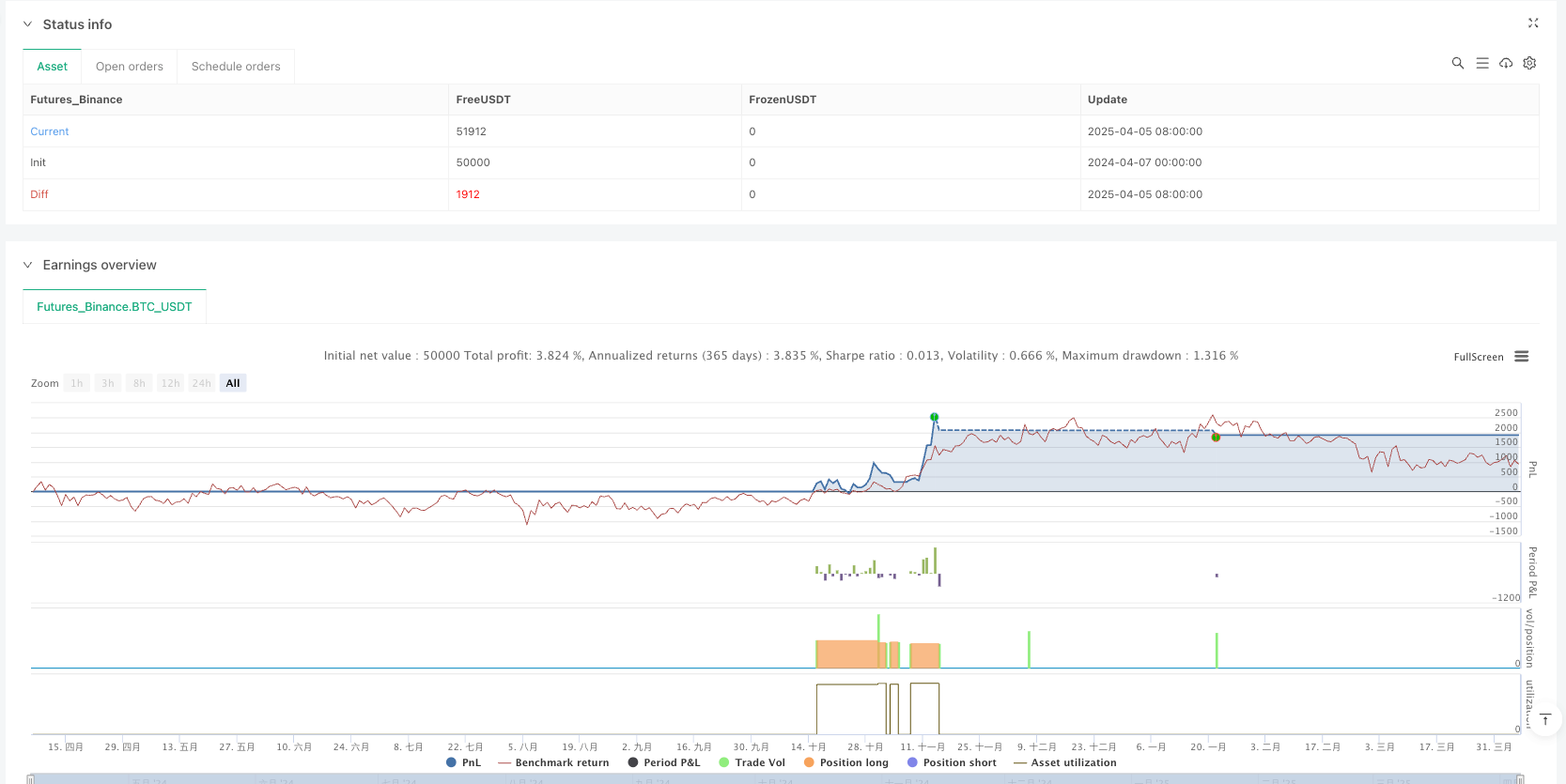

/*backtest

start: 2024-04-07 00:00:00

end: 2025-04-06 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script® code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © ErayPala

//@version=6

strategy("Alpha Beast – Max Performance Mode", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=20)

// === Inputs

rsiLen = input.int(14, title="RSI Length")

rsiThreshold = input.int(60, title="RSI Entry Threshold")

atrLen = input.int(14, title="ATR Length")

atrMultSL = input.float(1.2, title="ATR SL Multiplier")

rr = input.float(2.5, title="Risk-Reward Ratio")

supertrendFactor = input.float(3.0, title="Supertrend Factor")

supertrendLen = input.int(10, title="Supertrend Length")

volMult = input.float(1.5, title="Volumen-Multiplikator")

// === Indicators

rsi = ta.rsi(close, rsiLen)

atr = ta.atr(atrLen)

vol = volume

volSMA = ta.sma(volume, 20)

// === Supertrend Calc

[_, direction] = ta.supertrend(supertrendFactor, supertrendLen)

isUpTrend = direction < close

isDownTrend = direction > close

// === Volumen-Push

volBoost = vol > volSMA * volMult

// === Entry Conditions

longCond = isUpTrend and rsi > rsiThreshold and volBoost

shortCond = isDownTrend and rsi < (100 - rsiThreshold) and volBoost

// === SL & TP

longSL = close - atr * atrMultSL

longTP = close + atr * atrMultSL * rr

shortSL = close + atr * atrMultSL

shortTP = close - atr * atrMultSL * rr

// === Strategy Entries/Exits

if (longCond)

strategy.entry("Long", strategy.long)

strategy.exit("Long Exit", from_entry="Long", stop=longSL, limit=longTP)

if (shortCond)

strategy.entry("Short", strategy.short)

strategy.exit("Short Exit", from_entry="Short", stop=shortSL, limit=shortTP)