গতিশীল প্রবণতা কৌশল

লেখক:চাওঝাং, তারিখঃ 2024-01-29 16:38:22ট্যাগঃ

সারসংক্ষেপ

এই কৌশলটি স্টক মূল্যের মধ্যমেয়াদী আপট্রেন্ড বা ডাউনট্রেন্ড সনাক্ত করতে এবং প্রবণতার প্রাথমিক পর্যায়ে অবস্থান গ্রহণের জন্য গতির সূচক এবং প্রবণতা ট্র্যাকিং অন্তর্ভুক্ত করে। কৌশলটি প্রথমে দামের 20 দিনের গতির সূচক গণনা করে, তারপরে এটিকে 0 থেকে 1 এর মধ্যে একটি স্বাভাবিক গতির মান হিসাবে প্রক্রিয়া করে। এদিকে, 20 দিনের সহজ চলমান গড়টি মধ্যমেয়াদী প্রবণতার প্রতিনিধি হিসাবে গণনা করা হয়। যখন স্বাভাবিক গতি 0.5 এর চেয়ে বড় এবং দাম মধ্যমেয়াদী প্রবণতা লাইনের উপরে থাকে, তখন দীর্ঘ যান। যখন স্বাভাবিক গতি 0.5 এর চেয়ে কম হয় এবং দাম মধ্যমেয়াদী প্রবণতা লাইনের নীচে থাকে, তখন সংক্ষিপ্ত যান।

কৌশলগত যুক্তি

এই কৌশলটির মূল সূচক হ'ল মূল্যের 20 দিনের গতির পার্থক্য। গতির পার্থক্যটি সংজ্ঞায়িত করা হয়ঃ (আজ

এছাড়াও, মধ্যমেয়াদী প্রবণতা দিক নির্ধারণের জন্য 20 দিনের সহজ চলমান গড় অন্তর্ভুক্ত করা হয়। চলমান গড়গুলি প্রবণতা বিশ্লেষণের জন্য চাক্ষুষভাবে স্বজ্ঞাত সরঞ্জাম। যখন দাম চলমান গড় রেখার উপরে থাকে, এটি একটি আপট্রেন্ডের সংকেত দেয়। যখন রেখার নীচে থাকে, এটি একটি ডাউনট্রেন্ড নির্দেশ করে।

সাধারণ গতির সূচক এবং মাঝারি মেয়াদী প্রবণতা বিচারকে একত্রিত করে, এই কৌশলটি মাঝারি মেয়াদী দিগন্তে উল্লেখযোগ্য উত্থান এবং হ্রাসের পর্যায়গুলি ক্যাপচার করার লক্ষ্য রাখে। যুক্তিটি হ'লঃ যদি স্বাভাবিক গতি 0.5 এর চেয়ে বড় হয় তবে এর অর্থ হ'ল দামটি সম্প্রতি একটি আপট্রেন্ডের সাথে ত্বরান্বিত হচ্ছে। এদিকে, যদি দামটি 20 দিনের এমএ এর উপরে থাকে তবে মাঝারি মেয়াদটি এখনও একটি আপট্রেন্ড। এই শর্তে, দীর্ঘ যান। বিপরীতে, যদি স্বাভাবিক গতি 0.5 এর নীচে পড়ে তবে এটি সম্প্রতি ত্বরান্বিত হ্রাসের প্রবণতার সংকেত দেয়। এছাড়াও, 20 দিনের এমএ এর নীচে দামের সাথে, মাঝারি মেয়াদটি হ্রাসশীল। তারপরে আমাদের শর্ট করা উচিত।

উপরে মূল সিদ্ধান্তের যুক্তি বর্ণনা করা হয়েছে। এন্ট্রিগুলির জন্য, কৌশলটি কেবলমাত্র সমন্বিত গতি এবং প্রবণতা সংকেত পর্যবেক্ষণ করার সময় বাজারে প্রবেশ করে। স্টপ লসের জন্য, একটি স্থির স্টপ দীর্ঘ সময়ের জন্য সর্বোচ্চ মূল্য + সর্বনিম্ন টিক আকারে এবং সর্বনিম্ন মূল্য - শর্টসের জন্য সর্বনিম্ন টিক আকারে সেট করা হয়, যাতে অকার্যকর ভাসমান ক্ষতিগুলি রোধ করা যায়।

সুবিধা বিশ্লেষণ

এই কৌশলটির সবচেয়ে বড় সুবিধা হ'ল নিশ্চিতকরণের জন্য দুটি সূচক ব্যবহার করা, যা কার্যকরভাবে উইপসাউতে কিছু মিথ্যা এন্ট্রি ফিল্টার করতে পারে। কেবলমাত্র গতি সংকেতগুলির উপর নির্ভর করে মাঝে মাঝে ভুয়া সংকেত উত্পাদন করতে থাকে। মাঝারি মেয়াদী প্রবণতার শর্ত যুক্ত করে, গতি সংকেতগুলির বৈধতা যাচাই করা যায় যাতে ব্যাপ্তি বাজারে আটকে না যায়। একইভাবে, কেবল প্রবণতা অনুসরণ করে প্রবণতা ত্বরণের শুরুতে কিছু সুযোগ মিস করতে পারে, যখন গতির সংমিশ্রণ সময়মত এই জাতীয় বাঁকগুলি ক্যাপচার করতে পারে। সুতরাং দুটি সূচক আরও শক্তিশালী সিদ্ধান্ত তৈরি করতে একে অপরকে পরিপূরক করে।

আরেকটি সুবিধা হল 20 দিনের সময়কালের পছন্দ। এই মধ্যমেয়াদী পরামিতি দ্রুত ফ্রিকোয়েন্সির তুলনায় ট্রেডিং ফ্রিকোয়েন্সি হ্রাস করতে সহায়তা করে, কৌশলটি মাঝারি-দীর্ঘমেয়াদে বৃহত্তর ওঠানামা ক্যাপচার করতে দেয়। এদিকে, এটি স্বল্পমেয়াদী বাজার গোলমালও ফিল্টার করতে পারে।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির প্রধান ঝুঁকিটি গতি এবং প্রবণতার মধ্যে পার্থক্যের মধ্যে রয়েছে। ভুল সমন্বয় ভুল সংকেতগুলির দিকে পরিচালিত করতে পারে। উদাহরণস্বরূপ, একটি ডাউনট্রেন্ডের সময়, স্বল্পমেয়াদী বাউন্স সাময়িকভাবে গতি বাড়িয়ে তুলতে পারে। যদি সোজা দীর্ঘ হয় তবে এটি ক্ষতির মুখোমুখি হতে পারে।

এছাড়াও, স্টপ-লস প্রক্রিয়াটি তুলনামূলকভাবে সহজ এবং ঝুঁকিগুলি সম্পূর্ণরূপে অন্তর্ভুক্ত করতে ব্যর্থ হতে পারে। বিশাল মূল্য ব্যবধানের ক্ষেত্রে, স্থির ক্ষতির আকার সরাসরি ফাঁক হয়ে যেতে পারে, যা অপর্যাপ্ত প্রতিক্রিয়া প্রমাণ করে।

অপ্টিমাইজেশান নির্দেশাবলী

এখানে এই কৌশলটির জন্য কিছু প্রধান অপ্টিমাইজেশান দিক রয়েছেঃ

-

ক্রস-প্রশ্নের জন্য আরও সূচক প্রবর্তন করুন, যেমন MACD, KD, Bollinger Bands ইত্যাদি। এটি গতি সংকেতগুলির বৈধতা যাচাই করতে এবং মিথ্যা সংকেতগুলি এড়াতে সহায়তা করতে পারে।

-

এটিআর বা বিকল্প মূল্যের মডেলগুলির মাধ্যমে স্টপ লস স্তরগুলি গতিশীলভাবে সামঞ্জস্য করুন। এটি স্টপগুলি আঘাতের সম্ভাবনা হ্রাস করতে পারে।

-

প্যারামিটার পিরিয়ড অপ্টিমাইজ করুন। বর্তমান ২০ দিনের প্যারামিটারগুলি উন্নতির জন্য পরীক্ষা করা যেতে পারে।

-

গতির পার্থক্যের ক্রয় এবং বিক্রয় প্রান্তিককরণ। বর্তমানে উভয় জন্য 0.5 ব্যবহার করা হয়। সর্বোত্তম স্তরগুলি পৃথক হতে পারে।

-

অপর্যাপ্ত পরিমাণে মিথ্যা ব্রেকআউট এড়াতে ট্রেডিং ভলিউম ফিল্টার যুক্ত করুন।

সিদ্ধান্ত

এই কৌশলটি মাঝারি-দীর্ঘমেয়াদে গতির পরিবর্তনের ফলে উদ্ভূত ট্রেডিং সুযোগগুলি ক্যাপচার করার জন্য প্রবণতা বিশ্লেষণ এবং গতির সূচকগুলিকে একত্রিত করে। একক সূচক সিস্টেমের তুলনায়, একাধিক সূচক পদ্ধতি সঠিকতা এবং লাভজনকতা উন্নত করে। সহজ স্টপ প্রক্রিয়াটি দ্রুত ঝুঁকি নিয়ন্ত্রণকে সহজতর করে তোলে। প্যারামিটার টিউনিং, স্টপ-লস কৌশল এবং সহায়ক অবস্থার উপর আরও অপ্টিমাইজেশন নমনীয়তা এবং বিভিন্ন বাজারের ব্যবস্থার সাথে অভিযোজনযোগ্যতা বাড়িয়ে তুলতে পারে। সামগ্রিকভাবে, এটি সম্প্রসারণের সম্ভাবনা সহ একটি প্রতিশ্রুতিশীল পরিমাণগত কৌশল উপস্থাপন করে।

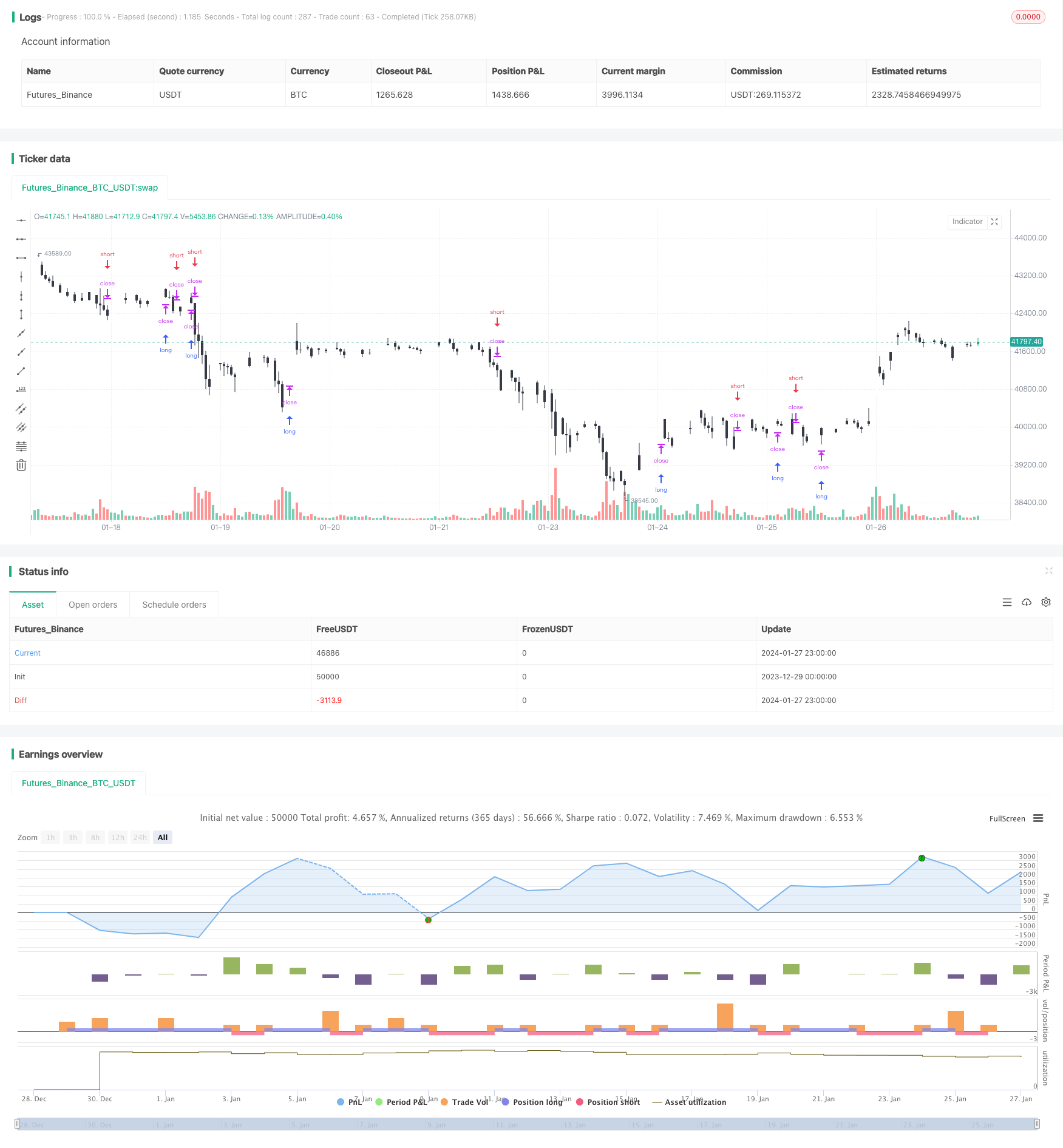

/*backtest

start: 2023-12-29 00:00:00

end: 2024-01-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Momentum Strategy, rev.2", overlay=true)

//

// Data

//

src = input(close)

lookback = input(20)

cscheme=input(1, title="Bar color scheme", options=[1,2])

//

// Functions

//

momentum(ts, p) => (ts - ts[p]) / ts[p]

normalize(src, len) =>

hi = highest(src, len)

lo = lowest(src, len)

res = (src - lo)/(hi - lo)

//

// Main

//

price = close

mid = sma(src, lookback)

mom = normalize(momentum(price, lookback),100)

//

// Bar Colors

//

clr1 = cscheme==1?black: red

clr2 = cscheme==1?white: green

barcolor(close < open ? clr1 : clr2)

//

// Strategy

//

if (mom > .5 and price > mid )

strategy.entry("MomLE", strategy.long, stop=high+syminfo.mintick, comment="MomLE")

else

strategy.cancel("MomLE")

if (mom < .5 and price < mid )

strategy.entry("MomSE", strategy.short, stop=low-syminfo.mintick, comment="MomSE")

else

strategy.cancel("MomSE")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)

- সীমান্তবর্তী স্বল্পমেয়াদী অগ্রগতি বিপরীত 5EMA কৌশল

- RSI সূচক ভিত্তিক স্টক ট্রেডিং পিরামিডিং কৌশল

- ইএমএ চ্যানেল ট্রেডিং কৌশল সম্পর্কে সবকিছু

- ডাবল ডেকার আরএসআই ট্রেডিং কৌশল

- বোলিংজার ব্যান্ড এবং আরএসআই সংমিশ্রণ কৌশল

- ডাবল ইনসাইড বার এবং ট্রেন্ড কৌশল

- আশ্চর্যজনক দামের কৌশল

- শক্তিশালী প্রবণতা অব্যাহত রাখার কৌশল

- প্রবণতা ট্র্যাকিং চলমান গড় ক্রসওভার কৌশল

- ব্রেকআউট বিপরীতমুখী মডেল টার্টেল ট্রেডিং কৌশল ভিত্তিক

- পিনট 123 বিপরীতমুখী এবং ব্রেকআউট রেঞ্জ স্বল্পমেয়াদী ট্রেডিং কৌশল

- RSI-ভিত্তিক স্টক ট্রেডিং কৌশল

- মসৃণ অস্থিরতা ব্যান্ড কৌশল

- কমোডিটি চ্যানেল ইনডেক্স রিভার্সাল ট্রেডিং কৌশল

- এটিআর-এর সাথে সময়ভিত্তিক কৌশল লাভ নিন

- গতির প্রবণতা ট্র্যাকার কৌশল

- ইএমএ মোমবাতি বন্ধ কৌশল

- ইএমএ ক্রসওভার পরিমাণগত ট্রেডিং কৌশল

- ডায়নামিক স্টপ-লস মুভিং এভারেজ কৌশল

- ইনক্রিমেন্টাল এন্ট্রি কৌশল সহ গড় বিপরীতমুখী