বোলিংজার ব্যান্ড এবং আরএসআই সংমিশ্রণ কৌশল

লেখক:চাওঝাং, তারিখঃ 2024-01-30 15:15:32ট্যাগঃ

সারসংক্ষেপ

এই কৌশলটি বোলিংজার ব্যান্ড এবং আপেক্ষিক শক্তি সূচক (আরএসআই) একত্রিত করে যখন বোলিংজার ব্যান্ডগুলি সংকুচিত হয় এবং আরএসআই বৃদ্ধি পায় তখন ঝুঁকি নিয়ন্ত্রণের জন্য স্টপ লস সহ সুযোগগুলি সনাক্ত করে।

কৌশলগত যুক্তি

এই কৌশলটির মূল যুক্তি হ'ল বলিংজার ব্যান্ডগুলি সংকুচিত করা এবং যখন আরএসআই আপট্রেন্ডে থাকে তখন দামের ব্রেকআউট পূর্বাভাস দেওয়া। বিশেষত, যখন 20 পিরিয়ড বিবি মিডল ব্যান্ড স্ট্যান্ডার্ড ডিভিয়েশন এটিআর * 2 এর চেয়ে কম হয়, আমরা বিবি সংকুচিত হওয়ার বিষয়টি নির্ধারণ করি; এদিকে, যদি 10 এবং 14 পিরিয়ড উভয়ই আরএসআই বাড়ছে, আমরা পূর্বাভাস দিই যে দামগুলি শীঘ্রই বিবি উপরের ব্যান্ডের উপরে ভেঙে যেতে পারে এবং দীর্ঘ যেতে পারে।

বাজারে প্রবেশের পরে, আমরা লাভ লক এবং ঝুঁকি পরিচালনা করতে ATR নিরাপত্তা দূরত্ব + অভিযোজিত স্টপ লস ব্যবহার করি। যখন মূল্য স্টপ লস বা RSI কেটে যায় তখন অবস্থানগুলি বন্ধ হয়ে যাবে (14-পরিয়ড RSI 70 এর উপরে এবং 10-পরিয়ড RSI 14 ছাড়িয়ে যায়) ।

সুবিধা বিশ্লেষণ

এই কৌশলটির সবচেয়ে বড় সুবিধা হ'ল বিবি সংকোচনের সাথে একীকরণ সময় চিহ্নিত করা এবং আরএসআইয়ের সাথে ব্রেকআউট দিকটি পূর্বাভাস দেওয়া। এছাড়াও, স্থির স্টপ লসের পরিবর্তে বাজারের অস্থিরতার উপর ভিত্তি করে অভিযোজিত স্টপ লস ব্যবহার করা ঝুঁকি নিয়ন্ত্রণের সময় লাভকে আরও ভালভাবে লক করতে পারে।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির প্রধান ঝুঁকি হ'ল বিবি সংকোচন এবং আরএসআই আপট্রেন্ডের ভুল সনাক্তকরণ, যা মিথ্যা ব্রেকআউটের দিকে পরিচালিত করতে পারে। তদতিরিক্ত, উচ্চ অস্থিরতার সময় অভিযোজিত স্টপ লস সময়মতো অবস্থান বন্ধ করতে ব্যর্থ হতে পারে। বাঁক স্টপ লসের মতো স্টপ লসের পদ্ধতি উন্নত করা এই ঝুঁকি হ্রাস করতে পারে।

অপ্টিমাইজেশান নির্দেশিকা

এই কৌশল নিম্নলিখিত দিকগুলির মধ্যে আরও অপ্টিমাইজ করা যেতে পারেঃ

-

আরও সঠিকভাবে সংকোচন সনাক্ত করতে বিবি পরামিতি উন্নত করুন

-

আরএসআই সময়ের জন্য বিভিন্ন মান পরীক্ষা করুন

-

অন্যান্য স্টপ লস কৌশল যেমন কার্ভ SL বা পিছনে তাকানো SL পরীক্ষা করুন

-

প্রতীক বৈশিষ্ট্য উপর ভিত্তি করে পরামিতি সামঞ্জস্য করুন

সিদ্ধান্ত

এই কৌশলটি বিবি এবং আরএসআইয়ের পরিপূরকতাকে ভাল ঝুঁকি-সমন্বিত রিটার্ন অর্জনের জন্য ব্যবহার করে। স্টপ লস এবং প্যারামিটার টিউনিংয়ের মতো দিকগুলির উপর আরও অপ্টিমাইজেশন এটিকে বিভিন্ন ট্রেডিং যন্ত্রের জন্য আরও উপযুক্ত করে তুলতে পারে।

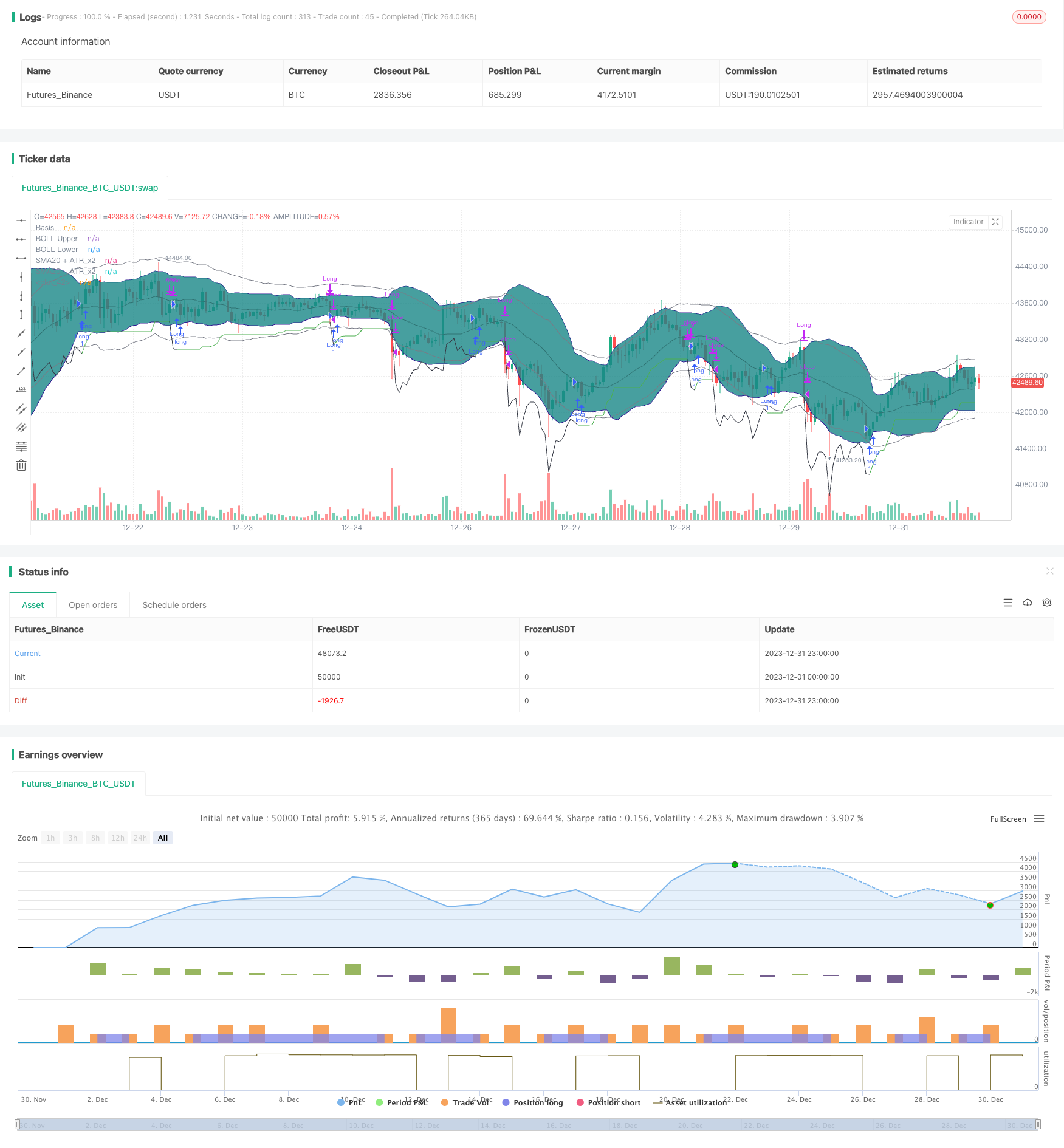

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//

//@version=4

strategy("[KL] BOLL + RSI Strategy",overlay=true,pyramiding=1)

// Timeframe {

backtest_timeframe_start = input(defval = timestamp("01 Apr 2016 13:30 +0000"), title = "Backtest Start Time", type = input.time)

USE_ENDTIME = input(false,title="Define backtest end-time (If false, will test up to most recent candle)")

backtest_timeframe_end = input(defval = timestamp("01 May 2021 19:30 +0000"), title = "Backtest End Time (if checked above)", type = input.time)

within_timeframe = true

// }

// Bollinger bands (sdv=2, len=20) {

BOLL_length = 20, BOLL_src = close, SMA20 = sma(BOLL_src, BOLL_length), BOLL_sDEV_x2 = 2 * stdev(BOLL_src, BOLL_length)

BOLL_upper = SMA20 + BOLL_sDEV_x2, BOLL_lower = SMA20 - BOLL_sDEV_x2

plot(SMA20, "Basis", color=#872323, offset = 0)

BOLL_p1 = plot(BOLL_upper, "BOLL Upper", color=color.navy, offset = 0, transp=50)

BOLL_p2 = plot(BOLL_lower, "BOLL Lower", color=color.navy, offset = 0, transp=50)

fill(BOLL_p1, BOLL_p2, title = "Background", color=#198787, transp=85)

// }

// Volatility Indicators {

ATR_x2 = atr(BOLL_length) * 2 // multiplier aligns with BOLL

avg_atr = sma(ATR_x2, input(1,title="No. of candles to lookback when determining ATR is decreasing"))

plot(SMA20+ATR_x2, "SMA20 + ATR_x2", color=color.gray, offset = 0, transp=50)

plot(SMA20-ATR_x2, "SMA20 - ATR_x2", color=color.gray, offset = 0, transp=50)

plotchar(ATR_x2, "ATR_x2", "", location = location.bottom)

//}

// Trailing stop loss {

TSL_source = low

var entry_price = float(0), var stop_loss_price = float(0)

trail_profit_line_color = color.green

if strategy.position_size == 0 or not within_timeframe

trail_profit_line_color := color.black

stop_loss_price := TSL_source - ATR_x2

else if strategy.position_size > 0

stop_loss_price := max(stop_loss_price, TSL_source - ATR_x2)

plot(stop_loss_price, color=trail_profit_line_color)

if strategy.position_size > 0 and stop_loss_price > stop_loss_price[1]

alert("Stop loss limit raised", alert.freq_once_per_bar)

// } end of Trailing stop loss

//Buy setup - Long positions {

is_squeezing = ATR_x2 > BOLL_sDEV_x2

if is_squeezing and within_timeframe and not is_squeezing[1]

alert("BOLL bands are squeezing", alert.freq_once_per_bar)

else if not is_squeezing and within_timeframe and is_squeezing[1]

alert("BOLL bands stopped squeezing", alert.freq_once_per_bar)

ema_trend = ema(close, 20)

concat(a, b) =>

concat = a

if a != ""

concat := concat + ", "

concat := concat + b

concat

// }

// Sell setup - Long position {

rsi_10 = rsi(close, 10), rsi_14 = rsi(close, 14)

overbought = rsi_14 > input(70,title="[Exit] RSI(14) value considered as overbought") and rsi_10 > rsi_14

// } end of Sell setup - Long position

// MAIN: {

if within_timeframe

entry_msg = ""

exit_msg = ""

// ENTRY {

conf_count = 0

volat_decr = avg_atr <= avg_atr[1]

rsi_upslope = rsi_10 > rsi_10[1] and rsi_14 > rsi_14[1]

if volat_decr and rsi_upslope and is_squeezing and strategy.position_size == 0

strategy.entry("Long",strategy.long, comment=entry_msg)

entry_price := close

stop_loss_price := TSL_source - ATR_x2

// }

// EXIT {

if strategy.position_size > 0

bExit = false

if close <= entry_price and TSL_source <= stop_loss_price

exit_msg := concat(exit_msg, "stop loss [TSL]")

bExit := true

else if close > entry_price and TSL_source <= stop_loss_price

exit_msg := concat(exit_msg, "take profit [TSL]")

bExit := true

else if overbought

exit_msg := concat(exit_msg, "overbought")

bExit := true

strategy.close("Long", when=bExit, comment=exit_msg)

// }

// }

// CLEAN UP:

if strategy.position_size == 0 and not is_squeezing

entry_price := 0

stop_loss_price := float(0)

- এমএসিডি এবং আরএসআই ভিত্তিক ৫ মিনিটের গতির ট্রেডিং কৌশল

- ডাবল ফ্র্যাক্টাল ব্রেকআউট কৌশল

- নোরো স্টপ লস কৌশল পরিবর্তন করেছে

- ডাবল এক্সপোনেনশিয়াল মুভিং এভারেজ RSI ট্রেডিং কৌশল

- সরল চলমান গড় ক্রসওভার কৌশল

- বাজার তরলতা এবং প্রবণতা উপর ভিত্তি করে স্কেলপিং কৌশল

- সীমান্তবর্তী স্বল্পমেয়াদী অগ্রগতি বিপরীত 5EMA কৌশল

- RSI সূচক ভিত্তিক স্টক ট্রেডিং পিরামিডিং কৌশল

- ইএমএ চ্যানেল ট্রেডিং কৌশল সম্পর্কে সবকিছু

- ডাবল ডেকার আরএসআই ট্রেডিং কৌশল

- ডাবল ইনসাইড বার এবং ট্রেন্ড কৌশল

- আশ্চর্যজনক দামের কৌশল

- শক্তিশালী প্রবণতা অব্যাহত রাখার কৌশল

- প্রবণতা ট্র্যাকিং চলমান গড় ক্রসওভার কৌশল

- ব্রেকআউট বিপরীতমুখী মডেল টার্টেল ট্রেডিং কৌশল ভিত্তিক

- গতিশীল প্রবণতা কৌশল

- পিনট 123 বিপরীতমুখী এবং ব্রেকআউট রেঞ্জ স্বল্পমেয়াদী ট্রেডিং কৌশল

- RSI-ভিত্তিক স্টক ট্রেডিং কৌশল

- মসৃণ অস্থিরতা ব্যান্ড কৌশল

- কমোডিটি চ্যানেল ইনডেক্স রিভার্সাল ট্রেডিং কৌশল