Trailing-Stop-Loss-Strategie basierend auf gleitendem Durchschnitt und Supertrend

Überblick

Die Strategie kombiniert Moving Average Indikatoren mit Supertrend Indikatoren, um eine Trend-Follow-Strategie mit Tracking-Stopp-Funktion zu realisieren. Die Strategie nutzt die Trend-Erkennung von Moving Averages und die Stopp-Funktion von Supertrends, um Trends effektiv zu verfolgen und Risiken zu kontrollieren.

Strategieprinzip

Die Strategie verwendet zwei FRAMA-Gleichlinien, um Kauf- und Verkaufssignale zu ermitteln, und filtert in Verbindung mit Supertrend-Indikatoren.

Konkret wird ein Kaufsignal erzeugt, wenn die Schnelllinie die langsame Linie durchbricht, und ein Verkaufsignal, wenn die Schnelllinie die langsame Linie unterbricht. Um einen False-Breakout zu vermeiden, wurde eine Filterbedingung für die Supertrend-Anzeige hinzugefügt, die nur dann gehandelt wird, wenn die Supertrend-Anzeige gleichleitet.

Bei der Beherrschung von Positionen verwendet die Strategie die Veränderung der Supertrend-Indikatoren als Stop-Loss-Exit-Signal. Wenn sich der Supertrend-Indikator umkehrt, wird ein Stop-Loss-Exit durchgeführt.

Die Strategie bietet außerdem die Option, einen Tracking-Stop einzusetzen. Nach Erreichen eines bestimmten Gewinns kann der Tracking-Stop aktiviert werden, um den Gewinn zu sperren.

Analyse der Stärken

- Die Verwendung von Moving Averages zur Bestimmung der Richtung von Trends wirkt als effizientes Filtern von Marktgeräuschen, um Trends genau zu bestimmen.

- In Kombination mit einem Supertrend-Index-Filter vermeiden Sie falsche Transaktionen mit falschen Durchbrüchen

- Die Veränderung des Supertrend-Indikators dient als Stop-Loss-Punkt, um den Verlust schnell zu stoppen und das Risiko effektiv zu kontrollieren.

- Optionale Tracking-Stopp-Loss-Funktion, die die Gewinnmaximierung ermöglicht

Risikoanalyse

- Als Trend-Tracking-Strategie ist es leicht, bei Trendschwankungen eingeklemmt zu werden, und es muss darauf geachtet werden, die Positionsgröße zu kontrollieren.

- Es gibt eine Verzögerung bei den Moving Averages, die zu einer vorzeitigen oder späten Eintragung führen kann.

- Die falsche Einstellung der Parameter des Supertrend-Indikators kann dazu führen, dass der Stop-Loss zu radikal oder konservativ ist

- Bei der Aktivierung von Tracking-Stopp ist darauf zu achten, die Tracking-Anzahl vernünftigerweise einzustellen, um zu radikale Stopps zu vermeiden.

Diese Risiken können durch Anpassung der Moving Average-Parameter, Optimierung der Supertrend-Indikator-Einstellungen und vernünftigen Einsatz von Tracking-Stopps verringert werden.

Optimierungsrichtung

Diese Strategie kann in folgenden Bereichen optimiert werden:

- Optimierung von Moving Average-Parametern, um die beste Kombination zu finden

Es ist möglich, verschiedene Kombinationen verschiedener Periodenparameter zu testen, um die optimale Balance zwischen Gleitwirkung und Empfindlichkeit zu finden.

- Benutzerdefinierte Supertrend-Indikator-Parameter

Verschiedene ATR-Zyklen und Multiplikatorparameter können getestet werden, um die Stop-Loss-Effekte zu optimieren.

- Hinzufügen von Filtern für andere Kennzahlen

Es kann getestet werden, um die Warenkanal-Indikatoren, die Schwankungsrate-Indikatoren usw. zu erhöhen, um die Signalfilter weiter zu filtern.

- Optimierung der Tracking-Stop-Loss-Parameter

Verschiedene Tracking-Stopplängen können getestet werden, um die besten Parameter für die Maximierung von Gewinn und Risikokontrolle zu finden.

- In Kombination mit anderen Stop-Loss-Strategien

Es kann in Kombination mit Strategien wie generellem Stopp, Schwingungsstopp und dynamischem Stopp getestet werden.

Zusammenfassen

Die Strategie integriert die Trendentscheidung der Moving Averages und die Stop-Loss-Verwaltung der Supertrends zu einer vollständigeren Trend-Follow-Strategie mit Stop-Loss-Funktionen. Durch Parameteroptimierung und Risikomanagement kann die Stabilität und Profitabilität der Strategie weiter verbessert werden. Die Strategie ist für quantitative Händler mit einer bestimmten Basis geeignet.

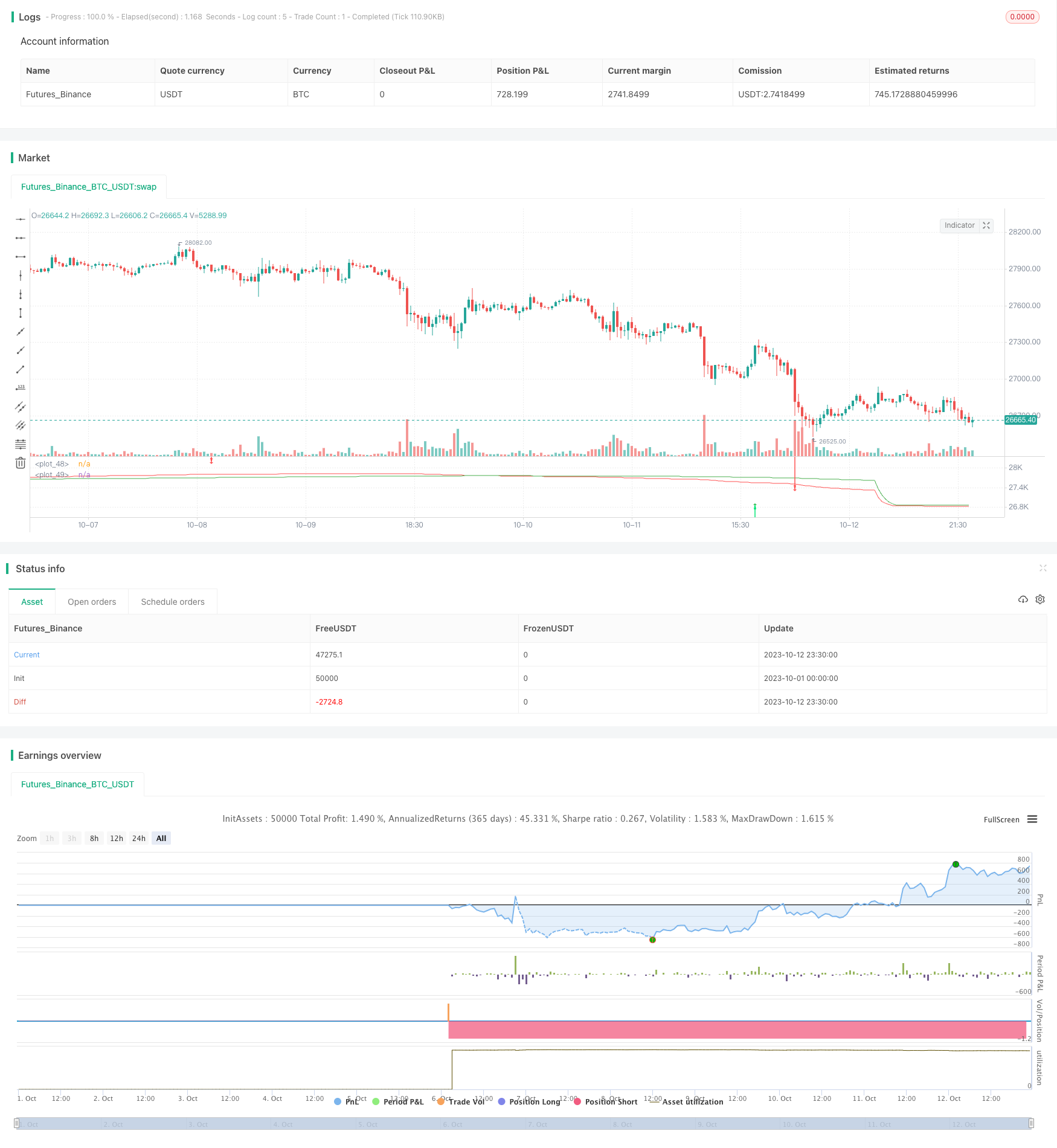

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-13 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © 03.freeman

//@version=4

// strategy("FRAMA strategy", overlay=true,precision=6, initial_capital=1000,calc_on_every_tick=true, pyramiding=0, default_qty_type=strategy.fixed, default_qty_value=10000, currency=currency.EUR)

ma_src = input(title="MA FRAMA Source", type=input.source, defval=close)

ma_frama_len = input(title="MA FRAMA Length", type=input.integer, defval=12)

res = input(title="Resolution", type=input.resolution, defval="1W")

frama_FC = input(defval=1,minval=1, title="* Fractal Adjusted (FRAMA) Only - FC")

frama_SC = input(defval=200,minval=1, title="* Fractal Adjusted (FRAMA) Only - SC")

High = security(syminfo.tickerid, res, high)

Low = security(syminfo.tickerid, res, low)

source = security(syminfo.tickerid, res, ma_src)

enterRule = input(false,title = "Use supertrend for enter")

exitRule = input(false,title = "Use supertrend for exit")

ma(src, len) =>

float result = 0

int len1 = len/2

e = 2.7182818284590452353602874713527

w = log(2/(frama_SC+1)) / log(e) // Natural logarithm (ln(2/(SC+1))) workaround

H1 = highest(High,len1)

L1 = lowest(Low,len1)

N1 = (H1-L1)/len1

H2_ = highest(High,len1)

H2 = H2_[len1]

L2_ = lowest(Low,len1)

L2 = L2_[len1]

N2 = (H2-L2)/len1

H3 = highest(High,len)

L3 = lowest(Low,len)

N3 = (H3-L3)/len

dimen1 = (log(N1+N2)-log(N3))/log(2)

dimen = iff(N1>0 and N2>0 and N3>0,dimen1,nz(dimen1[1]))

alpha1 = exp(w*(dimen-1))

oldalpha = alpha1>1?1:(alpha1<0.01?0.01:alpha1)

oldN = (2-oldalpha)/oldalpha

N = (((frama_SC-frama_FC)*(oldN-1))/(frama_SC-1))+frama_FC

alpha_ = 2/(N+1)

alpha = alpha_<2/(frama_SC+1)?2/(frama_SC+1):(alpha_>1?1:alpha_)

frama = 0.0

frama :=(1-alpha)*nz(frama[1]) + alpha*src

result := frama

result

frama = ma(sma(source,1),ma_frama_len)

signal = ma(frama,ma_frama_len)

plot(frama, color=color.red)

plot(signal, color=color.green)

longCondition = crossover(frama,signal)

shortCondition = crossunder(frama,signal)

Factor=input(3, minval=1,maxval = 100)

Pd=input(7, minval=1,maxval = 100)

Up=hl2-(Factor*atr(Pd))

Dn=hl2+(Factor*atr(Pd))

TrendUp = 0.0

TrendDown = 0.0

Trend = 0.0

Tsl = 0.0

TrendUp :=close[1]>TrendUp[1]? max(Up,TrendUp[1]) : Up

TrendDown :=close[1]<TrendDown[1]? min(Dn,TrendDown[1]) : Dn

Trend := close > TrendDown[1] ? 1: close< TrendUp[1]? -1: nz(Trend[1],1)

Tsl := Trend==1? TrendUp: TrendDown

linecolor = Trend == 1 ? color.green : color.red

//plot(Tsl, color = linecolor , style = plot.style_line , linewidth = 2,title = "SuperTrend")

plotshape(cross(close,Tsl) and close>Tsl , "Up Arrow", shape.triangleup,location.belowbar,color.green,0,0)

plotshape(cross(Tsl,close) and close<Tsl , "Down Arrow", shape.triangledown , location.abovebar, color.red,0,0)

plotarrow(Trend == 1 and Trend[1] == -1 ? Trend : na, title="Up Entry Arrow", colorup=color.lime, maxheight=60, minheight=50, transp=0)

plotarrow(Trend == -1 and Trend[1] == 1 ? Trend : na, title="Down Entry Arrow", colordown=color.red, maxheight=60, minheight=50, transp=0)

// Strategy: (Thanks to JayRogers)

// === STRATEGY RELATED INPUTS ===

//tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// the risk management inputs

inpTakeProfit = input(defval = 0, title = "Take Profit Points", minval = 0)

inpStopLoss = input(defval = 0, title = "Stop Loss Points", minval = 0)

inpTrailStop = input(defval = 0, title = "Trailing Stop Loss Points", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset Points", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong() => enterRule? (longCondition and Trend ==1):longCondition // functions can be used to wrap up and work out complex conditions

exitLong() => exitRule and Trend == -1

strategy.entry(id = "Buy", long = true, when = enterLong() ) // use function or simple condition to decide when to get in

strategy.close(id = "Buy", when = exitLong() ) // ...and when to get out

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort() => enterRule? (shortCondition and Trend ==-1):shortCondition

exitShort() => exitRule and Trend == 1

strategy.entry(id = "Sell", long = false, when = enterShort())

strategy.close(id = "Sell", when = exitShort() )

// === STRATEGY RISK MANAGEMENT EXECUTION ===

// finally, make use of all the earlier values we got prepped

strategy.exit("Exit Buy", from_entry = "Buy", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

strategy.exit("Exit Sell", from_entry = "Sell", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

// === Backtesting Dates === thanks to Trost

testPeriodSwitch = input(false, "Custom Backtesting Dates")

testStartYear = input(2020, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testStartHour = input(0, "Backtest Start Hour")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,testStartHour,0)

testStopYear = input(2020, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testStopHour = input(23, "Backtest Stop Hour")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,testStopHour,0)

testPeriod() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

isPeriod = true

// === /END

if not isPeriod

strategy.cancel_all()

strategy.close_all()