Strategie zur Kombination von Trendumkehrung und Volatilität

Schriftsteller:ChaoZhang, Datum: 23.10.2023Tags:

Übersicht

Diese Strategie kombiniert eine Trendumkehrstrategie mit einer statistischen Volatilitätsstrategie, um stärkere Handelssignale zu generieren.

Wie es funktioniert

Die Strategie besteht aus zwei Teilen:

-

Trendumkehrstrategie

- Identifizieren Sie Trendumkehrpunkte unter Verwendung von 123 Muster. Gehen Sie insbesondere lang, wenn der Schlusskurs 2 aufeinanderfolgende Tage gestiegen ist und die 9-tägige Stochastic Slow Line unter 50 liegt; gehen Sie kurz, wenn der Schlusskurs 2 aufeinanderfolgende Tage gefallen ist und die 9-tägige Stochastic Fast Line über 50 liegt.

-

Statistische Volatilitätsstrategie

- Berechnen Sie die 30-Tage-statistische Volatilität mit der Extreme Value-Methode.

Die Strategie erzeugt ein Handelssignal nur, wenn beide Strategien sich auf die Richtung einigen (sowohl lang als auch kurz).

Analyse der Vorteile

Die Combo-Strategie verbessert die Signalzuverlässigkeit durch die Kombination zweier verschiedener Arten von Strategien:

-

Das Muster 123 erfasst die Trendumkehrpunkte genau und vermeidet, durch einmalige Preisspitzen irregeführt zu werden.

-

Die statistische Volatilität konzentriert sich auf Hochvolatilitäts- und Hochopportunitätsperioden, die auf den Marktbewegungen des letzten Monats basieren.

Durch die gegenseitige Überprüfung erfassen die beiden Strategien die wichtigsten Marktturnpunkte genauer und erzeugen genauere Handelssignale.

Risikoanalyse

-

123 Muster können das Risiko falscher Ausbrüche nicht vollständig vermeiden.

-

Die statistische Volatilität berücksichtigt nur historische Daten und kann zukünftige Volatilitätsveränderungen nicht vorhersagen.

-

Beide Strategien beruhen stark auf Parameter-Tuning. Schlechte Parameter-Einstellungen können die Signalqualität erheblich beeinträchtigen.

-

Obwohl der Kombinationsansatz insgesamt zuverlässiger ist, kann er einige starke Signale von einzelnen Strategien verpassen.

Verbesserungsbereiche

-

Mehr Indikatoren wie Bollinger-Bänder, KDJ zu integrieren, um einen Abstimmungsmechanismus zu bilden.

-

Fügen Sie maschinelle Lernalgorithmen hinzu, um die Wahrscheinlichkeit einer Trendumkehr mit mehr historischen Daten zu bestimmen.

-

Setzen Sie Signalstärke Schwellen, um Lärm zu filtern.

-

Optimierung der Parameter für verschiedene Produkte und Zeitrahmen.

-

Hinzufügen von Stop-Loss-Mechanismen zur Risikokontrolle der kombinierten Strategie.

Schlussfolgerung

Die Strategie verbessert die Signalqualität durch die Kombination von Trendumkehr- und statistischer Volatilitätsstrategien und liefert so genauere Handelssignale rund um Marktturnpunkte.

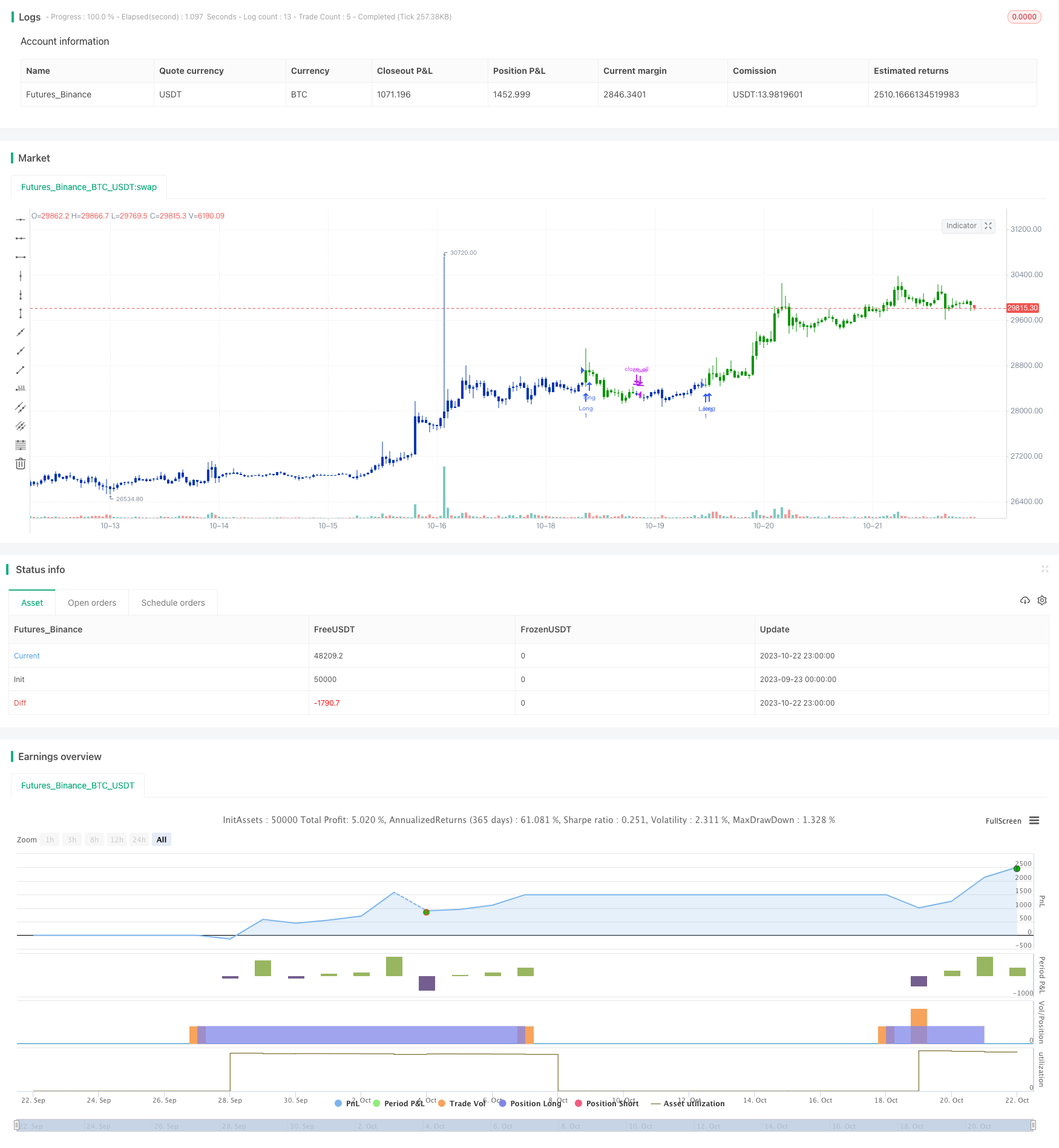

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 31/07/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator used to calculate the statistical volatility, sometime

// called historical volatility, based on the Extreme Value Method.

// Please use this link to get more information about Volatility.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

SV(Length,TopBand,LowBand) =>

pos = 0.0

xMaxC = highest(close, Length)

xMaxH = highest(high, Length)

xMinC = lowest(close, Length)

xMinL = lowest(low, Length)

SqrTime = sqrt(253 / Length)

Vol = ((0.6 * log(xMaxC / xMinC) * SqrTime) + (0.6 * log(xMaxH / xMinL) * SqrTime)) * 0.5

nRes = iff(Vol < 0, 0, iff(Vol > 2.99, 2.99, Vol))

pos := iff(nRes > TopBand, 1,

iff(nRes < LowBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Statistical Volatility", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Statistical Volatility ----")

LengthSV = input(30, minval=1)

TopBand = input(0.005, step=0.001)

LowBand = input(0.0016, step=0.001)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posSV = SV(LengthSV,TopBand,LowBand)

pos = iff(posReversal123 == 1 and posSV == 1 , 1,

iff(posReversal123 == -1 and posSV == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )

- Qullamaggie Ausbruch V2 Strategie

- Breakout-Strategie auf der Grundlage von Camarilla-Kanälen

- Mit der Trend-Strategie des gleitenden Durchschnitts

- Monatliche Trendbreakout-Strategie

- Strategie für den Volatilitätsindex der DEMA

- Ein Trend, der einer Strategie folgt

- Multi-Zeitrahmen-Stochastische Kreuzungstrategie

- Handelsstrategie für gleitende Durchschnittswerte

- SMA überschreitet RSI Goldene Kreuz Todeskreuz Handelsstrategie

- Nach der Supertrend-Strategie

- Progressive Gewinnstrategie

- Durchbruchstrategie mit doppelter Position

- Trend nach der Kauf-Trop-Verkaufspitze-Strategie

- Strategie zur Kombination von gleitendem Durchschnitt und MACD

- Momentum Moving Average Crossover Trend nach der Strategie

- Trend nach einer auf einem gleitenden Durchschnitt basierenden Strategie

- Strategie mit doppeltem gleitenden Durchschnitt

- Schnelle RSI-Durchbruchstrategie

- Strategie zur Verfolgung des gleitenden Durchschnitts Stop Loss

- Multifaktor-Quantitative Handelsstrategie