Dreifach überlappende Stochastik-Momentumsstrategie

Schriftsteller:ChaoZhang, Datum: 2024-01-26 12:15:20Tags:

Übersicht

Die Triple Overlapping Stochastic Momentum-Strategie ist eine typische kurzfristige Handelsstrategie. Sie berechnet drei Stochastic Momentum Index (SMI) -Indikatoren mit verschiedenen Parameter-Einstellungen und erzeugt Handelssignale, wenn alle drei gleichzeitig überkauft oder überverkauft sind. Durch die Kombination von Multi-Timeframe-Analysen kann diese Strategie effektiv Marktlärm filtern und die Signalqualität verbessern.

Strategie Logik

Der Kernindikator dieser Strategie ist der Stochastic Momentum Index (SMI), der wie folgt berechnet wird:

SMI = 100 * EMA(EMA(Close - Midpoint of High-Low Range, N1), N2) / 0.5 * EMA(EMA(High - Low, N1), N2)

Die SMI schwankt zwischen -100 und 100. Werte über 0 zeigen an, dass der Schlusssatz in der oberen Hälfte des Tagesbereichs liegt, während Werte unter 0 zeigen an, dass der Schlusssatz in der unteren Hälfte liegt.

Ähnlich wie beim herkömmlichen Stochastischen Oszillator deuten Überkauf (z. B. 40) / Überverkauf (z. B. -40) auf potenzielle Umkehrsignale hin. Bullish- und Bearish-Signale werden erzeugt, wenn der SMI über/unter seine gleitende Durchschnittslinie geht.

Die Strategie verwendet drei SMI-Indikatoren mit unterschiedlichen Parametersätzen, insbesondere:

- SMI1: %K Periode 10, %K Verlangsamungsphase 3

- SMI2: %K Periode 20, %K Verlangsamungsphase 3

- SMI3: %K Periode 5, %K Verlangsamungsphase 3

Handelssignale werden erzeugt, wenn alle drei KMU gleichzeitig überkaufte oder überverkaufte Konditionen anzeigen.

Vorteile

- Multi-Zeitrahmen-Analyse für robuste Signale

- SMI verbessert die Benutzerfreundlichkeit gegenüber der traditionellen Stochastic

- Dreifache Überlagerung verbessert die Zuverlässigkeit gegenüber einem einzigen Indikator

- Flexible Parameter für die Optimierung

- Gut geeignet für den kurzfristigen/hochfrequenten Handel

Risiken

- Mehrfache Indikatoren können Verzögerungssignale haben

- Hohe Handelsfrequenz erhöht die Kosten

- Zurückprüfung der Überanpassung

- Bei Veränderungen des Marktes können die Parameter versagen

Risikominderung:

- Optimierung der Parameter zur Verringerung der Verzögerung

- Anpassung der Haltedauer an niedrigere Handelskosten

- Durchführung statistischer Prüfungen zur Validierung der Robustheit

- Dynamische Anpassung der Parameter

Verbesserungen

- Versuche verschiedene Kombinationen von SMI-Parametern

- Hinzufügen statistischer Metriken zur Bewertung der Parameterstabilität

- Einbeziehung unterstützender Indikatoren wie Volumen, Bollinger Bands usw.

- Dynamische Parameterwechsel basierend auf der Umgebung

- Optimierung der Stop-Loss-Strategien

Schlussfolgerung

Die Triple Overlapping Stochastic Momentum Strategie kombiniert eine robuste Signalgenerierung über mehrere Zeitrahmen hinweg, indem drei SMI-Indikatoren mit einzigartigen Parametern überlagert werden. Im Vergleich zu einzelnen Oszillatoren filtert dieser Multi-Indikator-Ansatz mehr Lärm und verbessert die Konsistenz. Weitere Verbesserungen können durch Parameteroptimierung, statistische Validierung, Hilfsindikatoren usw. vorangebracht werden, um die Strategie robust zu verbessern.

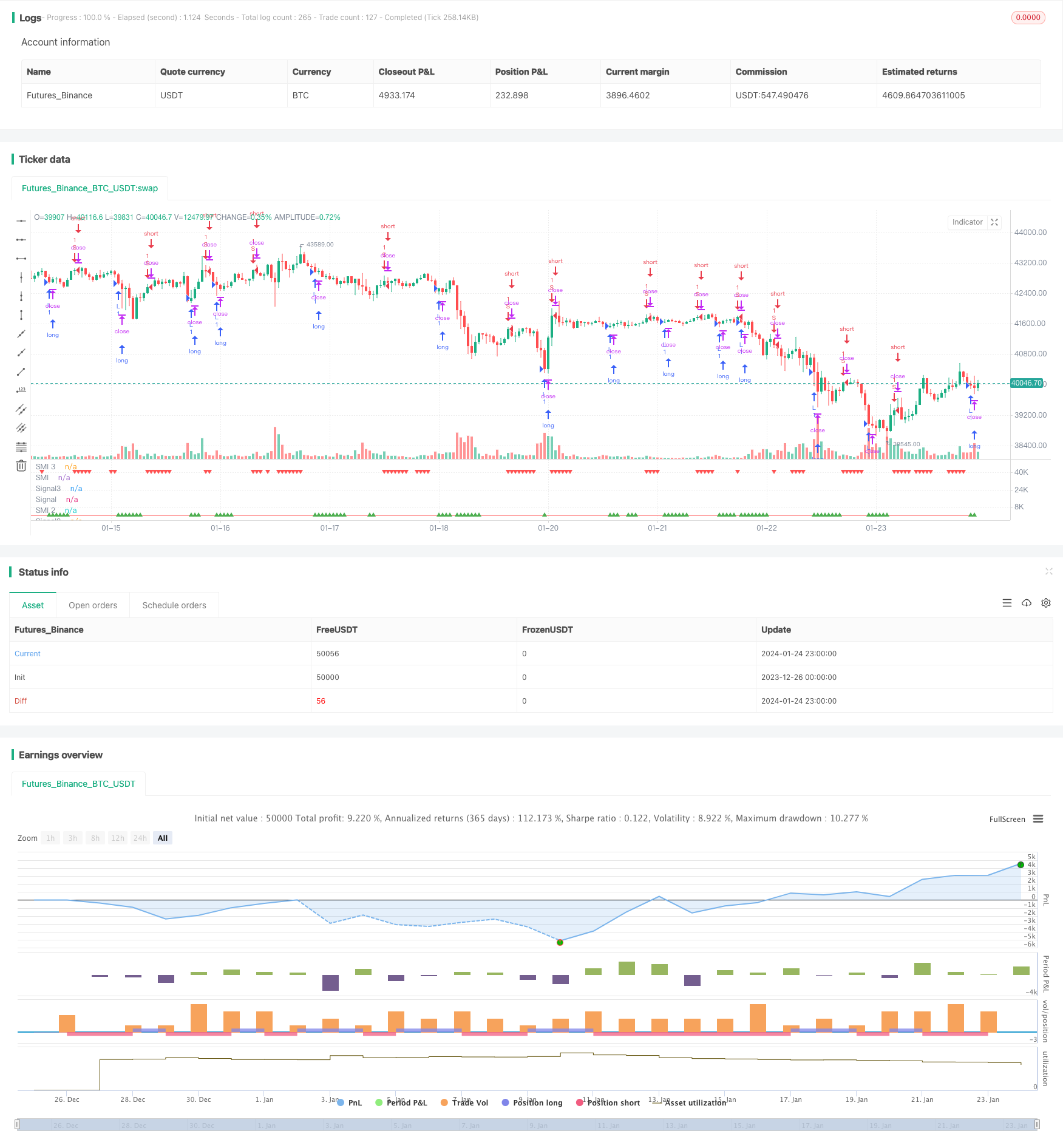

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Stochastic Momentum multi strategy", "Stochastic Momentum Index multi strategy", overlay=false)

q = input(10, title="%K Length")

r = input(3, title="%K Smoothing Length")

s = input(3, title="%K Double Smoothing Length")

nsig = input(10, title="Signal Length")

matype = input("ema", title="Signal MA Type") // possible: ema, sma, wma, trima, hma, dema, tema, zlema

overbought = input(40, title="Overbought Level", type=float)

oversold = input(-40, title="Oversold Level", type=float)

trima(src, length) => sma(sma(src,length),length)

hma(src, length) => wma(2*wma(src, length/2)-wma(src, length), round(sqrt(length)))

dema(src, length) => 2*ema(src,length) - ema(ema(src,length),length)

tema(src, length) => (3*ema(src,length) - 3*ema(ema(src,length),length)) + ema(ema(ema(src,length),length),length)

zlema(src, length) => ema(src,length) + (ema(src,length) - ema(ema(src,length),length))

smi = 100 * ema(ema(close-0.5*(highest(q)+lowest(q)),r),s) / (0.5 * ema(ema(highest(q)-lowest(q),r),s))

sig = matype=="ema" ? ema(smi,nsig) : matype=="sma" ? sma(smi,nsig) : matype=="wma" ? wma(smi,nsig) : matype=="trima" ? trima(smi,nsig) : matype=="hma" ? hma(smi,nsig) : matype=="dema" ? dema(smi,nsig) : matype=="tema" ? tema(smi,nsig) : matype=="zlema" ? zlema(smi,nsig) : ema(smi,nsig)

p_smi = plot(smi, title="SMI", color=aqua)

p_sig = plot(sig, title="Signal", color=red)

// plotchar(crossover(smi, sig), title= "low", location=location.bottom, color=green, char="▲", size= size.tiny)

// plotchar(crossunder(smi, sig), title= "high", location=location.top, color=red, char="▼", size= size.tiny)

/////////////////////////////2

q2 = input(20, title="%K Length 2")

r2 = input(3, title="%K Smoothing Length 2")

s2 = input(3, title="%K Double Smoothing Length 2")

nsig2 = input(10, title="Signal Length 2")

matype2 = input("ema", title="Signal MA Type 2") // possible: ema, sma, wma, trima, hma, dema, tema, zlema

overbought2 = input(40, title="Overbought Level 2", type=float)

oversold2 = input(-40, title="Oversold Level 2", type=float)

trima2(src2, length2) => sma(sma(src2,length2),length2)

hma2(src2, length2) => wma(2*wma(src2, length2/2)-wma(src2, length2), round(sqrt(length2)))

dema2(src2, length2) => 2*ema(src2,length2) - ema(ema(src2,length2),length2)

tema2(src2, length2) => (3*ema(src2,length2) - 3*ema(ema(src2,length2),length2)) + ema(ema(ema(src2,length2),length2),length2)

zlema2(src2, length2) => ema(src2,length2) + (ema(src2,length2) - ema(ema(src2,length2),length2))

smi2 = 100 * ema(ema(close-0.5*(highest(q2)+lowest(q2)),r2),s2) / (0.5 * ema(ema(highest(q2)-lowest(q2),r2),s2))

sig2 = matype2=="ema" ? ema(smi2,nsig2) : matype2=="sma 2" ? sma(smi2,nsig2) : matype2=="wma 2" ? wma(smi2,nsig2) : matype2=="trima 2" ? trima2(smi2,nsig2) : matype2=="hma 2" ? hma2(smi2,nsig2) : matype=="dema 2" ? dema2(smi2,nsig2) : matype2=="tema 2" ? tema2(smi2,nsig2) : matype2=="zlema 2" ? zlema2(smi2,nsig2) : ema(smi2,nsig2)

p_smi2 = plot(smi2, title="SMI 2", color=aqua)

p_sig2 = plot(sig2, title="Signal2", color=red)

// plotchar(crossover(smi2, sig2), title= "low2", location=location.bottom, color=green, char="▲", size= size.tiny)

// plotchar(crossunder(smi2, sig2), title= "high2", location=location.top, color=red, char="▼", size= size.tiny)

/////////////////////////////3

q3 = input(5, title="%K Length 3")

r3 = input(3, title="%K Smoothing Length 3")

s3 = input(3, title="%K Double Smoothing Length 3")

nsig3 = input(10, title="Signal Length 3")

matype3 = input("ema", title="Signal MA Type 3") // possible: ema, sma, wma, trima, hma, dema, tema, zlema

overbought3 = input(40, title="Overbought Level 3", type=float)

oversold3 = input(-40, title="Oversold Level 3", type=float)

trima3(src3, length3) => sma(sma(src3,length3),length3)

hma3(src3, length3) => wma(2*wma(src3, length3/2)-wma(src3, length3), round(sqrt(length3)))

dema3(src3, length3) => 2*ema(src3,length3) - ema(ema(src3,length3),length3)

tema3(src3, length3) => (3*ema(src3,length3) - 3*ema(ema(src3,length3),length3)) + ema(ema(ema(src3,length3),length3),length3)

zlema3(src3, length3) => ema(src3,length3) + (ema(src3,length3) - ema(ema(src3,length3),length3))

smi3 = 100 * ema(ema(close-0.5*(highest(q3)+lowest(q3)),r3),s3) / (0.5 * ema(ema(highest(q3)-lowest(q3),r3),s3))

sig3 = matype3=="ema" ? ema(smi3,nsig3) : matype3=="sma 3" ? sma(smi3,nsig3) : matype3=="wma 3" ? wma(smi3,nsig3) : matype3=="trima 3" ? trima3(smi3,nsig3) : matype3=="hma 3" ? hma3(smi3,nsig3) : matype=="dema 3" ? dema3(smi3,nsig3) : matype3=="tema 3" ? tema3(smi3,nsig3) : matype3=="zlema 3" ? zlema3(smi3,nsig3) : ema(smi3,nsig3)

p_smi3 = plot(smi3, title="SMI 3", color=aqua)

p_sig3 = plot(sig3, title="Signal3", color=red)

// plotchar(crossover(smi3, sig3) and crossover(smi2, sig2) and crossover(smi, sig), title= "low3", location=location.bottom, color=green, char="▲", size= size.tiny)

// plotchar(crossunder(smi3, sig3) and crossunder(smi2, sig2) and crossunder(smi, sig), title= "high3", location=location.top, color=red, char="▼", size= size.tiny)

plotchar (((smi3 < sig3) and (smi2 < sig2) and (smi < sig)), title= "low3", location=location.bottom, color=green, char="▲", size= size.tiny)

plotchar (((smi3 > sig3) and (smi2 > sig2) and (smi > sig)), title= "high3", location=location.top, color=red, char="▼", size= size.tiny)

// === BACKTEST RANGE ===

FromMonth = input(defval = 8, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 2014)

ToMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 2018, title = "To Year", minval = 2014)

longCondition = ((smi3 < sig3) and (smi2 < sig2) and (smi < sig))

shortCondition = ((smi3 > sig3) and (smi2 > sig2) and (smi > sig))

// buy = longCondition == 1 and longCondition[1] == 1 ? longCondition : na

buy = longCondition == 1 ? longCondition : na

sell = shortCondition == 1? shortCondition : na

// === ALERTS ===

strategy.entry("L", strategy.long, when=buy)

strategy.entry("S", strategy.short, when=sell)

alertcondition(((smi3 < sig3) and (smi2 < sig2) and (smi < sig)), title='Low Fib.', message='Low Fib. Buy')

alertcondition(((smi3 > sig3) and (smi2 > sig2) and (smi > sig)), title='High Fib.', message='High Fib. Low')

- Preis-EMA mit stochastischer Optimierung basierend auf maschinellem Lernen

- Dynamische Bollinger-Breakout-Strategie

- Zweijährige Strategie für einen neuen Höchstwert der rückläufigen Moving Average

- Handelsstrategie mit doppelten gleitenden Durchschnitten

- Dynamisches Trendverfolgungssystem zur Ausgleichung der Position

- Tägliche offene Umkehrstrategie

- Handelsstrategie der Golden Cross SMA

- Strategie des gleitenden Durchschnitts des Golden Cross

- MACD Krypto-Handelsstrategie

- Kurzfristige Strategie der linearen Regression und des doppelten gleitenden Durchschnitts

- Strategie für die Dynamikentwicklung

- Momentum Moving Average Crossover Quant Strategie

- Kombinationsstrategie der doppelten Umkehrung des gleitenden Durchschnitts und des ATR Trailing Stop

- Handelsstrategie mit Leveraged Martingale-Futures

- Momentum Pullback-Strategie

- Zweikandelsvorhersage Schließstrategie

- Stochastic Supertrend Tracking Stop Loss Handelsstrategie

- Trend der doppelten Umkehrung des Schwingungsbandes nach Strategie

- Trend-Nachfolge-Strategie auf Basis von DMI und RSI