Strategie für die Dynamikentwicklung

Schriftsteller:ChaoZhang, Datum: 2024-01-29 16:38:22Tags:

Übersicht

Diese Strategie beinhaltet Dynamikindikatoren und Trendverfolgung, um den mittelfristigen Auf- oder Abwärtstrend der Aktienkurse zu identifizieren und Positionen in der Anfangsphase der Trends einzunehmen. Die Strategie berechnet zunächst den 20-tägigen Dynamikindikator des Preises, verarbeitet ihn dann zu einem normalisierten Momentumwert im Bereich von 0 bis 1. In der Zwischenzeit wird der 20-tägige einfache gleitende Durchschnitt als Vertreter des mittelfristigen Trends berechnet. Wenn die normalisierte Dynamik größer als 0,5 ist und der Preis über der mittelfristigen Trendlinie liegt, gehen Sie lang. Wenn die normalisierte Dynamik weniger als 0,5 ist und der Preis unter der mittelfristigen Trendlinie liegt, gehen Sie kurz.

Strategie Logik

Der Kernindikator dieser Strategie ist die 20-tägige Momentumdifferenz des Preises. Die Momentumdifferenz wird definiert als: (heute

Darüber hinaus ist der 20-tägige einfache gleitende Durchschnitt enthalten, um die mittelfristige Trendrichtung zu bestimmen. Gleitende Durchschnitte sind visuell intuitive Werkzeuge für die Trendanalyse. Wenn der Preis über der gleitenden Durchschnittslinie liegt, signalisiert er einen Aufwärtstrend. Wenn er unter der Linie liegt, zeigt er einen Abwärtstrend an.

Durch die Kombination des normalisierten Impulsindikators und des mittelfristigen Trendurteils zielt diese Strategie darauf ab, signifikante bullische und bärische Phasen im mittelfristigen Horizont zu erfassen. Die Logik lautet: Wenn der normalisierte Impuls größer als 0,5 ist, bedeutet dies, dass der Preis kürzlich mit einem Aufwärtstrend beschleunigt. Währenddessen, wenn der Preis über einem 20-Tage-MA bleibt, ist der mittelfristige immer noch ein Aufwärtstrend. Unter dieser Bedingung gehen Sie lang. Im Gegenteil, wenn der normalisierte Impuls unter 0,5 fällt, signalisiert dies einen beschleunigenden Abwärtstrend in letzter Zeit. Auch wenn der Preis unter einem 20-Tage-MA liegt, ist der mittelfristige Kurs bärisch. Dann sollten wir kurz gehen.

Das oben beschriebene beschreibt die grundlegende Entscheidungslogik. Für Eintritte tritt die Strategie einfach in den Markt ein, wenn ausgerichtete Impulse und Trendsignale beobachtet werden. Für Stop-Loss wird ein fester Stop am höchsten Preis + Mindest-Tick-Größe für Longs und am niedrigsten Preis - Mindest-Tick-Größe für Shorts festgelegt, um ineffiziente schwimmende Verluste zu vermeiden.

Analyse der Vorteile

Der größte Vorteil dieser Strategie besteht darin, zwei Indikatoren zur Bestätigung zu verwenden, die einige falsche Einträge in Whipsaws effektiv herausfiltern können. Allein auf Momentumsignale angewiesen zu sein, führt gelegentlich zu gefälschten Signalen. Durch die Hinzufügung der Bedingung des mittelfristigen Trends kann die Gültigkeit von Momentumsignalen überprüft werden, um nicht in unterschiedlichen Märkten gefangen zu werden. Ebenso kann nur der Trend zu Beginn von Trendbeschleunigungen einige Chancen verpassen, während die Kombination von Momentum solche Wendungen rechtzeitig erfassen kann. Die beiden Indikatoren ergänzen sich daher, um robustere Entscheidungen zu treffen.

Ein weiterer Vorteil ist die Wahl der 20-Tage-Periode. Dieser mittelfristige Parameter hilft, die Handelsfrequenz im Vergleich zu schnelleren Frequenzen zu reduzieren, so dass die Strategie mittelfristig größere Schwankungen erfassen kann.

Risikoanalyse

Das Hauptrisiko dieser Strategie liegt in der Divergenz zwischen Momentum und Trend. Fehlausrichtungen können zu falschen Signalen führen. Zum Beispiel können kurzfristige Sprünge während eines Abwärtstrends die Dynamik vorübergehend nach oben drücken. Wenn man gerade lang geht, kann es zu Verlusten kommen.

Außerdem ist der Stop-Loss-Mechanismus relativ einfach und kann Risiken möglicherweise nicht vollständig abdecken.

Optimierungsrichtlinien

Hier sind einige wichtige Optimierungsrichtungen für diese Strategie:

-

Einführung mehrer Indikatoren für die Kreuzprüfung, wie MACD, KD, Bollinger Bands usw. Dies kann helfen, die Gültigkeit der Impulssignale zu überprüfen und falsche Signale zu vermeiden.

-

Dies kann die Wahrscheinlichkeit verringern, dass Stops getroffen werden.

-

Die aktuellen 20-Tage-Parameter können auf Verbesserungen getestet werden.

-

Differenzieren Sie Kauf- und Verkaufsschwelle der Dynamikdifferenz. Derzeit wird 0,5 für beide verwendet. Die optimalen Niveaus können sich unterscheiden.

-

Hinzufügen eines Handelsvolumenfilters, um falsche Ausbrüche bei unzureichendem Volumen zu vermeiden.

Schlussfolgerung

Diese Strategie kombiniert Trendanalyse und Momentumsindikatoren, um Handelschancen zu erfassen, die sich aus Dynamikveränderungen auf mittlere und lange Sicht ergeben. Im Vergleich zu einzelnen Indikatorsystemen verbessert der Multi-Indikator-Ansatz die Genauigkeit und Rentabilität. Der einfache Stop-Mechanismus erleichtert eine schnelle Risikokontrolle. Weitere Optimierungen bei Parameter-Tuning, Stop-Loss-Techniken und Hilfsbedingungen können die Flexibilität und Anpassungsfähigkeit an unterschiedliche Marktregime verbessern. Insgesamt stellt sie eine vielversprechende quantitative Strategie mit Expansionspotenzial dar.

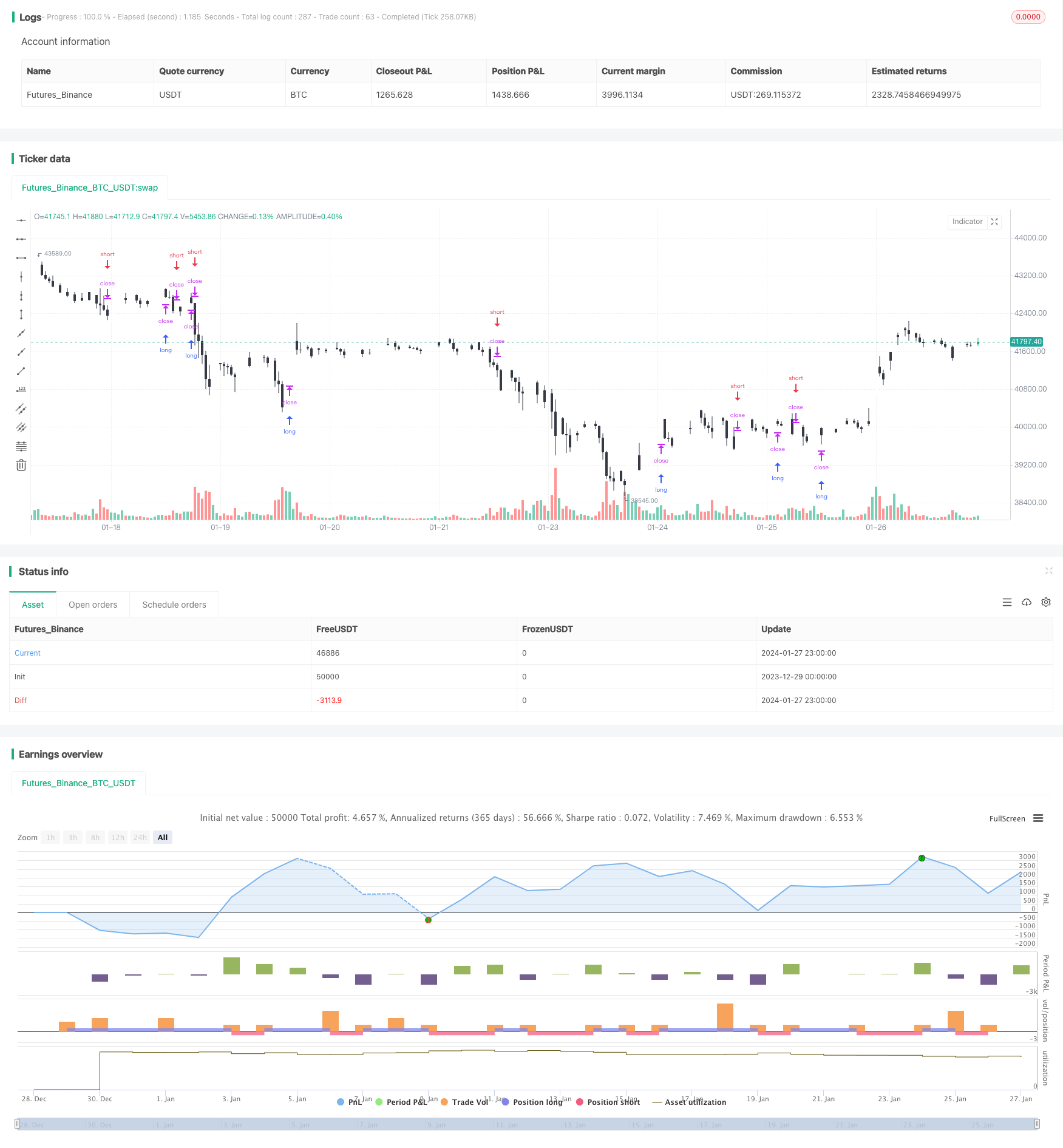

/*backtest

start: 2023-12-29 00:00:00

end: 2024-01-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Momentum Strategy, rev.2", overlay=true)

//

// Data

//

src = input(close)

lookback = input(20)

cscheme=input(1, title="Bar color scheme", options=[1,2])

//

// Functions

//

momentum(ts, p) => (ts - ts[p]) / ts[p]

normalize(src, len) =>

hi = highest(src, len)

lo = lowest(src, len)

res = (src - lo)/(hi - lo)

//

// Main

//

price = close

mid = sma(src, lookback)

mom = normalize(momentum(price, lookback),100)

//

// Bar Colors

//

clr1 = cscheme==1?black: red

clr2 = cscheme==1?white: green

barcolor(close < open ? clr1 : clr2)

//

// Strategy

//

if (mom > .5 and price > mid )

strategy.entry("MomLE", strategy.long, stop=high+syminfo.mintick, comment="MomLE")

else

strategy.cancel("MomLE")

if (mom < .5 and price < mid )

strategy.entry("MomSE", strategy.short, stop=low-syminfo.mintick, comment="MomSE")

else

strategy.cancel("MomSE")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)

- Grenzüberschreitende kurzfristige Strategie zur Umkehrung des Durchbruchs

- Aktienhandel auf Basis von RSI-Indikatoren

- Alles über die Handelsstrategie der EMA-Kanäle

- Handelsstrategie für den RSI mit Doppeldecker

- Bollinger-Bänder und Kombinationsstrategie des RSI

- Doppel Innenbalken & Trendstrategie

- Erstaunliche Preis-Breakout-Strategie

- Strategie zur Fortsetzung des starken Trends

- Trendverfolgung der Kreuzung von gleitenden Durchschnitten

- Ausfallumkehrmodell auf Basis der Schildkrötenhandelsstrategie

- PEAUNT 123 Kurzfristige Handelsstrategie für Umkehr- und Ausbruchbereiche

- Ausgerichtete RSI-basierte Aktienhandelsstrategie

- Strategie für eine glatte Volatilitätsspanne

- Handelsstrategie zur Umkehrung des Rohstoffkanalindex

- Zeitbasierte Strategie mit ATR Take Profit

- Strategie für den Momentum-Trend-Tracker

- EMA-Strategie für die Schließung von Kerzen

- EMA-Quantitative Handelsstrategie für Crossover

- Dynamische Stop-Loss-Strategie für gleitende Durchschnitte

- Durchschnittliche Umkehrung mit inkrementeller Eintrittsstrategie