RSI-Swing-Trading-Strategie basierend auf unterjährigen Anpassungen

Erstellungsdatum:

2024-02-29 10:54:45

zuletzt geändert:

2024-02-29 10:54:45

Kopie:

0

Klicks:

608

1

konzentrieren Sie sich auf

1628

Anhänger

Überblick

Diese Strategie ist eine auf dem RSI basierende Schwingungs-Trading-Strategie, die durch die Verfolgung von Schwingungs-Charakteristiken zwischen den RSI-Indikatoren in den festgelegten Auf-und Abwärtsbahnen, die Handelssignale ausgesendet werden, wenn der RSI-Indikator auf den Abwärtsbahnen berührt.

Strategieprinzip

- Setzen Sie die Länge der MA-Durchschnittslinie, die RSI-Parameter, die Auf- und Abwärtsbahnen, die Stop-Loss-Parameter und den Handelszyklusbereich

- Berechnen Sie den RSI-Wert, RSI = (durchschnittlicher Anstieg) / (durchschnittlicher Anstieg + durchschnittlicher Rückgang)*100

- Graphisierung des RSI und der Auf- und Abwärtsbewegungen

- Der RSI-Indikator ist auf dem Weg nach unten als Multi-Signal und auf dem Weg nach unten als Leerzeichen

- Eröffnung von OCO-Anleihen

- Verlust und Stopp gemäß der eingestellten Stop-Loss-Logik

Strategische Stärkenanalyse

- Durch die Einrichtung eines jährlichen Handelszyklus können einige unangemessene externe Umstände vermieden werden.

- Der RSI-Indikator kann effektiv überkäuferische und überverkaufte Verhältnisse widerspiegeln und kann durch das Setzen eines angemessenen Bereichs für Shock-Trading einen Teil des Geräusches filtern.

- OCO-Anleihen in Kombination mit Stop-Loss-Einstellungen ermöglichen eine effiziente Risikokontrolle.

Strategische Risikoanalyse

- Die Genauigkeit der RSI-Kritik kann nicht garantiert werden, und es besteht ein gewisses Risiko einer Fehleinschätzung.

- Eine falsche Einstellung des Jahres-Handelszyklus kann dazu führen, dass bessere Handelschancen verpasst werden oder dass ein unangemessenes Handelsumfeld eingerichtet wird.

- Ein zu großer Stop-Loss könnte zu großen Verlusten führen, ein zu kleiner Stop-Loss könnte zu kleinen Gewinnen führen.

Optimierung kann durch Anpassung der RSI-Parameter, des Handelszyklus-Zeitraums und der Stop-Loss-Ratio erfolgen.

Richtung der Strategieoptimierung

- Testen von RSI-Optimum in verschiedenen Märkten und in verschiedenen Perioden

- Analyse der allgemeinen Marktzyklusregeln zur Festlegung der optimalen Jahreszeit für den Handel

- Ermittlung eines angemessenen Stop-Loss-Anteils durch Rückmessung

- Optimierung der Variantenwahl und Vergrößerung der Positionen

- Optimierung in Kombination mit anderen besseren Trading-Techniken oder Indikatoren

Zusammenfassen

Die Strategie verfolgt Trends durch den RSI-Indikator, der in bestimmten Perioden des Jahres die Schwingungsmerkmale aufweist, um das Handelsrisiko effektiv zu kontrollieren. Durch Parameteroptimierung und Regeloptimierung kann eine höhere Strategiewirkung erzielt werden.

Strategiequellcode

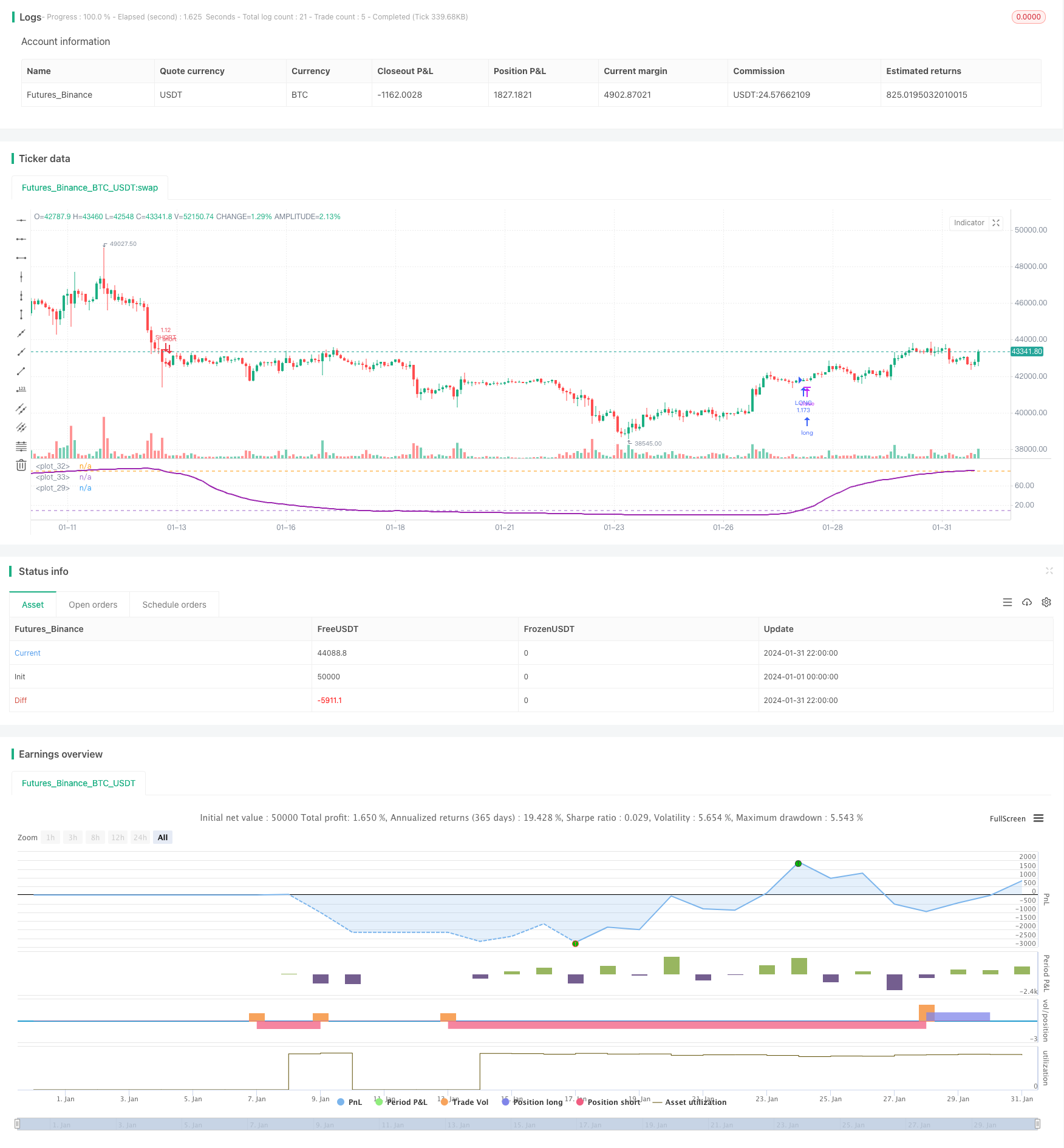

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title = "Bitlinc MARSI Study AST",shorttitle="Bitlinc MARSI Study AST",default_qty_type = strategy.percent_of_equity, default_qty_value = 100,commission_type=strategy.commission.percent,commission_value=0.1,initial_capital=1000,currency="USD",pyramiding=0, calc_on_order_fills=false)

// === General Inputs ===

lengthofma = input(62, minval=1, title="Length of MA")

len = input(31, minval=1, title="Length")

upperband = input(89, minval=1, title='Upper Band for RSI')

lowerband = input(10, minval=1, title="Lower Band for RSI")

takeprofit =input(1.25, title="Take Profit Percent")

stoploss =input(.04, title ="Stop Loss Percent")

monthfrom =input(8, title = "Month Start")

monthuntil =input(12, title = "Month End")

dayfrom=input(1, title= "Day Start")

dayuntil=input(31, title= "Day End")

// === Innput Backtest Range ===

//FromMonth = input(defval = 9, title = "From Month", minval = 1, maxval = 12)

//FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

//FromYear = input(defval = 2018, title = "From Year", minval = 2017)

//ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

//ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

//ToYear = input(defval = 9999, title = "To Year", minval = 2017)

// === Create RSI ===

src=sma(close,lengthofma)

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

plot(rsi,linewidth = 2, color=purple)

// === Plot Bands ===

band1 = hline(upperband)

band0 = hline(lowerband)

fill(band1, band0, color=blue, transp=95)

// === Entry and Exit Methods ===

longCond = crossover(rsi,lowerband)

shortCond = crossunder(rsi,upperband)

// === Long Entry Logic ===

if ( longCond )

strategy.entry("LONG", strategy.long, stop=close, oca_name="TREND", comment="LONG")

else

strategy.cancel(id="LONG")

// === Short Entry Logic ===

if ( shortCond )

strategy.entry("SHORT", strategy.short,stop=close, oca_name="TREND", comment="SHORT")

else

strategy.cancel(id="SHORT")

// === Take Profit and Stop Loss Logic ===

//strategy.exit("Take Profit LONG", "LONG", profit = close * takeprofit / syminfo.mintick, loss = close * stoploss / syminfo.mintick)

//strategy.exit("Take Profit SHORT", "SHORT", profit = close * takeprofit / syminfo.mintick, loss = close * stoploss / syminfo.mintick)

strategy.exit("LONG TAKE PROFIT", "LONG", profit = close * takeprofit / syminfo.mintick)

strategy.exit("SHORT STOP LOSS", "SHORT", profit = close * takeprofit / syminfo.mintick)

strategy.exit("LONG STOP LOSS", "LONG", loss = close * stoploss / syminfo.mintick)

strategy.exit("SHORT STOP LOSS", "SHORT", loss = close * stoploss / syminfo.mintick)