Supertrend Estrategia de comercio cuantitativa para Bitcoin

El autor:¿ Qué pasa?, Fecha: 2024-02-06 12:09:09Las etiquetas:

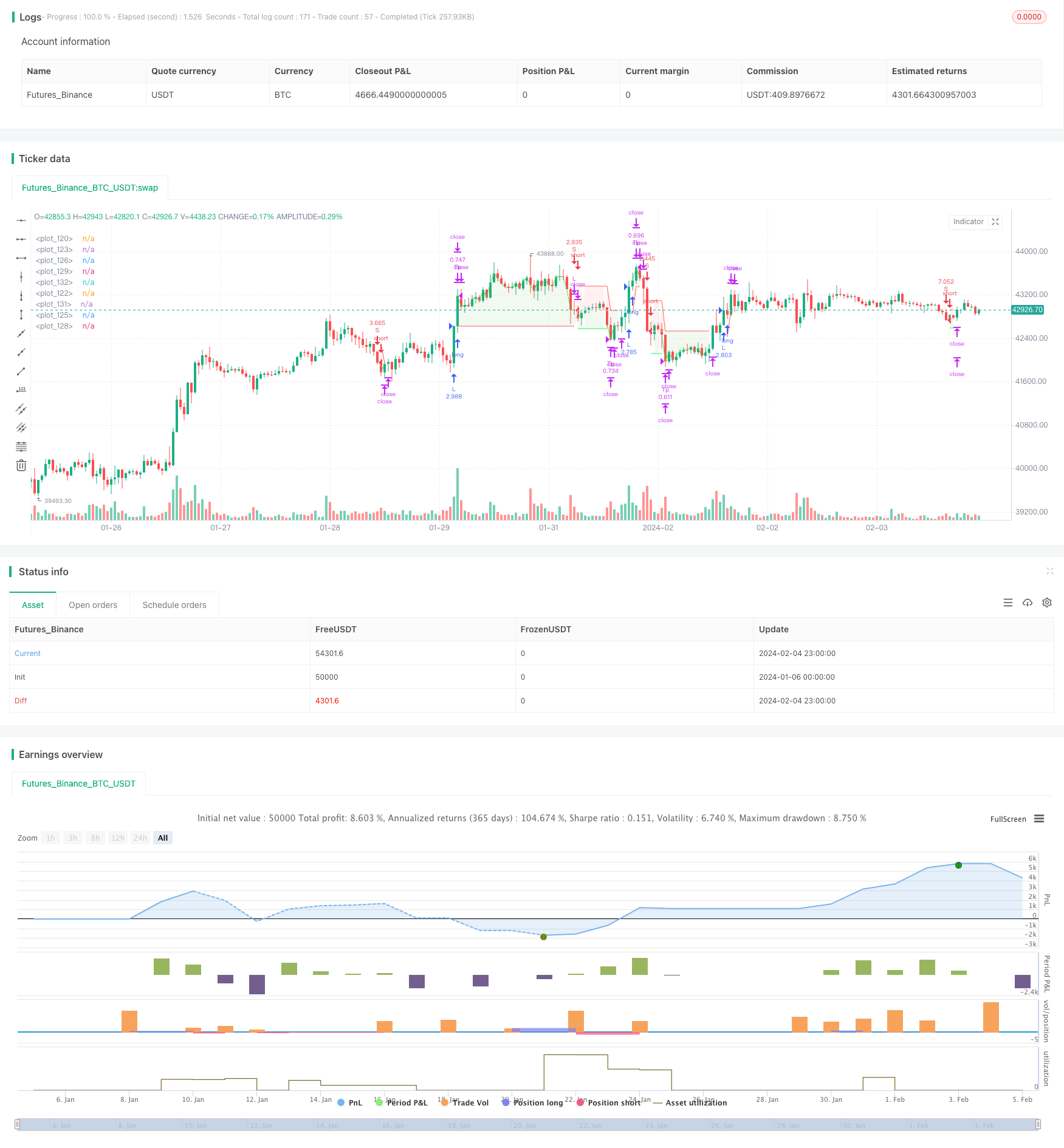

Resumen general

Esta es una estrategia de negociación cuantitativa automatizada para Bitcoin basada en el indicador SuperTrend. Utiliza el indicador SuperTrend para determinar las tendencias del mercado y combina el principio de stop loss ATR para controlar los riesgos, lo que permite el comercio largo y corto. La mayor ventaja de esta estrategia es una buena relación riesgo-recompensa y una estrategia de stop loss confiable, adecuada para la tenencia a medio y largo plazo.

Principio de la estrategia

Esta estrategia utiliza el indicador SuperTrend para determinar la dirección de las tendencias del mercado.

Específicamente, esta estrategia primero calcula el período ATR como 14 barras, y determina la distancia de stop loss para cada operación multiplicándola por un multiplicador de stop loss ATR (como 1.5x). Luego calcula el indicador SuperTrend utilizando parámetros predeterminados (período ATR = 9, multiplicador SuperTrend = 2.5).

Después de entrar en una operación, el stop loss se fija por encima o por debajo del stop loss ATR. El primer nivel de take profit se calcula en función de una relación riesgo-recompensa, por defecto a 0.75, lo que significa que la distancia de take profit es 0.75x de la distancia de stop loss. Cuando el precio alcanza el primer nivel de take profit, el 50% de la posición se cerrará, y el stop loss se mueve al precio de entrada (break even) para bloquear las ganancias. El segundo nivel de take profit continúa utilizando una relación riesgo-recompensación de 0.75. Si el precio alcanza el stop loss, la posición restante se cerrará con el stop loss.

Al hacerlo, esta estrategia garantiza un riesgo de stop loss controlado y, al mismo tiempo, mantiene los beneficios mediante ganancias parciales, adecuadas para estrategias de inversión a medio y largo plazo.

Análisis de ventajas

La mayor ventaja de esta estrategia es la buena relación riesgo-rendimiento, que permite la tenencia a medio y largo plazo.

-

Usando SuperTrend para determinar las tendencias del mercado, filtrando el ruido del mercado y capturando las tendencias principales.

-

Seguimiento ATR dinámico de la pérdida de parada, control fiable de pérdidas de operaciones individuales.

-

Las ganancias parciales se bloquean en las ganancias, lo que resulta en una alta relación riesgo-recompensación.

-

Trasladar el stop loss al precio de entrada después de alcanzar el TP1 bloquea los beneficios y mejora la estabilidad de la estrategia.

-

Una lógica extremadamente simple, fácil de entender e implementar, con un gran espacio de ajuste de parámetros.

-

Aplicable en los intercambios convencionales que utilizan datos intradiarios o de alta frecuencia, con una gran flexibilidad.

Análisis de riesgos

Esta estrategia también conlleva algunos riesgos, principalmente en los siguientes ámbitos:

-

El riesgo de brecha no puede activar el stop loss, enfrentándose a una gran pérdida.

-

SuperTrend no puede determinar la tendencia correcta, lo que resulta en señales comerciales incorrectas.

-

Si tomamos un ratio de ganancias demasiado alto, no podemos seguir la tendencia.

-

La frecuencia de negociación puede ser demasiado alta o demasiado baja.

Direcciones de optimización

Todavía queda mucho espacio para optimizar esta estrategia, principalmente en las siguientes áreas:

-

El método de evaluación de la rentabilidad de las operaciones de inversión se basa en el método de valoración de la rentabilidad de las operaciones de inversión.

-

Optimice los parámetros de SuperTendencia utilizando algoritmos de avanzada o genéticos para obtener los mejores parámetros.

-

Añadiendo una segunda capa de stop loss como los canales de Donchian para hacer el stop más confiable.

-

Prueba diferentes ratios de ganancias para obtener ganancias óptimas frente al equilibrio de riesgos.

-

Explorar las técnicas de aprendizaje automático para el stop loss dinámico, el ajuste de posición, etc.

Conclusión

Esta es una estrategia cuantitativa basada en SuperTrend para tendencia, ATR parada dinámica y toma parcial de ganancias. Tiene una relación riesgo-recompensa equilibrada, adecuada para el comercio de algo. Hay un amplio margen para optimizar parámetros, stop loss, toma de ganancias, etc. Vale la pena ajustar y aplicar a largo plazo.

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// Developed by © StrategiesForEveryone

//@version=5

strategy("SuperTrend Strategy for BTCUSD 4H", overlay=true, process_orders_on_close = true, initial_capital = 100, default_qty_type = strategy.cash, precision = 2, slippage = 50, commission_value = 0.03, backtest_fill_limits_assumption = 50)

// ------ Date filter (obtained from ZenAndTheArtOfTrading) ---------

initial_date = input(title="Initial date", defval=timestamp("10 Feb 2014 13:30 +0000"), group="Time filter", tooltip="Enter the start date and time of the strategy")

final_date = input(title="Final date", defval=timestamp("01 Jan 2030 19:30 +0000"), group="Time filter", tooltip="Enter the end date and time of the strategy")

dateFilter(int st, int et) => time >= st and time <= et

colorDate = input.bool(defval=false, title="Date background", tooltip = "Add color to the period of time of the strategy tester")

bgcolor(colorDate and dateFilter(initial_date, final_date) ? color.new(color.blue, transp=90) : na)

// ------------ Super Trend ----------

atrPeriod = input(9, "ATR Length SuperTrend")

factor = input.float(2.5, "Factor SuperTrend", step = 0.05)

[supertrend, direction] = ta.supertrend(factor, atrPeriod)

show_supertrend = input.bool(defval = false, title="Show supertrend ?", group = "Appearance")

bodyMiddle = plot(show_supertrend ? ((open + close) / 2) : na, display=display.none)

upTrend = plot(show_supertrend and direction < 0 ? supertrend : na, "Up Trend", color = color.green, style=plot.style_linebr)

downTrend = plot(show_supertrend and direction > 0 ? supertrend : na, "Down Trend", color = color.red, style=plot.style_linebr)

fill(bodyMiddle, upTrend, color.new(color.green, 90), fillgaps=false)

fill(bodyMiddle, downTrend, color.new(color.red, 90), fillgaps=false)

// ---------- Atr stop loss (obtained from garethyeo)

source_atr = input(close, title='Source', group = "Atr stop loss", inline = "A")

length_atr = input.int(14, minval=1, title='Period', group = "Atr stop loss" , inline = "A")

multiplier = input.float(1.5, minval=0.1, step=0.1, title='Atr multiplier', group = "Atr stop loss", inline = "A", tooltip = "Defines the stop loss distance based on the Atr stop loss indicator")

shortStopLoss = source_atr + ta.atr(length_atr) * multiplier

longStopLoss = source_atr - ta.atr(length_atr) * multiplier

show_atr_stoploss = input.bool(defval=false, title="Show Atr stop loss ?", group = "Appearance")

plot(show_atr_stoploss ? longStopLoss : na, color=color.white, style = plot.style_circles)

plot(show_atr_stoploss ? shortStopLoss : na, color=color.white, style = plot.style_circles)

// ------------- Money management --------------

strategy_contracts = strategy.equity / close

distance_sl_atr_long = -1 * (longStopLoss - close) / close

distance_sl_atr_short = (shortStopLoss - close) / close

risk = input.float(2.5, '% Account risk per trade', step=1, group = "Risk management for trades", tooltip = "Percentage of total account to risk per trade")

long_amount = strategy_contracts * (risk / 100) / distance_sl_atr_long

short_amount = strategy_contracts * (risk / 100) / distance_sl_atr_short

// ---------- Risk management ---------------

risk_reward_breakeven_long= input.float(title="Risk/reward for breakeven long", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_take_profit_long= input.float(title="Risk/reward for take profit long", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_breakeven_short= input.float(title="Risk/reward for break even short", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_take_profit_short= input.float(title="Risk/reward for take profit short", defval=0.75, step=0.05, group = "Risk management for trades")

tp_percent=input.float(title="% of trade for first take profit", defval=50, step=5, group = "Risk management for trades", tooltip = "Closing percentage of the current position when the first take profit is reached.")

// ------------ Trade conditions ---------------

bought = strategy.position_size > 0

sold = strategy.position_size < 0

long_supertrend=ta.crossover(close, supertrend)

short_supertrend=ta.crossunder(close, supertrend)

var float sl_long = na

var float sl_short = na

var float be_long = na

var float be_short = na

var float tp_long = na

var float tp_short = na

if not bought

sl_long:=na

if not sold

sl_short:=na

// ---------- Strategy -----------

// Long position

if not bought and long_supertrend

sl_long:=longStopLoss

long_stoploss_distance = close - longStopLoss

be_long := close + long_stoploss_distance * risk_reward_breakeven_long

tp_long:=close+(long_stoploss_distance*risk_reward_take_profit_long)

strategy.entry('L', strategy.long, long_amount, alert_message = "Long")

strategy.exit("Tp", "L", stop=sl_long, limit=tp_long, qty_percent=tp_percent)

strategy.exit('Exit', 'L', stop=sl_long)

if high > be_long

sl_long := strategy.position_avg_price

strategy.exit("Tp", "L", stop=sl_long, limit=tp_long, qty_percent=tp_percent)

strategy.exit('Exit', 'L', stop=sl_long)

if bought and short_supertrend

strategy.close("L", comment="CL")

// Short position

if not sold and short_supertrend

sl_short:=shortStopLoss

short_stoploss_distance=shortStopLoss - close

be_short:=((short_stoploss_distance*risk_reward_breakeven_short)-close)*-1

tp_short:=((short_stoploss_distance*risk_reward_take_profit_short)-close)*-1

strategy.entry("S", strategy.short, short_amount, alert_message = "Short")

strategy.exit("Tp", "S", stop=sl_short, limit=tp_short, qty_percent=tp_percent)

strategy.exit("Exit", "S", stop=sl_short)

if low < be_short

sl_short:=strategy.position_avg_price

strategy.exit("Tp", "S", stop=sl_short, limit=tp_short, qty_percent=tp_percent)

strategy.exit("Exit", "S", stop=sl_short)

if sold and long_supertrend

strategy.close("S", comment="CS")

// ---------- Draw position on chart -------------

if high>tp_long

tp_long:=na

if low<tp_short

tp_short:=na

if high>be_long

be_long:=na

if low<be_short

be_short:=na

show_position_on_chart = input.bool(defval=true, title="Draw position on chart ?", group = "Appearance", tooltip = "Activate to graphically display profit, stop loss and break even")

position_price = plot(show_position_on_chart? strategy.position_avg_price : na, style=plot.style_linebr, color = color.new(#ffffff, 10), linewidth = 1)

sl_long_price = plot(show_position_on_chart and bought ? sl_long : na, style = plot.style_linebr, color = color.new(color.red, 10), linewidth = 1)

sl_short_price = plot(show_position_on_chart and sold ? sl_short : na, style = plot.style_linebr, color = color.new(color.red, 10), linewidth = 1)

tp_long_price = plot(strategy.position_size>0 and show_position_on_chart? tp_long : na, style = plot.style_linebr, color = color.new(#11eb47, 10), linewidth = 1)

tp_short_price = plot(strategy.position_size<0 and show_position_on_chart? tp_short : na, style = plot.style_linebr, color = color.new(#11eb47, 10), linewidth = 1)

breakeven_long = plot(strategy.position_size>0 and high<be_long and show_position_on_chart ? be_long : na , style = plot.style_linebr, color = color.new(#00ff40, 60), linewidth = 1)

breakeven_short = plot(strategy.position_size<0 and low>be_short and show_position_on_chart ? be_short : na , style = plot.style_linebr, color = color.new(#00ff40, 60), linewidth = 1)

position_profit_long = plot(bought and show_position_on_chart and strategy.openprofit>0 ? close : na, style = plot.style_linebr, color = color.new(#4cd350, 10), linewidth = 1)

position_profit_short = plot(sold and show_position_on_chart and strategy.openprofit>0 ? close : na, style = plot.style_linebr, color = color.new(#4cd350, 10), linewidth = 1)

fill(plot1 = position_price, plot2 = position_profit_long, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = position_profit_short, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = sl_long_price, color = color.new(color.red,90))

fill(plot1 = position_price, plot2 = sl_short_price, color = color.new(color.red,90))

fill(plot1 = position_price, plot2 = tp_long_price, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = tp_short_price, color = color.new(color.green,90))

- Estrategia de combinación de optimización de tendencias de impulso

- Estrategia de bandas de Bollinger de promedio móvil múltiple

- Estrategia de ruptura de la media móvil de cruce

- Estrategia de SuperTrend Trailing Stop basada en Heikin Ashi

- Promedio móvil doble con estrategia de ruptura de impulso

- Estrategia de ruptura de la banda de Bollinger basada en el VWAP

- Estrategia dinámica de stop loss de retroceso de Fibonacci

- Estrategia de cruce de EMA dinámico y MACD

- Indice de doble impulso y estrategia híbrida de inversión

- Estrategia de negociación S/R TD de doble dirección secuencial

- Una estrategia a corto plazo que combina el indicador RSI y el avance de precios

- La estrategia de Richard para el comercio de tortugas

- Estrategia de negociación de la línea de tendencia de pendiente dinámica

- Estrategia de negociación avanzada de indicadores de IER

- Indicador RSI Estrategia de pérdidas y ganancias cruzadas

- Estrategia de seguimiento de tendencias basada en el cruce de medias móviles

- Estrategia de negociación de fusión de RSI y bandas de Bollinger para LTC

- Estrategia de cruce de promedio móvil de impulso optimizado

- Estrategia de detención dinámica de seguimiento SMA-ATR

- Estrategia de seguimiento de la reversión