Estrategia de negociación adaptativa en red basada en una plataforma de negociación cuantitativa

El autor:¿ Qué pasa?, Fecha: 2024-02-21 10:55:21Las etiquetas:

Resumen general

Esta estrategia es una estrategia de negociación de red adaptativa basada en plataformas de negociación cuantitativas. Establece rangos de negociación de red automáticos o manuales y coloca órdenes de compra y venta a intervalos iguales dentro del rango para implementar el comercio de red. Cuando el precio rompe el límite superior o inferior de la red, la estrategia ajusta automáticamente el rango de la red.

Principio de la estrategia

-

Establecer precios límite superior e inferior para la red. Calcular automáticamente los precios dentro de un cierto intervalo de los precios históricos más altos y más bajos como los límites superior e inferior, o establecer manualmente los precios límite superior e inferior fijos.

-

Calcular el intervalo de precios para cada red en función de los precios límite superior e inferior y del número de redes.

-

Colocar múltiples puntos de compra y venta a intervalos iguales entre los precios límite superior e inferior como la cuadrícula.

-

Cuando el precio de mercado rompa el límite inferior de la cuadrícula, realizar una orden de compra en la cuadrícula siguiente debajo de la cuadrícula donde se encuentra la última orden no cerrada; cuando el precio de mercado rompa el límite superior de la cuadrícula, realizar una orden de venta en la cuadrícula superior a la cuadrícula donde se encuentra la última orden no cerrada.

-

Cuando la tendencia del precio se invierte, las órdenes anteriores gradualmente obtendrán ganancias o detendrán pérdidas.

Análisis de ventajas

-

El comercio en red puede obtener ganancias en mercados de rango y osciladores.

-

El ajuste adaptativo del rango de la red puede ajustarse automáticamente en función de las fluctuaciones del mercado sin intervención manual.

-

El importe de la inversión de capital puede ser preestablecido para asignar los riesgos entre las redes.

-

La lógica es simple y fácil de entender, y los parámetros son flexibles de ajustar.

Análisis de riesgos

-

La ruptura de los límites superior e inferior puede conducir a pérdidas

- Solución: Establezca razonablemente la posición de stop loss.

-

Las tendencias de los mercados pueden conducir a pérdidas repetidas

- Solución: Identificar las tendencias y suspender las operaciones a tiempo.

-

Configuración incorrecta de los parámetros

- Solución: ajustar los parámetros de la cantidad de la red y el intervalo de precios.

Direcciones de optimización

-

Utilice el aprendizaje automático para predecir el rango de fluctuación de precios y las tendencias para ajustar dinámicamente los parámetros de la red.

-

Cambiar a operaciones de tendencia en mercados de tendencia para evitar pérdidas en las operaciones de red.

-

Incorporar medidas de control de riesgos basadas en la tasa de utilización del capital, la tasa de rendimiento, etc.

-

Diversificar las variedades de activos para aumentar la utilización del capital.

Conclusión

Esta estrategia es una estrategia de red adaptativa con parámetros ajustables automáticamente, adecuada para acciones, criptomonedas y productos de divisas con movimientos fluctuantes y de rango.

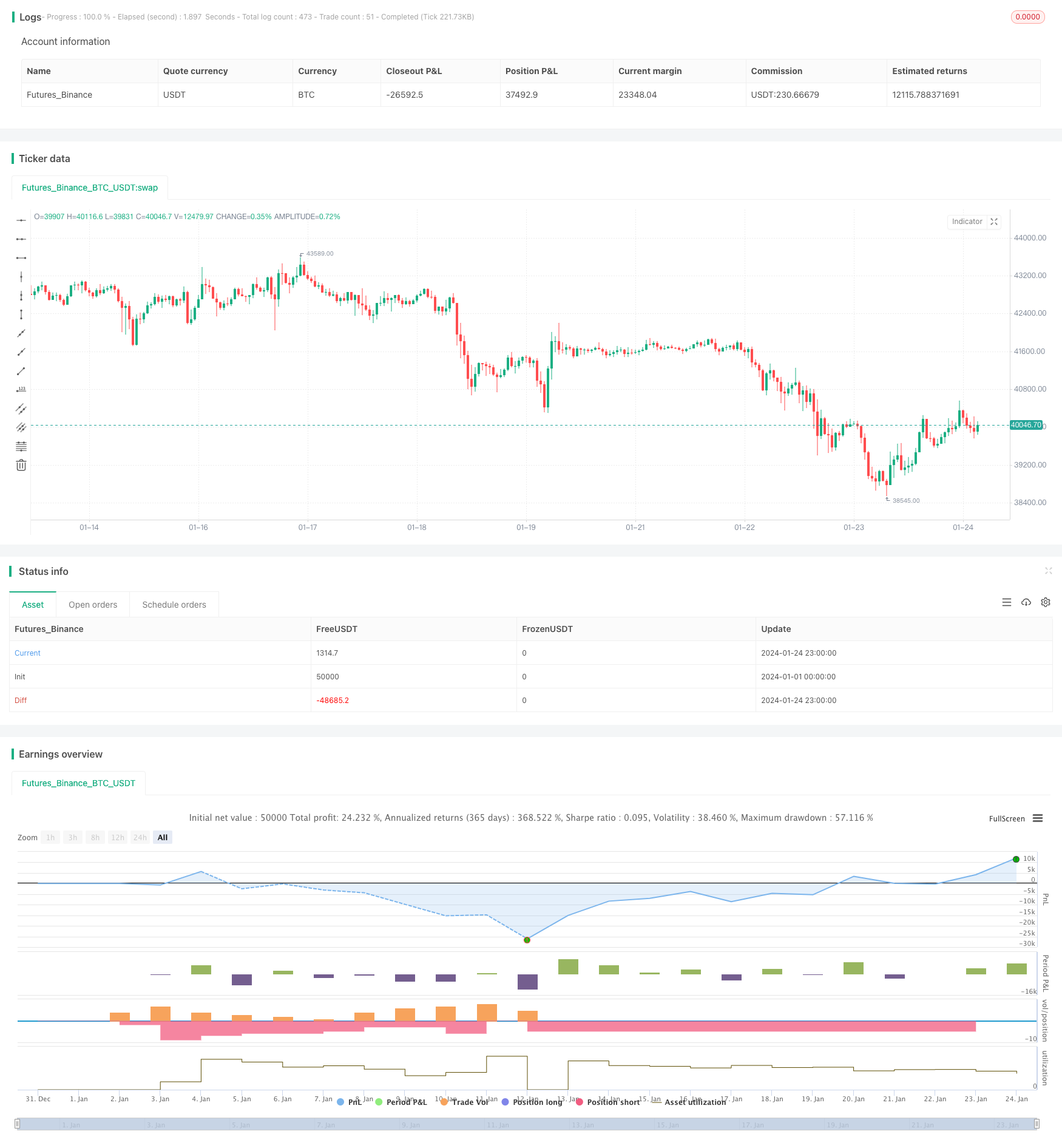

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-24 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//hk4jerry

strategy("Grid Bot Backtesting", overlay=false, pyramiding=3000, close_entries_rule="ANY", default_qty_type=strategy.cash, initial_capital=100.0, currency="USD", commission_type=strategy.commission.percent, commission_value=0.025)

i_autoBounds = input(group="Grid Bounds", title="Use Auto Bounds?", defval=true, type=input.bool) // calculate upper and lower bound of the grid automatically? This will theorhetically be less profitable, but will certainly require less attention

i_boundSrc = input(group="Grid Bounds", title="(Auto) Bound Source", defval="Hi & Low", options=["Hi & Low", "Average"]) // should bounds of the auto grid be calculated from recent High & Low, or from a Simple Moving Average

i_boundLookback = input(group="Grid Bounds", title="(Auto) Bound Lookback", defval=250, type=input.integer, maxval=500, minval=0) // when calculating auto grid bounds, how far back should we look for a High & Low, or what should the length be of our sma

i_boundDev = input(group="Grid Bounds", title="(Auto) Bound Deviation", defval=0.10, type=input.float, maxval=1, minval=-1) // if sourcing auto bounds from High & Low, this percentage will (positive) widen or (negative) narrow the bound limits. If sourcing from Average, this is the deviation (up and down) from the sma, and CANNOT be negative.

i_upperBound = input(group="Grid Bounds", title="(Manual) Upper Boundry(상단 가격)", defval=0.285, type=input.float) // for manual grid bounds only. The upperbound price of your grid

i_lowerBound = input(group="Grid Bounds", title="(Manual) Lower Boundry(하단 가격)", defval=0.225, type=input.float) // for manual grid bounds only. The lowerbound price of your grid.

i_gridQty = input(group="Grid Lines", title="Grid Line Quantity(그리드 수)", defval=30, maxval=999, minval=1, type=input.integer) // how many grid lines are in your grid

initial_balance = input(group="Trading option", title="Initial balance(투자금액)", defval=100, step=0.01)

start_time = input(group="Trading option",defval=timestamp('15 March 2023 06:00'), title='Start Time', type = input.time)

end_time = input(group="Trading option",defval=timestamp('31 Dec 2035 20:00'), title='End Time', type = input.time)

isAfterStartDate = true

tradingtime= (timenow - start_time)/(86400000*30)

yeartime=tradingtime/12

f_getGridBounds(_bs, _bl, _bd, _up) =>

if _bs == "Hi & Low"

_up ? highest(close, _bl) * (1 + _bd) : lowest(close, _bl) * (1 - _bd)

else

avg = sma(close, _bl)

_up ? avg * (1 + _bd) : avg * (1 - _bd)

f_buildGrid(_lb, _gw, _gq) =>

gridArr = array.new_float(0)

for i=0 to _gq-1

array.push(gridArr, _lb+(_gw*i))

gridArr

f_getNearGridLines(_gridArr, _price) =>

arr = array.new_int(3)

for i = 0 to array.size(_gridArr)-1

if array.get(_gridArr, i) > _price

array.set(arr, 0, i == array.size(_gridArr)-1 ? i : i+1)

array.set(arr, 1, i == 0 ? i : i-1)

break

arr

var upperBound = i_autoBounds ? f_getGridBounds(i_boundSrc, i_boundLookback, i_boundDev, true) : i_upperBound // upperbound of our grid

var lowerBound = i_autoBounds ? f_getGridBounds(i_boundSrc, i_boundLookback, i_boundDev, false) : i_lowerBound // lowerbound of our grid

var gridWidth = (upperBound - lowerBound)/(i_gridQty-1) // space between lines in our grid

var gridLineArr = f_buildGrid(lowerBound, gridWidth, i_gridQty) // an array of prices that correspond to our grid lines

var orderArr = array.new_bool(i_gridQty, false) // a boolean array that indicates if there is an open order corresponding to each grid line

var closeLineArr = f_getNearGridLines(gridLineArr, close) // for plotting purposes - an array of 2 indices that correspond to grid lines near price

var nearTopGridLine = array.get(closeLineArr, 0) // for plotting purposes - the index (in our grid line array) of the closest grid line above current price

var nearBotGridLine = array.get(closeLineArr, 1) // for plotting purposes - the index (in our grid line array) of the closest grid line below current price

if isAfterStartDate

for i = 0 to (array.size(gridLineArr) - 1)

if close < array.get(gridLineArr, i) and not array.get(orderArr, i) and i < (array.size(gridLineArr) - 1)

buyId = i

array.set(orderArr, buyId, true)

strategy.entry(id=tostring(buyId), long=true, qty=(initial_balance/(i_gridQty-1))/close, comment="#"+tostring(buyId))

if close > array.get(gridLineArr, i) and i != 0

if array.get(orderArr, i-1)

sellId = i-1

array.set(orderArr, sellId, false)

strategy.close(id=tostring(sellId), comment="#"+tostring(sellId))

if i_autoBounds

upperBound := f_getGridBounds(i_boundSrc, i_boundLookback, i_boundDev, true)

lowerBound := f_getGridBounds(i_boundSrc, i_boundLookback, i_boundDev, false)

gridWidth := (upperBound - lowerBound)/(i_gridQty-1)

gridLineArr := f_buildGrid(lowerBound, gridWidth, i_gridQty)

closeLineArr := f_getNearGridLines(gridLineArr, close)

nearTopGridLine := array.get(closeLineArr, 0)

nearBotGridLine := array.get(closeLineArr, 1)

var table table = table.new(position.top_right,6,8, frame_color = color.rgb(255, 255, 255),frame_width = 2,border_width = 2, border_color=color.rgb(255, 255, 255))

//제목

table.cell(table,0,0,"상단 라인 :", bgcolor=color.new(color.black,0),text_color =color.white)

table.cell(table,0,1,"하단 라인 :",bgcolor=color.new(color.black,0),text_color =color.white)

table.cell(table,0,2,"그리드 수 :",bgcolor=color.new(color.black,0),text_color =color.white)

table.cell(table,0,3,"투자금액 :",text_color =color.white,bgcolor=color.new(color.black,0))

table.cell(table,0,4,"그리드당 투자금액 :",text_color =color.white,bgcolor=color.new(color.black,0))

//수치

table.cell(table,1,0, tostring(upperBound, '###.#####')+ " USDT", bgcolor=color.new(#5a637e, 0),text_color =color.white)

table.cell(table,1,1, tostring(lowerBound, '###.#####')+ " USDT", bgcolor=color.new(#5a637e, 0),text_color =color.white)

table.cell(table,1,2, tostring(i_gridQty, '###'), bgcolor=color.new(#5a637e, 0),text_color =color.white)

table.cell(table,1,3, tostring(initial_balance,'###.##')+ " USDT", bgcolor=color.new(#5a637e, 0),text_color =color.white)

table.cell(table,1,4, tostring(initial_balance/i_gridQty,'###.##')+ " USDT", bgcolor=color.new(#5a637e, 0),text_color =color.white)

//제목

table.cell(table,2,0,"현재 포지션 :",text_color =color.white,bgcolor=color.new(color.black,0))

table.cell(table,2,1,"현재 포지션 평단가 :",text_color =color.white,bgcolor=color.new(color.black,0))

table.cell(table,2,2,"현재 포지션 수익 :",bgcolor=color.new(color.black,0),text_color =color.white)

table.cell(table,2,3,"현재 포지션 수익 % :",bgcolor=color.new(color.black,0),text_color =color.white)

table.cell(table,2,4,"현재 포지션 수수료 :",text_color =color.white,bgcolor=color.new(color.black,0))

//수치

table.cell(table,3,0, tostring(strategy.position_size) + syminfo.basecurrency + "\n" + tostring(strategy.position_size*strategy.position_avg_price/1, '###.##') + "USDT" ,text_color =color.white,bgcolor=color.new(#5a637e, 0))

table.cell(table,3,1, text=strategy.position_size>0 ? tostring(strategy.position_avg_price,'###.####')+ " USDT" : "NOT TRADING",text_color =color.white,bgcolor=color.new(#5a637e, 0))

table.cell(table,3,2, tostring(strategy.openprofit, '###.##')+ " USDT",text_color =color.white,bgcolor=strategy.openprofit > 0 ? color.teal : color.maroon)

table.cell(table,3,3, tostring(strategy.openprofit/initial_balance*100, '###.##')+ "%",text_color =color.white,bgcolor=strategy.openprofit > 0 ? color.teal : color.maroon)

table.cell(table,3,4, "-" + tostring(strategy.position_avg_price*strategy.position_size*0.025/100,'###.##')+ " USDT",text_color =color.white,bgcolor=color.new(#5a637e, 0))

//제목

table.cell(table,4,0,"그리드 수익 :",text_color =color.white,bgcolor=color.new(color.black,0))

table.cell(table,4,1,"그리드 수익률 :",text_color =color.white,bgcolor=color.new(color.black,0))

table.cell(table,4,2,"총 수익 :", bgcolor=color.new(color.black,0),text_color =color.white)

table.cell(table,4,3,"총 수익률 :",bgcolor=color.new(color.black,0),text_color =color.white)

table.cell(table,4,4,"현재 자산 :",bgcolor=color.new(color.black,0),text_color =color.white)

//수치

table.cell(table,5,0, tostring(strategy.netprofit, '###.#####')+ "USDT", text_color =color.white,bgcolor=strategy.netprofit > 0 ? color.teal : color.maroon)

table.cell(table,5,1, tostring((strategy.netprofit)/initial_balance*100/tradingtime, '####.##') + "%",text_color =color.white,bgcolor=strategy.netprofit > 0 ? color.teal : color.maroon)

table.cell(table,5,2, tostring(strategy.netprofit+strategy.openprofit, '###.##') + " USDT",text_color =color.white,bgcolor=strategy.netprofit+strategy.openprofit > 0 ? color.teal : color.maroon)

table.cell(table,5,3, tostring((strategy.netprofit+strategy.openprofit)/initial_balance*100, '####.##') + "%",text_color =color.white,bgcolor=strategy.netprofit+strategy.openprofit > 0 ? color.teal : color.maroon)

table.cell(table,5,4, tostring(initial_balance+strategy.netprofit+strategy.openprofit, '###.##')+ " USDT", text_color =color.white,bgcolor=color.new(#3d4d7c, 0))

// plot(strategy.initial_capital+ strategy.netprofit+strategy.openprofit, "총 수익 USDT",color=color.rgb(81, 137, 128))

// plot(initial_balance, "투자금액",color=color.rgb(81, 137, 128))

- Estrategia de negociación cuantitativa de múltiples indicadores

- TradingVMA

Estrategia de negociación de medias móviles variables - Estrategia de divergencia de los índices de riesgo

- Estrategia de ruptura de doble canal de Donchian

- Estrategia de negociación de ruptura de bandas de Bollinger

- Estrategia de trampa de la EMA

- Estrategia de negociación de cruz muerta de la Cruz Dorada

- Estrategia de seguimiento de tendencias multitemporales basada en supertendencias

- Estrategia manual de alertas de compra y venta

- Estrategia de referencia de tendencia alcista de avance cuantitativo

- Estrategia de negociación cuantitativa basada en la nube de Ichimoku y la media móvil

- Estrategia de seguimiento de la inversión de la media móvil doble

- Estrategia de inversión de bandas de Bollinger

- Ichimoku Kinko Hyo Cloud + Estrategia cuantitativa de QQE

- Todo sobre la estrategia de comercio de impulso con stop loss para el oro

- Parabola Oscilador Buscando estrategias de altos y bajos

- Estrategia de ruptura de bandas de Bollinger

- Estrategia innovadora de la brecha de valor justo

- Sistema de cruce de media móvil adaptativa con ruptura de impulso

- Estrategia de negociación basada en patrones de pico a pico