L'analyse des stratégies de la passerelle de Dongcheng dans le cadre de la recherche

Auteur:La bonté, Créé: 2019-10-11 16:11:17, Mis à jour: 2023-10-18 19:57:41

Résumé de la stratégie

De nombreuses stratégies de négociation, la stratégie du canal de Donchian devrait être l'une des stratégies les plus classiques et les plus révolutionnaires. Elle est devenue célèbre dès 1970, lorsque des entreprises étrangères ont effectué des simulations et des études sur les stratégies de négociation programmées traditionnelles.

Plus tard, une autre formation de marchands de cigognes, la plus célèbre de l'histoire du commerce, a eu un grand succès aux États-Unis. Les méthodes de négociation des cigognes à l'époque étaient secrètes, mais il a fallu plus d'une décennie avant que les lois sur le commerce des cigognes ne soient rendues publiques et que l'on découvre que les cigognes utilisaient des stratégies améliorées de la passerelle de Donchi.

La stratégie de trading de type rupture est adaptée aux types de transactions où la tendance est plus fluide. La méthode de trading de rupture la plus courante est de tirer parti de la relation entre le prix et la position relative des supports et résistances pour déterminer le point de vente d'une transaction particulière.

Les règles stratégiques du tunnel de Dongcheon

Le canal de Dongqian est un indicateur tendanciel dont l'apparence et les signaux sont un peu similaires à ceux de l'indicateur à bande de brin. Cependant, le canal de Dongqian est construit en fonction des prix les plus élevés et les prix les plus bas au cours d'une période. Par exemple, en calculant la valeur maximale des prix les plus élevés des 50 dernières lignes K, une trajectoire est formée; en calculant la valeur minimale des prix les plus bas des 50 dernières lignes K, une trajectoire est formée.

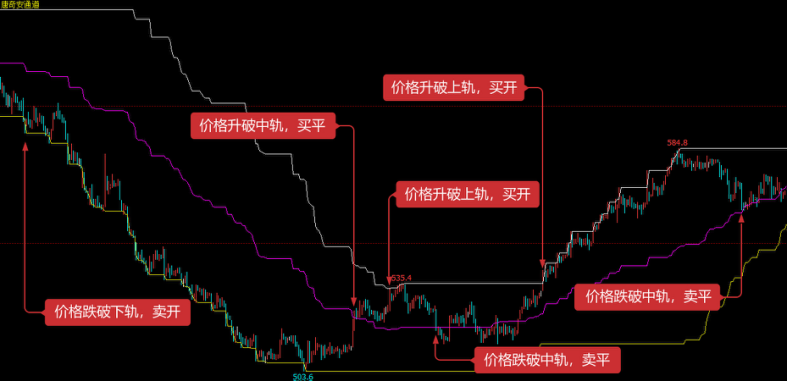

Comme indiqué ci-dessus: l'indicateur est composé de 3 courbes de couleurs différentes, les prix les plus élevés et les prix les plus bas par défaut sur 20 cycles pour montrer la volatilité des prix du marché, lorsque son canal est étroit, il indique une faible volatilité du marché, tandis que le large canal inverse indique une forte volatilité du marché.

Si le prix dépasse la barre, c'est un signal d'achat; si le prix dépasse la barre, c'est un signal de vente. En général, il est rare que le prix dépasse et dépasse la barre en même temps. Dans la plupart des cas, le prix se déplace le long d'un mouvement unilatéral de hausse ou de baisse, ou entre la barre et la barre.

La logique stratégique

Il y a beaucoup de façons d'utiliser le canal de Dongguan, qui peut être utilisé seul ou en combinaison avec d'autres indicateurs. Dans ce cours, nous utiliserons la méthode la plus simple. C'est-à-dire que lorsque le prix dépasse la trajectoire ascendante, c'est-à-dire qu'il dépasse la ligne de pression supérieure, nous pensons que les forces multilatérales se renforcent, une vague de panique a été formée et un signal d'ouverture d'achat est généré.

Si, après avoir acheté, le prix retombe dans la trajectoire du canal de Dongch'an, nous pensons que la force multiplate est en train de s'affaiblir, ou que la force aérienne est en train de se renforcer, ce qui produit un signal de mise à l'échelle; si, après avoir vendu, le prix retombe dans la trajectoire du canal de Dongch'an, nous pensons que la force aérienne est en train de s'affaiblir, ou que la force multiplate est en train de se renforcer, ce qui produit un signal de mise à l'échelle.

Conditions de vente

- Opération multiple: si vous n'avez pas de portefeuille et que le prix de clôture est supérieur au cours

- Ouverture de position vide: si aucune position n'est détenue et que le prix de clôture est inférieur à la trajectoire

- Placement à plusieurs: si vous avez plusieurs commandes et que le prix de clôture est inférieur au cours moyen

- Placement à vide: si vous avez un ordre vide et que le prix de clôture est supérieur au cours moyen

Mise en œuvre du code stratégique

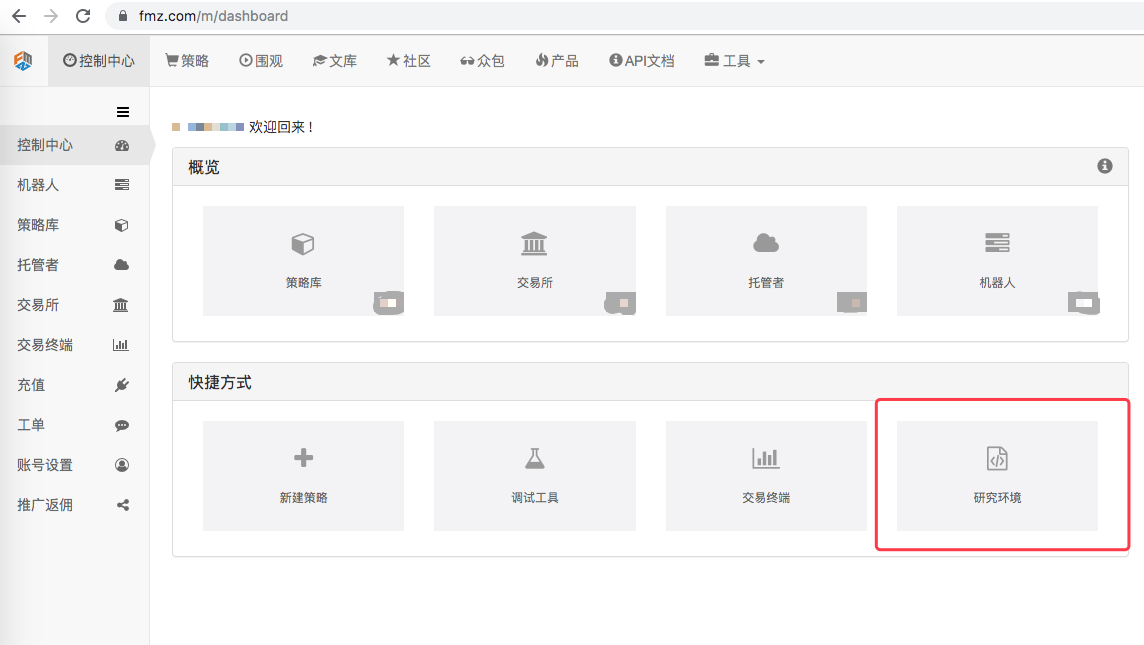

Ensuite, dans notre environnement de recherche sur la plate-forme de quantification des inventeurs, nous avons compris cette stratégie un par un.

Pour accéder à l'environnement de recherche de la plateforme de quantification des inventeurs, voir le graphique ci-dessous:

from fmz import *

task = VCtx('''backtest

start: 2019-08-01 09:00:00

end: 2019-10-10 15:00:00

period: 5m

exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

''')

# 创建回测环境

# 以上红色部分内容的关于回测信息的范例格式,可以在发明者量化平台的策略编写页面中点击“保存回测设置”获取# 首先,我们需要获取持仓信息,我们定义一个mp()函数用来干这件事

def mp():

positions = exchange.GetPosition() # 获取持仓数组

if len(positions) == 0: # 如果持仓数组的长度是0

return 0 # 证明是空仓,返回0

for i in range(len(positions)): # 遍历持仓数组

if (positions[i]['Type'] == PD_LONG) or (positions[i]['Type'] == PD_LONG_YD):

return 1 # 如果有多单,返回1

elif (positions[i]['Type'] == PD_SHORT) or (positions[i]['Type'] == PD_SHORT_YD):

return -1 # 如果有空单,返回-1

print(positions)

mp() # 接下来,我们执行一下这个获取持仓信息函数,可以看到,结果为0,也就是目前为空仓状态0

# 我们以当前螺纹钢主力合约为例子,开始测试这个策略

exchange.SetContractType("rb888") # 设置品种代码,主力合约为合约代码后加数字888{'CombinationType': 0,

'CreateDate': 0,

'DeliveryMonth': 9,

'DeliveryYear': 0,

'EndDelivDate': 0,

'ExchangeID': 'SHFE',

'ExchangeInstID': 'rb888',

'ExpireDate': 0,

'InstLifePhase': 49,

'InstrumentID': 'rb888',

'InstrumentName': 'rb连续',

'IsTrading': 1,

'LongMarginRatio': 0.06,

'MaxLimitOrderVolume': 500,

'MaxMarginSideAlgorithm': 49,

'MaxMarketOrderVolume': 30,

'MinLimitOrderVolume': 1,

'MinMarketOrderVolume': 1,

'OpenDate': 0,

'OptionsType': 48,

'PositionDateType': 49,

'PositionType': 50,

'PriceTick': 1,

'ProductClass': 49,

'ProductID': 'rb',

'ShortMarginRatio': 0.06,

'StartDelivDate': 0,

'StrikePrice': 0,

'UnderlyingInstrID': 'rb',

'UnderlyingMultiple': 1,

'VolumeMultiple': 10}接下来我们获取k线数组,因为根据策略逻辑,我们需要行情运行了一段时间,再进行逻辑判断,这样有便于我们的策略逻辑更好的适应行情,这里我们就暂且把50根K线作为起始要求吧。发明者量化的K线信息是以数组的形式储存的,数组里包含最高价,最低价,开盘价,收盘价和成交量等等信息,关于这部分的内容请查看发明者量化的官方API文档:https://www.fmz.com/api

# 接下来我们定义一个变量,让它来存储K线数组 records = exchange.GetRecords() # 获取K线数组

# 按照策略逻辑描述,我们用收盘价来作为开仓的价格,所以我们需要计算最新K线的收盘价 close = records[len(records) - 1].Close # 获取最新K线收盘价 close

3846.0

然后,我们需要以收盘价为标准计算50根k线中最高价的最大值和最低价的最小值

upper = TA.Highest(records, 50, 'High') # 获取50周期最高价的最大值 upper

3903.0

lower = TA.Lowest(records, 50, 'Low') # 获取50周期最低价的最小值 lower

3856.0

接着,我们需要计算这条通道的上轨和下轨的均值

middle = (upper + lower) / 2 # 计算上轨和下轨的均值 middle

3879.5

以上,关于此策略需要计算的部分我们已经全部完成,接下来,我们就要开始逻辑判断开仓条件,以及根据逻辑判断的结果进行实际的开仓操作。这里需要注意的是,我们需要用到发明者量化平台的国内商品期货模版,由于当下是研究环境,无法支持这个模版,我们暂且写出来,但是运行会报错,在发明者量化平台的策略编写页面进行实际编码时,导入此模版没有任何问题,模版地址为:https://www.fmz.com/strategy/24288 各位在发明者量化策略编写页面进行编码时,需要把此模版先复制到自己的策略库,然后在回测时勾选上,这里请各位读者注意

obj = ext.NewPositionManager() # 使用发明者量化交易类库,这里运行时会报错,不用理会,当下是研究环境,

# 实际编码过程中不会出现此问题,以下同此,不再注释。接下来是策略的判断逻辑,并且根据逻辑进行开仓与平仓操作

if positions > 0 and close < middle: # 如果持多单,并且收盘价跌破中轨

obj.CoverAll() # 平掉所有仓位

if positions < 0 and close > middle: # 如果持空单,并且收盘价升破中轨

obj.CoverAll() # 平掉所有仓位

if positions == 0: # 如果是空仓

if close > upper: # 如果收盘价升破上轨

obj.OpenLong("rb888", 1) # 买开

elif close < lower: # 如果收盘价跌破下轨

obj.OpenShort("rb888", 1) # 卖开# 完整的策略代码:

def mp():

positions = exchange.GetPosition() # 获取持仓数组

if len(positions) == 0: # 如果持仓数组的长度是0

return 0 # 证明是空仓,返回0

for i in range(len(positions)): # 遍历持仓数组

if (positions[i]['Type'] == PD_LONG) or (positions[i]['Type'] == PD_LONG_YD):

return 1 # 如果有多单,返回1

elif (positions[i]['Type'] == PD_SHORT) or (positions[i]['Type'] == PD_SHORT_YD):

return -1 # 如果有空单,返回-1

def main(): # 主函数

exchange.SetContractType("rb888") # 设置品种代码,主力合约为合约代码后加数字888

while True: # 进入循环

records = exchange.GetRecords() # 获取K线数组

if len(records) < 50: continue # 如果K线少于50根,就跳过本次循环

close = records[len(records) - 1].Close # 获取最新K线收盘价

positions = mp() # 获取持仓信息函数

upper = TA.Highest(records, 50, 'High') # 获取50周期最高价的最大值

lower = TA.Lowest(records, 50, 'Low') # 获取50周期最低价的最小值

middle = (upper + lower) / 2 # 计算上轨和下轨的均值

obj = ext.NewPositionManager() # 使用交易类库

if positions > 0 and close < middle: # 如果持多单,并且收盘价跌破中轨

obj.CoverAll() # 平掉所有仓位

if positions < 0 and close > middle: # 如果持空单,并且收盘价升破中轨

obj.CoverAll() # 平掉所有仓位

if positions == 0: # 如果是空仓

if close > upper: # 如果收盘价升破上轨

obj.OpenLong("rb888", 1) # 买开

elif close < lower: # 如果收盘价跌破下轨

obj.OpenShort("rb888", 1) # 卖开- Pratiques quantitatives des échanges DEX (2) -- Guide de l'utilisateur des hyperliquides

- Expérience de la quantification sur les échanges DEX (2) -- Guide d'utilisation de Hyperliquid

- Pratique quantitative des échanges DEX (1) -- Guide de l'utilisateur dYdX v4

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (3)

- Pratiques de quantification de l'échange DEX ((1) -- dYdX v4 Guide d'utilisation

- Introduction à la suite de Lead-Lag dans les monnaies numériques (3)

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (2)

- Introduction à la suite de Lead-Lag dans les monnaies numériques (2)

- Discussion sur la réception de signaux externes de la plateforme FMZ: une solution complète pour la réception de signaux avec un service Http intégré dans la stratégie

- Exploration de la réception de signaux externes sur la plateforme FMZ: stratégie intégrée pour la réception de signaux sur le service HTTP

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (1)

- Les mains vous apprennent à ajouter de la prise en charge multi-graphique à la stratégie

- Stratégie de monotone de suspension linéaire développée sur la base de la fonction de lecture de données

- La main à la main vous apprend à transplanter une tactique de langue Maï (en avance)

- Questions fréquemment posées sur les transactions quantitatives en crypto-monnaie

- Inventeur guide de l'utilisation de la stratégie de minage FMex

- Stratégies de couverture multi-monnaies dans les transactions quantitatives d'actifs sur la blockchain

- Modification de l'API Deribit pour les contrats à terme avec des options quantitatives

- La main qui vous apprend à écrire des stratégies -- transférer une stratégie dans ma langue.

- Utiliser l'environnement de recherche pour analyser les détails du triangle de couverture et l'impact des frais administratifs sur les différences de prix couvertes

- Introduction de l'environnement de recherche en sciences des données quantiques FMZ

- SAR de direction parabolique et stratégie de prix pour les points hauts et bas

- Le désir d'agir et de faire le bien avant tout - Apprendre à utiliser la recherche environnementale pour analyser les principes de transaction

- Apprendre à laisser une ancienne stratégie d'accueil de l'interface de citations websocket

- Similitudes et différences entre les contrats à terme sur matières premières et les échanges de crypto-monnaie API

- Les mains à la main vous apprennent à donner une vieille stratégie d'interface de marché Websocket pour une liaison transparente

- Stratégie de prise de bénéfices en pourcentage à plusieurs niveaux

- Différences entre les API des futures sur produits et les échanges de crypto-monnaie

- Application de la partie ombrage de la ligne K dans la stratégie de négociation

- Configuration de l'échange de la stratégie de négociation quantitative de crypto-monnaie

- Mécanisme de correspondance des transactions au niveau du tick développé pour le backtesting de stratégies à haute fréquence