Stratégie de négociation bidirectionnelle basée sur le RSI et le STOCH RSI

Auteur:ChaoZhang est là., Date: le 12 janvier 2023Les étiquettes:

Résumé

Cette stratégie combine les puissants indicateurs techniques de l'indice de force relative (RSI) et du Stoch RSI pour mettre en œuvre une stratégie de trading bidirectionnelle relativement stable et fiable.

La logique de la stratégie

Cette stratégie est principalement basée sur les indicateurs RSI et Stoch RSI. RSI est utilisé pour déterminer si le marché est suracheté ou survendu.

Premièrement, l'indice de volatilité détermine si le marché est suracheté ou survendu. Si l'indice de volatilité dépasse la ligne de surachat, le marché est considéré comme suracheté. Si l'indice de volatilité dépasse la ligne de survente, le marché est considéré comme survendu.

Deuxièmement, le Stock RSI génère des signaux de trading. Lorsque la ligne rapide traverse au-dessus de la ligne lente depuis le bas, un signal d'achat est généré. Lorsque la ligne rapide traverse au-dessous de la ligne lente depuis le haut, un signal de vente est généré.

Enfin, la stratégie n'entrera sur le marché que lorsque le RSI montre des conditions de surachat/survente et que le RSI du Stoch génère des signaux en même temps.

Analyse des avantages

La stratégie combine les avantages des deux indicateurs RSI et de Stoch RSI, en tenant compte à la fois des tendances globales du marché et des changements détaillés afin de générer des signaux de négociation plus fiables, en évitant les faux signaux inutiles.

L'indicateur de volatilité peut déterminer efficacement si le marché est suracheté ou survendu, en évitant de poursuivre les sommets et les bas.

En outre, des filtres de temps et de prix sont ajoutés pour réduire davantage la probabilité de transactions erronées et améliorer la robustesse de l'ensemble de la stratégie.

Analyse des risques

La stratégie s'appuie principalement sur l'indice de volatilité et l'indice de volatilité boursier, qui sont sensibles aux variations du marché.

Pour atténuer de tels risques, les paramètres de l'indicateur de volatilité et de l'indicateur de volatilité boursière peuvent être ajustés pour mieux s'adapter aux caractéristiques du marché et d'autres filtres peuvent être ajoutés.

Directions d'optimisation

La stratégie peut être encore optimisée dans les aspects suivants:

-

Ajoutez un stop loss mobile pour bloquer les profits et réduire les pertes.

-

Optimiser les paramètres RSI et Stoch RSI pour les adapter à différentes périodes et produits.

-

Ajoutez plus de filtres comme des délais plus longs et une fréquence de trading plus faible.

-

Incorporer d'autres indicateurs de vérification du signal pour éviter les erreurs.

-

Optimisation des tests antérieurs pour la meilleure combinaison de paramètres.

Conclusion

La stratégie tire parti des forces de l'indicateur RSI et de l'indicateur RSI du stock pour établir un cadre de trading bidirectionnel, fournissant une génération de signal plus complète et fiable par rapport à l'utilisation d'un seul indicateur, évitant de nombreux faux signaux inutiles.

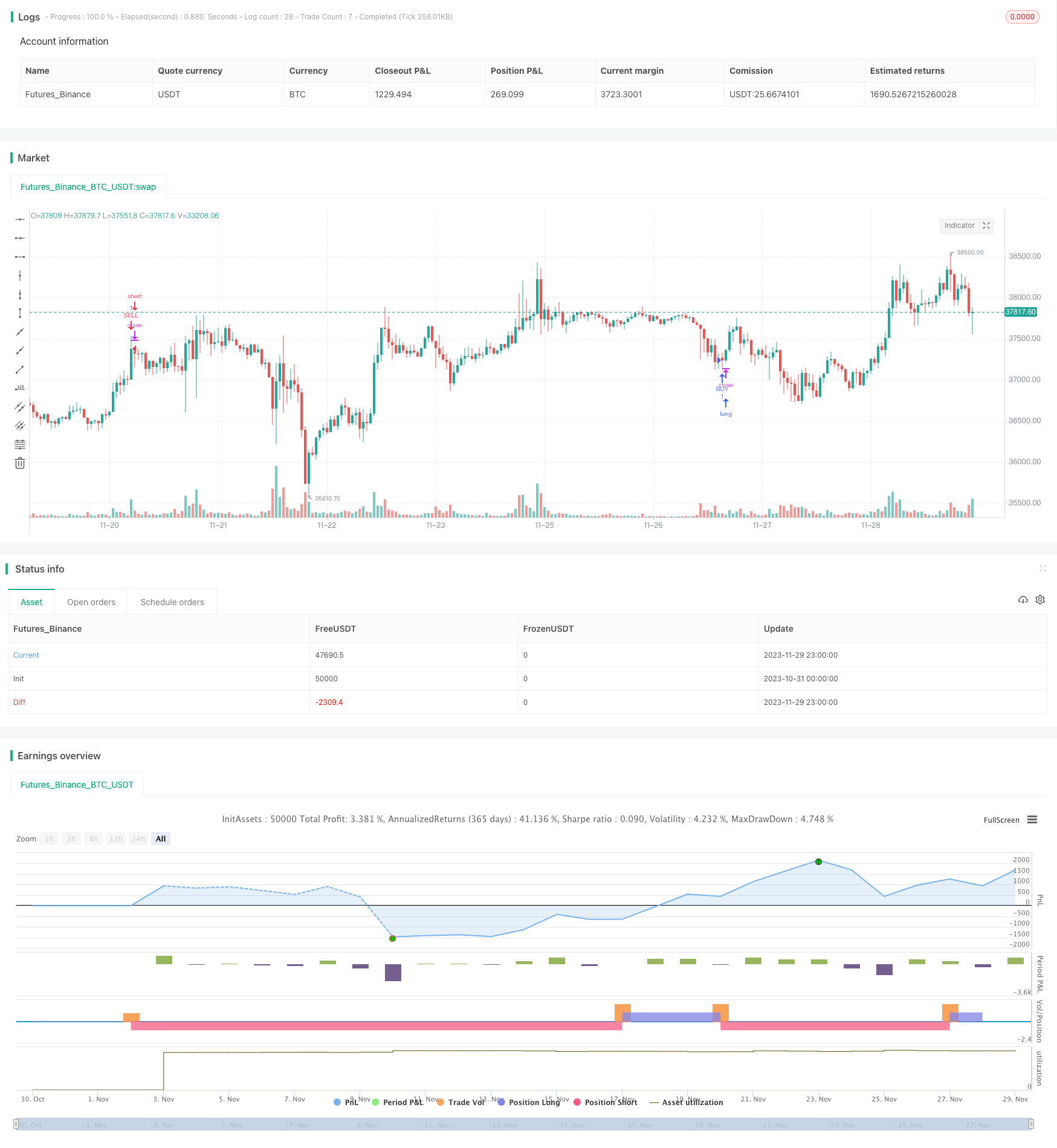

/*backtest

start: 2023-10-31 00:00:00

end: 2023-11-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version= 2

strategy("RSI+STOCHRSI v2", overlay=true)

lengthrsi = input(10)

overSold = input( 20 )

overBought = input( 70 )

price = ohlc4

vrsi = rsi(price, lengthrsi)

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

srsilow=input(20)

srsiup=input(80)

yearfrom = input(2018)

yearuntil =input(2039)

monthfrom =input(6)

monthuntil =input(12)

dayfrom=input(1)

dayuntil=input(31)

if ( ( crossover(d,k)) and ( (vrsi<overSold) or crossover(vrsi,overSold) ) and year >= yearfrom and year <= yearuntil and month>=monthfrom and month <=monthuntil and dayofmonth>=dayfrom and dayofmonth < dayuntil)

strategy.entry("BUY", strategy.long, stop=close, oca_name="TREND", comment="BUY")

else

strategy.cancel(id="BUY")

if ( ( crossunder(d,k) ) and ( (vrsi >overBought) or crossunder(vrsi,overBought) ) and year >= yearfrom and year <= yearuntil and month>=monthfrom and month <=monthuntil and dayofmonth>=dayfrom and dayofmonth < dayuntil )

strategy.entry("SELL", strategy.short,stop=close, oca_name="TREND", comment="SELL")

else

strategy.cancel(id="SELL")

- Stratégie de test arrière de la transformation de Fisher

- 123 Stratégie combinée d'inversion et de bandes STARC

- Stratégie d'arrêt des pertes basée sur le suivi des tendances TFO et ATR

- La stratégie quantitative multifactorielle du grand plaisir

- Suivre la stratégie de ligne

- Stratégie de négociation de moyenne mobile quadruple exponentielle

- Stratégie de négociation croisée de la moyenne mobile exponentielle

- Stratégie de croisement à double moyenne mobile

- Stratégie de négociation de la moyenne mobile à double dynamique

- Variété de prise de bénéfices et arrêt de perte

- Stratégie de percée rapide et lente de l'EMA

- L'indicateur de risque et la combinaison de moyennes mobiles MT5 Stratégie de scalping Martingale

- Stratégie de suivi de l'arrêt de volatilité

- Stratégie de percée de positionnement des oscillations avec plusieurs indicateurs

- Stratégie de négociation quantitative basée sur le franchissement de la moyenne du RSI

- Stratégie d'inversion de la moyenne mobile croisée double

- Stratégie de croisement inverse de la moyenne mobile

- Stratégie de négociation de l'échange sur le canal MA de la coque et de la régression linéaire

- Stratégie de négociation quantitative Triple SuperTrend

- Stratégie de négociation de supertrend basée sur la combinaison ATR et MA