Stratégie de filtrage d'analyse de correction d'index

Aperçu

La stratégie utilise une combinaison d’opérations de modélisation et de moyennes mobiles indicielles pour réaliser un filtre de tendance fortement aléatoire pour déterminer la direction de la position. La stratégie calcule d’abord si le prix est divisé par le résultat d’un chiffre défini par 0, et si c’est 0, un signal de transaction apparaît. Ce signal est négatif si l’indicateur est inférieur à la moyenne mobile de l’indicateur; plus si l’indicateur est supérieur à la moyenne mobile de l’indicateur.

Principe de stratégie

- La valeur de l’entrée de prix a est la valeur de clôture de la clôture, qui peut être modifiée; la valeur de la division b est 4, qui peut être modifiée.

- Calculer le résidu de a divisé par b modulo pour déterminer si le résidu est égal à 0.

- L’indicateur est défini sur la longueur de la moyenne mobile MALen, avec 70 cycles par défaut, comme indicateur de jugement de la tendance à moyen et long terme des prix.

- Lorsque le résidu modulo est égal à 0, le signal de transaction est égal, et la relation avec l’EMA détermine la direction. Lorsque le prix traverse la ligne EMA au-dessus, il génère un signal d’achat BUY; lorsque le prix traverse la ligne EMA en dessous, il génère un signal de vente SELL.

- Les entrées de négociation entrent dans des positions de plus ou de moins selon la direction du signal. La stratégie peut limiter les positions de revers pour contrôler le nombre de transactions.

- Les conditions d’arrêt sont réglées en fonction de trois modes d’arrêt: arrêt fixe, arrêt ATR et arrêt de la fourchette de fluctuation des prix. La condition d’arrêt est l’inverse de l’arrêt.

- Vous pouvez choisir d’utiliser ou non le stop-loss mobile pour verrouiller plus de profits, par défaut.

Analyse des avantages

- Le fonctionnement aléatoire du modèle évite d’être affecté par les fluctuations de prix et, en combinaison avec le jugement de tendance des moyennes mobiles, peut filtrer efficacement certains signaux inefficaces.

- Les moyennes mobiles sont utilisées comme indicateur de tendance à moyen et long terme, en combinaison avec des signaux à court terme de modélisation, permettant une vérification à plusieurs niveaux et évitant les faux signaux.

- Les paramètres personnalisables sont très flexibles et permettent d’ajuster les paramètres en fonction des différents marchés pour trouver la combinaison optimale.

- La gestion des risques est assurée par l’intégration d’une multitude de méthodes de stop loss.

- Il est possible d’ouvrir des positions directement à l’envers et de changer la direction de la position sans effort. Il est également possible de désactiver cette fonction pour réduire le nombre de transactions.

Analyse des risques

- Une mauvaise configuration des paramètres peut entraîner une surproduction de signaux de transaction, une augmentation de la fréquence des transactions et des coûts de dérapage.

- L’indicateur de la moyenne mobile est le seul indicateur de tendance, ce qui peut entraîner un retard et manquer le moment de la reprise des cours.

- La méthode de stop-loss fixe peut être trop mécanique pour s’adapter aux fluctuations du marché.

- L’ouverture de position directe à l’envers augmente la fréquence des ajustements de position, les coûts de transaction et les risques.

Direction d’optimisation

- Il est possible de tester différents indicateurs de la ligne moyenne au lieu de l’EMA, ou de combiner l’EMA avec d’autres lignes moyennes pour voir si le taux de profit peut être amélioré.

- On peut essayer de combiner les filtres de modélisation avec d’autres stratégies, telles que les bandes de Bryn, les formes de ligne K, etc., pour former un filtre plus stable.

- Il est possible d’étudier les méthodes d’adaptation au stop loss, en ajustant la distance de stop loss en fonction de la volatilité du marché.

- Il est possible de régler le nombre de transactions ou le seuil de pertes pour limiter le nombre d’ouvertures de position directes inverses.

Résumer

La stratégie est basée sur des opérations de modélisation qui permettent de combiner efficacement le filtrage aléatoire avec le jugement de la tendance des moyennes mobiles. La configuration des paramètres est flexible et peut être ajustée et optimisée en fonction des différentes conditions du marché, ce qui permet d’obtenir des signaux de négociation plus fiables.

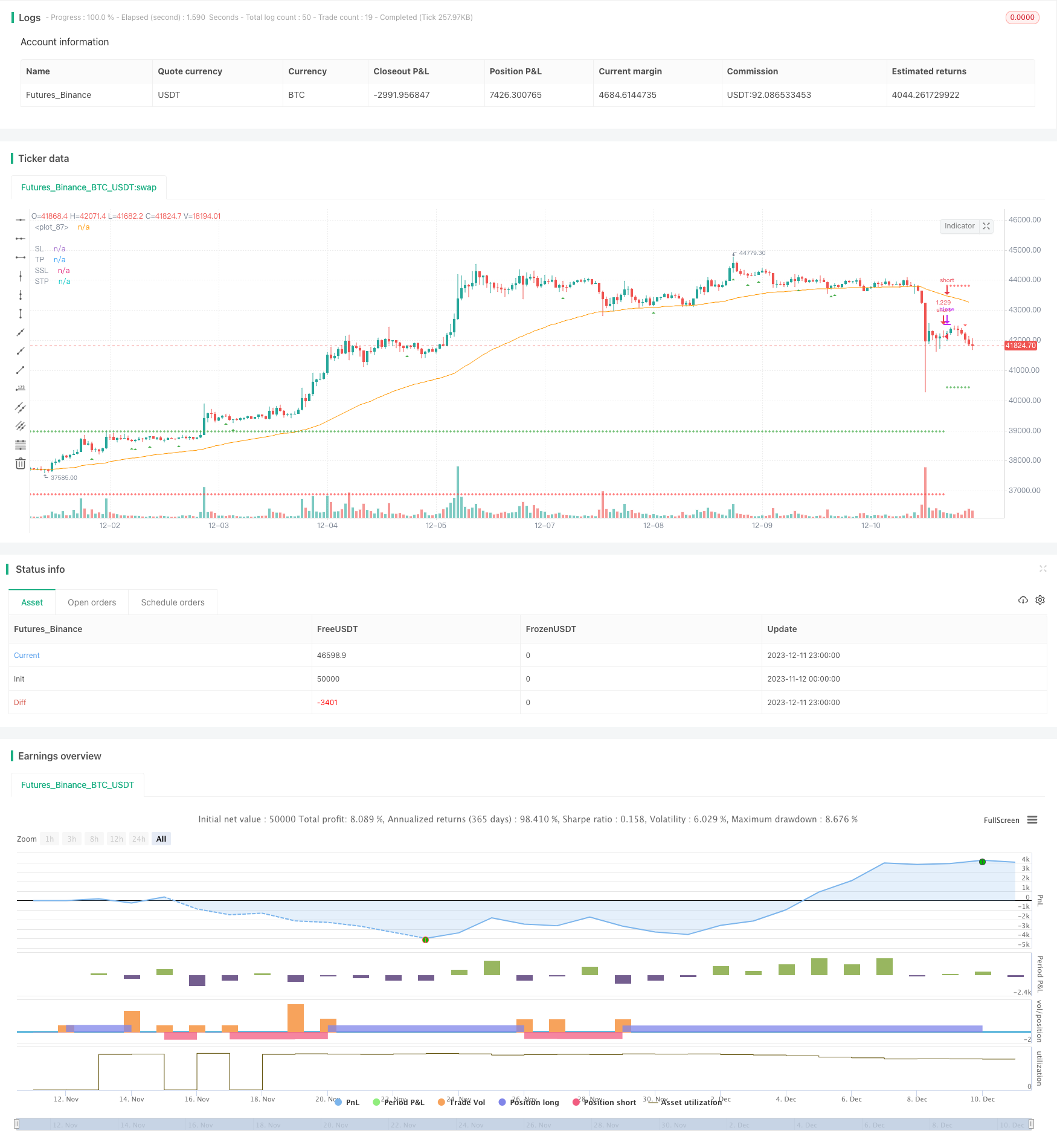

/*backtest

start: 2023-11-12 00:00:00

end: 2023-12-12 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tweakerID

// To understand this strategy first we need to look into the Modulo (%) operator. The modulo returns the remainder numerator

// of a division's quotient (the result). If we do 5 / 3, we get 1 and 2/3 as a result, where the remainder is 2 (two thirds, in this case). This can be

// used for many things, for example to determine when a number divides evenly into another number. If we divide 3/3, our result is 1,

// with no remainder numerator, hence our modulo result is 0. In this strategy, we compare a given number (divisor, user defined) with the

// the closing price of every candle (dividend, modifiable from the inputs panel) to determine if the result between their division is an even number.

// If the answer is true, we have an entry signal. If this signal occurs below the EMA (length is defined by the user) we go short and

// viceversa for longs. This logic can be reversed. In this case, the modulo works as a random-like filter for a moving average strategy

// that usually struggles when the market is ranging.

//@version=4

//@version=4

strategy("Modulo Logic + EMA Strat",

overlay=true,

default_qty_type=strategy.percent_of_equity,

default_qty_value=100,

initial_capital=10000,

commission_value=0.04,

calc_on_every_tick=false,

slippage=0)

direction = input(0, title = "Strategy Direction", type=input.integer, minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

/////////////////////// STRATEGY INPUTS ////////////////////////////////////////

title1=input(true, "-----------------Strategy Inputs-------------------")

a=input(close, title="Dividend")

b=input(4, title="Divisor")

usemod=input(true, title="Use Modulo Logic")

MALen=input(70, title="EMA Length")

/////////////////////// BACKTESTER /////////////////////////////////////////////

title2=input(true, "-----------------General Inputs-------------------")

// Backtester General Inputs

i_SL=input(true, title="Use Stop Loss and Take Profit")

i_SLType=input(defval="ATR Stop", title="Type Of Stop", options=["Strategy Stop", "Swing Lo/Hi", "ATR Stop"])

i_SPL=input(defval=10, title="Swing Point Lookback")

i_PercIncrement=input(defval=3, step=.1, title="Swing Point SL Perc Increment")*0.01

i_ATR = input(14, title="ATR Length")

i_ATRMult = input(4, step=.1, title="ATR Multiple")

i_TPRRR = input(1, step=.1, title="Take Profit Risk Reward Ratio")

TS=input(false, title="Trailing Stop")

// Bought and Sold Boolean Signal

bought = strategy.position_size > strategy.position_size[1]

or strategy.position_size < strategy.position_size[1]

// Price Action Stop and Take Profit

LL=(lowest(i_SPL))*(1-i_PercIncrement)

HH=(highest(i_SPL))*(1+i_PercIncrement)

LL_price = valuewhen(bought, LL, 0)

HH_price = valuewhen(bought, HH, 0)

entry_LL_price = strategy.position_size > 0 ? LL_price : na

entry_HH_price = strategy.position_size < 0 ? HH_price : na

tp=strategy.position_avg_price + (strategy.position_avg_price - entry_LL_price)*i_TPRRR

stp=strategy.position_avg_price - (entry_HH_price - strategy.position_avg_price)*i_TPRRR

// ATR Stop

ATR=atr(i_ATR)*i_ATRMult

ATRLong = ohlc4 - ATR

ATRShort = ohlc4 + ATR

ATRLongStop = valuewhen(bought, ATRLong, 0)

ATRShortStop = valuewhen(bought, ATRShort, 0)

LongSL_ATR_price = strategy.position_size > 0 ? ATRLongStop : na

ShortSL_ATR_price = strategy.position_size < 0 ? ATRShortStop : na

ATRtp=strategy.position_avg_price + (strategy.position_avg_price - LongSL_ATR_price)*i_TPRRR

ATRstp=strategy.position_avg_price - (ShortSL_ATR_price - strategy.position_avg_price)*i_TPRRR

// Strategy Stop

float LongStop = na

float ShortStop = na

float StratTP = na

float StratSTP = na

/////////////////////// STRATEGY LOGIC /////////////////////////////////////////

modulo=a%b

evennumber=modulo==0

MA=ema(close, MALen)

plot(MA)

BUY=usemod ? evennumber and close > MA : close > MA

SELL=usemod ? evennumber and close < MA : close < MA

//Trading Inputs

DPR=input(true, "Allow Direct Position Reverse")

reverse=input(false, "Reverse Trades")

// Entries

if reverse

if not DPR

strategy.entry("long", strategy.long, when=SELL and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=BUY and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=SELL)

strategy.entry("short", strategy.short, when=BUY)

else

if not DPR

strategy.entry("long", strategy.long, when=BUY and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=SELL and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=BUY)

strategy.entry("short", strategy.short, when=SELL)

SL= i_SLType == "Swing Lo/Hi" ? entry_LL_price : i_SLType == "ATR Stop" ? LongSL_ATR_price : LongStop

SSL= i_SLType == "Swing Lo/Hi" ? entry_HH_price : i_SLType == "ATR Stop" ? ShortSL_ATR_price : ShortStop

TP= i_SLType == "Swing Lo/Hi" ? tp : i_SLType == "ATR Stop" ? ATRtp : StratTP

STP= i_SLType == "Swing Lo/Hi" ? stp : i_SLType == "ATR Stop" ? ATRstp : StratSTP

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - SL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

strategy.exit("TP & SL", "long", limit=TP, stop=TS? tstop : SL, when=i_SL)

strategy.exit("TP & SL", "short", limit=STP, stop=TS? Ststop : SSL, when=i_SL)

/////////////////////// PLOTS //////////////////////////////////////////////////

plot(i_SL and strategy.position_size > 0 and not TS ? SL : i_SL and strategy.position_size > 0 and TS ? tstop : na , title='SL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size < 0 and not TS ? SSL : i_SL and strategy.position_size < 0 and TS ? Ststop : na , title='SSL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size > 0 ? TP : na, title='TP', style=plot.style_cross, color=color.green)

plot(i_SL and strategy.position_size < 0 ? STP : na, title='STP', style=plot.style_cross, color=color.green)

// Draw price action setup arrows

plotshape(BUY ? 1 : na, style=shape.triangleup, location=location.belowbar,

color=color.green, title="Bullish Setup", size=size.auto)

plotshape(SELL ? 1 : na, style=shape.triangledown, location=location.abovebar,

color=color.red, title="Bearish Setup", size=size.auto)