Modèle d'inversion de la rupture basé sur la stratégie de négociation de la tortue

Auteur:ChaoZhang est là., Date: 2024-01-29 16h48:Les étiquettes:

Résumé

Cette stratégie est basée sur la célèbre

Il convient de noter que la stratégie combine deux systèmes travaillant ensemble (S1 et S2).

La logique de la stratégie

La taille des positions est très importante pour les traders de tortues pour gérer correctement les risques. Cette stratégie de taille des positions s'adapte à la volatilité du marché et au compte (gains et pertes). Elle est basée sur l'ATR (Average True Range), qui peut également être appelé

Le nombre d'unités à acheter est:

unit = (percentage_to_risk/100)*account/atr*syminfo.pointvalue

En fonction de votre appétit pour le risque, vous pouvez augmenter le pourcentage de votre compte, mais les traders de tortues sont par défaut à 1% Si vous négociez des contrats, les unités doivent être arrondis vers le bas par défaut.

Il y a aussi une règle supplémentaire pour réduire le risque si la valeur du compte tombe en dessous du capital initial: dans ce cas et seulement dans ce cas, dans la formule unitaire, il faut remplacer par:

account := (strategy.equity-strategy.openprofit)*(strategy.equity-strategy.openprofit)/strategy.initial_capital

Deux systèmes fonctionnent ensemble:

Si c'est un nouveau sommet, nous ouvrons une position longue et vice versa si c'est un nouveau bas, nous entrons dans une position courte.

Nous ajoutons une règle supplémentaire:

Cette règle supplémentaire permet au trader d'être dans des tendances majeures si le signal du système 1 a été sauté. Si un signal pour le système 1 a été sauté, et la bougie suivante est également une nouvelle rupture de 20 jours, S1 ne donne pas de signal. Nous devons attendre le signal S2 ou attendre une bougie qui ne fait pas une nouvelle rupture pour réactiver S1.

Analyse des avantages

La stratégie de la tortue nous permet d'ajouter des unités supplémentaires à la position si le prix se déplace en notre faveur. j'ai configuré la stratégie pour permettre jusqu'à 5 ordres à ajouter dans la même direction. donc si le prix varie de, nous ajoutons des unités avec la formule de taille de position.

Nous avons fixé un SL maximum de 10% pour la première commande, ce qui signifie que vous ne perdrez pas plus de 10% de la valeur de votre première commande. Cependant, il est possible de perdre plus sur vos ordres pyramidaux, car le SL est augmenté/diminué de 0,5*ATR(20), ce qui ne garantit pas une perte de plus de 10% sur vos ordres pyramidaux.

Analyse des risques

Le plus grand risque de cette stratégie est la surdimension des positions. Puisque les ordres de marché sont utilisés pour le placement d'ordres, placer plusieurs ordres de marché énormes en même temps aura un impact énorme sur la cotation, provoquant un grand glissement. Cela entraînera d'énormes pertes de capital.

Un autre risque est la mauvaise configuration de la gestion des capitaux. Par exemple, une configuration incorrecte du stop loss ou des proportions surdimensionnées peuvent entraîner d'énormes pertes. Cela doit être configuré avec prudence en fonction de son propre appétit pour le risque.

Optimisation

La stratégie peut être optimisée dans les aspects suivants:

-

Testez l'impact de différents paramètres tels que la période ATR, le multiplicateur ATR pour le stop loss, etc. sur le retour et le rapport de netteté. Trouvez la combinaison optimale de paramètres.

-

Testez différentes règles d'entrée et de sortie. Par exemple, utilisez des motifs de chandeliers comme filtres supplémentaires.

-

Essayez d'autres types de stop loss, tels que le stop loss mobile, le stop loss dynamique.

-

Testez le nombre d'ordres de la pyramide, plus il y a d'ordres, plus le risque et l'effet de levier sont élevés.

-

Essayez d'arrêter de négocier pendant des périodes de temps spécifiques (comme avant la publication des données sur les effectifs non agricoles aux États-Unis) pour éviter l'impact d'événements majeurs.

Résumé

Dans l'ensemble, cette stratégie trouve un bon équilibre entre le risque et la récompense, adaptée au trading de tendance à moyen et long terme.

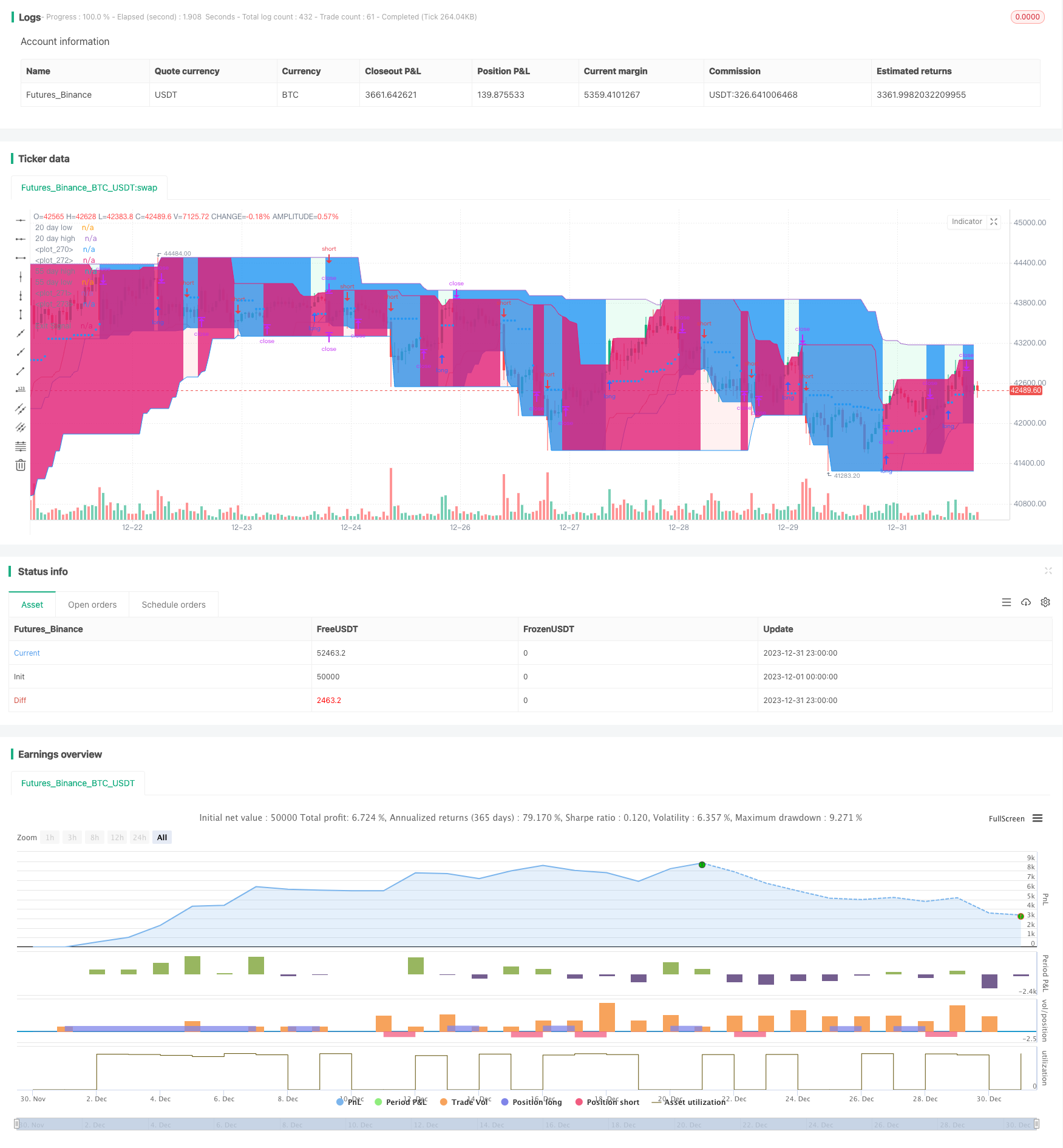

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © gsanson66

//This strategy is based on the famous "Turtle Strategy"

//A well-known strategy which proved its performance during past years

//@version=5

strategy("TURTLE STRATEGY", overlay=true)

//------------------------------TOOL TIPS--------------------------------//

t1 = "Percentage of the account the trader is willing to lose. This percentage is used to define the position size based on previous gains or losses. Turtle traders default to 1%."

t2 = "ATR Length"

t3 = "ATR Multiplier to fix the Stop Loss"

t4 = "Pyramiding : ATR Multiplier to set a profit target to increase position size"

t5 = "System 1 enter long if there is a new high after this selected period of time"

t6 = "System 2 enter long if there is a new high after this selected period of time"

t7 = "Exit Long from system 1 if there is a new low after this selected period of time"

t8 = "Exit Long from system 2 if there is a new low after this selected period of time"

t9 = "System 1 enter short if there is a new low after this selected period of time"

t10 = "System 2 enter short if there is a new low after this selected period of time"

t11 = "Exit short from system 1 if there is a new high after this selected period of time"

t12 = "Exit short from system 2 if there is a new high after this selected period of time"

//----------------------------------------FUNCTIONS---------------------------------------//

//@function Displays text passed to `txt` when called.

debugLabel(txt, color) =>

label.new(bar_index, high, text=txt, color=color, style=label.style_label_lower_right, textcolor=color.black, size=size.small)

//@function which looks if the close date of the current bar falls inside the date range

inBacktestPeriod(start, end) => true

//---------------------------------------USER INPUTS--------------------------------------//

//Risk Management and turtle system input

percentage_to_risk = input.float(1, "Risk % of capital", maxval=100, minval=0, group="Turtle Parameters", tooltip=t1)

atr_period = input.int(20, "ATR period", minval=1, group="Turtle Parameters", tooltip=t2)

stop_N_multiplier = input.float(1.5, "Stop ATR", minval=0.1, group="Turtle Parameters", tooltip=t3)

pyramid_profit = input.float(0.5, "Pyramid Profit", minval=0.01, group="Turtle Parameters", tooltip=t4)

S1_long = input.int(20, "S1 Long", minval=1, group="Turtle Parameters", tooltip=t5)

S2_long = input.int(55, "S2 Long", minval=1, group="Turtle Parameters", tooltip=t6)

S1_long_exit = input.int(10, "S1 Long Exit", minval=1, group="Turtle Parameters", tooltip=t7)

S2_long_exit = input.int(20, "S2 Long Exit", minval=1, group="Turtle Parameters", tooltip=t8)

S1_short = input.int(15, "S1 Short", minval=1, group="Turtle Parameters", tooltip=t9)

S2_short = input.int(55, "S2 Short", minval=1, group="Turtle Parameters", tooltip=t10)

S1_short_exit = input.int(7, "S1 Short Exit", minval=1, group="Turtle Parameters", tooltip=t11)

S2_short_exit = input.int(20, "S2 Short Exit", minval=1, group="Turtle Parameters", tooltip=t12)

//Backtesting period

startDate = input(title="Start Date", defval=timestamp("1 Jan 2020 00:00:00"), group="Backtesting Period")

endDate = input(title="End Date", defval=timestamp("1 July 2034 00:00:00"), group="Backtesting Period")

//----------------------------------VARIABLES INITIALISATION-----------------------------//

//Turtle variables

atr = ta.atr(atr_period)

var float buy_price_long = na

var float buy_price_short = na

var float stop_loss_long = na

var float stop_loss_short = na

float account = na

//Entry variables

day_high_syst1 = ta.highest(high, S1_long)

day_low_syst1 = ta.lowest(low, S1_short)

day_high_syst2 = ta.highest(high, S2_long)

day_low_syst2 = ta.lowest(low, S2_short)

var bool skip = false

var bool unskip_buffer_long = false

var bool unskip_buffer_short = false

//Exit variables

exit_long_syst1 = ta.lowest(low, S1_long_exit)

exit_short_syst1 = ta.highest(high, S1_short_exit)

exit_long_syst2 = ta.lowest(low, S2_long_exit)

exit_short_syst2 = ta.highest(high, S2_short_exit)

float exit_signal = na

//Backtesting period

bool inRange = na

//------------------------------CHECKING SOME CONDITIONS ON EACH SCRIPT EXECUTION-------------------------------//

strategy.initial_capital = 50000

//Checking if the date belong to the range

inRange := inBacktestPeriod(startDate, endDate)

//Checking if the current equity is higher or lower than the initial capital to adjusted position size

if strategy.equity - strategy.openprofit < strategy.initial_capital

account := (strategy.equity-strategy.openprofit)*(strategy.equity-strategy.openprofit)/strategy.initial_capital

else

account := strategy.equity - strategy.openprofit

//Checking if we close all trades in case where we exit the backtesting period

if strategy.position_size!=0 and not inRange

strategy.close_all()

debugLabel("END OF BACKTESTING PERIOD : we close the trade", color=color.rgb(116, 116, 116))

//--------------------------------------SKIP MANAGEMENT------------------------------------//

//Checking if a long signal has been skiped and system2 is not triggered

if skip and high>day_high_syst1[1] and high<day_high_syst2[1]

unskip_buffer_long := true

//Checking if a short signal has been skiped and system2 is not triggered

if skip and low<day_low_syst1[1] and low>day_low_syst2[1]

unskip_buffer_short := true

//Checking if current high is lower than previous 20_day_high after a skiped long signal to set skip to false

if unskip_buffer_long

if high<day_high_syst1[1]

skip := false

unskip_buffer_long := false

//Checking if current low is higher than previous 20_day_low after a skiped short signal to set skip to false

if unskip_buffer_short

if low>day_low_syst1[1]

skip := false

unskip_buffer_short := false

//Checking if we have an open position to reset skip and unskip buffers

if strategy.position_size!=0 and skip

skip := false

unskip_buffer_long := false

unskip_buffer_short := false

//--------------------------------------------ENTRY CONDITIONS--------------------------------------------------//

//We calculate the position size based on turtle calculation

unit = (percentage_to_risk/100)*account/atr*syminfo.pointvalue

//Long order for system 1

if not skip and not (strategy.position_size>0) and inRange

strategy.cancel("Long Syst 2")

//We check that position size doesn't exceed available equity

if unit*day_high_syst1>account

unit := account/day_high_syst1

stop_loss_long := day_high_syst1 - stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_long < day_high_syst1*0.9

stop_loss_long := day_high_syst1*0.9

strategy.order("Long Syst 1", strategy.long, unit, stop=day_high_syst1)

buy_price_long := day_high_syst1

//Long order for system 2

if skip and not (strategy.position_size>0) and inRange

//We check that position size doesn't exceed available equity

if unit*day_high_syst2>account

unit := account/day_high_syst2

stop_loss_long := day_high_syst2 - stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_long < day_high_syst2*0.9

stop_loss_long := day_high_syst2*0.9

strategy.order("Long Syst 2", strategy.long, unit, stop=day_high_syst2)

buy_price_long := day_high_syst2

//Short order for system 1

if not skip and not (strategy.position_size<0) and inRange

strategy.cancel("Short Syst 2")

//We check that position size doesn't exceed available equity

if unit*day_low_syst1>account

unit := account/day_low_syst1

stop_loss_short := day_low_syst1 + stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_short > day_low_syst1*1.1

stop_loss_short := day_low_syst1*1.1

strategy.order("Short Syst 1", strategy.short, unit, stop=day_low_syst1)

buy_price_short := day_low_syst1

//Short order for system 2

if skip and not (strategy.position_size<0) and inRange

//We check that position size doesn't exceed available equity

if unit*day_low_syst2>account

unit := account/day_low_syst2

stop_loss_short := day_low_syst2 + stop_N_multiplier*atr

//We adjust SL if it's greater than 10% of trade value and fix it to 10%

if stop_loss_short > day_low_syst2*1.1

stop_loss_short := day_low_syst2*1.1

strategy.order("Short Syst 2", strategy.short, unit, stop=day_low_syst2)

buy_price_short := day_low_syst2

//-------------------------------PYRAMIDAL------------------------------------//

//Pyramid for long orders

if close > buy_price_long + (pyramid_profit*atr) and strategy.position_size>0

//We calculate the remaining capital

remaining_capital = account - strategy.position_size*strategy.position_avg_price*(1-0.0018)

//We calculate units to add to the long position

units_to_add = (percentage_to_risk/100)*remaining_capital/atr*syminfo.pointvalue

if remaining_capital > units_to_add

//We set the new Stop loss

stop_loss_long := stop_loss_long + pyramid_profit*atr

strategy.entry("Pyramid Long", strategy.long, units_to_add)

buy_price_long := close

//Pyramid for short orders

if close < buy_price_short - (pyramid_profit*atr) and strategy.position_size<0

//We calculate the remaining capital

remaining_capital = account + strategy.position_size*strategy.position_avg_price*(1-0.0018)

//We calculate units to add to the short position

units_to_add = (percentage_to_risk/100)*remaining_capital/atr*syminfo.pointvalue

if remaining_capital > units_to_add

//We set the new Stop loss

stop_loss_short := stop_loss_short - pyramid_profit*atr

strategy.entry("Pyramid Short", strategy.short, units_to_add)

buy_price_short := close

//----------------------------EXIT ORDERS-------------------------------//

//Checking if exit_long_syst1 is higher than stop_loss_long

if strategy.opentrades.entry_id(0)=="Long Syst 1"

if exit_long_syst1[1] > stop_loss_long

exit_signal := exit_long_syst1[1]

else

exit_signal := stop_loss_long

//Checking if exit_long_syst2 is higher than stop_loss_long

if strategy.opentrades.entry_id(0)=="Long Syst 2"

if exit_long_syst2[1] > stop_loss_long

exit_signal := exit_long_syst2[1]

else

exit_signal := stop_loss_long

//Checking if exit_short_syst1 is lower than stop_loss_short

if strategy.opentrades.entry_id(0)=="Short Syst 1"

if exit_short_syst1[1] < stop_loss_short

exit_signal := exit_short_syst1[1]

else

exit_signal := stop_loss_short

//Checking if exit_short_syst2 is lower than stop_loss_short

if strategy.opentrades.entry_id(0)=="Short Syst 2"

if exit_short_syst2[1] < stop_loss_short

exit_signal := exit_short_syst2[1]

else

exit_signal := stop_loss_short

//If the exit order is configured to close the position at a profit, we set 'skip' to true (we substract commission)

if strategy.position_size*exit_signal>strategy.position_size*strategy.position_avg_price*(1-0.0018)

strategy.cancel("Long Syst 1")

strategy.cancel("Short Syst 1")

skip := true

if strategy.position_size*exit_signal<=strategy.position_size*strategy.position_avg_price*(1-0.0018)

skip := false

//We place stop exit orders

if strategy.position_size > 0

strategy.exit("Exit Long", stop=exit_signal)

if strategy.position_size < 0

strategy.exit("Exit Short", stop=exit_signal)

//------------------------------PLOTTING ELEMENTS-------------------------------//

plotchar(atr, "ATR", "", location.top, color.rgb(131, 5, 83))

//Plotting enter threshold

plot(day_high_syst1[1], "20 day high", color.rgb(118, 217, 159))

plot(day_high_syst2[1], "55 day high", color.rgb(4, 92, 53))

plot(day_low_syst1[1], "20 day low", color.rgb(234, 108, 108))

plot(day_low_syst2[1], "55 day low", color.rgb(149, 17, 17))

//Plotting Exit Signal

plot(exit_signal, "Exit Signal", color.blue, style=plot.style_circles)

//Plotting our position

exit_long_syst2_plot = plot(exit_long_syst2[1], color=na)

day_high_syst2_plot = plot(day_high_syst2[1], color=na)

exit_short_syst2_plot = plot(exit_short_syst2[1], color=na)

day_low_syst2_plot = plot(day_low_syst2[1], color=na)

fill(exit_long_syst2_plot, day_high_syst2_plot, color=strategy.position_size>0 ? color.new(color.lime, 90) : na)

fill(exit_short_syst2_plot, day_low_syst2_plot, color=strategy.position_size<0 ? color.new(color.red, 90) : na)

- Stratégie de scalping basée sur la liquidité et la tendance du marché

- Stratégie 5EMA pour l'inversion de la percée à court terme transfrontalière

- Stratégie de pyramide de négociation d'actions basée sur l'indicateur RSI

- Tout sur la stratégie de négociation des canaux de l'EMA

- Stratégie de négociation RSI à deux étages

- Les bandes de Bollinger et la stratégie de combinaison RSI

- Stratégie de double barre intérieure et tendance

- Une stratégie étonnante de rupture de prix

- Stratégie de poursuite de la tendance solide

- Stratégie de suivi des tendances pour les moyennes mobiles

- Stratégie de tendance à la dynamique

- Stratégie de négociation à court terme

- Stratégie de négociation de titres fondée sur l'indice de rentabilité

- Stratégie de bande de volatilité en douceur

- Stratégie de négociation de renversement de l'indice des canaux de produits de base

- Stratégie basée sur le temps avec ATR Take Profit

- Stratégie de suivi des tendances de l'élan

- Stratégie de clôture de la bougie de l'EMA

- Stratégie de négociation quantitative croisée de l'EMA

- La valeur de l'échange de titres est la valeur de l'échange de titres.