Les bandes de Bollinger et la stratégie de combinaison RSI

Auteur:ChaoZhang est là., Date: 2024-01-30 15h32Les étiquettes:

Résumé

Cette stratégie combine les bandes de Bollinger et l'indice de force relative (RSI) pour identifier les opportunités lorsque les bandes de Bollinger se contractent et que l'indice de force relative (RSI) augmente, avec un stop loss pour contrôler les risques.

La logique de la stratégie

La logique de base de cette stratégie est d'identifier la contraction des bandes de Bollinger et de prédire la rupture des prix lorsque le RSI est en hausse. Plus précisément, lorsque l'écart type de la bande moyenne de BB à 20 périodes est inférieur à ATR * 2, nous déterminons que la contraction de BB se produit; Pendant ce temps, si les RSI à 10 et 14 périodes augmentent, nous prédisons que les prix pourraient bientôt dépasser la bande supérieure de BB et aller long.

Après être entrés sur le marché, nous utilisons la distance de sécurité ATR + le stop loss adaptatif pour verrouiller les bénéfices et gérer les risques. Les positions seront fermées lorsque le prix atteint le stop loss ou que le RSI devient suracheté (RSI de 14 périodes supérieur à 70 et RSI de 10 périodes supérieur à 14).

Analyse des avantages

Le plus grand avantage de cette stratégie est d'identifier la période de consolidation avec BB squeeze et de prédire la direction de la rupture avec RSI.

Analyse des risques

Le risque majeur de cette stratégie est l'identification erronée de la tendance haussière du BB et du RSI, ce qui peut entraîner une fausse rupture.

Lignes directrices d'optimisation

Cette stratégie peut être encore optimisée dans les domaines suivants:

-

Améliorer les paramètres de BB pour identifier la compression plus précisément

-

Testez différentes valeurs pour les périodes de l'indicateur RSI

-

Examiner d'autres techniques de stop loss telles que la courbe SL ou la courbe de retour SL

-

Ajuster les paramètres en fonction des caractéristiques du symbole

Conclusion

Cette stratégie tire parti de la complémentarité de BB et RSI pour obtenir de bons rendements ajustés au risque.

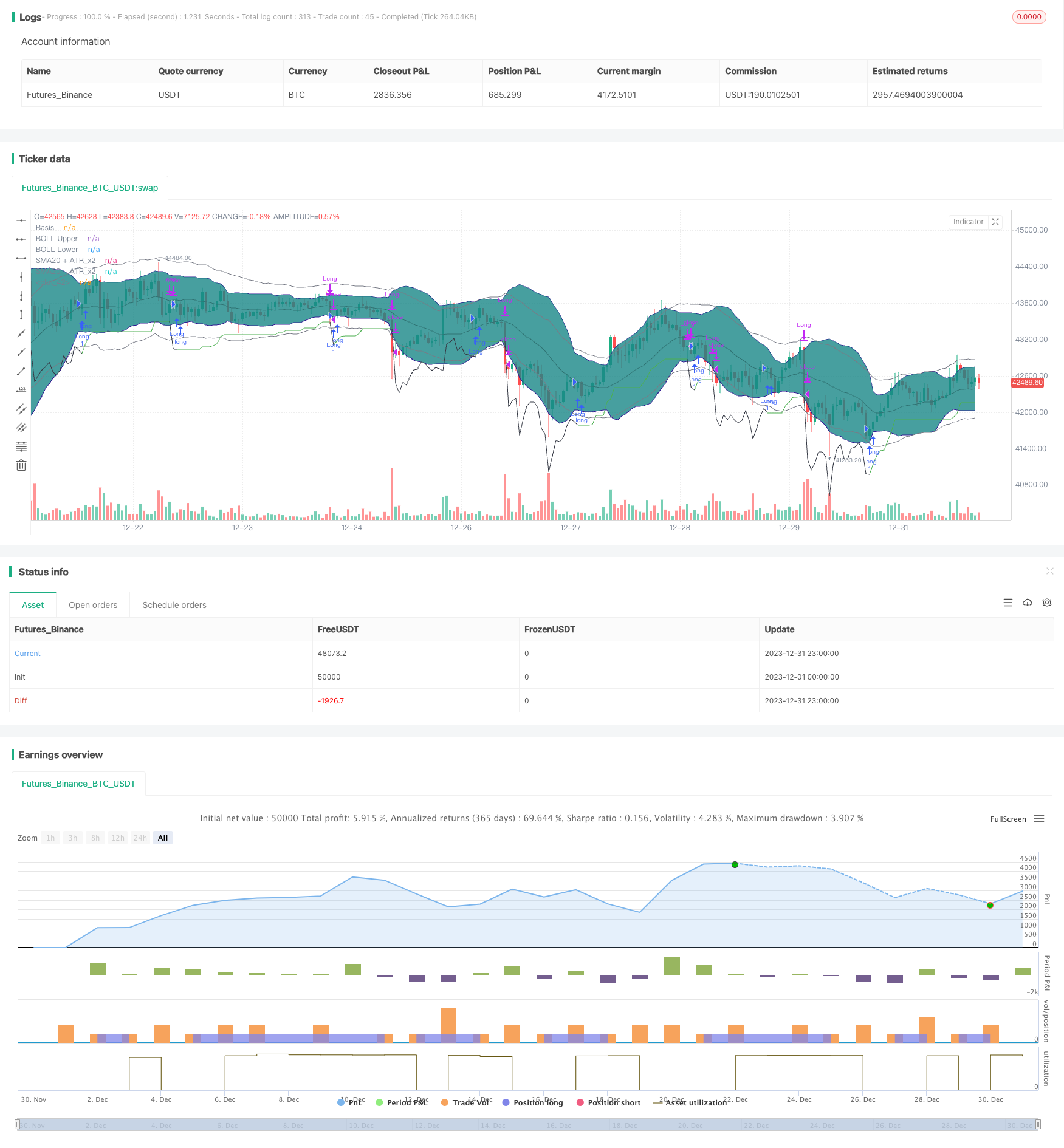

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//

//@version=4

strategy("[KL] BOLL + RSI Strategy",overlay=true,pyramiding=1)

// Timeframe {

backtest_timeframe_start = input(defval = timestamp("01 Apr 2016 13:30 +0000"), title = "Backtest Start Time", type = input.time)

USE_ENDTIME = input(false,title="Define backtest end-time (If false, will test up to most recent candle)")

backtest_timeframe_end = input(defval = timestamp("01 May 2021 19:30 +0000"), title = "Backtest End Time (if checked above)", type = input.time)

within_timeframe = true

// }

// Bollinger bands (sdv=2, len=20) {

BOLL_length = 20, BOLL_src = close, SMA20 = sma(BOLL_src, BOLL_length), BOLL_sDEV_x2 = 2 * stdev(BOLL_src, BOLL_length)

BOLL_upper = SMA20 + BOLL_sDEV_x2, BOLL_lower = SMA20 - BOLL_sDEV_x2

plot(SMA20, "Basis", color=#872323, offset = 0)

BOLL_p1 = plot(BOLL_upper, "BOLL Upper", color=color.navy, offset = 0, transp=50)

BOLL_p2 = plot(BOLL_lower, "BOLL Lower", color=color.navy, offset = 0, transp=50)

fill(BOLL_p1, BOLL_p2, title = "Background", color=#198787, transp=85)

// }

// Volatility Indicators {

ATR_x2 = atr(BOLL_length) * 2 // multiplier aligns with BOLL

avg_atr = sma(ATR_x2, input(1,title="No. of candles to lookback when determining ATR is decreasing"))

plot(SMA20+ATR_x2, "SMA20 + ATR_x2", color=color.gray, offset = 0, transp=50)

plot(SMA20-ATR_x2, "SMA20 - ATR_x2", color=color.gray, offset = 0, transp=50)

plotchar(ATR_x2, "ATR_x2", "", location = location.bottom)

//}

// Trailing stop loss {

TSL_source = low

var entry_price = float(0), var stop_loss_price = float(0)

trail_profit_line_color = color.green

if strategy.position_size == 0 or not within_timeframe

trail_profit_line_color := color.black

stop_loss_price := TSL_source - ATR_x2

else if strategy.position_size > 0

stop_loss_price := max(stop_loss_price, TSL_source - ATR_x2)

plot(stop_loss_price, color=trail_profit_line_color)

if strategy.position_size > 0 and stop_loss_price > stop_loss_price[1]

alert("Stop loss limit raised", alert.freq_once_per_bar)

// } end of Trailing stop loss

//Buy setup - Long positions {

is_squeezing = ATR_x2 > BOLL_sDEV_x2

if is_squeezing and within_timeframe and not is_squeezing[1]

alert("BOLL bands are squeezing", alert.freq_once_per_bar)

else if not is_squeezing and within_timeframe and is_squeezing[1]

alert("BOLL bands stopped squeezing", alert.freq_once_per_bar)

ema_trend = ema(close, 20)

concat(a, b) =>

concat = a

if a != ""

concat := concat + ", "

concat := concat + b

concat

// }

// Sell setup - Long position {

rsi_10 = rsi(close, 10), rsi_14 = rsi(close, 14)

overbought = rsi_14 > input(70,title="[Exit] RSI(14) value considered as overbought") and rsi_10 > rsi_14

// } end of Sell setup - Long position

// MAIN: {

if within_timeframe

entry_msg = ""

exit_msg = ""

// ENTRY {

conf_count = 0

volat_decr = avg_atr <= avg_atr[1]

rsi_upslope = rsi_10 > rsi_10[1] and rsi_14 > rsi_14[1]

if volat_decr and rsi_upslope and is_squeezing and strategy.position_size == 0

strategy.entry("Long",strategy.long, comment=entry_msg)

entry_price := close

stop_loss_price := TSL_source - ATR_x2

// }

// EXIT {

if strategy.position_size > 0

bExit = false

if close <= entry_price and TSL_source <= stop_loss_price

exit_msg := concat(exit_msg, "stop loss [TSL]")

bExit := true

else if close > entry_price and TSL_source <= stop_loss_price

exit_msg := concat(exit_msg, "take profit [TSL]")

bExit := true

else if overbought

exit_msg := concat(exit_msg, "overbought")

bExit := true

strategy.close("Long", when=bExit, comment=exit_msg)

// }

// }

// CLEAN UP:

if strategy.position_size == 0 and not is_squeezing

entry_price := 0

stop_loss_price := float(0)

- Stratégie de négociation à 5 minutes basée sur le MACD et le RSI

- Stratégie de rupture fractale double

- Noro a modifié sa stratégie de stop loss.

- Stratégie de négociation du RSI à moyenne mobile exponentielle double

- Stratégie de croisement de moyenne mobile simple

- Stratégie de scalping basée sur la liquidité et la tendance du marché

- Stratégie 5EMA pour l'inversion de la percée à court terme transfrontalière

- Stratégie de pyramide de négociation d'actions basée sur l'indicateur RSI

- Tout sur la stratégie de négociation des canaux de l'EMA

- Stratégie de négociation RSI à deux étages

- Stratégie de double barre intérieure et tendance

- Une stratégie étonnante de rupture de prix

- Stratégie de poursuite de la tendance solide

- Stratégie de suivi des tendances pour les moyennes mobiles

- Modèle d'inversion de la rupture basé sur la stratégie de négociation de la tortue

- Stratégie de tendance à la dynamique

- Stratégie de négociation à court terme

- Stratégie de négociation de titres fondée sur l'indice de rentabilité

- Stratégie de bande de volatilité en douceur

- Stratégie de négociation de renversement de l'indice des canaux de produits de base