Stratégie de reprise de la tempête dans les opportunités cachées

Auteur:ChaoZhang est là., Date: 2024-02-01 10:25:35 Le projet de loi est en cours d'adoption.Les étiquettes:

Résumé

La stratégie de la tempête de rebond est spécialisée dans la capture des opportunités de rebond après les ruptures de prix pour saisir les mouvements explosifs cachés dans les renversements à court terme. Elle combine les déterminations de tendance et les signaux de renversement pour aller longtemps après les ruptures à la hausse lorsque les prix reviennent aux niveaux de support précédents, et court après les ruptures à la baisse lorsque les prix rebondissent vers les niveaux de résistance précédents.

La logique de la stratégie

La stratégie est basée sur deux déclencheurs principaux: les ruptures récentes de haute/basse sur la période à long terme et les tendances de recul sur la période à court terme. Plus précisément, elle exige d'abord que les prix dépassent le sommet de 80 périodes pour déterminer une tendance à la hausse à partir de la période plus longue. Deuxièmement, elle exige que les prix dépassent le sommet de la journée précédente pour confirmer une rupture à court terme. Le signal long est alors déclenché lorsque les prix se ferment en dessous du sommet de la journée précédente après la rupture.

Le signal court fonctionne de manière symétrique, nécessitant une rupture récente basse plus un rebond vers le sommet de la journée précédente.

Analyse des avantages

Cette stratégie combine les concepts de négociation bidirectionnelle et de rupture avec des avantages significatifs:

- Le filtre de rupture assure la précision de direction

- L'entrée en retraite assure une rentabilité du risque

- Saldi de sortie chronométrés pour les bénéfices et les risques

En particulier, le filtre à 80 périodes évite la plupart des fausses ruptures sur le bruit à court terme.

L'entrée de pullback, qui fournit un certain tampon stop-loss, capture ensuite la majeure partie de la partie centrale de la tendance.

Enfin, le mécanisme de sortie chronométrée équilibre également les facteurs de rentabilité et de contrôle des risques en prédéfinissant les scénarios de résultats, en minimisant les interférences émotionnelles.

Risques et solutions

Toutefois, cette stratégie présente certains risques:

- Le temps d'entrée concentré provoque un surpeuplement

- Les changements fréquents de long/court augmentent les coûts

- L'importance insuffisante du renversement du bénéfice

Le premier risque provient du réglage de l'entrée de recul. Lorsque des ondes de tendance haussière et de tendance baissière apparaissent simultanément sur le marché, les signaux d'entrée des deux côtés peuvent se regrouper, empêchant les entrées des deux côtés.

Cela peut être évité en ajustant les filtres de sortie et en définissant des plages de sortie minimales pour espacer les signaux.

Le deuxième risque est lié à la fréquence des retours en arrière: les interruptions longues/courtes excessives augmentent les coûts et les pertes réelles.

Cela peut être réduit en ajustant la période de rétention et les paramètres de stop loss pour minimiser les sorties inutiles.

Enfin, la dynamique d'inversion qui en résulte peut parfois manquer d'ampleur suffisante dans les fourchettes de consolidation.

Directions d'optimisation

Sur la base de l'analyse, d'autres optimisations comprennent:

- Mecanismes d'ajout de bénéfices

- Incorporation de mesures de volatilité

- Considérant les opportunités saisonnières

Les arrêts de profit en mouvement ou les arrêts de rentabilité peuvent d'abord bloquer les bénéfices et éviter les retracements.

Les indicateurs de volatilité tels que ATR et RVI peuvent également mesurer les régimes d'oscillation pour éviter les périodes de faible opportunité.

Enfin, les tendances cycliques autour des changements saisonniers fournissent également des espaces de tendance plus larges pour minimiser les effets secondaires.

Conclusion

Dans l'ensemble, la stratégie de la tempête de rupture vise à capturer les opportunités d'inversion de tendance à court terme après les ruptures de tendance. En combinant des filtres de tendance à long terme, des signaux d'inversion à court terme, des validations de rupture et des entrées de retrait, elle fournit un cadre robuste pour négocier des retraits dans des mouvements de tendance plus importants. Lorsqu'elle est optimisée avec une prise de profit appropriée, des métriques de volatilité et des filtres saisonniers, un tel cadre peut générer des profits stables dans diverses conditions de marché.

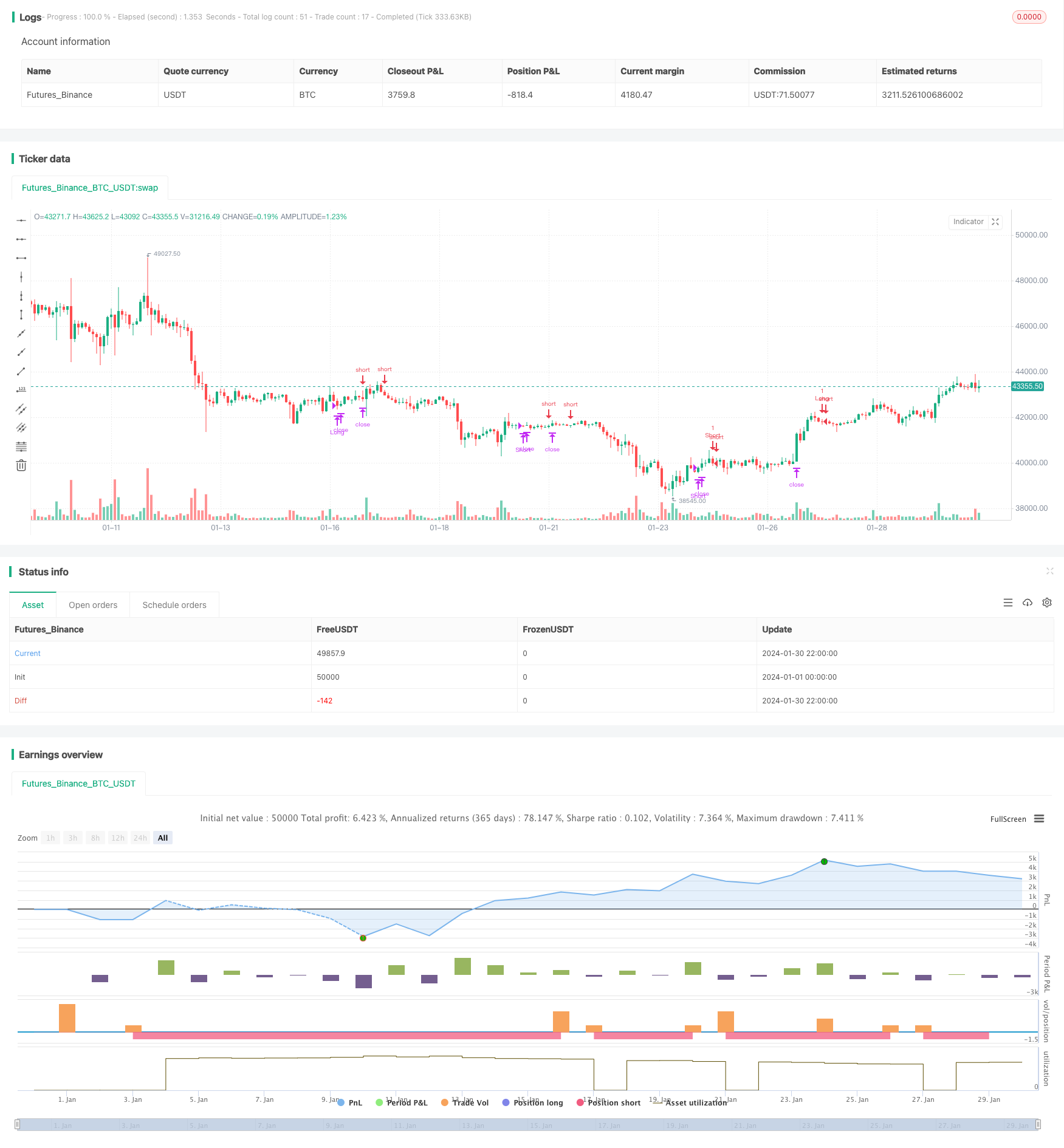

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Smash Day Pattern (Type B)", overlay=true, default_qty_type = strategy.fixed, default_qty_value = 1, initial_capital = 10000)

in1 = input(40, "Max Days to Hold") - 1

isLong = strategy.position_size > 0

isShort = strategy.position_size < 0

longTrigger = close[1]<low[2]

shortTrigger = close[1]>high[2]

longFilter = close[1] > close[80]

shortFilter = close[1] < close[80]

longEntry = (not isLong) and longTrigger and longFilter

shortEntry = (not isShort) and shortTrigger and shortFilter

longStop = valuewhen(longEntry, low[1], 0)

longPrice = valuewhen(longEntry, high[1], 0)

shortStop = valuewhen(shortEntry, high[1],0)

shortPrice = valuewhen(shortEntry, low[1], 0)

strategy.entry(id = "Long", long = true, stop = longPrice+.001, when = longEntry)

strategy.exit(id = "Stop Long", from_entry = "Long", stop = longStop, when = isLong)

strategy.close("Long", barssince(longEntry==true)>=in1)

strategy.entry(id = "Short", long = false, stop = shortPrice-.001, when = shortEntry)

strategy.exit(id = "Stop Short", from_entry = "Short", stop = shortStop, when = isShort)

strategy.close("Short", barssince(shortEntry==true)>=in1)

- Suivi de la stratégie de négociation des moyennes mobiles de stop loss

- Tendance à l'inversion moyenne du double indicateur suivant la stratégie

- Chaîne de prix dynamique avec stratégie de suivi des pertes par arrêt

- La stratégie de Bollinger Bands est basée sur la stratégie dynamique d'arrêt des pertes.

- Stratégie de combo de bande passante de rupture inverse

- Stratégie de croisement des moyennes mobiles dynamiques

- Tendance croisée de l' EMA à la suite de la stratégie

- Stratégie de négociation à court terme basée sur RSI et SMA

- Stratégie de négociation intraday de rupture de l'élan

- Stratégie d'entrée à long terme de KDJ Golden Cross

- Stratégie de suivi de l'élan à travers les délais

- Moyenne mobile suivant la tendance stratégique

- Stratégie de supertendance pivotée sur plusieurs délais

- Modèle quantitatif de chandelier et tendance à la suite de la stratégie

- Supertrend combiné à une stratégie de négociation quantitative RSI

- Cap-Town 15 minutes de stratégie de rupture de bougie

- Stratégie d'arrêt de traînée double ATR

- Stratégie de suivi de l' éruption de Qullamaggie

- Une version extrême de la stratégie des moyennes mobiles de Noro

- Stratégie de négociation à dynamique récursive