Stratégie RSI de moyenne mobile et stochastique

Auteur:ChaoZhang est là., Date: 2024-02-01 11h37 et 40 minLes étiquettes:

Résumé

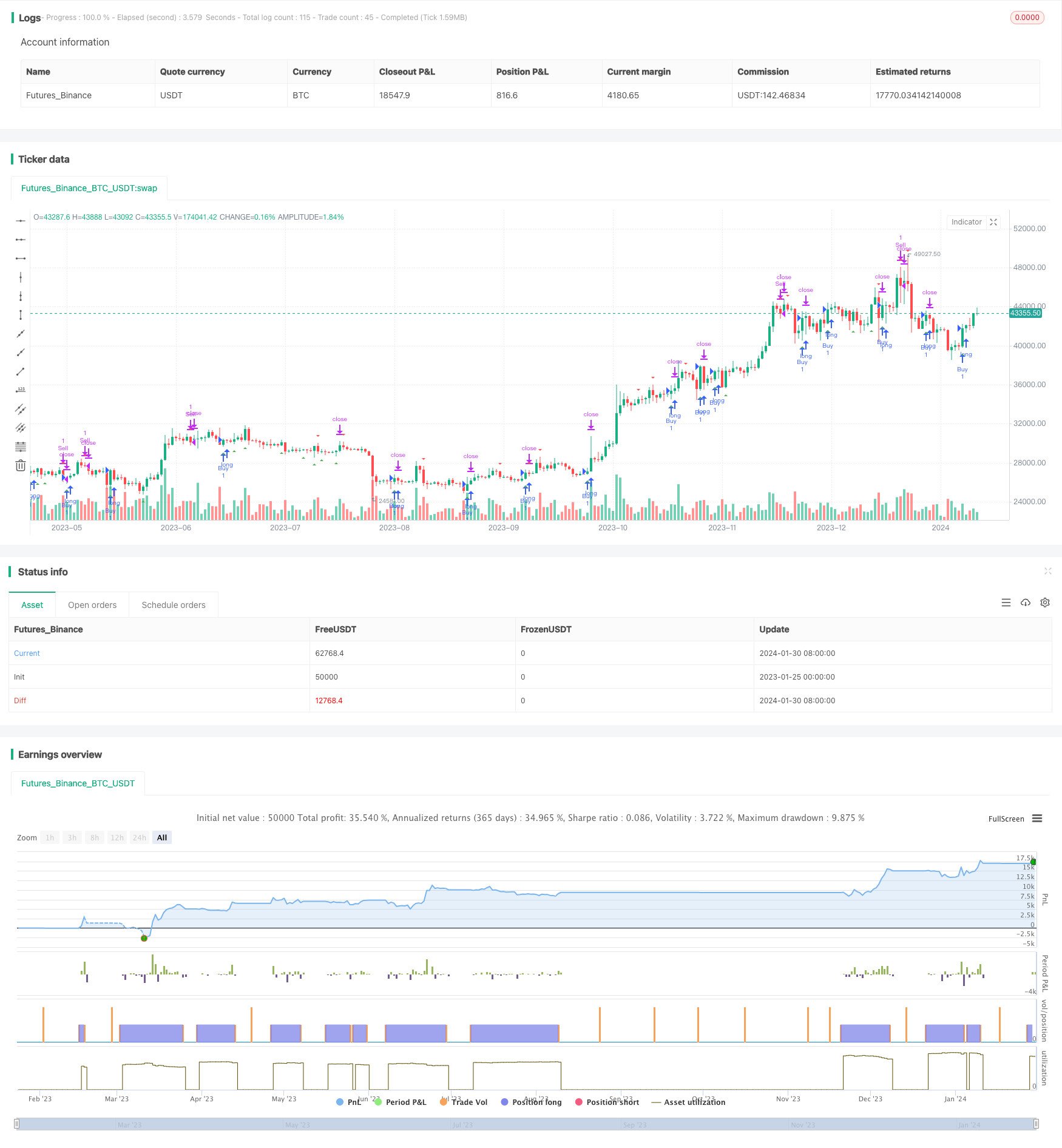

Cette stratégie a été testée sur la paire de trading BTC/USDT sur la période de 3 minutes et a donné des résultats merveilleux.

Principe de stratégie

La stratégie utilise deux moyennes mobiles simples avec des périodes de temps différentes, respectivement 20 périodes et 50 périodes. Ces deux moyennes sont utilisées pour juger de la tendance des prix.

La formule de calcul de l'indicateur RSI stochastique est: (RSI - RSI le plus bas) / (RSI le plus élevé - RSI le plus bas) * 100. Cet indicateur reflète le niveau actuel de l'indicateur RSI par rapport au RSI le plus élevé et le plus bas au cours d'une période récente.

Cette stratégie combine l'utilisation de moyennes mobiles pour juger de la direction de la tendance et le RSI stochastique pour localiser les points d'inversion potentiels en tant qu'opportunités d'entrée.

Analyse des avantages

Comparée à l'utilisation de moyennes mobiles ou de RSI stochastique seules, cette stratégie combine les avantages des deux pour mieux identifier les tendances tout en localisant les points d'inversion potentiels, améliorant ainsi la probabilité de profit.

Comparée à un seul indicateur, cette stratégie intègre plusieurs indicateurs et établit des règles d'entrée strictes, qui peuvent filtrer efficacement les faux signaux et éviter les transactions inutiles.

Cette stratégie permet également de contrôler très bien les risques en n'utilisant que 2% du capital pour la négociation de marges à chaque fois, ce qui peut effectivement limiter l'impact d'une seule perte.

Analyse des risques

Cette stratégie repose principalement sur des indicateurs techniques pour déterminer les signaux de trading. Si les indicateurs échouent, cela peut générer de mauvais signaux et causer des pertes. En outre, des paramètres incorrects affecteront également les performances de la stratégie.

En période de fortes fluctuations du marché, les paramètres de stop-loss peuvent être rompus, ce qui entraîne un risque d'augmentation des pertes.

Directions d'optimisation

Testez plus de combinaisons de moyennes mobiles et de paramètres pour trouver la combinaison optimale de paramètres.

Choisir les meilleurs modes de stop-loss en fonction des caractéristiques des différentes crypto-monnaies pour contrôler davantage les risques.

Introduire des algorithmes d'apprentissage automatique pour optimiser automatiquement les paramètres et les règles de jugement de signal afin de rendre la stratégie plus robuste et adaptative.

Conclusion

Cette stratégie combine avec succès les moyennes mobiles et l'indicateur RSI stochastique pour déterminer les signaux de trading. Par rapport à un seul indicateur technique, cette stratégie peut fournir des signaux de trading plus fiables. Avec un contrôle strict des risques et une optimisation des paramètres, cette stratégie a le potentiel d'obtenir des profits stables.

/*backtest

start: 2023-01-25 00:00:00

end: 2024-01-31 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)

- Stratégie de négociation en réseau basée sur le suivi en temps réel de la ligne K

- Stratégie de retrait de rupture

- Stratégie de prévision des tendances adaptatives à plusieurs cycles

- Renko ATR Stratégie d'inversion de tendance

- La stratégie de la quantité des nuages Ichimoku

- Stratégie bidirectionnelle de suivi des tendances basée sur la rupture de gamme

- Stratégie de négociation de crypto-monnaie basée sur les indicateurs MACD et stochastiques

- Stratégie de croisement des moyennes mobiles doubles et du RSI

- Système d'inversion de l'écart de bande de Golden Bollinger

- Stratégie quantitative de suivi des tendances

- La tendance des nuages Ichimoku suit la stratégie

- Stratégie de négociation à long terme basée sur les bandes de Bollinger %B Indicateur

- La stratégie de canal de moyenne mobile triple pour extraire patiemment des informations précieuses des lignes de chandeliers

- La stratégie du pendu Yin Yang

- Stratégie de pourcentage de perte de retard

- Tendance de la moyenne mobile triple suivant la stratégie

- Suivi de la stratégie de négociation des moyennes mobiles de stop loss

- Tendance à l'inversion moyenne du double indicateur suivant la stratégie

- Chaîne de prix dynamique avec stratégie de suivi des pertes par arrêt

- La stratégie de Bollinger Bands est basée sur la stratégie dynamique d'arrêt des pertes.