La stratégie de Richard pour le commerce des tortues

Auteur:ChaoZhang est là., Date: 2024-02-06 11:56:47 Je suis désoléLes étiquettes:

Résumé

La stratégie de trading de la tortue de Richard est une stratégie de trading basée sur les techniques de trading de la tortue de Richard Dennis.

La logique de la stratégie

La logique de base de la stratégie de trading de la tortue de Richard

Après avoir entré des positions, la stratégie utilise la plage moyenne vraie (ATR) pour calculer le prix du stop loss. Elle suit également les prix les plus élevés et les plus bas de 10 jours pour le stop loss de glissement.

Les avantages

La stratégie commerciale de Richard

- Il suit automatiquement les tendances à l'aide des écarts de prix. Il peut identifier automatiquement les inversions de tendance et ajuster les positions en conséquence.

- Le mécanisme de stop loss ATR contrôle efficacement la perte d'arrêt unique.

- Le mécanisme d'arrêt des pertes par glissement bloque certains bénéfices et réduit les retraits.

- La logique de la stratégie est simple et facile à comprendre pour les débutants.

- Pas besoin de prédire les tendances du marché ou de calculs complexes, juste un simple trading basé sur des règles.

Les risques

Il y a aussi des risques avec la stratégie de Richard

- Les opérations de rupture sont sujettes à être piégées, générant parfois une fréquence de négociation excessive.

- L'ATR et le stop loss par glissement peuvent être trop stricts, provoquant parfois un stop loss prématuré.

- Il utilise uniquement les données sur les prix sans combiner d'autres facteurs pour prédire la continuité de la tendance.

- Le risque de surentraînement, les résultats commerciaux réels peuvent être faibles.

Pour atténuer ces risques, nous pouvons optimiser les conditions d'entrée avec plus d'indicateurs pour prédire les tendances; ajuster les algorithmes de stop loss pour réduire la fréquence de stop loss.

Directions d'optimisation

La stratégie de Richard

- Optimiser les paramètres pour trouver les combinaisons optimales de paramètres, par exemple en ajustant le cycle de calcul ou en testant différents multiples ATR.

- Incorporer plus d'indicateurs ou d'algorithmes d'apprentissage automatique pour juger de la continuité de la tendance, tels que les moyennes mobiles, les indicateurs de dynamique, etc.

- Optimiser les méthodes d'arrêt des pertes, telles que le test de l'arrêt des pertes par glissement flexible, l'arrêt des pertes par traînée, etc.

- Combinez des indicateurs de sentiment, des nouvelles et plus d'informations pour prédire les mouvements du marché.

Conclusion

La stratégie de trading de la tortue de Richard

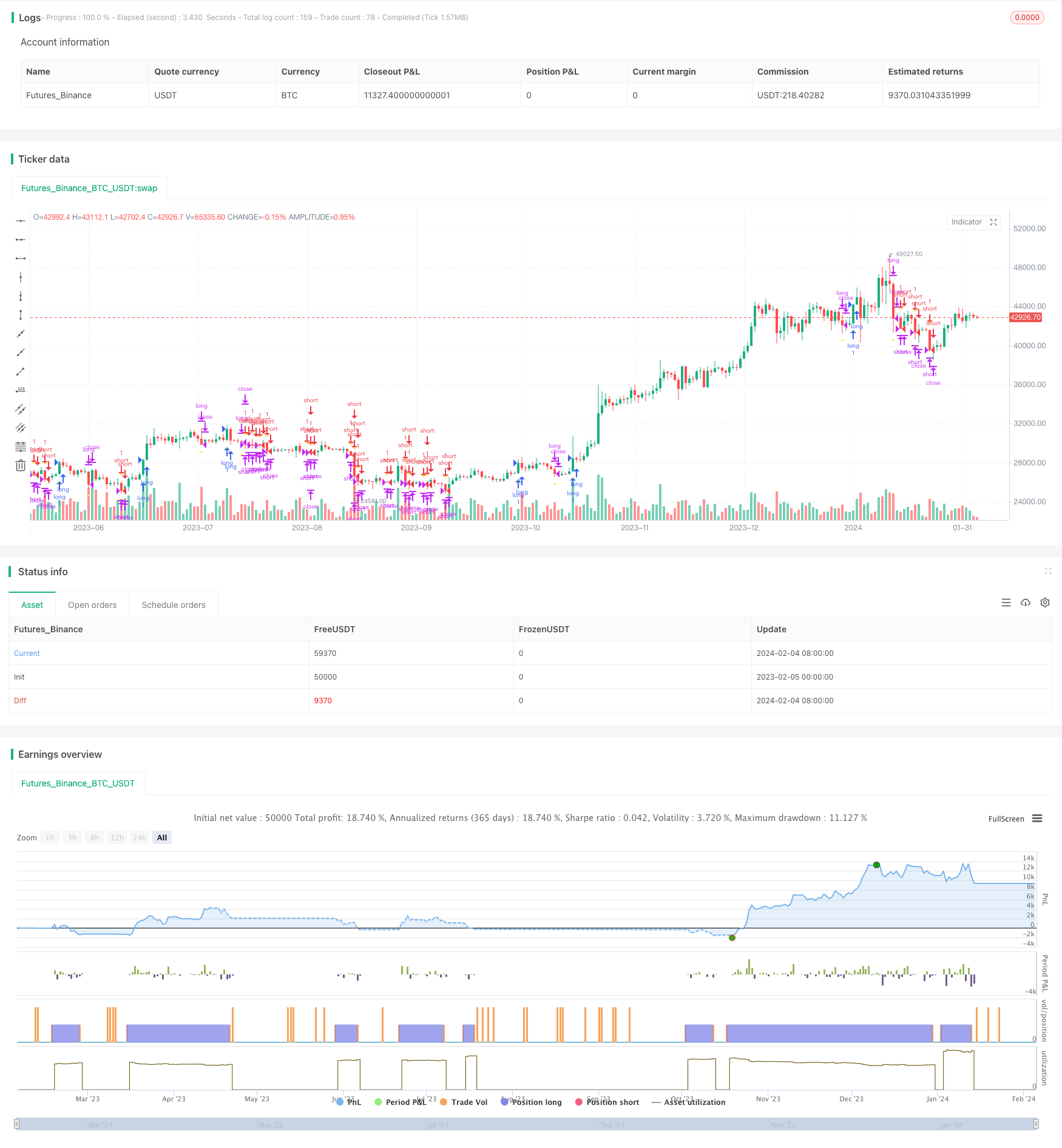

/*backtest

start: 2023-02-05 00:00:00

end: 2024-02-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © melodyera0822

//@version=4

strategy("Richard Strategy", overlay=true)

// User input

variable_for_stoploss = input(4,title="stop loss var")

lenght = input(20,title="lenght")

// high_low

_20_day_highest = highest(nz(close[1]), lenght)

_20_day_lowest = lowest(nz(close[1]), lenght)

_10_day_low = lowest(nz(close[1]), lenght/2)

_10_day_high = highest(nz(close[1]), lenght/2)

//indicators

atr20 = atr(20)

ema_atr20 = ema(atr20,20)

//vars

var traded = "false"

var buy_sell = "none"

var buyExit = false

var sellExit = false

var stoploss = 0

buyCon = close > _20_day_highest and traded == "false"

plotshape(buyCon,style = shape.triangleup,location = location.belowbar, color = color.green )

if (buyCon)

strategy.entry("long", strategy.long, when = buyCon)

traded := "true"

buy_sell := "buy"

stoploss := round(close - variable_for_stoploss * ema_atr20)

sellCon = close < _20_day_lowest and traded == "false"

plotshape(sellCon,style = shape.triangledown, color = color.red )

if (sellCon)

strategy.entry("short", strategy.short)

traded := "true"

buy_sell := "sell"

stoploss := round(close - variable_for_stoploss * ema_atr20)

if traded == "true"

if buy_sell == "buy" and ((close<stoploss)or(close<_10_day_low))

strategy.close("long")

buyExit := true

traded := "false"

if buy_sell == "sell" and ((close>stoploss)or(close>_10_day_high))

strategy.close("short")

sellExit := true

traded := "false"

plotshape(buyExit,style = shape.triangleup,location = location.belowbar, color = color.yellow )

buyExit := false

plotshape(sellExit,style = shape.triangledown, color = color.yellow )

sellExit := false

- Stratégie de rupture de la moyenne mobile croisée

- Stratégie d'arrêt de traînée de SuperTrend basée sur Heikin Ashi

- Moyenne mobile double avec stratégie de rupture d'élan

- Stratégie de rupture de la bande de Bollinger basée sur le VWAP

- Rétracement de Fibonacci Stratégie de stop loss dynamique

- Stratégie de croisement dynamique EMA et MACD

- Indice de double dynamique et stratégie hybride d'inversion

- Stratégie de négociation S/R à double sens séquentielle TD

- SuperTrend Stratégie de trading quantitative pour Bitcoin

- Une stratégie à court terme combinant l'indicateur RSI et la percée des prix

- Stratégie de négociation en ligne de tendance à pente dynamique

- Stratégie de négociation avancée de l'indicateur RSI

- Indicateur RSI Stratégie de profit et de stop-loss croisés sur le cycle

- Stratégie de suivi des tendances basée sur le croisement des moyennes mobiles

- Stratégie de négociation de fusion RSI et bandes de Bollinger pour le LTC

- Stratégie de croisement des moyennes mobiles à dynamique optimisée

- Stratégie d'arrêt dynamique du trail SMA-ATR

- Stratégie de suivi de l'inversion

- Stratégie d'arbitrage à double inversion

- Kama et tendance basée sur la moyenne mobile suivant la stratégie