Stratégie de négociation quantitative pour l'inversion de l'effet de levier

Auteur:ChaoZhang est là., Date: 2024-02-06 15:16:39 Je vous en prie.Les étiquettes:

Résumé

Cette stratégie identifie le bas du marché en calculant l'indicateur RSI rapide et le filtre de l'entité de la ligne K pour déterminer le statut de survente. Lorsque le RSI rapide tombe en dessous de 10 et que l'entité de la ligne K s'élargit, il considère que le signal d'inversion apparaît pour entrer dans une position longue. Cela permet de détecter efficacement le bas du marché.

La logique de la stratégie

La stratégie repose principalement sur deux indicateurs:

-

Rapide RSI Indicateur. En calculant le pourcentage de hausse et de baisse des 2 derniers jours, il juge rapidement le surachat et la survente du marché. Lorsque le RSI rapide est inférieur à 10, le marché est considéré comme survendu.

-

Filtre de l'entité en ligne K. En calculant le rapport entre le volume de l'entité en ligne K et le MA, lorsque le volume de l'entité est supérieur à 1,5 fois le volume du MA, il est considéré comme un signal de bas.

Premièrement, un RSI rapide inférieur à 10 indique un marché survendu. Deuxièmement, l'entité de la ligne K s'élargit pour satisfaire à la condition que le volume de l'entité soit supérieur à 1,5 fois le volume MA. Lorsque les deux conditions sont remplies, elle envoie un signal long et considère que le marché atteint un renversement inférieur, ce qui filtre de nombreux faux signaux.

Analyse des avantages

La stratégie présente les avantages suivants:

- L'indicateur RSI rapide est sensible et peut rapidement déterminer le surachat et le survente.

- Le filtre d'entité K-line augmente la certitude et évite les fausses fuites.

- La combinaison d'un indicateur rapide et d'un schéma de ligne K peut déterminer efficacement le point d'inversion du marché.

- La position longue à faible coût réalise une opération de pêche au fond.

- La logique de la stratégie est simple et claire, facile à comprendre et à mettre en œuvre.

Analyse des risques

Cette stratégie comporte également certains risques:

- Le marché peut avoir une période de consolidation et continue de chuter même survendu.

- Le RSI rapide peut avoir de faux signaux et le filtre d'entité peut également être pénétré.

- Le backtesting comporte un risque de suradaptation et les performances des transactions en direct peuvent être différentes.

Quelques solutions pour les risques:

- Combinez l'indicateur de tendance pour éviter une baisse persistante.

- Augmenter les autres conditions de filtration pour assurer la confirmation du fond.

- Optimiser plusieurs combinaisons de paramètres pour améliorer la stabilité.

Directions d'optimisation

Quelques orientations pour améliorer la stratégie:

- Ajouter un stop loss pour contrôler le risque à la baisse.

- Utiliser un indicateur de volatilité pour éviter un risque de volatilité anormale.

- Construire un modèle multifactoriel pour assurer des signaux commerciaux efficaces.

- Utiliser des algorithmes d'apprentissage automatique pour optimiser les paramètres.

- Jugez la tendance sur une période plus longue afin d'éviter le contre-trend.

Conclusion

Cette stratégie identifie efficacement le bas du marché par RSI rapide pour le filtre d'entité de survente et de ligne K. La logique est simple pour une mise en œuvre facile et bonne pour capturer les chances d'inversion. Mais certains risques existent et une optimisation supplémentaire est nécessaire pour améliorer la stabilité et les performances en direct.

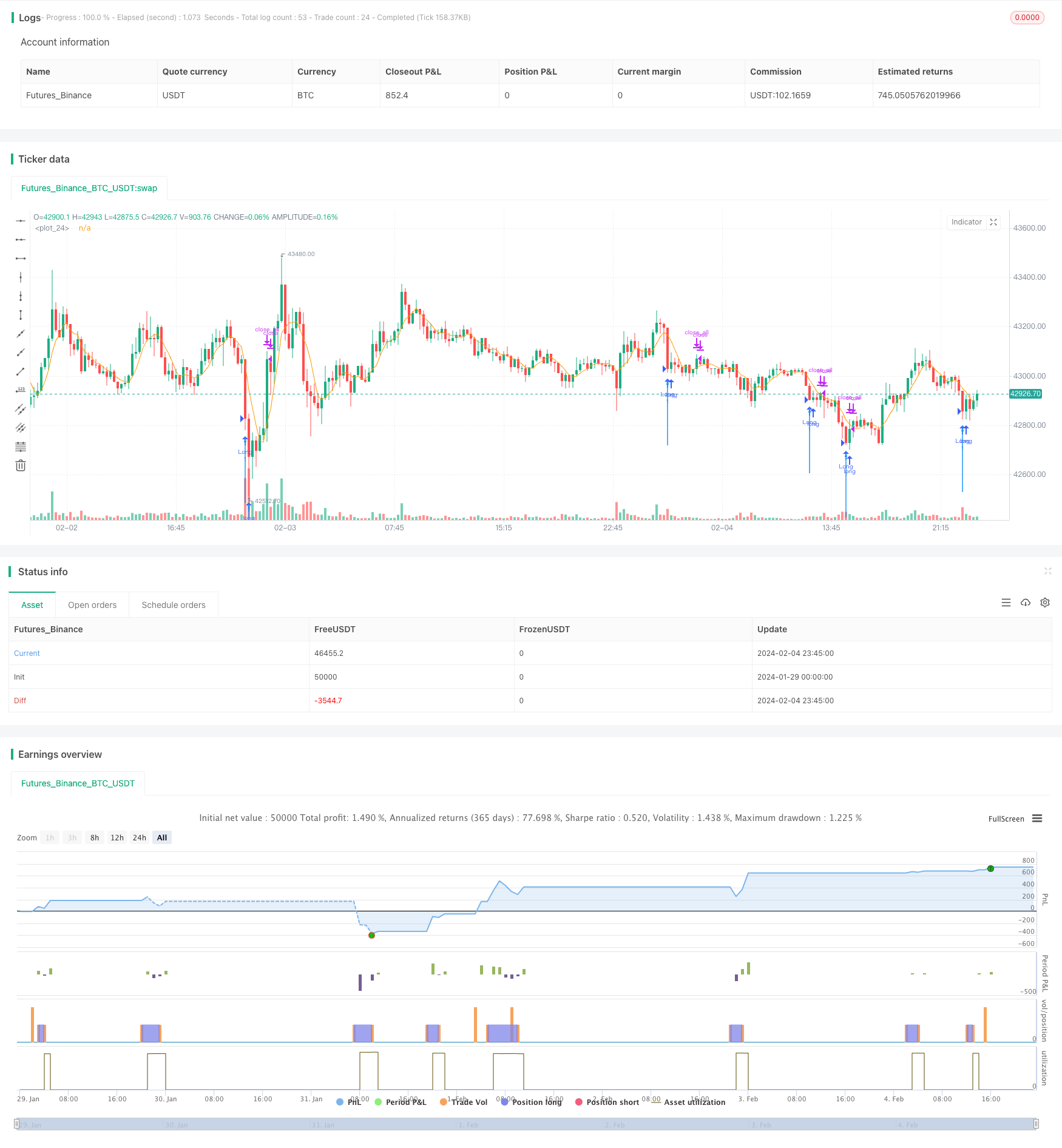

/*backtest

start: 2024-01-29 00:00:00

end: 2024-02-05 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("MarketBottom", shorttitle = "MarketBottom", overlay = true)

//Fast RSI

src = close

fastup = rma(max(change(src), 0), 2)

fastdown = rma(-min(change(src), 0), 2)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Body Filter

body = abs(close - open)

abody = sma(body, 10)

mac = sma(close, 10)

len = abs(close - mac)

sma = sma(len, 100)

max = max(open, close)

min = min(open, close)

up = close < open and len > sma * 2 and min < min[1] and fastrsi < 10 and body > abody * 1.5

plotarrow(up == 1 ? 1 : na, colorup = blue, colordown = blue)

sell = sma(close, 5)

exit = high > sell and close > open and body > abody

plot(sell)

if up

strategy.entry("Long", strategy.long)

if exit

strategy.close_all()

- Stratégie du chasseur de tendances sur plusieurs périodes

- Stratégie de rupture de la DCCI

- Stratégie quantitative d'oscillation des prix doublement confiante

- Stratégie de suivi de la tendance à la volatilité

- Stratégie de suivi de l'inversion quantifiée à double pilote

- Stratégie des signaux de tendance de superposition

- Points tournants Évasion Stratégie à long terme

- La stratégie de négociation quantitative basée sur l'entrée de la moyenne mobile dynamique

- Trois stratégies de renversement de tendance

- Stratégie de négociation adaptative à double percée

- Stratégie combinée d'optimisation de la tendance de l'élan

- Stratégie des bandes de Bollinger pour les moyennes mobiles multiples

- Stratégie de rupture de la moyenne mobile croisée

- Stratégie d'arrêt de traînée de SuperTrend basée sur Heikin Ashi

- Moyenne mobile double avec stratégie de rupture d'élan

- Stratégie de rupture de la bande de Bollinger basée sur le VWAP

- Rétracement de Fibonacci Stratégie de stop loss dynamique

- Stratégie de croisement dynamique EMA et MACD

- Indice de double dynamique et stratégie hybride d'inversion

- Stratégie de négociation S/R à double sens séquentielle TD