रेंजब्रेक रणनीति का परिचय

लेखक:अच्छाई, बनाया गयाः 2019-07-23 10:50:18, अद्यतनः 2024-12-23 18:02:18

रेंजब्रेक रणनीति मूल रूप से वायदा और विदेशी मुद्रा व्यापार से ली गई थी और यह एक प्रकार की इंट्राडे ब्रेकथ्रू रणनीति है। <<फ्यूचर्स ट्रूथ मैगज़ीन>> में, यह कई वर्षों से शीर्ष दस में स्थान पर है। पेशेवर निवेश संस्थानों और व्यक्तिगत व्यापारियों दोनों का व्यापक रूप से उपयोग किया जाता है।

हालाँकि, यदि कोई ट्रेडिंग रणनीति जनता के लिए व्यापक रूप से ज्ञात है, तो वास्तविक लड़ाई में इस ट्रेडिंग रणनीति के अनुप्रयोग को बहुत कम कर दिया जाएगा। इसलिए, इस लेख का उद्देश्य हर किसी के लिए एक हार्ड कॉपी बनाने के लिए रेंजब्रेक रणनीति का परिचय देना नहीं है, बल्कि रेंजब्रेक रणनीति से सीखना है, सभी को एक लाभदायक ट्रेडिंग प्रणाली से एकीकृत करने दें, व्यापार की क्षमता में सुधार करें।

रेंजब्रेक रणनीति की गणना विधि

मूल रेंजब्रेक रणनीति आज की लंबी और छोटी दिशा निर्धारित करने के लिए दिन की शुरुआती कीमत और कल की मूल्य अस्थिरता थी। दिन की शुरुआती कीमत प्लस कल की मूल्य अस्थिरता ने ऊपरी ट्रैक का गठन किया, और दिन की शुरुआती कीमत घटाकर कल की मूल्य अस्थिरता ने निचला ट्रैक का गठन किया। यदि कीमत ऊपरी सीमा से ऊपर बढ़ जाती है, तो यह बाजार में लंबी जाएगी और यदि कीमत निचली सीमा से नीचे गिर जाती है, तो यह बाजार में प्रवेश करेगी और छोटी जाएगी। कोई स्टॉप लॉस और लाभ नहीं है।

विशिष्ट गणना सूत्र हैंः

Upper rail = opening price of the day + (yesterday's highest price - yesterday's lowest price) x N

Lower track = opening price of the day - (yesterday's highest price - yesterday's lowest price) x N

The price rose above the upper rail, the long position opened

The price fell below the lower rail, the short position opened

When time close to market close, close all positions

कुछ पाठकों को पता चल सकता है कि ऊपरी और निचले पटरियों की गणना करते समय एक चर N है, पाठक सोच सकते हैं कि कल के मूल्य उतार-चढ़ाव को N से गुणा क्यों किया जाता है, इसका क्या मतलब है? वास्तव में, यहां चर N का कोई विशेष अर्थ नहीं है। इस स्थान पर एक चर N जोड़ा जाने का कारण यह है कि व्यापारी विशिष्ट व्यापारिक किस्म या व्यक्ति के व्यक्तिपरक अनुभव के अनुसार ऊपरी और निचले रेल के बीच की दूरी को लचीले ढंग से समायोजित कर सकता है। पैरामीटर रेंज 0.1 से 1.5 तक हो सकती है।

रेंजब्रेक रणनीति स्रोत कोड

खुला:fmz.com> लॉगिन > डैशबोर्ड > रणनीति पुस्तकालय > नई रणनीति. रणनीति संपादन इंटरफ़ेस के ऊपरी बाएं कोने में, ड्रॉप-डाउन बॉक्स पर क्लिक करें और प्रोग्रामिंग भाषा का चयन करें: रणनीति लिखना शुरू करने के लिए मेरी भाषा. नीचे दिए गए कोड में टिप्पणियों पर ध्यान दें.

Q:=BARSLAST(DATE<>REF(DATE,1))+1; // Judge whether it is a new day's K line

DIFF:=REF(HHV(HIGH,Q),Q)-REF(LLV(LOW,Q),Q); // The price difference between the highest and lowest price yesterday

OO: VALUEWHEN (Q=1, OPEN); // Opening price of the day

UP: OO+DIFF*N; // upper rail

DOWN: OO-DIFF*N; // lower rail

TIME>=0905&&TIME<1455&&CLOSE>UP,BK; // long position open

TIME>=0905&&TIME<1455&&CLOSE<DOWN,SK; // short position open

TIME>=1455,CLOSEOUT; // close the position

AUTOFILTER; // signal filtering

रेंजब्रेक रणनीति बैकटेस्ट

वास्तविक व्यापारिक वातावरण के करीब आने के लिए, हमने बैकटेस्ट के दौरान दबाव का परीक्षण करने के लिए 2 पिप्स स्लिप और 2 बार लेनदेन शुल्क का उपयोग किया। परीक्षण वातावरण निम्नानुसार हैः

व्यापारिक विविधताः BTC से USDT समयः 01 जून, 2015 ~ 28 जून, 2019 चक्रः दैनिक के-लाइन फिसलनः 2 पिप्स खोलने और बंद करने की स्थिति के लिए लेनदेन शुल्कः विनिमय मानक का 2 गुना

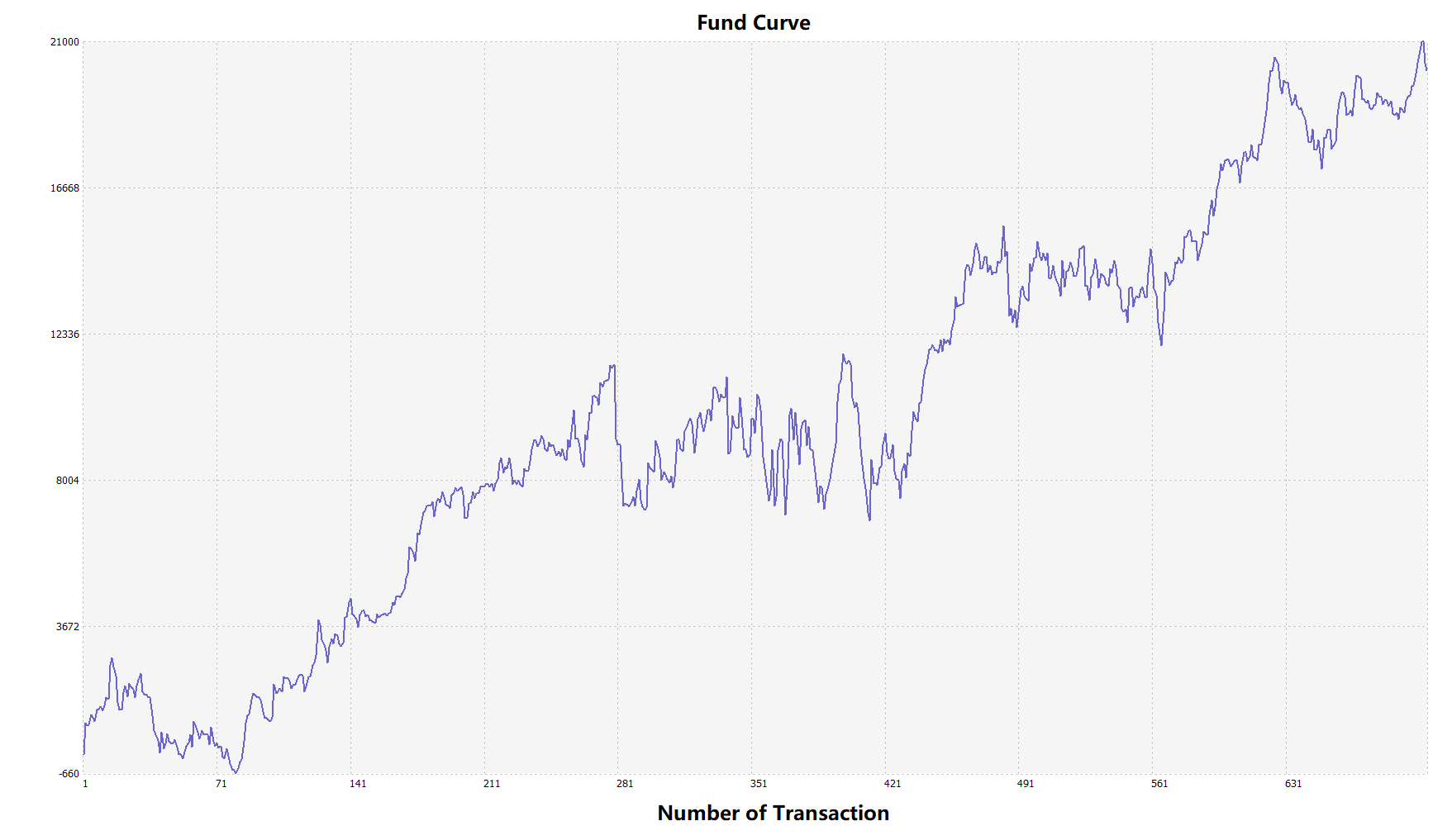

निधि वक्र

उपरोक्त बैकटेस्ट के परिणामों से, जब बाजार की प्रवृत्ति सुचारू होती है, तो रणनीति बहुत अच्छी होती है, चाहे वृद्धि हो या गिरावट, एरोन संकेतक बाजार को पूरी तरह से ट्रैक कर सकता है। पूंजी वक्र ने भी एक समग्र ऊपर की प्रवृत्ति दिखाई, और कोई महत्वपूर्ण प्रतिगमन नहीं हुआ। हालांकि, अस्थिर बाजार में, विशेष रूप से निरंतर सदमे के बाजार में, आंशिक प्रतिगमन हुआ।

रेंजब्रेक रणनीति में सुधार

जैसा कि ऊपर दिए गए चित्र में दिखाया गया है, मूल रेंजब्रेक रणनीति तब भी संतोषजनक नहीं है जब बाजार की प्रवृत्ति स्पष्ट हो, खासकर जब बाजार सदमे की स्थिति में हो, पूंजी वक्र बहुत उतार-चढ़ाव करता है। जब बाजार दीर्घकालिक सदमे में हो, तो एक बड़ा प्रतिगमन होता है। इसलिए, हम जानते हैं कि रेंजब्रेक एक प्रवृत्ति उन्मुख रणनीति है, और इसमें प्रवृत्ति रणनीति की कमजोरी भी है।

यह ध्यान रखना महत्वपूर्ण है कि मूल रणनीति ने कल की अस्थिरता की गणना करते समय कल की सबसे कम कीमत को घटाने के लिए सरल कल की उच्चतम कीमत का उपयोग किया। हालांकि, मूल्य अस्थिरता की गणना करते समय, आप एटीआर संकेतक का उपयोग कर सकते हैं, क्योंकि एटीआर कीमत की औसत वास्तविक अस्थिरता का प्रतिनिधित्व करता है, जैसे कि कछुए ट्रेडिंग नियमों में उपयोग किए जाने वाले एटीआर।

इसके अलावा, क्रिप्टोक्यूरेंसी की कीमत का रुझान धीरे-धीरे बढ़ने का चलन है, और यह गिरने पर अधिक तत्काल गिरता है। इसलिए हम ऊपरी और निचले रेल की गणना करते समय N1 और N2 का उपयोग कर सकते हैं, जो रणनीति को अधिक लचीला बना सकता है। विभिन्न बाजार स्थितियों का जवाब दें।

रणनीति स्रोत कोड

कमोडिटी वायदा और डिजिटल मुद्रा के लिए मेरी भाषा पर आधारित पूर्ण रणनीति स्रोत कोड की प्रतिलिपि बनाने के लिए क्लिक करें

अधिक जानकारी के लिए कृपया देखें:https://www.fmz.com/strategy/156836

सारांश

रेंजब्रेक रणनीति की डिजाइन अवधारणा की तरह, कभी भी भविष्यवाणी न करें कि बाजार अंततः बढ़ेगा या गिर जाएगा, जब तक कि कीमत दिन के ऊपरी और निचले रेल को तोड़ती है, यह उस दिन बाजार मूल्य की प्रवृत्ति की दिशा को इंगित करती है, और व्यापारियों को केवल संकेत का पालन करने की आवश्यकता होती है। इसके अलावा, आप अपनी ट्रेडिंग आदतों या बाजार की विशेषताओं के अनुसार भी सुधार कर सकते हैं, अपग्रेड और पुनरावृत्ति इस ट्रेडिंग रणनीति।

- केल्टनर चैनल ट्रेडिंग रणनीति का अपग्रेड संस्करण

- तंत्रिका नेटवर्क और डिजिटल मुद्राओं के लिए क्वांटिफाइड ट्रेडिंग श्रृंखला ((2)) गहन सशक्तिकरण सीखना Bitcoin ट्रेडिंग रणनीतियों को प्रशिक्षित करना

- आविष्कारकों द्वारा क्वांटिफाइड प्लेटफॉर्म के कार्यान्वयन और अनुप्रयोग में फॉल्सलाइन ट्रेडिंग रणनीतियाँ

- विज़ुअलाइज़ेशन मॉड्यूल ट्रेडिंग रणनीतियों का निर्माण करता है - बाहर निकलता है

- केंटनेर चैनल अपग्रेड किंग केंटनेर किंगकेल्टनर रणनीति

- ट्रेडिंग इंडेक्स भारित परिमाणात्मक ट्रेडिंग रणनीतियाँ

- एरोन संकेतक का परिचय

- मूल्य आधारित तुलनात्मक रूप से मजबूत या कमजोर मात्रात्मक लेनदेन रणनीति

- अनुकूलनशील चलती औसत KAMA का परिचय

- आविष्कारक के क्वांटिफाइड प्लेटफॉर्म पर My भाषा का उपयोग करके दोहरे थ्रस्ट लेनदेन एल्गोरिदम को लागू करना

- बॉक्स सिद्धांत पर आधारित ट्रेडिंग रणनीति

- बॉक्स थ्योरी पर आधारित ट्रेडिंग रणनीति, कमोडिटी वायदा और डिजिटल मुद्राओं का समर्थन करती है

- थर्मोप्लाज़र रणनीतियाँ आविष्कारकों द्वारा क्वांटिफाइड प्लेटफार्मों में प्रथाओं और अनुप्रयोगों में

- औसत दर्जे के संकेतकों के लिए रणनीतिक ढांचा

- डिजिटल मुद्राओं की मात्रा में लेनदेन के लिए 6 सरल रणनीतियाँ और अभ्यास

- विज़ुअलाइज़ेशन मॉड्यूल ट्रेडिंग रणनीति का निर्माण - प्रगति

- Pivot Point दिन के कारोबार प्रणाली

- क्वांटिफाइड ट्रेडों में तीन संभावित मॉडल

- रेंजब्रेक रणनीतियों के साथ वास्तविक युद्ध के अनुप्रयोग

- तंत्रिका नेटवर्क और डिजिटल मुद्राओं के लिए क्वांटिफाइड लेनदेन श्रृंखला ((1)

LSTM बिटकॉइन की कीमत का पूर्वानुमान