आरएसआई ब्रेकआउट रणनीति एक मात्रात्मक ट्रेडिंग रणनीति है

लेखक:चाओझांग, दिनांक: 2023-12-22 14:06:45टैगः

अवलोकन

आरएसआई ब्रेकआउट रणनीति रिलेटिव स्ट्रेंथ इंडेक्स (आरएसआई) संकेतक पर आधारित एक मात्रात्मक ट्रेडिंग रणनीति है। यह रणनीति ट्रेडिंग सिग्नल उत्पन्न करती है जब आरएसआई पूर्व निर्धारित ओवरबॉट और ओवरसोल्ड थ्रेशोल्ड मानों को तोड़ती है, अर्थात आरएसआई 30 से नीचे होने पर लंबी और आरएसआई 70 से ऊपर होने पर छोटी जाती है।

रणनीति तर्क

आरएसआई ब्रेकआउट रणनीति का मुख्य विचार बाजार में ओवरबॉट और ओवरसोल्ड स्थितियों का निर्धारण करने के लिए आरएसआई संकेतक का उपयोग करना है। आरएसआई एक स्टॉक की हालिया ताकत या कमजोरी को दर्शाने के लिए एक अवधि में औसत मूल्य लाभ और नुकसान के अनुपात की गणना करता है। आम तौर पर, 30 से नीचे आरएसआई को ओवरसोल्ड और 70 से ऊपर आरएसआई को ओवरसोल्ड माना जाता है।

यह रणनीति पहले आरएसआई के लिए ओवरसोल्ड और ओवरबॉट थ्रेशोल्ड मान निर्धारित करती है, जिसमें डिफ़ॉल्ट मान 30 और 70 होते हैं। फिर यह वास्तविक समय में आरएसआई लाइन की निगरानी करती है। जब आरएसआई ऊपर से नीचे तक 70 थ्रेशोल्ड से नीचे की ओर जाता है, तो एक बिक्री संकेत उत्पन्न होता है। यह इंगित करता है कि बाजार ओवरबोल्ड क्षेत्र में प्रवेश कर गया है और नीचे की ओर उलटने की संभावना है, इसलिए एक छोटी स्थिति ली जाती है। इसके विपरीत, जब आरएसआई 30 थ्रेशोल्ड से ऊपर टूट जाता है, तो एक खरीद संकेत उत्पन्न होता है, जो इंगित करता है कि ओवरसोल्ड बाजार को वापस उछालने की संभावना है, इसलिए एक लंबी स्थिति ली जाती है।

इस प्रकार, स्टॉक में उतार-चढ़ाव के दौरान मूल्य पलटने के बिंदुओं को पकड़ने और

लाभ

आरएसआई ब्रेकआउट रणनीति के निम्नलिखित फायदे हैंः

-

सरल और स्पष्ट ट्रेडिंग सिग्नल. आरएसआई संकेतक की गणना और व्याख्या करना आसान है केवल यह देखते हुए कि क्या संकेतक रेखा सीमा मानों को तोड़ती है। जटिल नियमों के बिना संकेत होने पर ट्रेडों को तुरंत लिया जा सकता है।

-

अच्छी बैकटेस्ट के परिणामों के साथ पूरी तरह से स्वचालित। ट्रेड मानव हस्तक्षेप के बिना आरएसआई संकेतक द्वारा उत्पन्न होते हैं। उसी समय, आरएसआई ओवरबॉट और ओवरसोल्ड सिग्नल प्रभावी होते हैं, जिससे बैकटेस्ट में सभ्य रणनीति रिटर्न होता है।

-

अत्यधिक अनुकूलन योग्य। व्यापारी विभिन्न स्टॉक और बाजार गतिशीलता के अनुरूप ओवरबॉट / ओवरसोल्ड सीमाओं जैसे आरएसआई मापदंडों को लचीले ढंग से समायोजित कर सकते हैं।

जोखिम

आरएसआई ब्रेकआउट रणनीति में कुछ जोखिम भी होते हैंः

-

Whipsaws के लिए प्रवण। संकेतक सीमा मानों के लगातार क्रॉसओवर से अत्यधिक अप्रभावी ट्रेडों का कारण बन सकता है, जिससे स्थिर मुनाफे में बाधा पड़ सकती है। कुछ whippy संकेतों को फ़िल्टर करने के लिए मापदंडों को समायोजित किया जा सकता है।

-

कोई प्रवृत्ति निर्णय नहीं। आरएसआई केवल समग्र प्रवृत्ति को अच्छी तरह से न्याय किए बिना ओवरबॉट / ओवरसोल्ड स्तरों के आधार पर संकेत उत्पन्न करता है। रणनीति चंचल बाजारों में फंस जाती है। काउंटर-ट्रेंड ट्रेडों से बचने के लिए प्रवृत्ति फिल्टर जोड़े जा सकते हैं।

-

उच्च ड्रॉडाउन जोखिम। आरएसआई अक्सर तेजी से विचलन प्रदर्शित करता है जहां कीमत ऊपर की ओर बढ़ती रहती है जबकि आरएसआई नीचे की ओर रुझान रखता है। ऐसे मामलों में शॉर्ट ट्रेडों को भारी नुकसान का सामना करना पड़ेगा।

सुधार के क्षेत्र

आरएसआई ब्रेकआउट रणनीति को निम्नलिखित तरीकों से बढ़ाया जा सकता हैः

-

आरएसआई की सीमाओं को दूर करने के लिए कई संकेतकों को शामिल करें, उदाहरण के लिए बाजार की प्रवृत्ति निर्धारित करने के लिए चलती औसत, ताकत संकेतकों और संकेतों की पुष्टि करने के लिए वॉल्यूम फिल्टर।

-

उच्च स्थिरता के लिए आरएसआई मापदंडों का अनुकूलन करें, जिसमें ओवरबॉट/ओवरसोल्ड थ्रेशोल्ड को समायोजित करना, सिग्नल अवधि फ़िल्टर आदि को कठोर परीक्षण के माध्यम से सेट करना शामिल है। यह अप्रभावी संकेतों को फ़िल्टर करता है।

-

जोखिमों को नियंत्रित करने के लिए स्टॉप लॉस और ले लाभ को लागू करें। उदाहरण के लिए, प्रतिशत या बिंदु स्टॉप सेट करें। समग्र लाभ पर ओवरसाइज्ड सिंगल-ट्रेड नुकसान से बचें। लाभ लेने के लिए प्रवृत्ति और तकनीकी बिंदुओं पर भी विचार करें।

निष्कर्ष

आरएसआई ब्रेकआउट रणनीति ओवरबॉट और ओवरसोल्ड सिग्नल पर आधारित एक औसत रिवर्स मात्रात्मक रणनीति है। इसमें सरल और स्पष्ट संकेत, पूर्ण स्वचालन क्षमताएं और उच्च अनुकूलन क्षमताएं हैं लेकिन व्हिपसा और ड्रॉडाउन जोखिमों से पीड़ित हैं। संकेतक कॉम्बो और जोखिम नियंत्रण के साथ अनुकूलन करके, इसे एक स्थिर रणनीति में ट्यून किया जा सकता है।

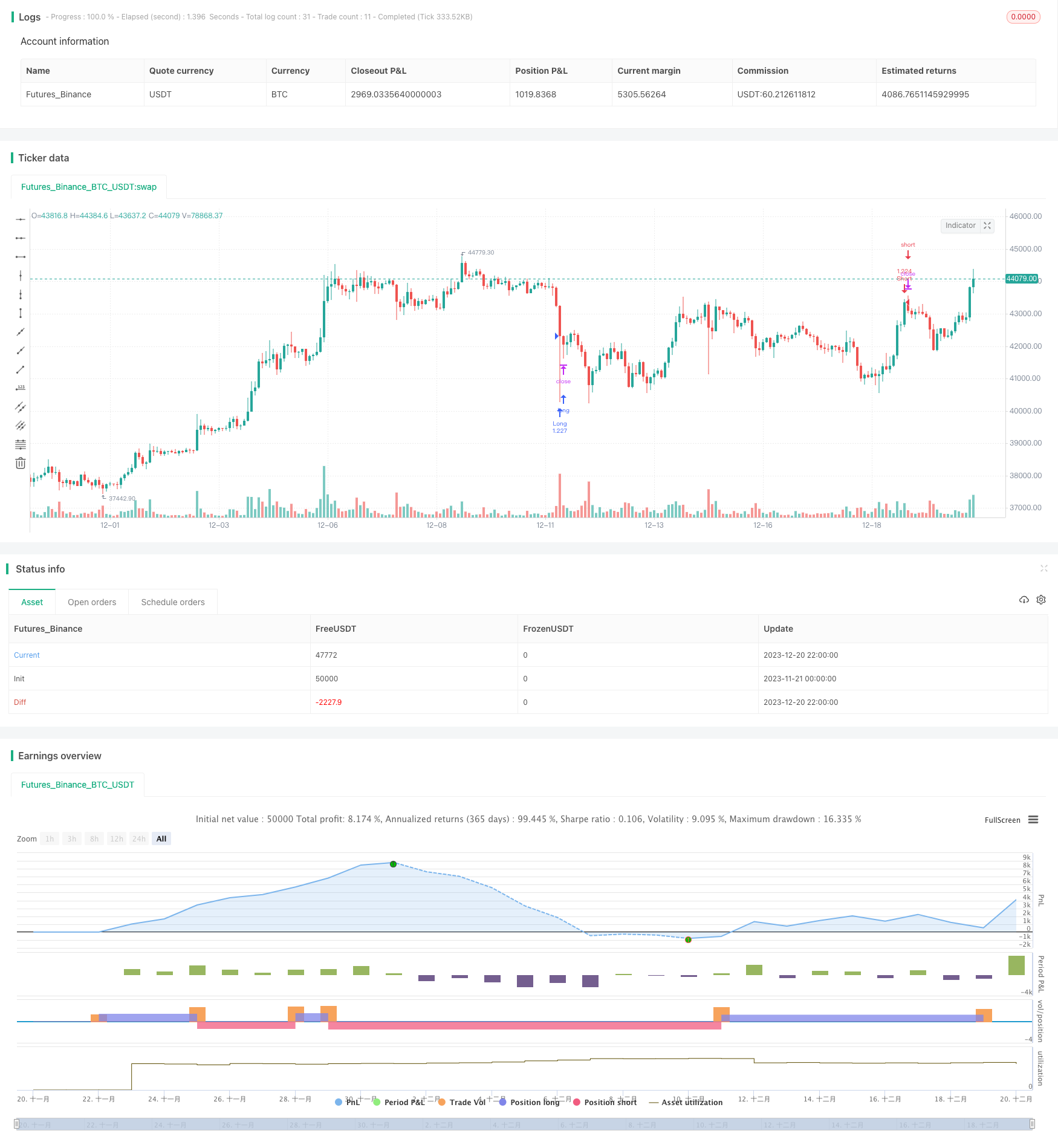

/*backtest

start: 2023-11-21 00:00:00

end: 2023-12-21 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// @version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Bunghole 2021

strategy(title="My New Strategy", initial_capital = 100000, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0, currency = 'USD', overlay=true)

//// Stoploss and Take Profit Parameters

// Enable Long Strategy

enable_long_strategy = input(true, title="Enable Long Strategy", group="SL/TP For Long Strategy",inline="1")

long_stoploss_value = input(defval=50, title='Stoploss %', type=input.float, minval=0.1, group="SL/TP For Long Strategy",inline="2")

long_stoploss_percentage = (close * (long_stoploss_value / 100)) / syminfo.mintick

long_takeprofit_value = input(defval=50, title='Take Profit %', type=input.float, minval=0.1, group="SL/TP For Long Strategy",inline="2")

long_takeprofit_percentage = (close * (long_takeprofit_value / 100)) / syminfo.mintick

// Enable Short Strategy

enable_short_strategy = input(true, title="Enable Short Strategy", group="SL/TP For Short Strategy",inline="3")

short_stoploss_value = input(defval=50, title='Stoploss %', type=input.float, minval=0.1, group= "SL/TP For Short Strategy",inline="4")

short_stoploss_percentage = (close * (short_stoploss_value / 100)) / syminfo.mintick

short_takeprofit_value = input(defval=50, title='Take Profit %', type=input.float, minval=0.1, group="SL/TP For Short Strategy",inline="4")

short_takeprofit_percentage = (close * (short_takeprofit_value / 100)) / syminfo.mintick

// Plot Stoploss & Take Profit Levels

long_stoploss_price = strategy.position_avg_price * (1 - long_stoploss_value/100)

long_takeprofit_price = strategy.position_avg_price * (1 + long_takeprofit_value/100)

short_stoploss_price = strategy.position_avg_price * (1 + short_stoploss_value/100)

short_takeprofit_price = strategy.position_avg_price * (1 - short_takeprofit_value/100)

plot(enable_long_strategy and not enable_short_strategy ? long_stoploss_price: na, color=#ff0000, style=plot.style_linebr, linewidth=2, title="Long SL Level")

plot(enable_long_strategy and not enable_short_strategy ? long_takeprofit_price: na, color=#008000, style=plot.style_linebr, linewidth=2, title="Long TP Level")

plot(enable_short_strategy and not enable_long_strategy ? short_stoploss_price: na, color=#ff0000, style=plot.style_linebr, linewidth=2, title="Short SL Level")

plot(enable_short_strategy and not enable_long_strategy ? short_takeprofit_price: na, color=#008000, style=plot.style_linebr, linewidth=2, title="Short TP Level")

// Date Range

start_date = input(title="Start Date", type=input.integer, defval=1, minval=1, maxval=31, group="Date Range")

start_month = input(title="Start Month", type=input.integer, defval=1, minval=1, maxval=12, group="Date Range")

start_year = input(title="Start Year", type=input.integer, defval=1804, minval=1800, maxval=3000, group="Date Range")

end_date = input(title="End Date", type=input.integer, defval=1, minval=1, maxval=3, group="Date Range")

end_month = input(title="End Month", type=input.integer, defval=1, minval=1, maxval=12, group="Date Range")

end_year = input(title="End Year", type=input.integer, defval=2077, minval=1800, maxval=3000, group="Date Range")

in_date_range = (time >= timestamp(syminfo.timezone, start_year, start_month, start_date, 0, 0)) and (time < timestamp(syminfo.timezone, end_year, end_month, end_date, 0, 0))

//// Inputs **This is where you enter your indicators for your strategy. For example, I added the RSI indicator.**

//RSI

rsi = rsi(close, 14)

rsi_over_sold = rsi < 30

rsi_over_bought = rsi > 70

//// Strategy **This is where you create your strategy. For example, We have or buy and sell signals.**

// Creating Long and Short Strategy

buy_signal = rsi_over_sold

sell_signal = rsi_over_bought

// Long Strategy

if buy_signal and in_date_range and enable_long_strategy == true

strategy.entry("Long", true, when=buy_signal, alert_message="Open Long Position")

strategy.exit("Long SL/TP", from_entry="Long", loss=long_stoploss_percentage, profit=long_takeprofit_percentage, alert_message="Your Long SL/TP Limit As Been Triggered.")

strategy.close("Long", when=sell_signal, alert_message="Close Long Position")

// Short Strategy

if sell_signal and in_date_range and enable_short_strategy == true

strategy.entry("Short", false, when = sell_signal, alert_message="Open Short Position")

strategy.exit("Short SL/TP", from_entry="Short", loss=short_stoploss_percentage, profit=short_takeprofit_percentage, alert_message="Your Short SL/TP Limit As Been Triggered.")

strategy.close("Short", when=buy_signal, alert_message="Close Short Position")

- भावना आधारित एक्सबीटी फ्यूचर्स ट्रेडिंग रणनीति

- पैराबोलिक एसएआर मोमेंटम रिवर्स रणनीति

- अनुभवजन्य मोड विघटन आधारित मात्रात्मक व्यापारिक रणनीति

- गतिशील पिरामिड रणनीति

- यिनयांग आरएसआई वॉल्यूम ट्रेंड ट्रेडिंग रणनीति

- क्वाड एमए ट्रेंड स्केलर रणनीति

- ऑसिलेटर सूचकांक परिवर्तन रणनीति

- गोल्डन क्रॉस डेड क्रॉस डबल मूविंग एवरेज एमएसीडी ट्रेंड ट्रैकिंग रणनीति

- यह एक प्रयोगात्मक मात्रात्मक व्यापारिक रणनीति है

- एकल चलती औसत क्रॉसओवर बोलिंगर बैंड्स रणनीति

- चलती औसत क्रॉसओवर रणनीति एक मात्रात्मक व्यापारिक रणनीति है

- गति ब्रेकआउट मूविंग एवरेज ट्रेडिंग रणनीति

- धीमी हेकेन एशी घातीय चलती औसत ट्रेडिंग रणनीति

- मात्रात्मक मॉडलों पर आधारित उच्च प्रदर्शन एल्गोरिथम ट्रेडिंग रणनीति

- बोलिंगर मोमेंटम ब्रेकआउट रणनीति

- पैराबोलिक एसएआर और ईएमए ट्रेंड ट्रैकिंग रणनीति

- टूटी हुई उच्च/निम्न रणनीति

- निम्न पिरामिड जोखिम ट्रैकिंग रणनीति

- कई समय सीमाओं में TSLA मात्रात्मक व्यापार प्रणाली

- अनुकूलन योग्य गैर-पुनर्निर्मित एचटीएफ एमएसीडी एमएफआई स्केलेबल बॉट रणनीति