डीएमआई डीपीओ गार्ड रणनीति

लेखक:चाओझांग, दिनांकः 2024-01-04 17:56:28टैगः

अवलोकन

यह रणनीति ट्रेडिंग व्यू में दो शक्तिशाली अंतर्निहित संकेतकों को जोड़ती है - दिशात्मक आंदोलन सूचकांक (डीएमआई) और अवरोधित मूल्य थरथरानवाला (डीपीओ) व्यापार निर्णयों के लिए एक विश्वसनीय आधार बनाने के लिए। रणनीति का मूल तर्क यह निर्धारित करना है कि डीएमआई गोल्डन क्रॉस होने पर डीपीओ मूल्य 0 से अधिक है, और यदि ऐसा है तो एक लंबा संकेत उत्पन्न करता है; या डीएमआई डेड क्रॉस होने पर डीपीओ मूल्य 0 से कम है, और यदि ऐसा है तो एक छोटा संकेत उत्पन्न करता है। यह प्रभावी रूप से बाजार में रेंज-बाउंड थरथरानों के दौरान उत्पन्न कई झूठे संकेतों को फ़िल्टर कर सकता है, जिससे केवल एक प्रवृत्ति बनने पर ट्रेडिंग संकेत उत्पन्न होते हैं, थरथरानों के दौरान दोहराए गए स्टॉप लॉस से बचते हैं।

सिद्धांत

यह रणनीति मुख्य रूप से प्रवृत्ति की दिशा और शक्ति निर्धारित करने के लिए डीएमआई संकेतक का उपयोग करती है। डीएमआई संकेतक में तीन वक्र होते हैंः +डीआई, -डीआई और एडीएक्स। +डीआई अपट्रेंड की ताकत का प्रतिनिधित्व करता है, -डीआई डाउनट्रेंड की ताकत का प्रतिनिधित्व करता है, और उनका क्रॉसओवर वर्तमान प्रवृत्ति की दिशा निर्धारित कर सकता है; एडीएक्स प्रवृत्ति की ताकत का प्रतिनिधित्व करता है, जितना अधिक मूल्य होगा, उतनी ही प्रवृत्ति स्पष्ट होगी। हालांकि, एडीएक्स कम अस्थिरता सीमाओं की पहचान करने में अच्छा नहीं है, इसलिए यह रणनीति एडीएक्स निर्धारण को हटा देती है और केवल प्रवृत्ति की दिशा निर्धारित करने के लिए +डीआई और -डीआई क्रॉसओवर का उपयोग करती है।

सीमा-बाउंड दोलन में उत्पन्न झूठे संकेतों को फ़िल्टर करने के लिए, सहायक निर्णय के लिए डीपीओ संकेतक पेश किया जाता है। डीपीओ संकेतक अपने मध्य रेल से मूल्य के विचलन की डिग्री का प्रतिनिधित्व करता है। जब कीमत मध्य रेल से ऊपर होती है, तो डीपीओ सकारात्मक होता है, और जब नीचे होता है, तो यह नकारात्मक होता है। यह रणनीति डीपीओ संकेतक की सकारात्मकता और नकारात्मकता का उपयोग यह तय करने के लिए करती है कि क्या यह वर्तमान में एक प्रवृत्ति में है। यदि डीएमआई संकेतक पार होता है लेकिन डीपीओ संकेतक 0 स्तर के करीब है, तो यह एक दोलन होने का निर्धारण करता है और कोई ट्रेडिंग संकेत उत्पन्न नहीं होता है।

विशेष रूप से, निर्णय का तर्क हैः

-

जब +DI -DI से ऊपर जाता है, तो यह एक गोल्डन क्रॉस है, जो एक बुल मार्केट को इंगित करता है। इस समय, यदि डीपीओ संकेतक 0 से अधिक है, तो यह पुष्टि करता है कि यह वर्तमान में एक ऊपर की प्रवृत्ति में है, और एक लंबा संकेत उत्पन्न होता है।

-

जब -डीआई +डीआई से नीचे जाता है, तो यह एक मृत क्रॉस है, जो एक भालू बाजार को इंगित करता है। इस समय, यदि डीपीओ संकेतक 0 से कम है, तो यह पुष्टि करता है कि यह वर्तमान में एक नीचे की प्रवृत्ति में है, और एक छोटा संकेत उत्पन्न होता है।

-

यदि +DI/-DI पार करता है लेकिन डीपीओ संकेतक 0 के करीब है, तो यह दोलन के रूप में निर्धारित किया जाता है और कोई संकेत उत्पन्न नहीं होता है।

लाभ विश्लेषण

इस संयुक्त रणनीति का सबसे बड़ा लाभ रुझानों की पहचान करने में इसकी उच्च सटीकता है, केवल वास्तविक रुझान उलट होने पर ही ट्रेडिंग सिग्नल उत्पन्न करता है, इस प्रकार दोहराने वाले अंतराल में दोहराए गए नुकसान से बचा जाता है। इसके मुख्य फायदे हैंः

-

प्रवृत्ति की दिशा और शक्ति निर्धारित करने के लिए डीएमआई संकेतक का उपयोग करना एक परिपक्व और विश्वसनीय तकनीकी संकेतक है।

-

डीपीओ संकेतक की सहायता से दायरे में अस्थिरता में झूठे संकेतों को फ़िल्टर करें, नुकसान से बचने के लिए केवल तब संकेत उत्पन्न करें जब एक प्रवृत्ति बनती है।

-

कई संकेतकों का संयोजन परस्पर सत्यापन के रूप में कार्य कर सकता है और संकेतों की विश्वसनीयता में सुधार कर सकता है।

-

रणनीति तर्क सरल और समझने और लागू करने में आसान है, स्वचालित या मैनुअल ट्रेडिंग के लिए उपयुक्त है।

-

चूंकि यह केवल रुझानों में व्यापार करता है, इसलिए यह अपेक्षाकृत उच्च जोखिम लाभ अनुपात प्राप्त कर सकता है।

जोखिम विश्लेषण

यद्यपि यह एक अत्यधिक विश्वसनीय रणनीति है, लेकिन निम्नलिखित जोखिमों पर ध्यान दिया जाना चाहिएः

-

अचानक होने वाली घटनाओं के कारण बाजार में भारी एकतरफा आंदोलन हो सकते हैं, संभवतः इस तरह के रुझान के अवसरों को याद किया जा सकता है। डीपीओ पैरामीटर को कम करके इस जोखिम को कम किया जा सकता है।

-

डीएमआई संकेतक स्वयं भी गलत संकेत उत्पन्न कर सकता है, और इस जोखिम से पूरी तरह से बचा नहीं जा सकता है। स्टॉप सेट करके नुकसान को नियंत्रित किया जा सकता है।

-

डीपीओ संकेतक के अनुचित पैरामीटर सेटिंग्स भी गलत आकलन का कारण बन सकते हैं। इष्टतम मापदंडों को दोहराए गए बैकटेस्टिंग के माध्यम से निर्धारित किया जाना चाहिए।

-

ट्रेडिंग लागतों का लाभ पर कुछ प्रभाव पड़ेगा, इसलिए ट्रेडिंग की आवृत्ति को नियंत्रित किया जाना चाहिए। पैरामीटर अनुकूलित करके अमान्य ट्रेडों को कम किया जा सकता है।

अनुकूलन

इस रणनीति को और अधिक अनुकूलित करने की अभी भी गुंजाइश हैः

-

सिग्नल देरी को कम करने और लाभ दर को बढ़ाने के लिए इष्टतम मापदंडों को खोजने के लिए विभिन्न मापदंड संयोजनों का परीक्षण किया जा सकता है।

-

संकेत की सटीकता में सुधार के लिए सत्यापन के लिए अन्य संकेतकों जैसे कि केडीजे, एमएसीडी आदि के साथ जोड़ा जा सकता है।

-

रणनीति को अधिक अनुकूल बनाने के लिए विभिन्न किस्मों, चक्रों आदि के अनुसार अनुकूलन पैरामीटर निर्धारित किए जा सकते हैं।

-

एकल हानि को नियंत्रित करने के लिए गतिशील स्टॉप सेट किए जा सकते हैं। प्रवृत्ति चरणों के अनुसार विभिन्न स्टॉप हानि आयाम भी सेट किए जा सकते हैं।

-

उच्च रिटर्न के लिए प्रवेश और निकास समय को अनुकूलित करने के लिए मशीन लर्निंग विधियों का उपयोग किया जा सकता है।

सारांश

यह रणनीति डीएमआई और डीपीओ संकेतकों के लाभों को जोड़ती है ताकि ट्रेंड रिवर्स का न्याय करने में उच्च सटीकता हो सके, और ट्रेंड के निर्माण की विश्वसनीयता की पहचान कर सके। साथ ही, डीपीओ संकेतक के उपयोग से प्रभावी रूप से सीमा-बाउंड दोलन से होने वाले शोर को फ़िल्टर किया जाता है, अप्रभावी ट्रेडों से बचा जाता है। इससे यह स्वचालित ट्रेडिंग और मैनुअल अपनाने के लिए उपयुक्त एक कुशल रणनीति बन जाती है। बेशक, अभी भी कई विवरण हैं जिन्हें बेहतर रणनीति प्रदर्शन के लिए और अनुकूलित किया जा सकता है। लेकिन संकेतकों को जोड़ने के विचार का मात्रात्मक ट्रेडिंग रणनीति डिजाइन के लिए महत्वपूर्ण संदर्भ महत्व है।

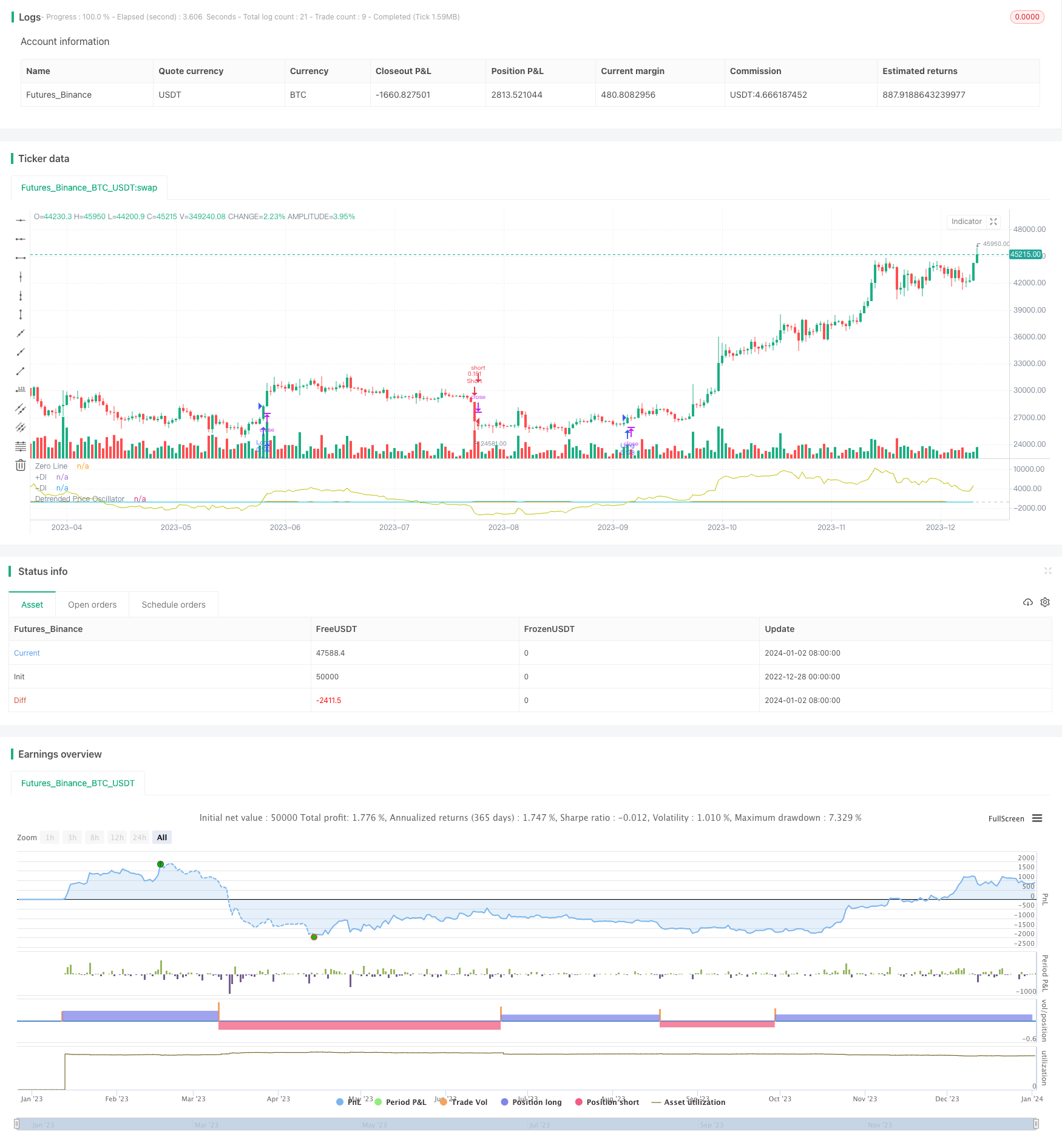

/*backtest

start: 2022-12-28 00:00:00

end: 2024-01-03 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("DMI DPO Guard Strategy", calc_on_order_fills=true, initial_capital=100000, default_qty_type=strategy.percent_of_equity, default_qty_value=10, currency="USD", commission_type=strategy.commission.percent, commission_value=0.25)

///Tradingview's DMI indicator logic///

len = input(34, minval=1, title="DI Lookback")

up = change(high)

down = -change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

trur = rma(tr, len)

plus = fixnan(100 * rma(plusDM, len) / trur)

minus = fixnan(100 * rma(minusDM, len) / trur)

plot(plus, color=color.orange, title="+DI")

plot(minus, color=color.aqua, title="-DI")

period_ = input(34, title="Length", minval=1)

isCentered = input(false, title="Centered")

barsback = period_/2 + 1

ma = sma(close, period_)

dpo = isCentered ? close[barsback] - ma : close - ma[barsback]

plot(dpo, offset = isCentered ? -barsback : 0, title="Detrended Price Oscillator", color=#C0C000)

hline(0, title="Zero Line", color = #C0C0C0)

long = crossover(plus, minus) and (dpo > 0)

short = crossunder(plus, minus) and (dpo < 0)

strategy.entry("Long", strategy.long, when=long)

strategy.entry("Short", strategy.short, when=short)

- के-लाइन निर्माण पर आधारित लंबी सफलता रणनीति

- बफर किए गए बोलिंगर बैंड पर आधारित गतिशीलता दोलन चलती औसत ट्रेडिंग रणनीति

- दोहरे एमए के आधार पर अनुकूलन बैकटेस्ट तिथि सीमा चयन रणनीति

- बहु-समय सीमा चलती औसत क्रॉसओवर अनुकूलन रणनीति

- सफलता का पता लगाने की रणनीति

- गति संकेतकों पर आधारित अनुकूलनशील व्यापारिक रणनीति

- पिवोट प्वाइंट और फिबोनाची रिट्रेसमेंट आधारित स्वचालित ट्रेंड फॉलो करने की रणनीति

- ईएमए और एमएसीडी पर आधारित रणनीति के बाद की प्रवृत्ति समय सीमा में

- बहु-सूचक टक्कर रिवर्स रणनीति

- ईएमए और एसएमए क्रॉसओवर पर आधारित रुझान उलटने की रणनीति

- ट्रेंड ट्रैकिंग अल्पकालिक ट्रेडिंग रणनीति

- बुल रणनीति के बाद आरएसआई रुझान

- आरएसइंडेक्स और चलती औसत संयोजन रणनीति

- बहु-समय-सीमा एमए रुझान रणनीति का पालन करना

- दोहरे संकेतक नीचे खरीदने की रणनीति

- मंदी की उलटी रणनीति

- ट्रेंड और ऑसिलेशन डबल रणनीति

- ट्रेंडसर्फिंग - डबल मूविंग एवरेज क्रॉसओवर ट्रेंड रणनीति

- डीएमआई और एचएमए संयोजन रणनीति

- रिलेटिव स्ट्रेंथ इंडेक्स के आधार पर बेहतर आरएसआई स्केलिंग रणनीति