डबल डोंचियन चैनल ब्रेकआउट रणनीति

लेखक:चाओझांग, दिनांकः 2024-02-04 09:42:14टैगः

अवलोकन

डबल डोंचियन चैनल ब्रेकआउट रणनीति डोंचियन चैनल पर आधारित एक मात्रात्मक ट्रेडिंग रणनीति है। यह रणनीति कम जोखिम वाले उच्च रिटर्न ब्रेकआउट ट्रेडिंग को प्राप्त करने के लिए तेज़ और धीमे डोंचियन चैनलों के संयोजन का उपयोग करती है। जब कीमत धीमी चैनल से बाहर निकलती है और स्टॉप लॉस पर बाहर निकलती है या जब कीमत तेजी से चैनल से वापस निकलती है तो लाभ लेती है।

रणनीति तर्क

इस रणनीति में मुख्य रूप से दो डोंचियन चैनलों का उपयोग किया जाता है, जिसमें एक धीमी अवधि वाला चैनल और एक छोटी अवधि वाला त्वरित चैनल शामिल है।

धीमी डोंचियन चैनल की अवधि अधिक होती है जो प्रभावी रूप से बाजार शोर को फ़िल्टर कर सकती है, जिससे इसके ब्रेकआउट सिग्नल अधिक विश्वसनीय हो जाते हैं। जब कीमत धीमी चैनल के ऊपरी बैंड से ऊपर टूटती है और जब कीमत निचले बैंड से नीचे टूटती है तो रणनीति लंबी हो जाती है।

तेजी से डोंचियन चैनल में एक छोटी अवधि होती है जो अल्पकालिक मूल्य उतार-चढ़ाव पर जल्दी से प्रतिक्रिया दे सकती है। जब मूल्य इस चैनल के माध्यम से वापस टूट जाता है, तो यह एक प्रवृत्ति उलट का संकेत देता है और स्टॉप लॉस या लाभ लेने के लिए बाहर निकलने का संकेत देता है।

इसके अतिरिक्त, प्रवेश संकेतों के लिए एक फ़िल्टर के रूप में अस्थिरता की स्थिति निर्धारित की गई है। रणनीति केवल प्रवेश को ट्रिगर करेगी जब मूल्य आंदोलन एक पूर्व निर्धारित प्रतिशत सीमा से अधिक हो जाता है। यह सीमा-बाधित समेकन के दौरान लगातार whipsaws से बचता है।

लाभ विश्लेषण

- दो-चैनल तंत्र दो रक्षा रेखाएं स्थापित करता है और जोखिम को प्रभावी ढंग से नियंत्रित करता है

- तेज और धीमे चैनलों का संयोजन प्रवृत्तियों को कुशलतापूर्वक पकड़ता है

- अस्थिरता फ़िल्टर अप्रभावी व्यापार को कम करता है

- एक साथ रुझानों को ट्रैक करता है और ओवरफिटिंग को रोकता है

- सरल और स्पष्ट तर्क, समझने और मास्टर करने में आसान

जोखिम विश्लेषण

- कीमतों में भारी उतार-चढ़ाव स्टॉप लॉस में प्रवेश कर सकते हैं और भारी नुकसान का कारण बन सकते हैं

- गलत पैरामीटर सेटिंग्स (जैसे चैनल अवधि) रणनीति की दक्षता को खतरे में डाल सकती हैं

- व्यापारिक व्यय भी कुछ हद तक मुनाफे को कम करते हैं

- महत्वपूर्ण घटनाओं के आसपास के अंतर जोखिमों पर ध्यान देने की आवश्यकता है

इन जोखिमों को पैरामीटर अनुकूलन, उचित स्टॉप लॉस प्लेसमेंट, घटना जागरूकता आदि से कम किया जा सकता है।

अनुकूलन दिशाएँ

- डोंचियन चैनल अवधि के विभिन्न संयोजनों का परीक्षण करें

- सबसे अच्छा प्रवेश समय के लिए अस्थिरता पैरामीटर का अनुकूलन करें

- विपरीत रुझान के कारोबार से बचने के लिए रुझान-जांच सूचक जोड़ें

- मौलिक आधार पर स्टॉक पिकिंग

- घाटे को सीमित करने के लिए स्टॉप लॉस तंत्र को समायोजित करें

निष्कर्ष

डबल डोंचियन चैनल ब्रेकआउट रणनीति समग्र रूप से एक अपेक्षाकृत स्थिर और विश्वसनीय प्रवृत्ति-अनुसरण रणनीति है। यह प्रवृत्ति कैप्चर और जोखिम नियंत्रण दोनों की ताकतों को जोड़ती है, जिससे यह विभिन्न स्टॉक ट्रेडिंग रणनीतियों में एक बुनियादी मॉड्यूल के रूप में उपयुक्त है। पैरामीटर ट्यूनिंग और तर्क परिष्करण के माध्यम से प्रदर्शन में और सुधार की उम्मीद की जा सकती है।

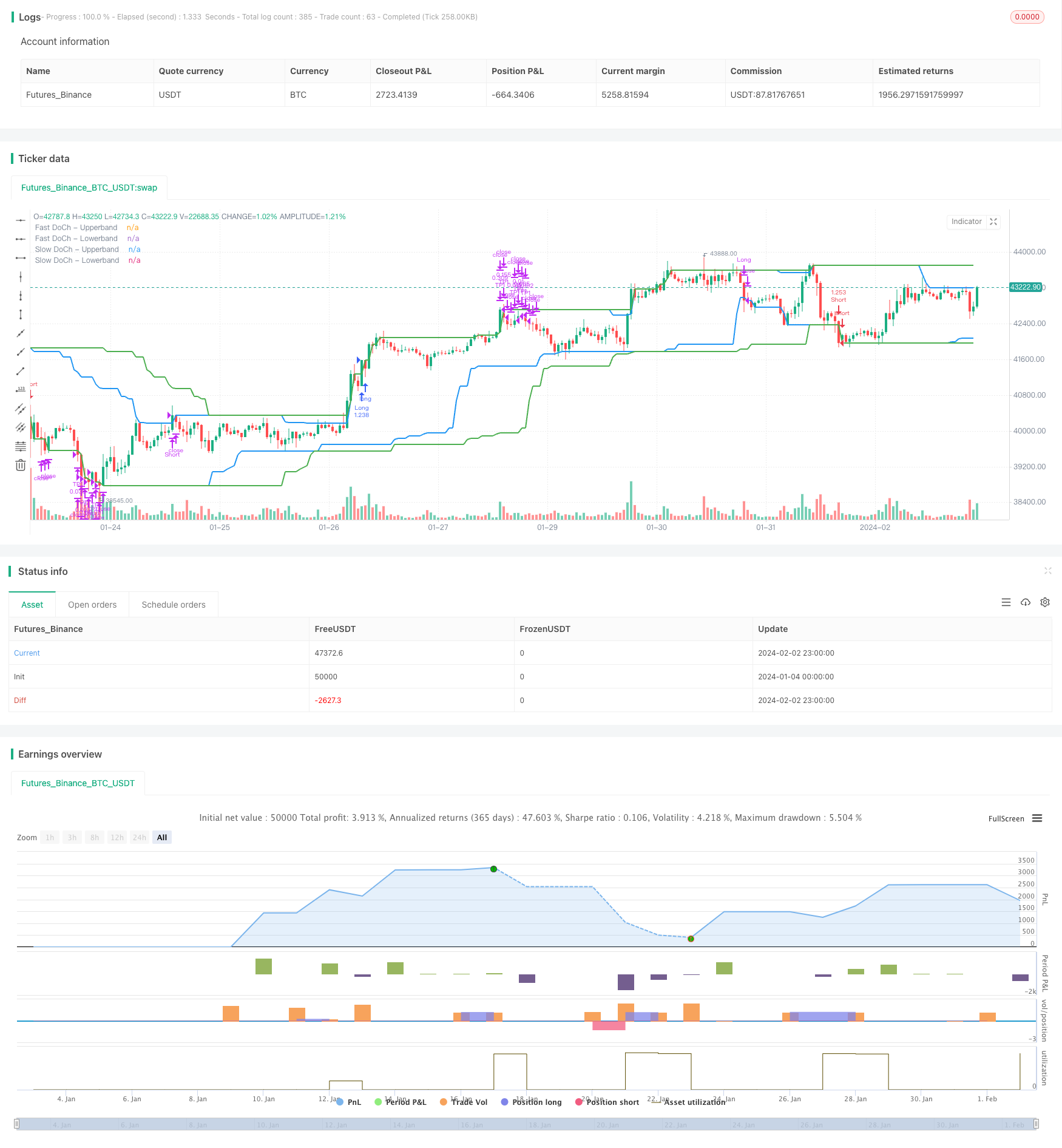

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © omererkan

//@version=5

strategy(title="Double Donchian Channel Breakout", overlay=true, initial_capital = 1000, commission_value = 0.05, default_qty_value = 100, default_qty_type = strategy.percent_of_equity)

slowLen = input.int(50, title="Slow Donchian")

fastLen = input.int(30, title="Fast Donchian")

volatility = input.int(3, title="Volatility (%)")

longProfitPerc = input.float(2, title="Long TP1 (%)", minval=0.0, step=0.1) * 0.01

shortProfitPerc = input.float(2, title="Short TP1 (%)", minval=0.0, step=0.1) * 0.01

TP1Yuzde =input.int(50, title = "TP1 Position Amount (%)")

ubSlow = ta.highest(close, slowLen)[1]

lbSlow = ta.lowest(close, slowLen)[1]

ubFast = ta.highest(close, fastLen)[1]

lbFast = ta.lowest(close, fastLen)[1]

plot(ubSlow, color=color.green, linewidth=2, title="Slow DoCh - Upperband")

plot(lbSlow, color=color.green, linewidth=2, title="Slow DoCh - Lowerband")

plot(ubFast, color=color.blue, linewidth=2, title="Fast DoCh - Upperband")

plot(lbFast, color=color.blue, linewidth=2, title="Fast DoCh - Lowerband")

fark = (ubSlow - lbSlow) / lbSlow * 100

longExitPrice = strategy.position_avg_price * (1 + longProfitPerc)

shortExitPrice = strategy.position_avg_price * (1 - shortProfitPerc)

longCondition = ta.crossover(close, ubSlow) and fark > volatility

if (longCondition)

strategy.entry("Long", strategy.long)

shortCondition = ta.crossunder(close, lbSlow) and fark > volatility

if (shortCondition)

strategy.entry("Short", strategy.short)

if strategy.position_size > 0 and ta.crossunder(close, lbFast)

strategy.close("Long", "Close All")

if strategy.position_size < 0 and ta.crossover(close, ubFast)

strategy.close("Short", "Close All")

// Take Profit

if strategy.position_size > 0

strategy.exit("TP1", "Long", qty_percent = TP1Yuzde, limit = longExitPrice)

if strategy.position_size < 0

strategy.exit("TP1", "Short", qty_percent = TP1Yuzde, limit = shortExitPrice)

- गतिशील बहु सूचक मात्रात्मक व्यापार रणनीति

- कोरल ट्रेंड पुलबैक रणनीति

- गति पर आधारित स्विंग ट्रेडिंग रणनीति

- मोमेंटम ब्रेकआउट ट्रेडिंग रणनीति

- ट्रेंड राइडिंग आरएसआई स्विंग कैप्चर रणनीति

- डबल-रेल पैराबोलिक एसएआर बोलिंगर बैंड रणनीति

- ट्रिपल एक्सपोनेंशियल मूविंग एवरेज प्रॉफिट टेकिंग और स्टॉप लॉस रणनीति

- डोंचियन चैनल चौड़ाई व्यापार रणनीति

- अनुकूलित चलती औसत क्रॉसओवर रणनीति

- अलगाव बैंड ऑसिलेशन ट्रैकिंग रणनीति

- सीआरएसआई चलती औसत रणनीति

- स्व-अनुकूली क्वांट ग्रिड ट्रेडिंग रणनीति

- बहु-समय-सीमा Ichimoku, MACD और DMI संयुक्त रणनीति

- मूल्य विचलन पर आधारित ट्रेडिंग रणनीति

- सुपरट्रेंड बिटकॉइन लॉन्ग लाइन रणनीति

- चलती औसत और कैंडलस्टिक पैटर्न के साथ रणनीति का पालन करने की प्रवृत्ति

- Ichimoku क्लाउड ब्रेकआउट और ADX सूचकांक पर आधारित मात्रात्मक ट्रेडिंग रणनीति

- बोलिंगर बैंड और चलती औसत संयोजन रणनीति

- आलसी भालू स्क्रैच गति रणनीति

- प्रवृत्ति पूर्वानुमान दोहरी चलती औसत रणनीति