सुपर ट्रेंड पर आधारित बिटकॉइन क्वांटिफाइड ट्रेडिंग रणनीति

लेखक:चाओझांग, दिनांकः 2024-02-06 12:09:09टैगः

अवलोकन

यह रणनीति एक सुपर ट्रेंड इंडिकेटर पर आधारित बिटकॉइन ऑटो-क्वांटिफाइड ट्रेडिंग रणनीति है। यह सुपर ट्रेंड इंडिकेटर का उपयोग करके बाजार की प्रवृत्ति का आकलन करता है, जो एटीआर स्टॉप लॉस सिद्धांत के साथ जोखिम को नियंत्रित करता है, ताकि लंबी अवधि के लिए दो तरफा व्यापार किया जा सके। इस रणनीति के सबसे बड़े फायदे जोखिम और लाभ अनुपात में अच्छे हैं, स्टॉप लॉस रणनीति विश्वसनीय है और मध्यम और लंबी अवधि के लिए उपयुक्त है। यह रणनीति कोइनबेस प्रो जैसे प्रमुख एक्सचेंजों पर 4 घंटे के स्तर पर लागू की जा सकती है।

रणनीतिक सिद्धांत

यह रणनीति सुपर ट्रेंड इंडिकेटर का उपयोग करके बाजार के रुझान की दिशा का निर्धारण करती है। जब सुपर ट्रेंड इंडिकेटर डाउनट्रेंड से ऊपर की ओर रुझान में परिवर्तित हो जाता है, तो एक बहुआयामी प्रवेश करें; जब सुपर ट्रेंड इंडिकेटर ऊपर की ओर रुझान से नीचे की ओर रुझान में परिवर्तित हो जाता है, तो एक खाली प्रवेश करें।

विशेष रूप से, यह रणनीति पहले एटीआर सूचक की 14 चक्रों की लंबाई की गणना करती है और प्रत्येक एकल के लिए स्टॉप-लॉस दूरी को एटीआर स्टॉप-लॉस गुणांक (जैसे 1.5 गुना) से गुणा करके निर्धारित करती है। इसके बाद सुपर ट्रेंड सूचक की गणना की जाती है, सूचक पैरामीटर डिफ़ॉल्ट मानों (एटीआर चक्र 9, सुपर ट्रेंड गुणांक 2.5) का उपयोग करते हैं। जब सुपर ट्रेंड सूचक की दिशा बदल जाती है तो ट्रेडिंग सिग्नल जारी किया जाता है।

प्रवेश के बाद, स्टॉप-लॉस स्थान एटीआर के ऊपर या नीचे तय किया जाता है। पहला स्टॉप-लॉस स्थान जोखिम-वापसी अनुपात के आधार पर गणना किया जाता है, डिफ़ॉल्ट रूप से 0.75 माना जाता है, यानी स्टॉप-लॉस की दूरी स्टॉप-लॉस की दूरी का 0.75 गुना है। जब कीमत पहले स्टॉप-लॉस स्थान पर पहुंच जाती है, तो 50% स्थिति को समतल किया जाता है, और स्टॉप-लॉस को खोलने की स्थिति में स्थानांतरित कर दिया जाता है (लाभ के बाद स्टॉप-लॉस), जिससे यह स्थिति लाभप्रदता को लॉक कर देती है। दूसरा स्टॉप-लॉस स्थान 0.75 जोखिम-वापसी अनुपात के आधार पर गणना की जाती है। यदि मूल्य स्टॉप-लॉस को ट्रिगर करता है, तो शेष सभी स्टॉप-लॉस स्थान बंद हो जाते हैं।

इस प्रकार, यह रणनीति एक मध्यम और लंबी अवधि के लिए उपयुक्त निवेश रणनीति है, जो लाभ को आंशिक रोक के माध्यम से सुनिश्चित करती है, जबकि यह सुनिश्चित करती है कि स्टॉप-लॉस जोखिम नियंत्रित है।

फायदे का विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि जोखिम से लाभ अच्छा है और इसे मध्यम और दीर्घकालिक अवधि में रखा जा सकता है।

सुपर ट्रेंड्स का उपयोग करके बाजार के रुझानों का आकलन करें, बाजार के शोर को फ़िल्टर करें और मुख्य रुझानों को याद करने से बचें।

एटीआर गतिशील रूप से नुकसान को रोकता है और एकल नुकसान को विश्वसनीय रूप से नियंत्रित करता है।

कुछ रोकथाम लाभ को बंद कर देती है, और जोखिम से लाभ अधिक होता है।

जब कीमत रोक 1 तक पहुंच जाती है, तो लाभ सुनिश्चित करने और रणनीतिक स्थिरता बढ़ाने के लिए स्टॉप लॉस को शुरुआती मूल्य में समायोजित किया जाता है।

सुपर सरल लेनदेन तर्क, आसानी से समझ में कार्यान्वयन, पैरामीटर समायोजन अंतरिक्ष बड़ा है।

यह मुख्यधारा के एक्सचेंजों पर दिन के दौरान या उच्च आवृत्ति डेटा पर लागू किया जा सकता है, जो बहुत लचीला है।

जोखिम विश्लेषण

इस रणनीति में कुछ जोखिम भी हैं, जो मुख्य रूप से निम्नलिखित पर केंद्रित हैंः

बाजार में अचानक होने वाली घटनाओं के कारण गैप या फ्लाइट हो जाती है, जो नुकसान को रोकने में असमर्थ होती है और बड़े नुकसान का सामना करती है। एटीआर रोक हानि गुणांक को उचित रूप से समायोजित करके जोखिम को कम किया जा सकता है।

सुपर ट्रेंड इंडिकेटर का निर्णय विफल हो जाता है, जिससे ट्रेडिंग सिग्नल में त्रुटि होती है। एटीआर और सुपर ट्रेंड पैरामीटर के संयोजन को अनुकूलित करने के लिए उचित रूप से समायोजित किया जा सकता है।

कुछ समतल अनुपात बहुत अधिक सेट है और पर्याप्त रुझान लाभ प्राप्त करने में असमर्थ है। विभिन्न बाजारों के अनुसार कुछ समतल अनुपात को समायोजित किया जाना चाहिए।

ट्रेडिंग की आवृत्ति बहुत अधिक या बहुत कम हो सकती है। सबसे अच्छा संतुलन खोजने के लिए सुपरट्रेंड पैरामीटर को समायोजित करना चाहिए।

अनुकूलन दिशा

इस रणनीति के अनुकूलन के लिए बहुत अधिक जगह है, मुख्य रूप से निम्नलिखित पर ध्यान केंद्रित करते हुएः

विभिन्न एटीआर हानि रोकने के तरीकों का प्रयास करें, जैसे कि मानक एटीआर, गति हानि, ब्रिन बैंड हानि आदि।

विभिन्न पैरामीटरों के सुपरट्रेंड इंडिकेटरों का परीक्षण करें और सर्वोत्तम पैरामीटर संयोजन का पता लगाएं। बहुआयामी पैरामीटर अनुकूलन के लिए चरणबद्ध अनुकूलन या आनुवंशिक एल्गोरिदम का उपयोग किया जा सकता है।

स्टॉप-लॉस पर दूसरे स्तर के स्टॉप-लॉस इंडिकेटर जैसे कि डोनचियन चैनल को ओवरले करने का प्रयास करें ताकि स्टॉप-लॉस को अधिक विश्वसनीय बनाया जा सके।

विभिन्न भागों के समतल अनुपातों का परीक्षण करें ताकि इष्टतम मुनाफा और जोखिम संतुलन पाया जा सके; भागों के समतल अनुपात को भी गतिशील रूप से समायोजित किया जा सकता है।

मशीन लर्निंग पर आधारित गतिशील रोक, गतिशील पोजिशनिंग और अन्य रणनीतियों का पता लगाना।

सारांश

यह रणनीति सुपर ट्रेंड डिसीजन ट्रेंड, एटीआर डायनेमिक स्टॉप लॉस, और पार्टिकुलेट स्टॉप प्रोफाइल पर आधारित एक क्वांटिफाइंग रणनीति है। यह जोखिम-लाभ संतुलित है और स्वचालित ट्रेडिंग के लिए उपयुक्त है। यह रणनीति ओवरट्रेंड, स्टॉप लॉस, प्रोफाइल आदि को काफी अनुकूलित कर सकती है। यह दीर्घकालिक अनुकूलन और उपयोग के लायक एक क्वांटिफाइंग रणनीति है।

/*backtest

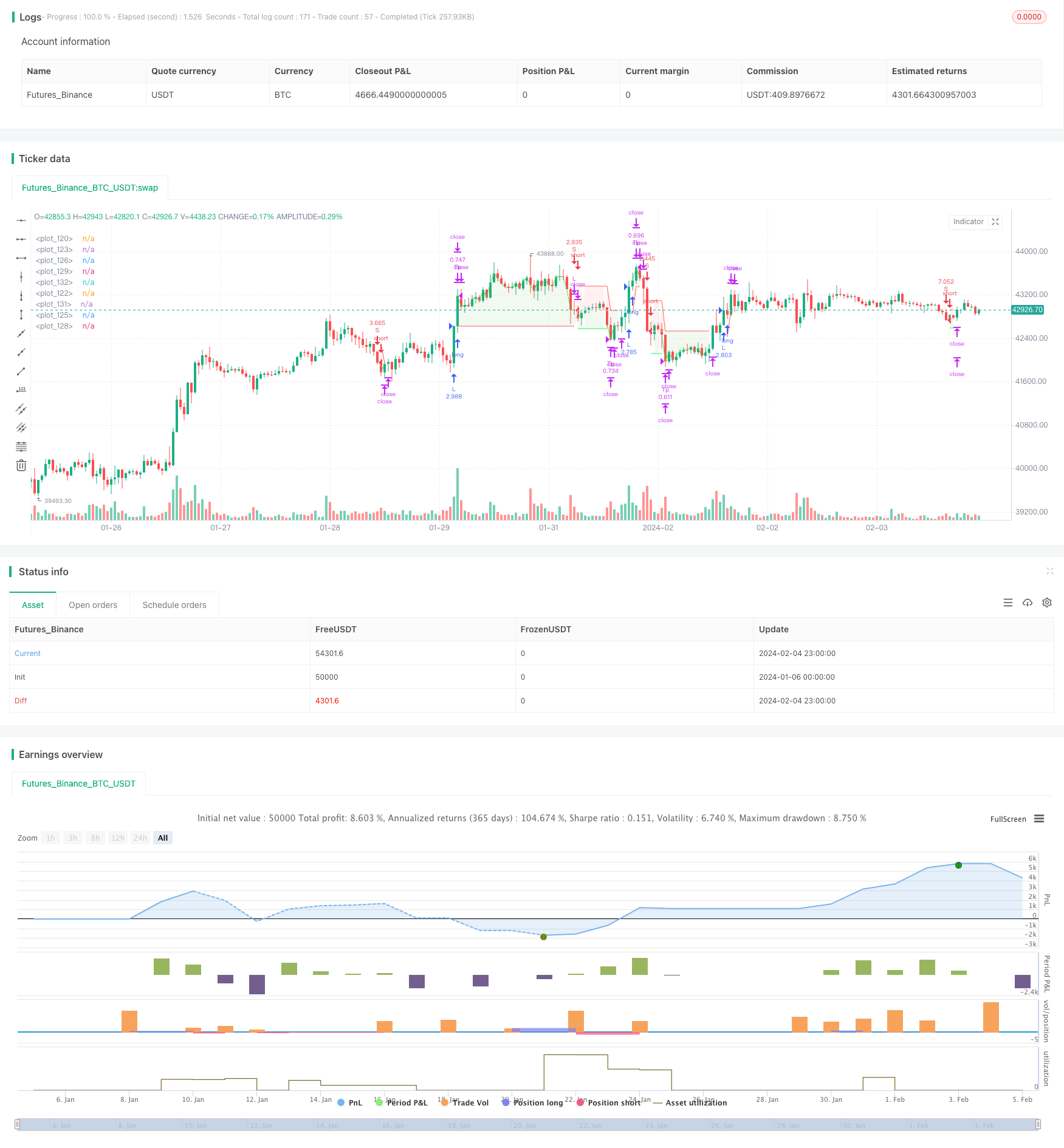

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// Developed by © StrategiesForEveryone

//@version=5

strategy("SuperTrend Strategy for BTCUSD 4H", overlay=true, process_orders_on_close = true, initial_capital = 100, default_qty_type = strategy.cash, precision = 2, slippage = 50, commission_value = 0.03, backtest_fill_limits_assumption = 50)

// ------ Date filter (obtained from ZenAndTheArtOfTrading) ---------

initial_date = input(title="Initial date", defval=timestamp("10 Feb 2014 13:30 +0000"), group="Time filter", tooltip="Enter the start date and time of the strategy")

final_date = input(title="Final date", defval=timestamp("01 Jan 2030 19:30 +0000"), group="Time filter", tooltip="Enter the end date and time of the strategy")

dateFilter(int st, int et) => time >= st and time <= et

colorDate = input.bool(defval=false, title="Date background", tooltip = "Add color to the period of time of the strategy tester")

bgcolor(colorDate and dateFilter(initial_date, final_date) ? color.new(color.blue, transp=90) : na)

// ------------ Super Trend ----------

atrPeriod = input(9, "ATR Length SuperTrend")

factor = input.float(2.5, "Factor SuperTrend", step = 0.05)

[supertrend, direction] = ta.supertrend(factor, atrPeriod)

show_supertrend = input.bool(defval = false, title="Show supertrend ?", group = "Appearance")

bodyMiddle = plot(show_supertrend ? ((open + close) / 2) : na, display=display.none)

upTrend = plot(show_supertrend and direction < 0 ? supertrend : na, "Up Trend", color = color.green, style=plot.style_linebr)

downTrend = plot(show_supertrend and direction > 0 ? supertrend : na, "Down Trend", color = color.red, style=plot.style_linebr)

fill(bodyMiddle, upTrend, color.new(color.green, 90), fillgaps=false)

fill(bodyMiddle, downTrend, color.new(color.red, 90), fillgaps=false)

// ---------- Atr stop loss (obtained from garethyeo)

source_atr = input(close, title='Source', group = "Atr stop loss", inline = "A")

length_atr = input.int(14, minval=1, title='Period', group = "Atr stop loss" , inline = "A")

multiplier = input.float(1.5, minval=0.1, step=0.1, title='Atr multiplier', group = "Atr stop loss", inline = "A", tooltip = "Defines the stop loss distance based on the Atr stop loss indicator")

shortStopLoss = source_atr + ta.atr(length_atr) * multiplier

longStopLoss = source_atr - ta.atr(length_atr) * multiplier

show_atr_stoploss = input.bool(defval=false, title="Show Atr stop loss ?", group = "Appearance")

plot(show_atr_stoploss ? longStopLoss : na, color=color.white, style = plot.style_circles)

plot(show_atr_stoploss ? shortStopLoss : na, color=color.white, style = plot.style_circles)

// ------------- Money management --------------

strategy_contracts = strategy.equity / close

distance_sl_atr_long = -1 * (longStopLoss - close) / close

distance_sl_atr_short = (shortStopLoss - close) / close

risk = input.float(2.5, '% Account risk per trade', step=1, group = "Risk management for trades", tooltip = "Percentage of total account to risk per trade")

long_amount = strategy_contracts * (risk / 100) / distance_sl_atr_long

short_amount = strategy_contracts * (risk / 100) / distance_sl_atr_short

// ---------- Risk management ---------------

risk_reward_breakeven_long= input.float(title="Risk/reward for breakeven long", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_take_profit_long= input.float(title="Risk/reward for take profit long", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_breakeven_short= input.float(title="Risk/reward for break even short", defval=0.75, step=0.05, group = "Risk management for trades")

risk_reward_take_profit_short= input.float(title="Risk/reward for take profit short", defval=0.75, step=0.05, group = "Risk management for trades")

tp_percent=input.float(title="% of trade for first take profit", defval=50, step=5, group = "Risk management for trades", tooltip = "Closing percentage of the current position when the first take profit is reached.")

// ------------ Trade conditions ---------------

bought = strategy.position_size > 0

sold = strategy.position_size < 0

long_supertrend=ta.crossover(close, supertrend)

short_supertrend=ta.crossunder(close, supertrend)

var float sl_long = na

var float sl_short = na

var float be_long = na

var float be_short = na

var float tp_long = na

var float tp_short = na

if not bought

sl_long:=na

if not sold

sl_short:=na

// ---------- Strategy -----------

// Long position

if not bought and long_supertrend

sl_long:=longStopLoss

long_stoploss_distance = close - longStopLoss

be_long := close + long_stoploss_distance * risk_reward_breakeven_long

tp_long:=close+(long_stoploss_distance*risk_reward_take_profit_long)

strategy.entry('L', strategy.long, long_amount, alert_message = "Long")

strategy.exit("Tp", "L", stop=sl_long, limit=tp_long, qty_percent=tp_percent)

strategy.exit('Exit', 'L', stop=sl_long)

if high > be_long

sl_long := strategy.position_avg_price

strategy.exit("Tp", "L", stop=sl_long, limit=tp_long, qty_percent=tp_percent)

strategy.exit('Exit', 'L', stop=sl_long)

if bought and short_supertrend

strategy.close("L", comment="CL")

// Short position

if not sold and short_supertrend

sl_short:=shortStopLoss

short_stoploss_distance=shortStopLoss - close

be_short:=((short_stoploss_distance*risk_reward_breakeven_short)-close)*-1

tp_short:=((short_stoploss_distance*risk_reward_take_profit_short)-close)*-1

strategy.entry("S", strategy.short, short_amount, alert_message = "Short")

strategy.exit("Tp", "S", stop=sl_short, limit=tp_short, qty_percent=tp_percent)

strategy.exit("Exit", "S", stop=sl_short)

if low < be_short

sl_short:=strategy.position_avg_price

strategy.exit("Tp", "S", stop=sl_short, limit=tp_short, qty_percent=tp_percent)

strategy.exit("Exit", "S", stop=sl_short)

if sold and long_supertrend

strategy.close("S", comment="CS")

// ---------- Draw position on chart -------------

if high>tp_long

tp_long:=na

if low<tp_short

tp_short:=na

if high>be_long

be_long:=na

if low<be_short

be_short:=na

show_position_on_chart = input.bool(defval=true, title="Draw position on chart ?", group = "Appearance", tooltip = "Activate to graphically display profit, stop loss and break even")

position_price = plot(show_position_on_chart? strategy.position_avg_price : na, style=plot.style_linebr, color = color.new(#ffffff, 10), linewidth = 1)

sl_long_price = plot(show_position_on_chart and bought ? sl_long : na, style = plot.style_linebr, color = color.new(color.red, 10), linewidth = 1)

sl_short_price = plot(show_position_on_chart and sold ? sl_short : na, style = plot.style_linebr, color = color.new(color.red, 10), linewidth = 1)

tp_long_price = plot(strategy.position_size>0 and show_position_on_chart? tp_long : na, style = plot.style_linebr, color = color.new(#11eb47, 10), linewidth = 1)

tp_short_price = plot(strategy.position_size<0 and show_position_on_chart? tp_short : na, style = plot.style_linebr, color = color.new(#11eb47, 10), linewidth = 1)

breakeven_long = plot(strategy.position_size>0 and high<be_long and show_position_on_chart ? be_long : na , style = plot.style_linebr, color = color.new(#00ff40, 60), linewidth = 1)

breakeven_short = plot(strategy.position_size<0 and low>be_short and show_position_on_chart ? be_short : na , style = plot.style_linebr, color = color.new(#00ff40, 60), linewidth = 1)

position_profit_long = plot(bought and show_position_on_chart and strategy.openprofit>0 ? close : na, style = plot.style_linebr, color = color.new(#4cd350, 10), linewidth = 1)

position_profit_short = plot(sold and show_position_on_chart and strategy.openprofit>0 ? close : na, style = plot.style_linebr, color = color.new(#4cd350, 10), linewidth = 1)

fill(plot1 = position_price, plot2 = position_profit_long, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = position_profit_short, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = sl_long_price, color = color.new(color.red,90))

fill(plot1 = position_price, plot2 = sl_short_price, color = color.new(color.red,90))

fill(plot1 = position_price, plot2 = tp_long_price, color = color.new(color.green,90))

fill(plot1 = position_price, plot2 = tp_short_price, color = color.new(color.green,90))

- गतिशीलता के रुझानों को अनुकूलित करने की रणनीति

- विभिन्न मोबाइल औसत ब्रीज रणनीति

- गतिशील औसत के क्रॉस-ब्रेकिंग पर आधारित रणनीति

- हेकिन आशी के सुपर ट्रेंड ट्रेलिंग स्टॉप लॉस रणनीति पर आधारित

- एक सममित सुनहरे कांटे के आधार पर गतिशीलता को तोड़ने की रणनीति

- ब्रिनबैंड और वीडब्ल्यूएपी के आधार पर बहु-हेड ब्रेकआउट रणनीतियाँ

- फिलामेंट इंडिकेटर पर आधारित मोबाइल स्टॉप लॉस लिमिट रणनीति

- गतिशील समतल और मैकडी क्रॉसिंग रणनीति

- दोहरी गतिशीलता सूचकांक और रिवर्स संयोजन रणनीति

- क्वांटिफाइड ट्रेडिंग द्वि-दिशात्मक एस/आर रणनीति

- आरएसआई के साथ मूल्य ब्रेक के लिए शॉर्ट लाइन रणनीति

- रिचर्ड समुद्र तट व्यापार रणनीति

- गतिशील झुकाव ट्रेंड लाइन ट्रेडिंग रणनीति

- उच्च आरएसआई सूचकांक ट्रेडिंग रणनीति

- आरएसआई के चक्रवर्ती क्रॉस के लिए स्टॉप-लॉस रणनीति

- गतिशील औसत क्रॉस ट्रेंड ट्रैकिंग रणनीतियाँ

- आरएसआई और ब्रींग बैंड के बीच एलटीसी ट्रेडिंग रणनीति

- गति औसत क्रॉस-ऑप्टिमाइज़ेशन रणनीति

- एसएमए और एटीआर पर आधारित ट्रैकिंग स्टॉप लॉस रणनीति

- ट्रेंड रिवर्स के आधार पर ट्रैक रणनीति