Trend Breakout - Strategi bayangan panjang

Penulis:ChaoZhang, Tanggal: 2023-11-15 16:43:17Tag:

Strategi ini menilai arah tren saat ini dengan menghitung rasio panjang bayangan bullish / bearish, dan mengidentifikasi tren dengan indikator ATR. Ini membuka posisi terbalik pada titik pecah dan menetapkan stop loss dan mengambil keuntungan untuk menangkap tren jangka pendek.

Logika Strategi

Strategi ini terutama menilai tren saat ini dengan menghitung rasio shadow bullish/bearish.

Logika spesifiknya adalah:

- Menghitung bayangan bearish: dekat - rendah

- Perhitungkan bayangan bullish: tinggi - terbuka

- Ambil maksimum bayangan bearish dan bullish sebagai panjang bayangan

- Hitung panjang tubuh lilin: tinggi - rendah

- Menghitung rasio antara bayangan dan panjang tubuh

- Jika rasio > 0,5 dan bearish > bullish, menilai tren penurunan dan posisi panjang

- Jika rasio > 0,5 dan bullish > bearish, menilai tren naik dan posisi pendek

- Validasi breakout dengan panjang lilin > 0,75 * ATR

- Setel stop loss dan take profit setelah masuk, dengan rasio 2: 1

Di atas adalah logika dasar perdagangan, mengidentifikasi titik terbalik dengan deteksi tren dan mengoptimalkan keuntungan dengan stop loss / take profit.

Keuntungan

- Rasio bayangan secara akurat menilai tren

- ATR menyaring sinyal kabur palsu

- Stop loss dan take profit mengelola risiko

- 2: 1 rasio risiko-imbalan memenuhi standar perdagangan kuantum

- Cocok untuk perdagangan jangka pendek pada saham volatilitas tinggi

- Logika yang sederhana dan jelas, mudah dimengerti

Risiko

- Volatilitas harga dapat mempengaruhi stop loss dan meningkatkan kerugian

- Kinerja sangat bergantung pada pengaturan parameter

- Pembalikan tren dapat menyebabkan kerugian

- Memperluas stop loss/take profit dapat meningkatkan probabilitas kerugian

- Kegagalan melarikan diri dapat menyebabkan kerugian besar

Risiko dapat dikelola dengan stop loss yang wajar, optimasi parameter, dan keluar posisi yang tepat waktu.

Peningkatan

Strategi dapat dioptimalkan dengan cara berikut:

- Optimalkan parameter rasio bayangan untuk nilai terbaik

- Optimalkan parameter ATR untuk panjang lilin terbaik

- Mengoptimalkan stop loss/take profit coefficients untuk optimalisasi risiko-imbalan

- Tambahkan ukuran posisi seperti peningkatan posisi secara bertahap

- Tambahkan stop loss untuk perlindungan keuntungan

- Tambahkan indikator lain ke sinyal filter

- Mengoptimalkan periode waktu backtest dan menguji tahap pasar yang berbeda

Dengan pengujian dan optimasi multi-faceted, kinerja strategi dapat dimaksimalkan.

Secara keseluruhan, strategi ini mendapat keuntungan dari perubahan harga jangka pendek melalui identifikasi tren dan manajemen risiko.

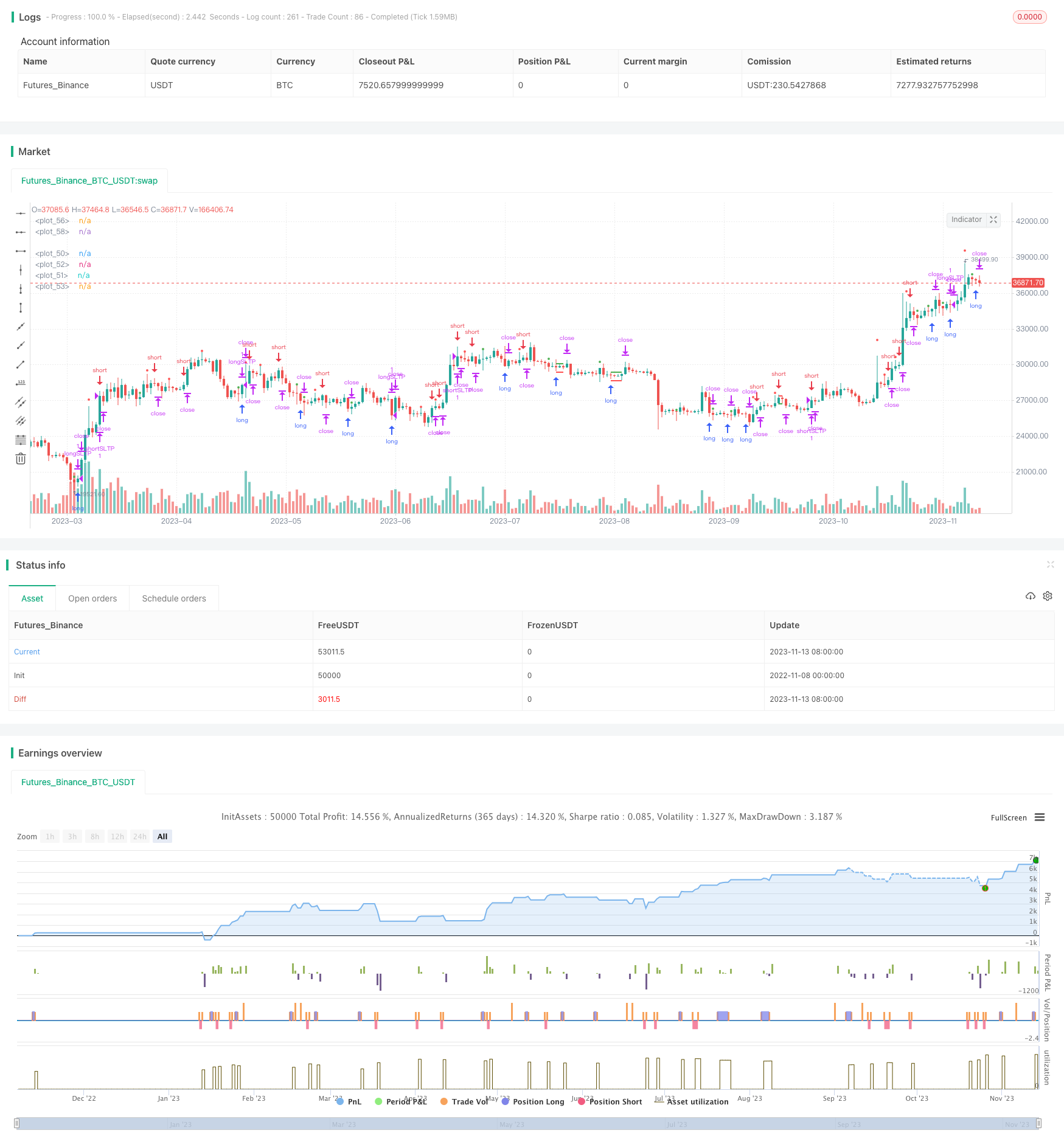

/*backtest

start: 2022-11-08 00:00:00

end: 2023-11-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © ondrej17

//@version=4

strategy("longWickstrategy", overlay=true )

// Inputs

st_yr_inp = input(defval=2020, title='Backtest Start Year')

st_mn_inp = input(defval=01, title='Backtest Start Month')

st_dy_inp = input(defval=01, title='Backtest Start Day')

en_yr_inp = input(defval=2025, title='Backtest End Year')

en_mn_inp = input(defval=01, title='Backtest End Month')

en_dy_inp = input(defval=01, title='Backtest End Day')

sltp_inp = input(defval=0.8, title='N - % offset for N*SL and (2N)*TP')/100

// Dates

start = timestamp(st_yr_inp, st_mn_inp, st_dy_inp,00,00)

end = timestamp(en_yr_inp, en_mn_inp, en_dy_inp,00,00)

canTrade = time >= start and time <= end

// Indicators Setup

// Strategy Calcuations

lowerWick = (open > close) ? close-low : open - low

upperWick = (open > close) ? high-open : high-close

wickLength = max(lowerWick,upperWick)

candleLength = high-low

wickToCandleRatio = wickLength / candleLength

entryFilterCandleLength = candleLength > 0.75*atr(48)

// Entries and Exits

longCondition = entryFilterCandleLength and wickToCandleRatio > 0.5 and lowerWick > upperWick and canTrade and strategy.position_size == 0

shortCondition = entryFilterCandleLength and wickToCandleRatio > 0.5 and lowerWick < upperWick and canTrade and strategy.position_size == 0

strategy.entry("pendingLong", strategy.long, limit=low+wickLength/2, when = longCondition)

strategy.entry("pendingShort", strategy.short, limit=high-wickLength/2, when = shortCondition)

longStop = strategy.position_size > 0 ? strategy.position_avg_price*(1-sltp_inp) : na

longTP = strategy.position_size > 0 ? strategy.position_avg_price*(1+2*sltp_inp) : na

shortStop = strategy.position_size < 0 ? strategy.position_avg_price*(1+sltp_inp) : na

shortTP = strategy.position_size < 0 ? strategy.position_avg_price*(1-2*sltp_inp) : na

strategy.exit("longSLTP","pendingLong", stop=longStop, limit = longTP)

strategy.exit("shortSLTP","pendingShort", stop=shortStop, limit = shortTP)

plot(longStop, color=color.red, style=plot.style_linebr, linewidth=2)

plot(shortStop, color=color.red, style=plot.style_linebr, linewidth=2)

plot(longTP, color=color.green, style=plot.style_linebr, linewidth=2)

plot(shortTP, color=color.green, style=plot.style_linebr, linewidth=2)

plotLongCondition = longCondition ? high+abs(open-close) : na

plot(plotLongCondition, style=plot.style_circles, linewidth=4, color=color.green)

plotShortCondition = shortCondition ? high+abs(open-close) : na

plot(plotShortCondition, style=plot.style_circles, linewidth=4, color=color.red)

- Strategi Trading Tren Rata-rata Bergerak Dinamis

- Strategi Momentum Reversi Rata-rata

- Tren Mengikuti Strategi Perdagangan Indikator Energi

- Produsen Pertumbuhan - Tren RSI Dual Mengikuti Strategi

- Strategi Level Penembusan Ganda lintas Jangka Waktu

- Strategi Pembalikan Siklus Mengikuti Tren Setelah Pullback

- Tren MACD Mengikuti Strategi

- Indikator Stochastic Dual Moving Average Strategi Trading Opsi Biner

- Strategi Terobosan CCI yang Kuat

- Strategi perdagangan berjangka intraday crossover dengan rata-rata bergerak ganda

- Strategi SuperTrend Dual

- Strategi RSI Pembalikan Momentum

- Williams Fractals Dual Direction Trading Strategi

- CT TTM Strategi Perdagangan Kuantitatif Berdasarkan Squeeze

- Strategi Penembusan Saluran Berosilasi

- Tren Mengikuti Strategi Berdasarkan Moving Average dan MACD

- Tren Crossover EMA Dual Mengikuti Strategi dengan Filter ATR dan ADX

- Strategi Stop Loss Rata-rata Bergerak Ganda

- Strategi Backtest

- Strategi Perdagangan Pembalikan Momentum