Strategi perdagangan rata-rata bergerak eksponensial ganda yang dinamis

Penulis:ChaoZhang, Tanggal: 2024-02-06 09:38:32Tag:

Gambaran umum

Strategi ini disebut

Prinsip Strategi

Indikator inti dari strategi ini adalah Indeks Kekuatan Benar (TSI).

TSI = 100 * (PC1 / PC2)

Di mana PC1 dan PC2 adalah rata-rata bergerak eksponensial ganda dari tingkat perubahan harga dan nilai absolut dari tingkat perubahan harga, masing-masing. Rata-rata bergerak eksponensial ganda dihitung dengan terlebih dahulu menerapkan rata-rata bergerak eksponensial dengan satu panjang pada tingkat perubahan harga, dan kemudian menerapkan rata-rata bergerak eksponensial yang lebih pendek lainnya pada rata-rata bergerak yang diperoleh. Penghalusan ganda ini dapat lebih baik menghilangkan keacakan dalam tingkat perubahan harga dan meningkatkan stabilitas indikator TSI.

Setelah menghitung nilai TSI, strategi juga menghitung garis sinyal untuk nilai TSI. Garis sinyal didefinisikan sebagai rata-rata bergerak eksponensial dari nilai TSI selama periode tertentu. Dalam perdagangan yang sebenarnya, strategi menilai tren pasar dan menghasilkan sinyal perdagangan dengan mengamati hubungan antara nilai TSI dan garis sinyalnya. Ketika nilai TSI melintasi di atas garis sinyal, itu adalah sinyal beli. Ketika nilai TSI melintasi di bawah garis sinyal, itu adalah sinyal jual.

Fitur lain dari strategi ini adalah bahwa ukuran perdagangan disesuaikan secara dinamis. Kode strategi menetapkan modal awal dan rasio eksposur risiko sebagai parameter input. Dua parameter ini dikombinasikan dengan harga saham saat ini untuk secara dinamis menghitung jumlah kontrak yang diperdagangkan atau eksposur risiko. Ini dapat lebih mengontrol risiko keseluruhan dari seluruh strategi.

Analisis Keuntungan

Strategi perdagangan rata-rata bergerak eksponensial ganda yang dinamis memiliki beberapa keuntungan:

-

Ini menggunakan indikator TSI yang menerapkan perataan eksponensial ganda, membuatnya kurang sensitif terhadap kebisingan pasar dan mampu menghasilkan sinyal yang lebih akurat.

-

Hal ini didasarkan pada prinsip yang terbukti menyeberangi indikator dan garis sinyalnya untuk menghasilkan sinyal perdagangan.

-

Strategi ini secara dinamis menyesuaikan ukuran posisi berdasarkan anggaran risiko. Ini membantu mencegah overtrading dan emosi.

-

Ini bekerja pada kerangka waktu harian dan mingguan, cocok untuk perdagangan swing dan perdagangan posisi.

-

Hal ini mudah untuk diimplementasikan dalam bot dan sistem perdagangan lainnya karena masuk / keluar logika sederhana.

-

Tidak ada terlalu banyak parameter untuk disetel, membuat sistem mudah dioptimalkan.

Keuntungan ini dikombinasikan membuatnya menjadi strategi perdagangan yang kuat dan serbaguna bagi pedagang saham.

Analisis Risiko

Sementara strategi perdagangan rata-rata bergerak eksponensial ganda yang dinamis memiliki banyak keuntungan, ia juga memiliki beberapa risiko yang melekat seperti sebagian besar strategi saham:

-

Karena TSI dan jalur sinyal didasarkan pada data harga historis, selalu ada risiko sinyal yang salah terutama selama kondisi pasar yang tidak stabil.

-

Whipsaws dapat terjadi jika pasar berosilasi di sekitar garis nol dari indikator TSI.

-

Gerakan gap besar dapat mengakibatkan strategi ditutup dengan kerugian karena tidak dapat keluar pada waktunya.

-

Jika pasar terus dalam tren yang kuat, TSI dapat secara prematur membalikkan tren yang menghasilkan keuntungan yang hilang.

-

Karena efek leverage, kerugian yang lebih besar dari batas yang ditetapkan oleh parameter risiko dimungkinkan.

Risiko-risiko ini dapat dikurangi dengan aspek-aspek seperti ukuran posisi, stop loss dan teknik manajemen risiko lainnya.

Arahan Optimasi

Beberapa ide untuk mengoptimalkan strategi ini meliputi:

-

Memeriksa kombinasi yang berbeda dari parameter penghalusan ganda untuk menemukan kombinasi yang menghasilkan sinyal perdagangan yang paling akurat. Parameter siklus panjang dan pendek dapat disesuaikan untuk optimasi.

-

Menambahkan filter berdasarkan volatilitas, volume perdagangan atau indikator lainnya untuk mengurangi sinyal perdagangan yang tidak perlu. Ini dapat mengurangi frekuensi perdagangan sambil meningkatkan profitabilitas setiap perdagangan.

-

Mengintegrasikan logika stop loss. misalnya, berhenti keluar ketika nilai TSI melintasi garis nol. ini dapat mengurangi kerugian yang tidak perlu.

-

Mengevaluasi kinerja instrumen perdagangan yang berbeda seperti indeks, komoditas, dll.

-

Memfilter instrumen perdagangan secara selektif. Misalnya, menilai metrik likuiditas, volatilitas instrumen dan memilih yang memiliki parameter peringkat yang lebih tinggi.

-

Menggunakan metode pembelajaran mesin seperti analisis berjalan ke depan untuk memilih kombinasi parameter yang optimal. Ini dapat mengurangi bias manusia dalam seleksi dan mendapatkan parameter yang lebih baik.

-

Menggunakan beberapa set parameter berdasarkan berbagai rezim pasar, dan secara dinamis beralih di antara mereka.

Dengan menguji dan mengoptimalkan berbagai aspek di atas, ada potensi untuk meningkatkan stabilitas dan profitabilitas strategi ini.

Ringkasan

Secara keseluruhan, strategi ini memanfaatkan sifat pelunturan eksponensial ganda dari indikator TSI untuk merancang strategi perdagangan saham yang relatif stabil dan dapat diandalkan. Dengan menyesuaikan ukuran posisi secara dinamis, tingkat risiko keseluruhan dapat dikontrol secara efektif. Strategi ini menggabungkan keuntungan karena cocok untuk perdagangan jangka pendek dan menengah panjang.

Tentu saja, seperti kebanyakan strategi perdagangan kuantitatif, strategi ini juga memiliki beberapa keterbatasan, terutama tercermin dalam rentan terhadap efek fluktuasi pasar yang drastis.

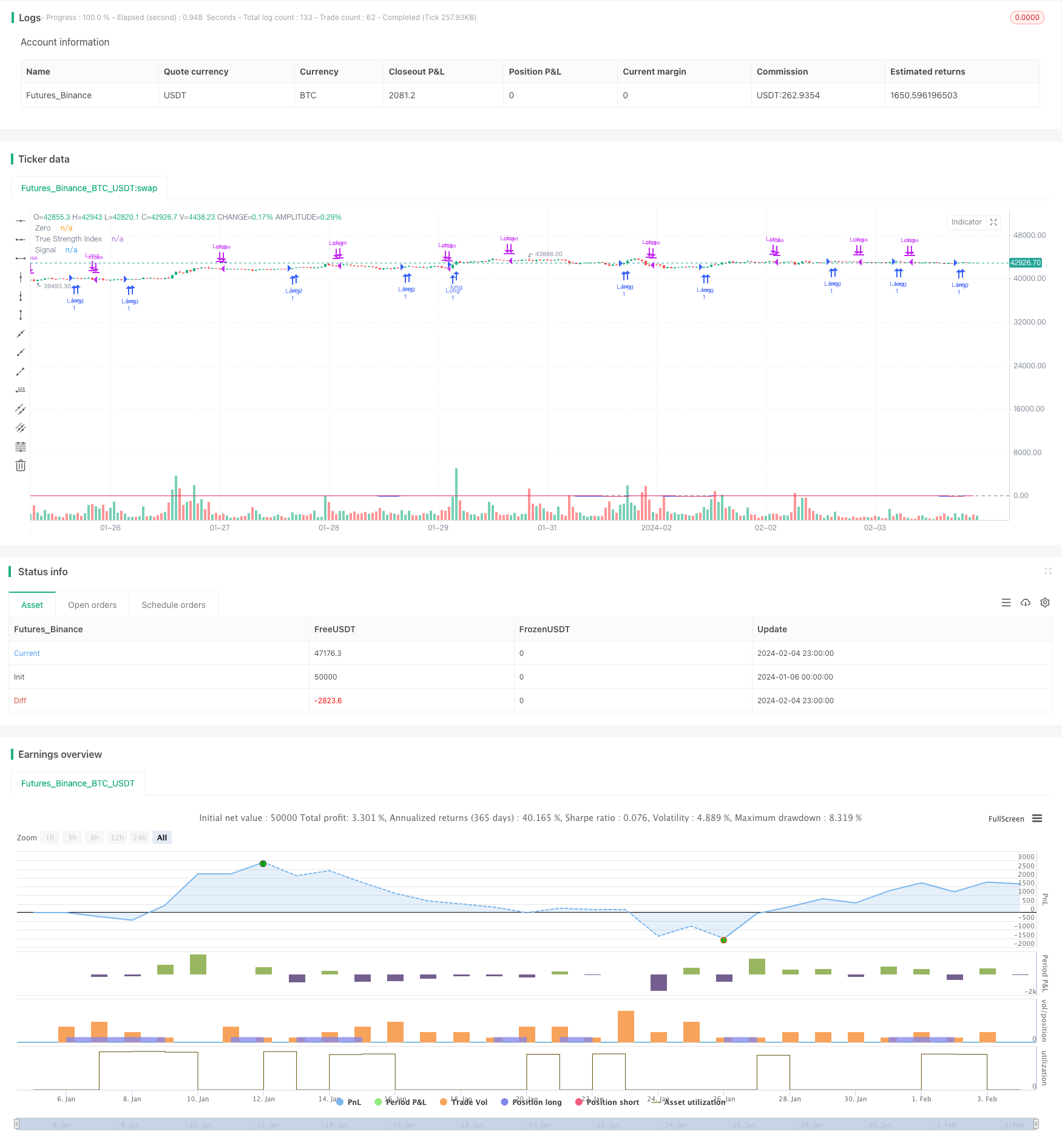

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © shankardey7310

//@version=5

strategy("TSI STOCKS", shorttitle="TSI", overlay=true)

initialCapital = input(10000, title="Initial Capital")

riskPercent = input(1, title="Risk Percentage") / 100

longLength = input(12, title="Long Length")

shortLength = input(9, title="Short Length")

signalLength = input(12, title="Signal Length")

price = close

pc = ta.change(price)

double_smooth(src, long, short) =>

first_smooth = ta.ema(src, long)

ta.ema(first_smooth, short)

double_smoothed_pc = double_smooth(pc, longLength, shortLength)

double_smoothed_abs_pc = double_smooth(math.abs(pc), longLength, shortLength)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

tsi_signal = ta.ema(tsi_value, signalLength)

riskAmount = (initialCapital * riskPercent) / close

if (tsi_value > tsi_signal and tsi_value[1] <= tsi_signal[1])

strategy.entry("Long", strategy.long)

if (tsi_value < tsi_signal and tsi_value[1] >= tsi_signal[1])

strategy.close("Long")

plot(tsi_value, title="True Strength Index", color=#2962FF)

plot(tsi_signal, title="Signal", color=#E91E63)

hline(0, title="Zero", color=#787B86)

- Strategi Pelacakan Tren Berdasarkan Moving Average Crossover

- RSI dan Bollinger Bands Fusion Trading Strategy untuk LTC

- Optimalisasi Momentum Moving Average Crossover Strategy

- Strategi SMA-ATR Dynamic Trailing Stop

- Strategi Pelacakan Pembalikan

- Strategi Arbitrage Reversal Ganda

- Kama dan Moving Average Berbasis Tren Mengikuti Strategi

- Saluran Harga dan Trend Berdasarkan Moving Average Mengikuti Strategi

- Strategi RSI Posisi Dinamis Rata-rata

- Bollinger Bands dan Strategi Kombinasi RSI

- Strategi perdagangan indeks momentum pembalikan ganda

- Strategi Bottom Hunter

- Strategi Bollinger Band dengan Pilihan Kisaran Tanggal

- Tren Mengikuti Strategi Stop Loss Berdasarkan Indikator Trend Alert

- Strategi Bressert Stochastic Berimbang Dua Kali

- Tren crossover rata-rata stokastis dan bergerak mengikuti strategi kuantitatif

- Strategi Penembusan Saluran Rata-rata Bergerak 5 Hari Dikombinasikan Dengan Konsep Mileage

- Strategi pembalikan breakout dengan stop loss

- Momentum Terobosan Strategi EMA

- Squeeze Momentum Trading Strategy Berdasarkan Indikator LazyBear