二重脱出戦略

作者: リン・ハーンチャオチャン,日付: 2023年11月3日 17:16:02タグ:

概要

この戦略は,トレンドを追跡するために,波リンジャー帯を使用して,低波動性の不利な市場条件をフィルタリングするために,ADX指標と組み合わせて,長期と短期の取引のブレイクポイントを特定します.

戦略の論理

戦略は主に長または短方向を決定するためのボリンジャーバンド指標に基づいている.ボリンジャーバンドの中央帯は閉店価格のN日移動平均値であり,帯幅は標準偏差を使用して計算される.下帯の下のブレイクアウトはロングトレードをシグナルし,上帯上のブレイクアウトはショートトレードをシグナルする.

非トレンド変動市場における無効なブレイクアウトや誤った取引を避けるため,戦略は低変動市場の条件をフィルタリングするためにADX指標を組み込む. ADX値が限界値を下回る場合にのみ取引信号が生成される. ADXが限界値を超えると,トレンド条件を待つためにすべてのポジションが閉鎖される.

ストップ・ロスは,オープン・トレードでストップ・ロスを設定し,プロフィートを取る.具体的には,ポジションを開いた後,前N日の最低価格と最高価格がストップ・ロストとプロフィートのレベルとして記録される.これは,逆転による損失を削減しながら,利益をロックすることができます.

コードロジックから,戦略は最初にボリンジャーバンドとADXパラメータを計算する.その後,価格がバンド上または下帯を突破し,ADXが

利点分析

- ボリンジャー・バンドはトレンドの機会を捉えるための明確なブレイクアウト信号を提供します

- ADXフィルターは,明確なトレンドのない不安定な市場を回避します.

- ストップ・ロスは,単一の取引損失を効果的に制御します.

- 利益の引き落としは,ほとんどの利益に鍵をかけます.

リスク分析

- ブレイクアウトは,ボリュームを考慮することなく,誤りである可能性があります.

- ADXフィルターもトレンドの機会を逃す可能性があります

- 損失を止め,利益を取ると 近づいてしまうかもしれません

- パラメータの調節が悪ければ戦略のパフォーマンスに影響する

他の指標と組み合わせてブレイクアウトをボリュームで確認する.傾向の変化を特定するために傾斜を使用したADXフィルターを最適化する.早速離脱を避けるためにストップ・ロスを拡大し,利益範囲を拡大する.

改善 の 方向

- 最良のブレイクアウト結果のためにボリンジャーバンドの長さを最適化します

- ADXフィルタを調整し,トレンド精度と偽信号をバランスする

- 突破の有効性を確認するために他の指標を追加します.

- 過剰な敏感性を避けるためにストップ損失範囲を最適化

- 利益の範囲を拡大し,より多くの利益を確保する

結論

この戦略は,トレンドの機会を把握するために,トレンド条件のためにADXによってフィルタリングされた,明らかなブレイクアウト信号のためのボリンジャーバンドを使用して,明確でシンプルな論理を持っています.ストップ損失と利益を取ることはリスクを制御し利益をロックするために使用されます.理解し,実装するのが簡単で,戦略は基本的なトレンドフォローシステムとしてさらなるテストと最適化に価値があります.

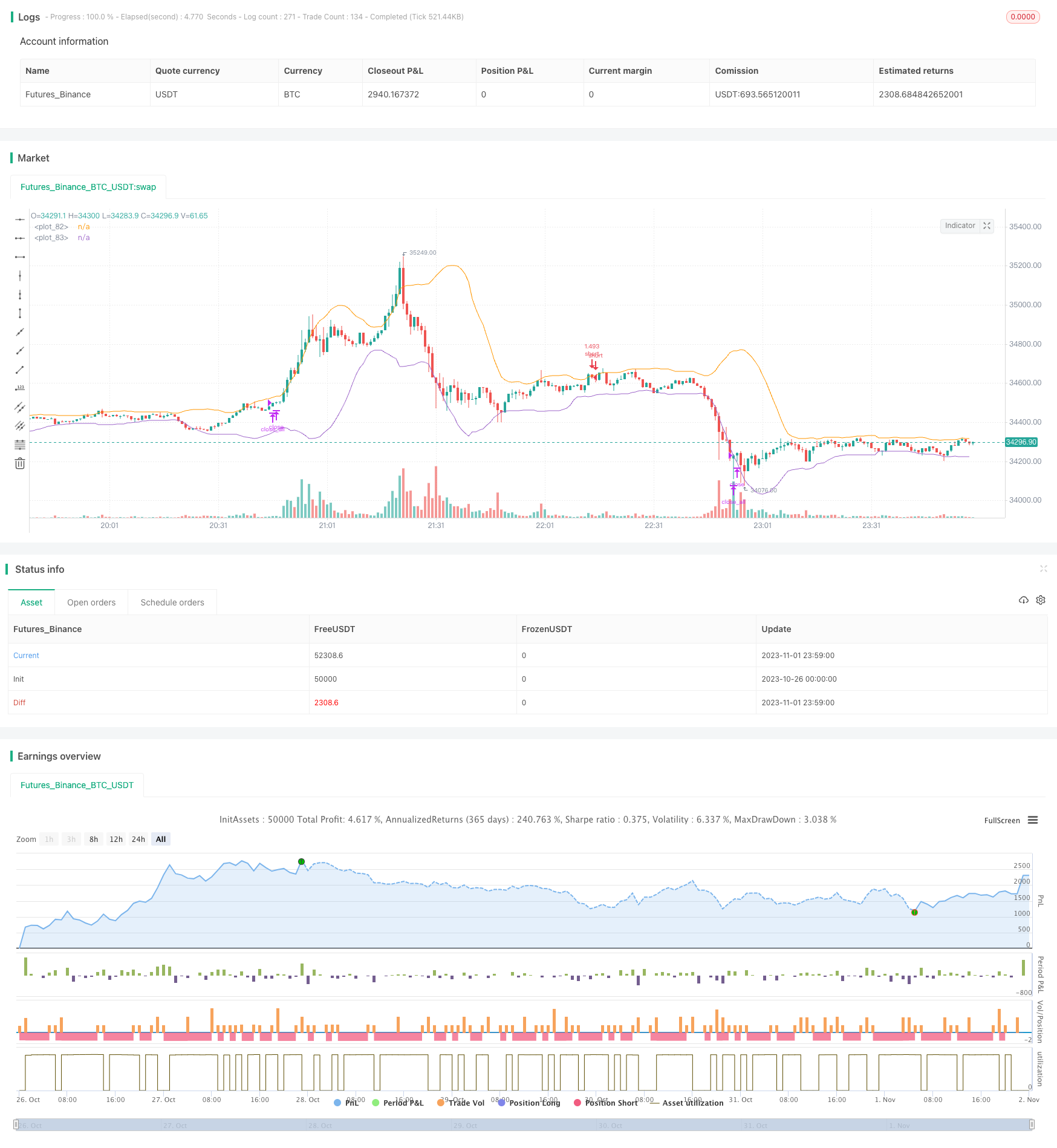

/*backtest

start: 2023-10-26 00:00:00

end: 2023-11-02 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tweakerID

// This strategy uses Bollinger Bands to buy when the price

// crosses over the lower band and sell when it crosses down

// the upper band. It only takes trades when the ADX is

// below a certain level, and exits all trades when it's above it.

//@version=4

strategy("BB + ADX Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_value = 0.04, initial_capital=100)

//Inputs

i_reverse=input(false, title="Reverse Trades")

i_ADXClose=input(true, title="ADX Close")

i_SL=input(false, title="Use Swing Lo/Hi Stop Loss & Take Profit")

i_SwingLookback=input(20, title="Swing Lo/Hi Lookback")

i_SLExpander=input(defval=0, step=.5, title="SL Expander")

i_TPExpander=input(defval=0, step=.5, title="TP Expander")

//ADX Calculations

adxlen = input(14, title="ADX Smoothing")

dilen = input(20, title="DI Length")

dirmov(len) =>

up = change(high)

down = -change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = rma(tr, len)

plus = fixnan(100 * rma(plusDM, len) / truerange)

minus = fixnan(100 * rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

adxlevel=input(30, step=5)

//BB Calculations

BBCALC=input(false, title="-----------BB Inputs-----------")

length = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

MAlen=input(defval=9)

source = close

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

//Entry Logic

BUY = crossover(source, lower) and sig < adxlevel

SELL = crossunder(source, upper) and sig < adxlevel

//SL & TP Calculations

SwingLow=lowest(i_SwingLookback)

SwingHigh=highest(i_SwingLookback)

bought=strategy.position_size != strategy.position_size[1]

LSL=valuewhen(bought, SwingLow, 0)-((valuewhen(bought, atr(14), 0))*i_SLExpander)

SSL=valuewhen(bought, SwingHigh, 0)+((valuewhen(bought, atr(14), 0))*i_SLExpander)

lTP=strategy.position_avg_price + (strategy.position_avg_price-(valuewhen(bought, SwingLow, 0))+((valuewhen(bought, atr(14), 0))*i_TPExpander))

sTP=strategy.position_avg_price - (valuewhen(bought, SwingHigh, 0)-strategy.position_avg_price)-((valuewhen(bought, atr(14), 0))*i_TPExpander)

islong=strategy.position_size > 0

isshort=strategy.position_size < 0

SL= islong ? LSL : isshort ? SSL : na

TP= islong ? lTP : isshort ? sTP : na

//Entries

strategy.entry("long", long=i_reverse?false:true, when=BUY)

strategy.entry("short", long=i_reverse?true:false, when=SELL)

//EXITS

if i_ADXClose

strategy.close_all(when=sig > adxlevel)

if i_SL

strategy.exit("longexit", "long", stop=SL, limit=TP)

strategy.exit("shortexit", "short", stop=SL, limit=TP)

//Plots

plot(i_SL ? SL : na, color=color.red, style=plot.style_cross, title="SL")

plot(i_SL ? TP : na, color=color.green, style=plot.style_cross, title="TP")

plot(upper)

plot(lower)

- 戦略 に 続く 傾向

- ダブルレーザー トレンド 検索 戦略

- EMAオシレータートレンド 戦略をフォローする

- 3つの移動平均のクロスオーバー戦略

- トレンドトラッキング戦略 モメントブレイクに基づく

- ランダム振動戦略

- スーパーモメント戦略

- サイズブロック戦略

- 統合戦略の転換

- 移動平均のクロスオーバー戦略

- クロス・リーミット・オーダー・クロス・ピリオド・トレーディング・ストラテジー

- イチモク ストップ・ロスト戦略

- ケルトナーチャンネル トレンドベース戦略

- カロベイン平均逆転によるスケール標準化ベクトル戦略

- 2つの移動平均逆転戦略

- 日中のピボットブレイクストラテジー

- 木星と土星 モメントMA クロスオーバー フィルタリング戦略

- 雲の向こうの戦略

- 暗黒取引戦略

- トレンドブレイク 移動平均追跡戦略