OBV EMAのクロスオーバートレンド 戦略をフォローする

作者: リン・ハーンチャオチャン,日付: 2024-02-20 15時35分08秒タグ:

概要

この戦略は,OBV指標のダブルEMAラインのクロスオーバーを使用して,OBVのトレンドを決定し,トレンド方向に応じてロング/ショートポジションを取ります.OBV指標は価格とボリュムの関係をより明確に反映し,市場参加者の意図を判断することができ,市場トレンドを把握するために使用できます.この戦略は移動平均の指標のスムージングを組み合わせ,効果的に市場のノイズをフィルタリングし,主要なトレンドを把握することができます.

戦略原則

この戦略は主に,OBVが長引入タイミングを決定するために上昇傾向にあるかどうかを利用する.具体的には,OBVの6日EMAと24日EMAを計算する.6日EMAが24日EMAを超えると長信号が生成される.同様に6日EMAが24日EMAを下回ると短信号が生成される.さらに,戦略は3%ストップロスを設定する.

戦略のトレンド判断の鍵は,OBV指標にあります.OBV指標は,大金の大規模な意図を反映し,市場参加者の態度を効果的に反映することができます.移動平均線処理と組み合わせると,シグナルをより明確かつ信頼性のあるものにするためにいくつかのノイズをフィルタリングすることができます.戦略は,価格データをスムーズにし,傾向の変化をより敏感に捉えることができる取引信号を構築するために,速いEMA線と遅いEMA線を使用します.

利点分析

この戦略には以下の利点があります.

-

取引量に基づくOBV指標は,市場参加者の意図を明確に判断し,信号はより信頼性があります.

-

信号がより明確になるため 音をフィルターで消すことができます

-

急速なEMA線と遅いEMA線の組み合わせは,価格の平滑化とトレンド変化の把握の両方を考慮することができます.

-

戦略操作は単純で実行が簡単です

リスク分析

この戦略にはいくつかのリスクもあります:

-

OBV インディケーターは,ある時点で間違った信号を発し,その時点で戦略は損失を被る可能性があります.

-

暴力的な取引では EMA線が遅延効果を持ち,最適なエントリーポイントを見逃す可能性があります.

-

固定ストップロスの設定は,市場の変化に適応するには,あまりにも硬すぎることがあります.

対策:

-

誤った信号を避けるために他の指標で確認してください.

-

EMA線をより敏感にするためにパラメータ設定を最適化します

-

ダイナミックストップ損失を設定する

最適化方向

戦略は以下の側面で最適化できます.

-

EMA パラメータの組み合わせを最適化して,より適切な移動平均パラメータを見つけます.

-

シグナル確認のための他の指標,MACD,RSIなどを増やして信号の精度を向上させる.

-

市場変動に応じてリアルタイムでストップ・ロスを調整できる ダイナミックストップ・ロスを設定します

-

パラメータの組み合わせを最適化して 最高のパラメータの組み合わせを見つけます

結論

一般的には,この戦略は比較的シンプルで信頼性の高いトレンドフォロー戦略である.トレンドを判断するために,OBV指標とダブルEMA線を組み合わせます.利点としては,シンプルな操作,明確な信号,トレンドを効果的に追跡する能力があります.デメリットとしては,誤った信号やEMAライン処理の遅れがあります.他の指標と最適化はより良い結果を達成することができます.

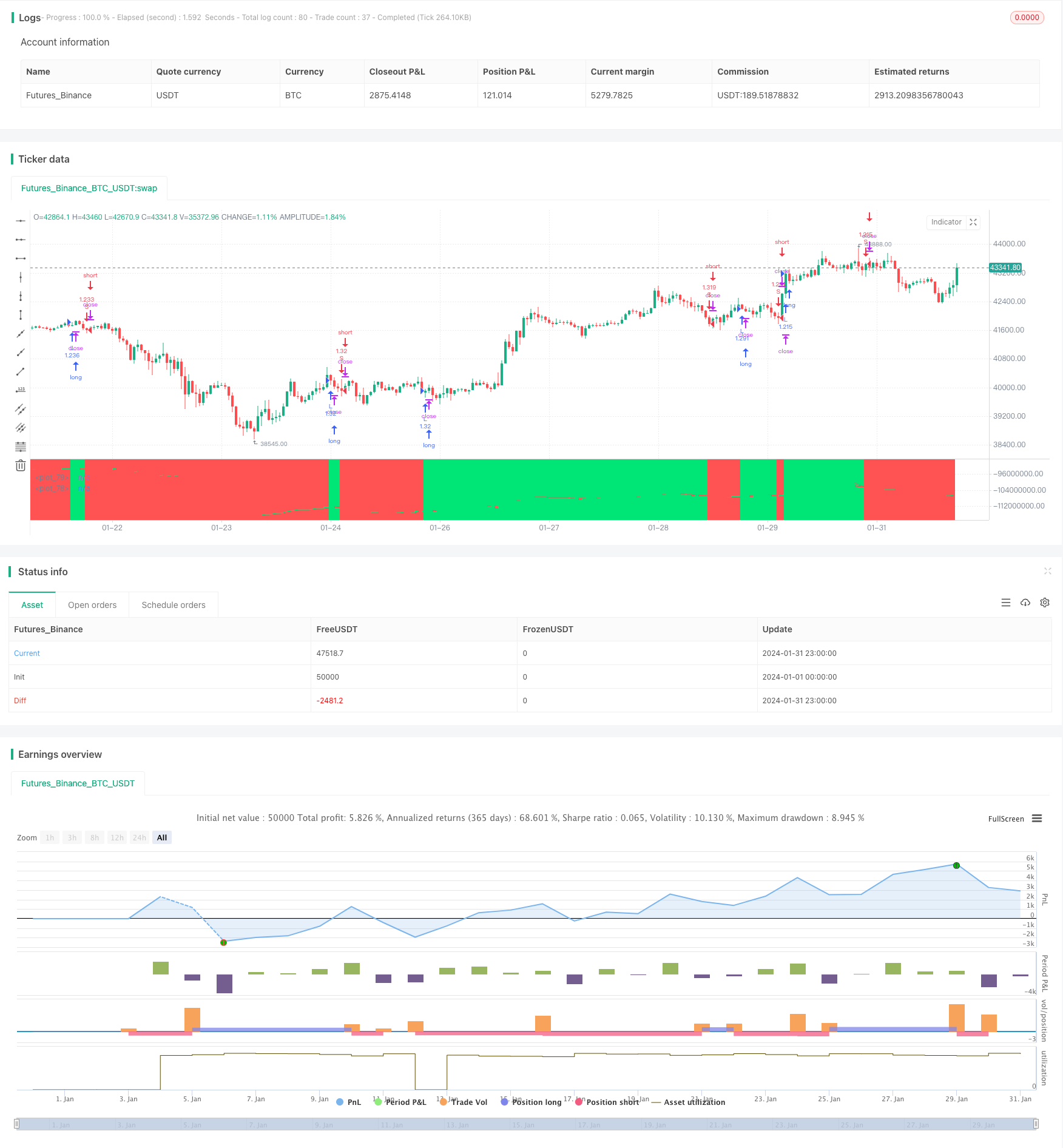

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("OBV EMA X BF 🚀", overlay=false, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.0)

/////////////// Time Frame ///////////////

testStartYear = input(2017, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

/////////////// OBV ///////////////

src = close

atr = atr(input(title="ATR Period", defval=3, minval=1))

atrmult = input(title="ATR Mult", defval=1, minval=0)

obv = cum(change(src) > 0 ? volume * (volume / atr) : change(src) < 0 ? -volume * (volume / atr) : 0 * volume / atr)

e1 = ema(obv, input(24))

e2 = ema(obv, input(6))

/////////////// Strategy ///////////////

long = crossover(e2, e1)

short = crossunder(e2, e1)

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

last_open_long_signal = 0.0

last_open_short_signal = 0.0

last_open_long_signal := long_signal ? open : nz(last_open_long_signal[1])

last_open_short_signal := short_signal ? open : nz(last_open_short_signal[1])

last_long_signal = 0.0

last_short_signal = 0.0

last_long_signal := long_signal ? time : nz(last_long_signal[1])

last_short_signal := short_signal ? time : nz(last_short_signal[1])

in_long_signal = last_long_signal > last_short_signal

in_short_signal = last_short_signal > last_long_signal

last_high = 0.0

last_low = 0.0

last_high := not in_long_signal ? na : in_long_signal and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_short_signal ? na : in_short_signal and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

since_longEntry = barssince(last_open_long_signal != last_open_long_signal[1])

since_shortEntry = barssince(last_open_short_signal != last_open_short_signal[1])

//////////////// Stop loss ///////////////

sl_inp = input(3.0, title='Stop Loss %') / 100

tp_inp = input(5000.0, title='Take Profit %') / 100

take_level_l = strategy.position_avg_price * (1 + tp_inp)

take_level_s = strategy.position_avg_price * (1 - tp_inp)

slLong = in_long_signal ? strategy.position_avg_price * (1 - sl_inp) : na

slShort = strategy.position_avg_price * (1 + sl_inp)

long_sl = in_long_signal ? slLong : na

short_sl = in_short_signal ? slShort : na

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("L", strategy.long, when=long)

strategy.entry("S", strategy.short, when=short)

strategy.exit("L SL", "L", stop=long_sl, when=since_longEntry > 0)

strategy.exit("S SL", "S", stop=short_sl, when=since_shortEntry > 0)

/////////////// Plotting ///////////////

plot(e1, color = e1 > e1[1] ? color.lime : e1 < e1[1] ? color.red : color.white, linewidth = 2, offset = 0)

plot(e2, color = e2 > e2[1] ? color.lime : e2 < e2[1] ? color.red : color.white, linewidth = 1)

bgcolor(strategy.position_size > 0 ? color.lime : strategy.position_size < 0 ? color.red : color.white, transp=90)

bgcolor(long_signal ? color.lime : short_signal ? color.red : na, transp=60)

- 双動平均逆転追跡戦略

- Bollinger Bands 逆転戦略

- イチモク・キンコ・ヒョウ・クラウド+QQE 定量戦略

- 金のストップ・ロスのモメンタム・トレーディング戦略について

- パラボラオシレーター 高値と低値戦略を探し

- ボリンジャー・バンドのブレイクアウト戦略

- 画期的な公平価値格差戦略

- モメント・ブレイク付きの適応型移動平均クロスオーバーシステム

- トレーディング戦略はピーク・トゥ・ピーク・パターンをベースに

- マルチプル EMA 購入戦略

- RSIとMAのクロスオーバートレンド追跡戦略

- 双重確認の逆転モメンタム戦略

- EMAのクロスオーバーは,長距離量策について

- 極端な逆転追跡戦略

- Bollinger Band Mean Reversal Strategy with Intraday Intensity Index (ボリンジャー・バンド・メアンの逆転戦略と日中の強度指数)

- B-Xtrender 指数関数移動平均クロスオーバー戦略

- 移動平均傾向追跡戦略

- 移動平均値とMACDを組み合わせたRSI戦略

- EMA,RSI,MACDをベースにした多期期間の取引戦略

- ピボットポイントに基づくピボット逆転量的な戦略