카마릴라 채널을 기반으로 한 탈출 전략

저자:차오장, 날짜: 2023-10-24 16:18:30태그:

전반적인 설명

이 전략은 주로 Camarilla 채널과 이동 평균을 사용하여 시장의 브레이크포인트를 식별하고 트렌드 추적을 구현합니다. 전략은 비교적 간단하지만 매우 실용적입니다.

전략 논리

-

H4, L4 등을 포함한 Camarilla 채널을 사용하여 지원 및 저항 수준을 계산합니다.

-

가격이 이 채널 라인을 통과하는지 확인합니다. 예를 들어, H4 위에 닫고 H4 아래에 열면 파업 신호를 나타냅니다.

-

추가 확인을 위해 이동 평균 필터를 추가합니다. 예를 들어, EMA가 닫기보다 낮다면 상승폭이 있습니다.

-

스톱 로스로 긴 포지션을 입력하고 수익을 취하십시오. 고정 스톱 로스 포인트와 후속 스톱 로스 같은 경우.

-

같은 논리는 쇼트 포지션에도 적용됩니다.

논리는 직설적이고 이해하기 쉽습니다. 트레일링 스톱 로스로 전략은 트렌드를 효과적으로 견딜 수 있습니다.

장점

이 전략의 장점:

-

카마릴라 채널은 잠재적인 지원과 저항을 정확하게 찾습니다.

-

이동평균 필터는 진정한 브레이크오웃 신호를 검증하는 데 도움이 됩니다.

-

트레이일링 스톱 로스는 반전 스톱을 피하면서 수익을 취합니다.

-

신호는 명확하고 행동하기 쉽습니다.

-

자동화 거래에 자주 조정할 필요가 없습니다.

위험 과 해결책

주의해야 할 몇 가지 위험 요소가 있습니다.

-

카마릴라 채널은 전환점을 효과적으로 식별할 수 없습니다.

- 솔루션: 트렌드 반전을 감지하기 위해 오시레이터를 추가합니다.

-

잘못 설정된 스톱 로스 포인트는 조기 종료 또는 손실 증가로 이어질 수 있습니다.

- 솔루션: 다양한 스톱 로스 레벨을 최적화하고 테스트합니다.

-

파기 신호가 거짓 신호로 판명될 수도 있습니다.

- 해결책: 확인을 위해 더 많은 필터를 추가하거나 갱신 기준을 완화합니다.

-

다양한 시장에서 많은 가짜 브레이크가 발생할 수 있습니다.

- 해결책: 일정 기간 동안 거래를 피하거나 기준을 완화하십시오.

개선 할 수 있는 제안

이 전략은 다음과 같은 측면에서 더 개선될 수 있습니다.

-

더 많은 지표를 필터로 추가하여 KDJ, MACD 등과 같은 브레이크오웃 정확도를 높입니다.

-

동적 후속 스톱 손실, ATR 통합 등과 같은 출구를 최적화합니다.

-

내구성을 높이기 위해 다양한 제품의 매개 변수를 최적화합니다.

-

더 높은 시간 프레임 트렌드 필터를 추가하여 역 트렌드 거래를 피합니다.

-

확인을 위해 높은 부피의 뷰어에 집중하세요

-

동적 튜닝을 위한 자동 매개 변수 최적화를 개발합니다.

-

여러 제품 중재 전략으로 확장합니다.

결론

이 전략은 명확하고 간단한 논리를 가지고 있으며 강력한 실용성을 가지고 있습니다. Camarilla를 사용하여 잠재적 인 지원과 저항을 식별하고 이동 평균으로 브레이크아웃 방향을 확인합니다. 출구 방법 또한 합리적입니다. 더 많은 지표, 멀티 제품 확장 등과 같은 향상 가능성도 있습니다. 전반적으로 이것은 좋은 잠재력을 가진 유망한 전략입니다.

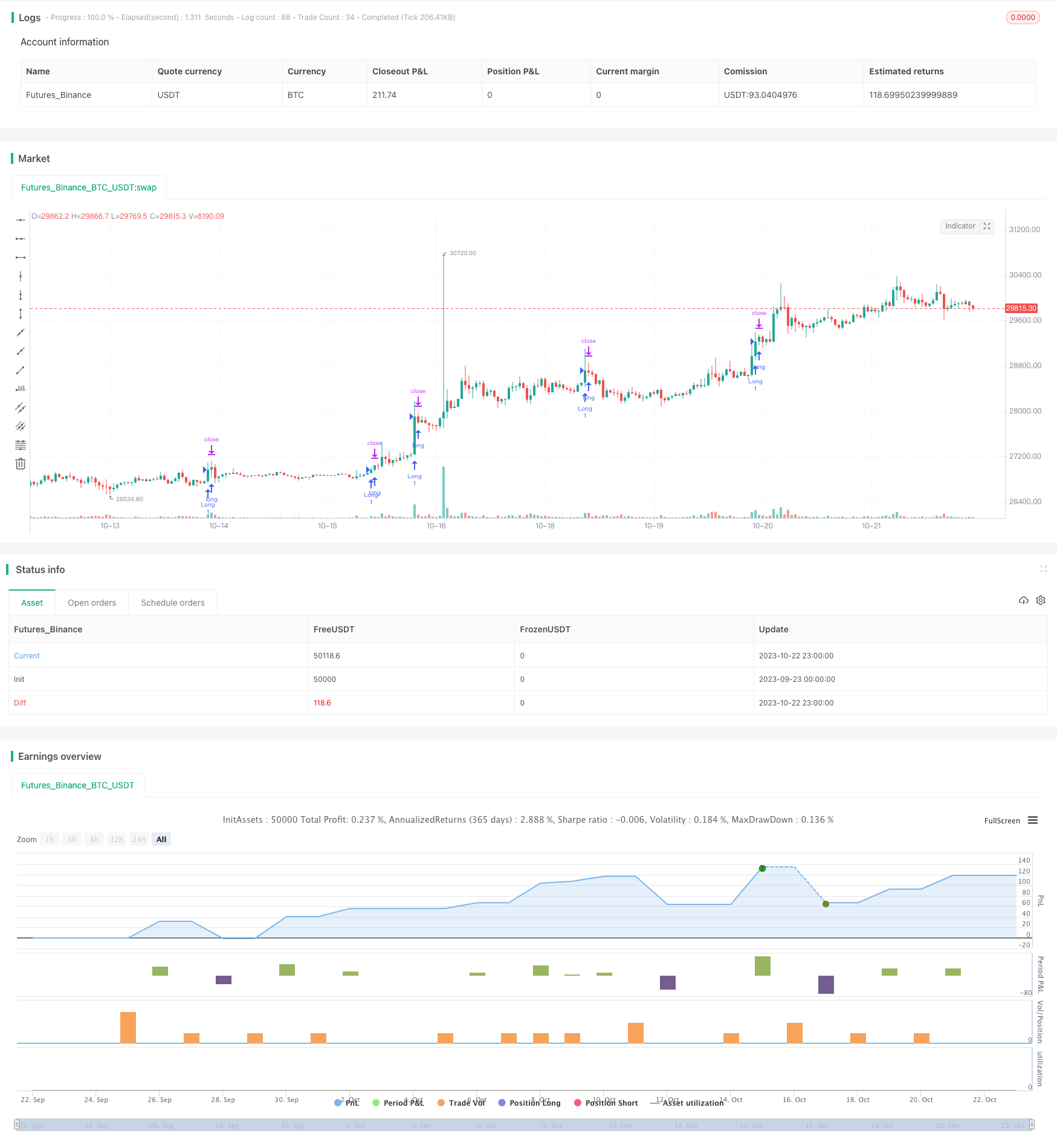

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

//Created by CristianD

strategy(title="CamarillaStrategyV1", shorttitle="CD_Camarilla_StrategyV1", overlay=true)

//sd = input(true, title="Show Daily Pivots?")

EMA = ema(close,8)

//Camarilla

pivot = (high + low + close ) / 3.0

range = high - low

h5 = (high/low) * close

h4 = close + (high - low) * 1.1 / 2.0

h3 = close + (high - low) * 1.1 / 4.0

h2 = close + (high - low) * 1.1 / 6.0

h1 = close + (high - low) * 1.1 / 12.0

l1 = close - (high - low) * 1.1 / 12.0

l2 = close - (high - low) * 1.1 / 6.0

l3 = close - (high - low) * 1.1 / 4.0

l4 = close - (high - low) * 1.1 / 2.0

h6 = h5 + 1.168 * (h5 - h4)

l5 = close - (h5 - close)

l6 = close - (h6 - close)

// Daily line breaks

//sopen = request.security(syminfo.tickerid, "D", open [1])

//shigh = request.security(syminfo.tickerid, "D", high [1])

//slow = request.security(syminfo.tickerid, "D", low [1])

//sclose = request.security(syminfo.tickerid, "D", close [1])

//

// Color

//dcolor=sopen != sopen[1] ? na : black

//dcolor1=sopen != sopen[1] ? na : red

//dcolor2=sopen != sopen[1] ? na : green

//Daily Pivots

dtime_pivot = request.security(syminfo.tickerid, 'D', pivot[1])

dtime_h6 = request.security(syminfo.tickerid, 'D', h6[1])

dtime_h5 = request.security(syminfo.tickerid, 'D', h5[1])

dtime_h4 = request.security(syminfo.tickerid, 'D', h4[1])

dtime_h3 = request.security(syminfo.tickerid, 'D', h3[1])

dtime_h2 = request.security(syminfo.tickerid, 'D', h2[1])

dtime_h1 = request.security(syminfo.tickerid, 'D', h1[1])

dtime_l1 = request.security(syminfo.tickerid, 'D', l1[1])

dtime_l2 = request.security(syminfo.tickerid, 'D', l2[1])

dtime_l3 = request.security(syminfo.tickerid, 'D', l3[1])

dtime_l4 = request.security(syminfo.tickerid, 'D', l4[1])

dtime_l5 = request.security(syminfo.tickerid, 'D', l5[1])

dtime_l6 = request.security(syminfo.tickerid, 'D', l6[1])

//offs_daily = 0

//plot(sd and dtime_pivot ? dtime_pivot : na, title="Daily Pivot",color=dcolor, linewidth=2)

//plot(sd and dtime_h6 ? dtime_h6 : na, title="Daily H6", color=dcolor2, linewidth=2)

//plot(sd and dtime_h5 ? dtime_h5 : na, title="Daily H5",color=dcolor2, linewidth=2)

//plot(sd and dtime_h4 ? dtime_h4 : na, title="Daily H4",color=dcolor2, linewidth=2)

//plot(sd and dtime_h3 ? dtime_h3 : na, title="Daily H3",color=dcolor1, linewidth=3)

//plot(sd and dtime_h2 ? dtime_h2 : na, title="Daily H2",color=dcolor2, linewidth=2)

//plot(sd and dtime_h1 ? dtime_h1 : na, title="Daily H1",color=dcolor2, linewidth=2)

//plot(sd and dtime_l1 ? dtime_l1 : na, title="Daily L1",color=dcolor2, linewidth=2)

//plot(sd and dtime_l2 ? dtime_l2 : na, title="Daily L2",color=dcolor2, linewidth=2)

//plot(sd and dtime_l3 ? dtime_l3 : na, title="Daily L3",color=dcolor1, linewidth=3)

//plot(sd and dtime_l4 ? dtime_l4 : na, title="Daily L4",color=dcolor2, linewidth=2)

//plot(sd and dtime_l5 ? dtime_l5 : na, title="Daily L5",color=dcolor2, linewidth=2)

//plot(sd and dtime_l6 ? dtime_l6 : na, title="Daily L6",color=dcolor2, linewidth=2)

longCondition = close >dtime_h4 and open < dtime_h4 and EMA < close

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit ("Exit Long","Long", trail_points = 140,trail_offset = 1, loss =170)

//trail_points = 40, trail_offset = 3, loss =70 and

shortCondition = close <dtime_l4 and open >dtime_l4 and EMA > close

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit ("Exit Short","Short", trail_points = 110,trail_offset = 1, loss =120)

- 모멘텀 중재 전략 역 테스트 분석

- 평균 반전 볼링거 밴드 전략

- 선형 회귀 이동 평균 거래 전략

- 듀얼 밴드 패스 필터 전략

- 이중 이동 평균 교차 시장 거래 전략

- 볼링거 밴드 조정 전략

- 황소와 곰 힘 역 테스트 전략

- 이동 평균 크로스오버 전략

- 스토카스틱 모멘텀 브레이크업 전략

- 쿨라마기 브레이크아웃 V2 전략

- 트렌드 이동 평균 크로스오버 전략

- 월간 트렌드 브레이크 전략

- DEMA 변동성 지수 전략

- 전략 을 따르는 경향

- 여러 시간 프레임 스토카스틱 크로스오버 전략

- 이동 평균 추적 거래 전략

- SMA RSI 골든 크로스 데스 크로스 트레이딩 전략

- 슈퍼트렌드 전략에 따라

- 트렌드 역전 변동성 조합 전략

- 점진적 취득 전략