개요

StochRSI 역전 거래 전략은 Stochastic RSI와 RSI 지표를 결합한 양적 거래 전략이다. 이 전략은 Stochastic RSI 지표를 통해 과매매 상황을 식별하고, RSI 지표가 역전될 때 거래 신호를 발생시킨다.

전략 원칙

이 전략은 먼저 14일 RSI 지표를 계산한다. 그리고 RSI 지표를 기반으로 Stochastic RSI를 계산한다. %K 선과 %D 선이 포함된다. %K 선의 변수는 3일 SMA이고, %D 선의 변수는 %K 선의 3일 SMA이다. %K 선이 오버셀드 영역에서 다른 극한 영역으로 들어와 %D 선을 통과하면 구매 신호가 발생한다.

우위 분석

이 전략은 스토카스틱 RSI와 RSI 지표를 결합하여 반전 지점을 더 정확하게 캡처 할 수 있습니다. 단일 RSI 지표에 비해 다음과 같은 장점이 있습니다.

Stochastic RSI는 오버 바이 오버 셀 현상을 더 명확하게 식별하고, 일부 잡음을 제거한다.

RSI와 RSI의 반전을 결합하여 Stochastic RSI는 반전의 시점을 더 정확하게 잡을 수 있습니다.

스토카스틱 RSI의 파라미터를 조정함으로써 지표의 민감성을 최적화하여 더 많은 시장 환경에 적응 할 수 있습니다.

위험 분석

이 전략에는 몇 가지 위험도 있습니다.

반전 실패 위험. 선택된 지표는 가격 반전을 완전히 정확하게 예측할 수 없으며, 여전히 실패의 위험이 존재한다.

매개 변수 최적화 위험. 스토카스틱 RSI와 RSI의 매개 변수 설정은 전략의 성능에 영향을 미치므로 최적화가 필요합니다.

트렌드 시장의 성능이 약하다. 트렌드 브레이크 시장에서 트렌드를 따르는 전략은 일반적으로 역전 전략보다 우수하다.

대책:

단편적 손실을 통제하기 위해 스톱포트를 적절하게 조정하십시오.

기계학습을 통해 최적의 변수 조합을 찾습니다.

트렌드를 따라가는 전략과 함께 다양한 시장에서 유연하게 전환할 수 있습니다.

최적화 방향

이 전략은 다음과 같은 방향으로 최적화될 수 있습니다.

스토카스틱 RSI와 RSI의 파라미터를 최적화하여 최적의 조합을 찾습니다. 이 파라미터를 기계 학습을 통해 훈련시킬 수 있습니다.

3퍼센트 이상의 손실이 발생하면 손실을 막는 전략을 추가한다. 이는 위험을 효과적으로 통제한다.

동적 요소를 결합하여 과매매와 과매매의 동시에 가격 동력을 판단하여 가짜 돌파구를 피하십시오.

트렌드 판단을 높이고, 트렌드 시장에 있을 때 반전 거래를 멈추고, 트렌드를 따라가는 것.

요약하다

StochRSI 역전 거래 전략은 Stochastic RSI와 RSI 지표를 결합하여 과매매 현상을 판단하고, 가격이 역전될 때 진입하여, 중간 단선 무작위 변동이 이익을 잡는 것을 목적으로 한다. 이 전략은 역전 거래의 정확성을 향상시킬 수 있지만, 실패의 위험이 있다. 우리는 파라미터 최적화, 중지 손실 전략, 동력 판단 방식 등으로 이 전략을 더 개선하여 높은 승률을 유지하면서 위험을 제어 할 수 있다.

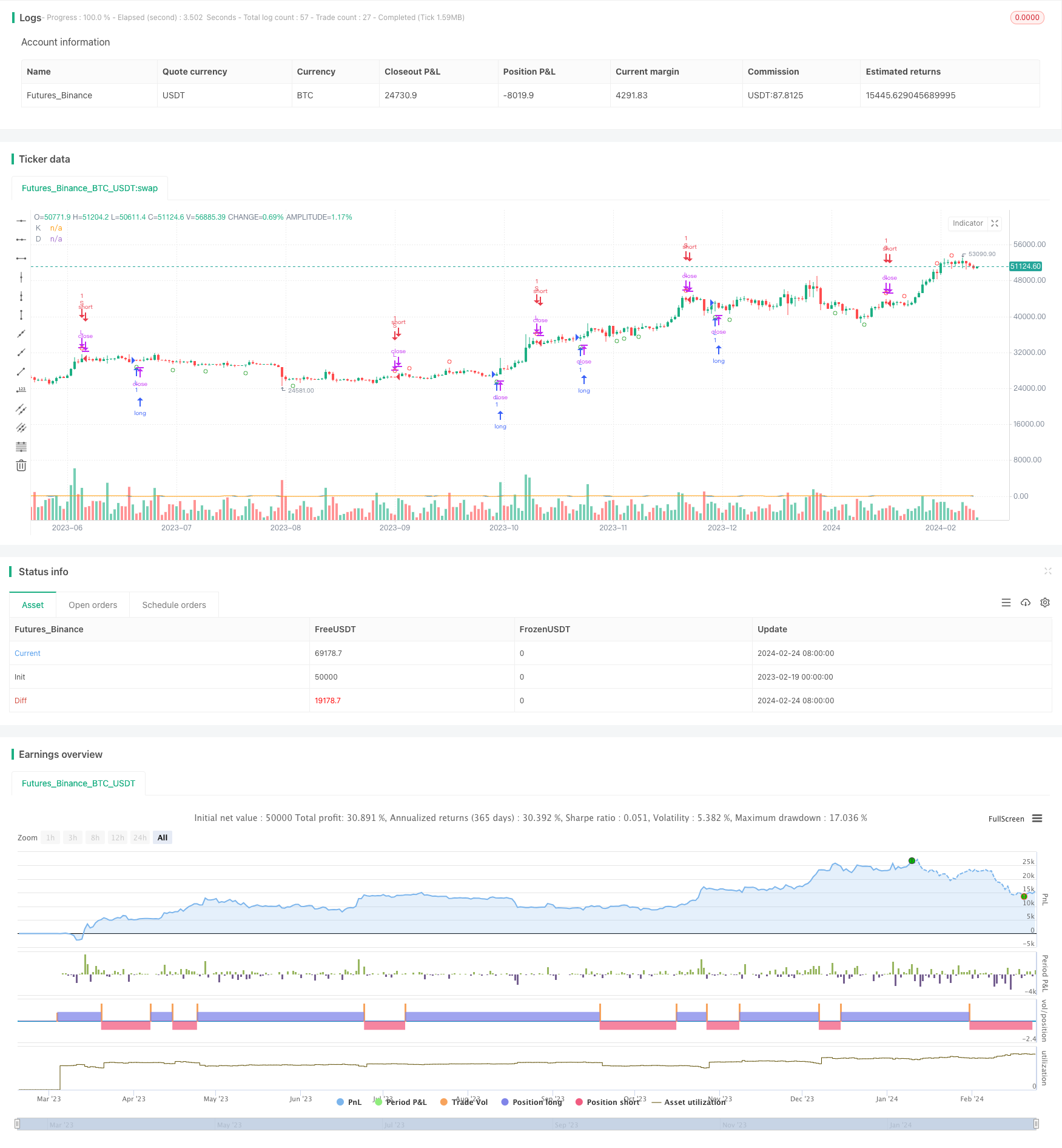

/*backtest

start: 2023-02-19 00:00:00

end: 2024-02-25 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("StochRSIStrategy", overlay=true)

// Define the K and D periods, RSI length, and overbought/oversold levels

K = input(3, title="%K")

D = input(3, title="%D")

rsiLength = input(14, title="RSI Length")

stochLength = input(14, title="Stoch Length")

overbought = input(80, title="Overbought Level")

oversold = input(20, title="Oversold Level")

// Calculate the RSI

rsi = rsi(close, rsiLength)

// Calculate Stochastic RSI

stochRsi = stoch(rsi, rsi, rsi, stochLength)

Kline = sma(stochRsi, K)

Dline = sma(Kline, D)

// Plot Stochastic RSI

plot(Kline, title="K", color=color.blue)

plot(Dline, title="D", color=color.orange)

// Define bullish and bearish conditions

bullCond = (Kline < oversold) and (crossover(Kline, Dline))

bearCond = (Kline > overbought) and (crossunder(Kline, Dline))

// Generate and plot signals

if (bullCond)

strategy.entry("L", strategy.long)

if (bearCond)

strategy.close("L")

if (bearCond)

strategy.entry("S", strategy.short)

if (bullCond)

strategy.close("S")

// Plot signals

plotshape(series=bullCond, title="L", location=location.belowbar, color=color.green, style=shape.circle, size=size.small)

plotshape(series=bearCond, title="S", location=location.abovebar, color=color.red, style=shape.circle, size=size.small)