Strategi Mengikuti Trend Ichimoku

Gambaran keseluruhan

Strategi ini adalah strategi pengesanan trend kuantitatif berdasarkan petunjuk teknikal Ichimoku, yang terdiri daripada pembinaan banyak pesanan kosong dalam keadaan tertentu melalui perbezaan garis rata tertentu, mengesan trend pasaran, dan menggabungkan risiko kawalan dengan mekanisme penangguhan tertentu.

Prinsip Strategi

Inti strategi ini adalah untuk membina isyarat dagangan berdasarkan parameter yang ditetapkan. Isyarat Ichimoku terdiri daripada empat baris, iaitu garis peralihan, garis rujukan, garis depan dan garis belakang, di mana garis peralihan dipanggil antena, dan garis rujukan dipanggil landasan. Strategi ini membentuk isyarat dagangan dengan menetapkan parameter yang berbeza untuk antena dan landasan.

Secara khusus, strategi ini adalah berdasarkan beberapa peraturan perdagangan berikut:

Ia akan menjadi lebih banyak apabila harga naik ke langit-langit dan keluar dari awan.

“Saya tidak tahu apa-apa tentang harga, saya tidak tahu apa-apa tentang harga, saya tidak tahu apa-apa tentang harga.

Apabila harga turun melalui garis bumi, dan kosong apabila memasuki kawasan awan;

“Saya tidak tahu apa-apa tentang harga, tetapi saya tidak tahu apa-apa tentang harga.

Melalui peraturan perdagangan pelbagai ruang seperti ini, trend pasaran dapat ditangkap dengan berkesan. Pada masa yang sama, gabungan dengan penembusan pita awan sebagai syarat penapis, dapat mengelakkan kesalahan membeli dan menjual.

Analisis kelebihan strategi

Strategi ini mempunyai beberapa kelebihan berbanding strategi perdagangan linear yang lain:

Berdasarkan petunjuk Ichimoku, penghakiman trend lebih tepat. Indeks Ichimoku terdiri daripada banyak garis rata-rata, dan penghakiman trend gabungan lebih dipercayai, mengelakkan bunyi yang dihasilkan oleh garis rata-rata tunggal.

Kombinasi garis-garis yang sama membentuk kesan penapisan perdagangan yang lebih baik. Penembusan jalur awan sebagai syarat tambahan, dapat mengelakkan isyarat yang salah.

Risiko boleh dikawal. Dengan menetapkan antena hentikan kerosakan, anda boleh menghentikan kerosakan tepat pada masanya dan mengawal risiko dengan berkesan.

Pengunduran yang lebih kecil. Berbanding dengan strategi trend yang lain, kurang menghasilkan operasi balasan yang lebih lama, meminimumkan kerugian pengunduran.

Parameter boleh disesuaikan dengan keadaan pasaran dengan menyesuaikan parameter garis purata.

Analisis risiko dan pengoptimuman

Strategi ini masih mempunyai risiko yang perlu diperhatikan:

Strategi ini mudah menghasilkan perdagangan berulang kecil yang menyebabkan kerugian yang tinggi apabila terdapat pasaran yang bergolak untuk jangka masa yang lama.

Indeks Ichimoku mempunyai keupayaan yang lemah untuk menilai perubahan trend dalam jangka pendek, dan mungkin kehilangan peluang untuk berbalik atau menghadapi risiko perubahan tiba-tiba.

Tetapan parameter bergantung kepada pengalaman. Tetapan parameter yang berbeza mempunyai kesan yang besar terhadap prestasi strategi dan memerlukan penyesuaian berdasarkan pengalaman sejarah yang kaya.

Strategi ini boleh dioptimumkan untuk menghadapi risiko-risiko yang disebutkan di atas dalam beberapa aspek:

Mengambil kira keadaan yang bergolak dengan menggunakan indikator turun naik dan lain-lain, dan menetapkan keadaan strategi untuk mengelakkan perdagangan yang tidak sah.

Tambah modul isyarat pembalikan trend, seperti penambahan moving average untuk menilai kombinasi silang terbalik.

Menggunakan kaedah pembelajaran mesin dan lain-lain untuk mengoptimumkan parameter secara automatik, mengurangkan kebergantungan pada pengalaman buatan.

Tetapkan garis hentian dinamik. Sesuai dengan turun naik pasaran, anda boleh menyesuaikan had hentian anda dalam masa nyata untuk mengurangkan risiko.

ringkaskan

Secara keseluruhannya, strategi ini mengintegrasikan kelebihan penggunaan indikator Ichimoku dan menunjukkan kelebihan yang kuat dalam menangkap trend. Dengan penyetempatan parameter yang sesuai dan penyesuaian optimum, kestabilan strategi dapat ditingkatkan lagi, menjadikannya strategi yang cekap dan berkesan yang patut dipertimbangkan untuk dimasukkan ke dalam pasaran nyata.

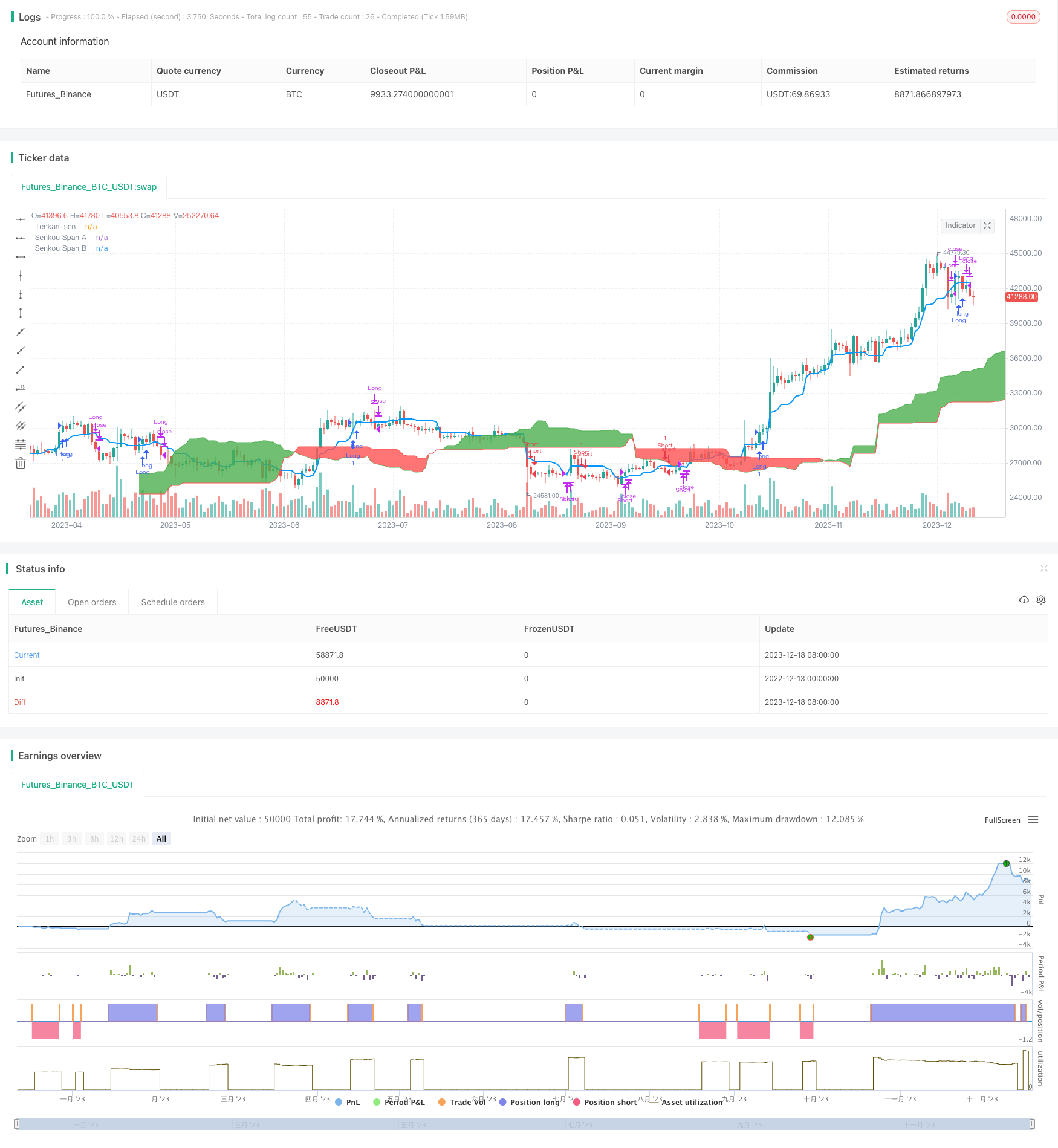

/*backtest

start: 2022-12-13 00:00:00

end: 2023-12-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="RENKO ICHIMOKU STRATEGY", shorttitle="RENKO ICHIMOKU STRATEGY", overlay=true)

ro = open

rc = close

tenkanSenPeriods = input(10, minval=1, title="Tenkan-sen"),

kijunSenPeriods = input(30, minval=1, title="Kijun-sen")

SenkouSpanBPeriods = input(60, minval=1, title="Senkou Span B"),

displacement = input(30, minval=1, title="Chikou Span (Displacement)")

donchian(len) => avg(lowest(len), highest(len))

tenkanSen = donchian(tenkanSenPeriods)

kijunSen = donchian(kijunSenPeriods)

SenkouSpanA = avg(tenkanSen, kijunSen)

SenkouSpanB = donchian(SenkouSpanBPeriods)

plot(tenkanSen, color=#0496ff, linewidth=2, title="Tenkan-sen")

// plot(kijunSen, color=#991515, title="Kijun-sen")

// plot(close, offset = -displacement, color=#459915, title="Chikou Span")

p1 = plot(SenkouSpanA, offset = displacement, color=green, title="Senkou Span A")

p2 = plot(SenkouSpanB, offset = displacement, color=red, title="Senkou Span B")

fill(p1, p2, color = SenkouSpanA > SenkouSpanB ? green : red)

// Entry/Exit Signals

tk_cross_bull = tenkanSen > kijunSen

tk_cross_bear = tenkanSen < kijunSen

price_below_tenkan = open < tenkanSen and close < tenkanSen

price_above_tenkan = open > tenkanSen and close > tenkanSen

price_below_kinjun = close < kijunSen

price_above_kinjun = close > kijunSen

tekan_above_kinjun = tenkanSen > kijunSen

tekan_below_kinjun = tenkanSen < kijunSen

ss_high = max(SenkouSpanA[displacement-1], SenkouSpanB[displacement-1])

ss_low = min(SenkouSpanA[displacement-1], SenkouSpanB[displacement-1])

price_inside_kumo = close > ss_high and close < ss_low

price_below_kumo = rc[1] < ro[1] and rc[0] < ro[0] and rc[1] < ss_low

price_above_kumo = rc[1] > ro[1] and rc[0] > ro[0] and rc[1] > ss_high

cs_cross_bull = mom(close, displacement-1) > 0

cs_cross_bear = mom(close, displacement-1) < 0

bullish = cs_cross_bull and not price_inside_kumo

bearish = cs_cross_bear and not price_inside_kumo

strategy.entry("Long", strategy.long, when=price_above_kumo and price_above_tenkan )

strategy.close("Long", when=price_below_tenkan )

strategy.entry("Short", strategy.short, when=price_below_kumo and price_below_tenkan )

strategy.close("Short", when=price_above_tenkan )

// longCondition = crossover(sma(close, 14), sma(close, 28))

// if (longCondition)

// strategy.entry("My Long Entry Id", strategy.long)

// shortCondition = crossunder(sma(close, 14), sma(close, 28))

// if (shortCondition)

// strategy.entry("My Short Entry Id", strategy.short)