Strategi Penjualan Beli Dinamis

Penulis:ChaoZhang, Tarikh: 2023-12-26 11:15:31Tag:

Ringkasan

Strategi ini menentukan jangka panjang dan pendek melalui jumlah pembelian dan penjualan jangka masa yang disesuaikan, digabungkan dengan VWAP mingguan dan Bollinger Bands untuk penapisan, untuk merealisasikan penjejakan trend kebarangkalian tinggi.

Prinsip Strategi

- Mengira penunjuk jumlah beli dan jual dalam jangka masa yang disesuaikan

- BV: Volume pembelian, disebabkan oleh pembelian pada titik rendah

- SV: Jumlah jualan, disebabkan oleh jualan pada titik tinggi

- Volume pembelian dan jualan proses

- Lemparan EMA 20 tempoh

- Membahagikan jumlah pembelian dan jualan yang diproses secara berasingan kepada positif dan negatif

- Arah penunjuk hakim

- Lebih besar daripada 0 adalah bullish, kurang daripada 0 adalah bearish

- Menentukan perbezaan digabungkan dengan VWAP mingguan dan Bollinger Bands

- Harga di atas VWAP dan penunjuk bullish adalah isyarat panjang

- Harga di bawah VWAP dan penunjuk penurunan adalah isyarat pendek

- Pendapatan dinamik mengambil keuntungan dan berhenti kerugian

- Peratusan set mengambil keuntungan dan henti rugi berdasarkan ATR harian

Kelebihan

- Volume membeli dan menjual mencerminkan momentum pasaran sebenar, menangkap potensi tenaga trend

- VWAP mingguan menilai arah trend jangka masa yang lebih lama, Bollinger Bands menentukan isyarat pecah

- Set ATR dinamik mengambil keuntungan dan menghentikan kerugian, memaksimumkan kunci keuntungan dan mengelakkan overtuning

Risiko

- Data pembelian dan jualan jumlah mempunyai kesilapan tertentu, boleh menyebabkan salah menilai

- Penghakiman gabungan satu penunjuk cenderung menghasilkan isyarat palsu

- Tetapan parameter Bollinger Bands yang tidak betul menyempitkan penembusan yang sah

Arahan pengoptimuman

- Mengoptimumkan dengan pelbagai jangka masa membeli dan menjual jumlah penunjuk

- Tambah jumlah dagangan dan penunjuk tambahan lain untuk penapisan

- Sesuaikan parameter Bollinger Bands secara dinamik untuk meningkatkan kecekapan pecah

Kesimpulan

Strategi ini memanfaatkan sepenuhnya kebolehjangkauan jumlah pembelian dan penjualan, menghasilkan isyarat kebarangkalian tinggi yang dilengkapi dengan VWAP dan Bollinger Bands, sambil mengawal risiko dengan berkesan melalui keuntungan dan stop loss yang dinamik.

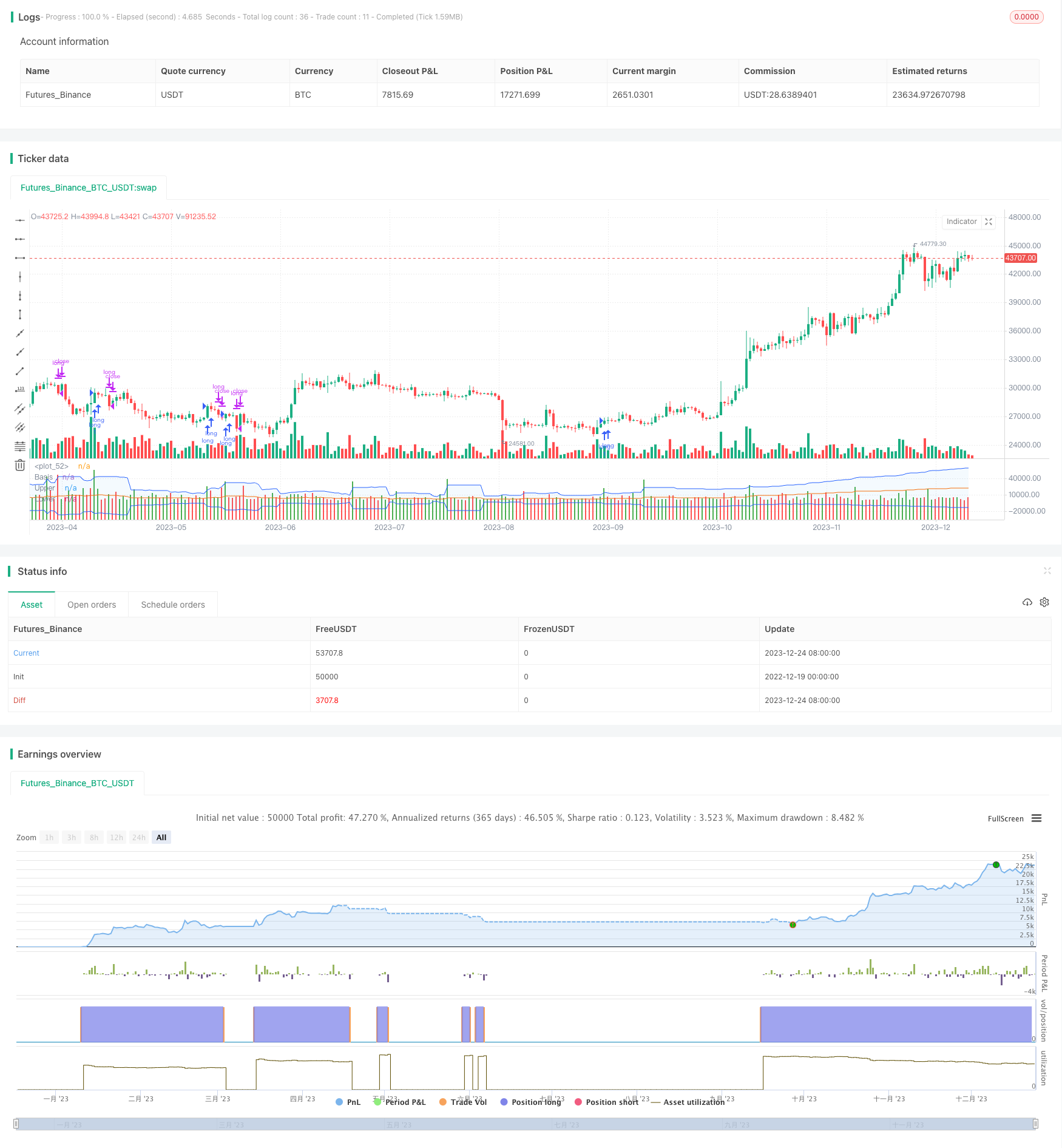

/*backtest

start: 2022-12-19 00:00:00

end: 2023-12-25 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © original author ceyhun

//@ exlux99 update

//@version=5

strategy('Buying Selling Volume Strategy', format=format.volume, precision=0, overlay=false)

weekly_vwap = request.security(syminfo.tickerid, "W", ta.vwap(hlc3))

vi = false

customTimeframe = input.timeframe("60", group="Entry Settings")

allow_long = input.bool(true, group="Entry Settings")

allow_short = input.bool(false, group="Entry Settings")

xVolume = request.security(syminfo.tickerid, customTimeframe, volume)

xHigh = request.security(syminfo.tickerid, customTimeframe, high)

xLow = request.security(syminfo.tickerid, customTimeframe, low)

xClose = request.security(syminfo.tickerid, customTimeframe, close)

BV = xHigh == xLow ? 0 : xVolume * (xClose - xLow) / (xHigh - xLow)

SV = xHigh == xLow ? 0 : xVolume * (xHigh - xClose) / (xHigh - xLow)

vol = xVolume > 0 ? xVolume : 1

TP = BV + SV

BPV = BV / TP * vol

SPV = SV / TP * vol

TPV = BPV + SPV

tavol20 = request.security(syminfo.tickerid, customTimeframe, ta.ema(vol, 20))

tabv20= request.security(syminfo.tickerid, customTimeframe, ta.ema(BV, 20))

tasv20= request.security(syminfo.tickerid, customTimeframe, ta.ema(SV, 20))

VN = vol / tavol20

BPN = BV / tabv20 * VN * 100

SPN = SV / tasv20 * VN * 100

TPN = BPN + SPN

xbvp = request.security(syminfo.tickerid, customTimeframe,-math.abs(BPV))

xbpn = request.security(syminfo.tickerid, customTimeframe,-math.abs(BPN))

xspv = request.security(syminfo.tickerid, customTimeframe,-math.abs(SPV))

xspn = request.security(syminfo.tickerid, customTimeframe,-math.abs(SPN))

BPc1 = BPV > SPV ? BPV : xbvp

BPc2 = BPN > SPN ? BPN : xbpn

SPc1 = SPV > BPV ? SPV : xspv

SPc2 = SPN > BPN ? SPN : xspn

BPcon = vi ? BPc2 : BPc1

SPcon = vi ? SPc2 : SPc1

minus = BPcon + SPcon

plot(minus, color = BPcon > SPcon ? color.green : color.red , style=plot.style_columns)

length = input.int(20, minval=1, group="Volatility Settings")

src = minus//input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev", group="Volatility Settings")

xtasma = request.security(syminfo.tickerid, customTimeframe, ta.sma(src, length))

xstdev = request.security(syminfo.tickerid, customTimeframe, ta.stdev(src, length))

basis = xtasma

dev = mult * xstdev

upper = basis + dev

lower = basis - dev

plot(basis, "Basis", color=#FF6D00, offset = 0)

p1 = plot(upper, "Upper", color=#2962FF, offset = 0)

p2 = plot(lower, "Lower", color=#2962FF, offset = 0)

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))

// Original a

longOriginal = minus > upper and BPcon > SPcon and close > weekly_vwap

shortOriginal = minus > upper and BPcon < SPcon and close< weekly_vwap

high_daily = request.security(syminfo.tickerid, "D", high)

low_daily = request.security(syminfo.tickerid, "D", low)

close_daily = request.security(syminfo.tickerid, "D", close)

true_range = math.max(high_daily - low_daily, math.abs(high_daily - close_daily[1]), math.abs(low_daily - close_daily[1]))

atr_range = ta.sma(true_range*100/request.security(syminfo.tickerid, "D", close), 14)

ProfitTarget_Percent_long = input.float(100.0, title='TP Multiplier for Long entries ', step=0.5, step=0.5, group='Dynamic Risk Management')

Profit_Ticks_long = close + (close * (atr_range * ProfitTarget_Percent_long))/100

LossTarget_Percent_long = input.float(1.0, title='SL Multiplier for Long entries', step=0.5, group='Dynamic Risk Management')

Loss_Ticks_long = close - (close * (atr_range * LossTarget_Percent_long ))/100

ProfitTarget_Percent_short = input.float(100.0, title='TP Multiplier for Short entries ', step=0.5, step=0.5, group='Dynamic Risk Management')

Profit_Ticks_short = close - (close * (atr_range*ProfitTarget_Percent_short))/100

LossTarget_Percent_short = input.float(5.0, title='SL Multiplier for Short entries', step=0.5, group='Dynamic Risk Management')

Loss_Ticks_short = close + (close * (atr_range*LossTarget_Percent_short))/100

var longOpened_original = false

var int timeOfBuyLong = na

var float tpLong_long_original = na

var float slLong_long_original = na

long_entryx = longOriginal

longEntry_original = long_entryx and not longOpened_original

if longEntry_original

longOpened_original := true

tpLong_long_original := Profit_Ticks_long

slLong_long_original := Loss_Ticks_long

timeOfBuyLong := time

//lowest_low_var_sl := lowest_low

tpLong_trigger = longOpened_original[1] and ((close > tpLong_long_original) or (high > tpLong_long_original)) //or high > lowest_low_var_tp

slLong_Trigger = longOpened_original[1] and ((close < slLong_long_original) or (low < slLong_long_original)) //or low < lowest_low_var_sl

longExitSignal_original = shortOriginal or tpLong_trigger or slLong_Trigger

if(longExitSignal_original)

longOpened_original := false

tpLong_long_original := na

slLong_long_original := na

if(allow_long)

strategy.entry("long", strategy.long, when=longOriginal)

strategy.close("long", when= longExitSignal_original) //or shortNew

if(allow_short)

strategy.entry("short", strategy.short, when=shortOriginal )

strategy.close("short", when= longOriginal) //or shortNew

Lebih lanjut

- Strategi Crossover Purata Bergerak Larry Williams

- Strategi Masa Rata-rata Bergerak Diferensial Osilator

- Strategi Dagangan DMI & Stochastic dengan Stop-Loss Dinamik

- Strategi pembalikan gabungan dua faktor dan indeks jisim

- Strategi Dagangan Kuantitatif Berdasarkan Penapis Trend Berganda

- Strategi Dagangan Skala Skala Skala RSI

- Strategi Dagangan Jualan Singkat Apabila Bollinger Band Melalui Di Bawah Harga Dengan RSI Callback

- Strategi Crossover Purata Bergerak

- Strategi Pengesanan Trend Berdasarkan Garis Pivot Dinamik

- Bollinger Bands Trend Momentum Mengikut Strategi

- Strategi Kuantitatif Supertrend MACD

- 4 Strategi Trend EMA

- Strategi Perdagangan Bitcoin Berdasarkan Penunjuk Kuantitatif

- N terakhir lilin strategi logik terbalik

- Strategi Penembusan Pengesanan Trend

- Strategi Beli Rendah Beli Tinggi

- N Bar Tutup di bawah Strategi Pendek Terbuka

- Strategi Backtest Volatiliti Statistik Berdasarkan Kaedah Nilai Ekstrim

- Strategi Stop Loss Indeks Kekuatan Relatif

- Dual Channel Donchian Breakout Strategy