Garis Pendahuluan Eksponensial Ganda Rata-rata Convergensi Divergensi dan Indeks Kekuatan Relatif Gabungan Carta 1 Minit Strategi Dagangan Kuantitatif Cryptocurrency

Penulis:ChaoZhang, Tarikh: 2024-03-29 11:16:10Tag:

Ringkasan

Strategi ini menggabungkan kaedah Triple Exponential Moving Average Convergence Divergence (Triple MACD) dan Relative Strength Index (RSI), yang direka khas untuk perdagangan kuantitatif di pasaran mata wang kripto dalam jangka masa 1 minit. Idea utama di sebalik strategi ini adalah untuk menangkap perubahan momentum bullish dan bearish menggunakan penunjuk MACD dengan parameter tempoh yang berbeza, sambil menggunakan penunjuk RSI untuk mengesahkan kekuatan trend.

Prinsip Strategi

Strategi ini menggunakan tiga penunjuk MACD dengan parameter yang berbeza: tempoh garisan cepat 5/13/34 dan tempoh garisan perlahan 8/21/144. Ia mengira perbezaan di antara mereka untuk mendapatkan nilai MACD. Ketiga-tiga nilai MACD ini kemudiannya disederhanakan, dan histogram MACD akhir diperoleh dengan mengurangkan nilai Isyarat (N-period EMA MACD) dari MACD yang disederhanakan. Pada masa yang sama, penunjuk RSI 14 tempoh dikira untuk membantu menentukan kekuatan trend. Isyarat panjang dihasilkan apabila histogram MACD purata bergeser dari negatif ke positif, RSI di bawah 55, dan terdapat penyelarasan menaiki. Sebaliknya, isyarat dekat dicetuskan apabila histogram MACD purata berubah dari positif ke negatif, RSI di atas 45, dan terdapat strategi penyelarasan.

Analisis Kelebihan

- Gabungan penunjuk MACD berbilang tempoh mencerminkan perubahan trend di pasaran secara objektif pada skala masa yang berbeza, meningkatkan ketepatan pengenalan trend.

- Mengintegrasikan MACD dengan penunjuk RSI membentuk syarat kemasukan dan keluar yang ketat, menyumbang kepada peningkatan keuntungan strategi dan kawalan pengeluaran.

- Purata isyarat MACD secara berkesan menghapuskan isyarat palsu yang disebabkan oleh goyangan penunjuk yang kerap, menjadikan isyarat perdagangan lebih boleh dipercayai.

- Menggunakan regresi linear untuk menentukan pasaran yang berbeza membantu mengelakkan memasuki perdagangan semasa pasaran berayun apabila trend tidak jelas, mengurangkan perdagangan yang hilang.

- Dalam pasaran mata wang kripto yang berubah pesat, strategi perdagangan kuantitatif tahap 1 minit berada dalam kedudukan yang lebih baik untuk menangkap peluang perdagangan yang timbul daripada turun naik pasaran dengan tepat pada masanya.

Analisis Risiko

- Strategi ini berfungsi dengan lebih baik di pasaran trend unidirectional. Jika pasaran kekal dalam keadaan goyangan yang luas untuk tempoh yang panjang, isyarat perdagangan sering menjadi tidak sah.

- Oleh kerana turun naiknya pasaran mata wang kripto yang tinggi, turun naik yang luar biasa dalam jangka pendek boleh menyebabkan penurunan yang ketara.

- Pilihan parameter strategi mempunyai kesan yang jelas terhadap keuntungan keseluruhan. Tetapan parameter yang tidak betul boleh menyebabkan strategi gagal. Oleh itu, pengoptimuman parameter yang mencukupi dan pengesahan backtesting untuk instrumen perdagangan yang berbeza diperlukan sebelum perdagangan langsung.

Arahan pengoptimuman

- Pertimbangkan untuk memperkenalkan penunjuk yang berkaitan dengan turun naik harga, seperti ATR, untuk menapis isyarat kemasukan dan mengurangkan potensi kerugian yang disebabkan oleh turun naik pasaran yang tidak normal.

- Selain regresi linear, kaedah lain seperti tahap sokongan dan rintangan, saluran Bollinger Bands, dan lain-lain, boleh diterokai untuk meningkatkan lebih lanjut ketepatan mengenal pasti pasaran julat.

- Dalam pasaran trend, memperkenalkan stop-loss untuk mengoptimumkan titik keluar, memaksimumkan keuntungan setiap perdagangan.

- Memandangkan perbezaan ciri antara pelbagai instrumen dagangan, tetapkan parameter strategi yang berbeza untuk instrumen yang berbeza untuk meningkatkan kebolehsesuaian dan kestabilan keseluruhan strategi.

Ringkasan

Strategi ini dengan bijak menggabungkan Triple MACD dengan penunjuk RSI dan menggunakan teknik regresi linear untuk mengenal pasti pasaran berkisar, membentuk satu set lengkap strategi perdagangan kuantitatif frekuensi tinggi. Syarat kemasukan dan keluar yang ketat dan penerapan isyarat MACD purata menyumbang kepada peningkatan ketepatan perdagangan dan kawalan penarikan. Walaupun strategi ini berfungsi dengan lebih baik di pasaran trend unidirectional, langkah-langkah seperti memperkenalkan penapis turun naik, mengoptimumkan kaedah pengenalan pasaran berkisar, menetapkan stop-loss yang tertinggal, dan menubuhkan parameter bebas untuk instrumen yang berbeza dapat meningkatkan lagi kebolehsesuaian dan ketahanan strategi. Secara keseluruhan, ini adalah strategi perdagangan kuantitatif mata wang kripto yang sangat menjanjikan yang layak untuk pengoptimuman dan aplikasi perdagangan langsung yang lebih lanjut.

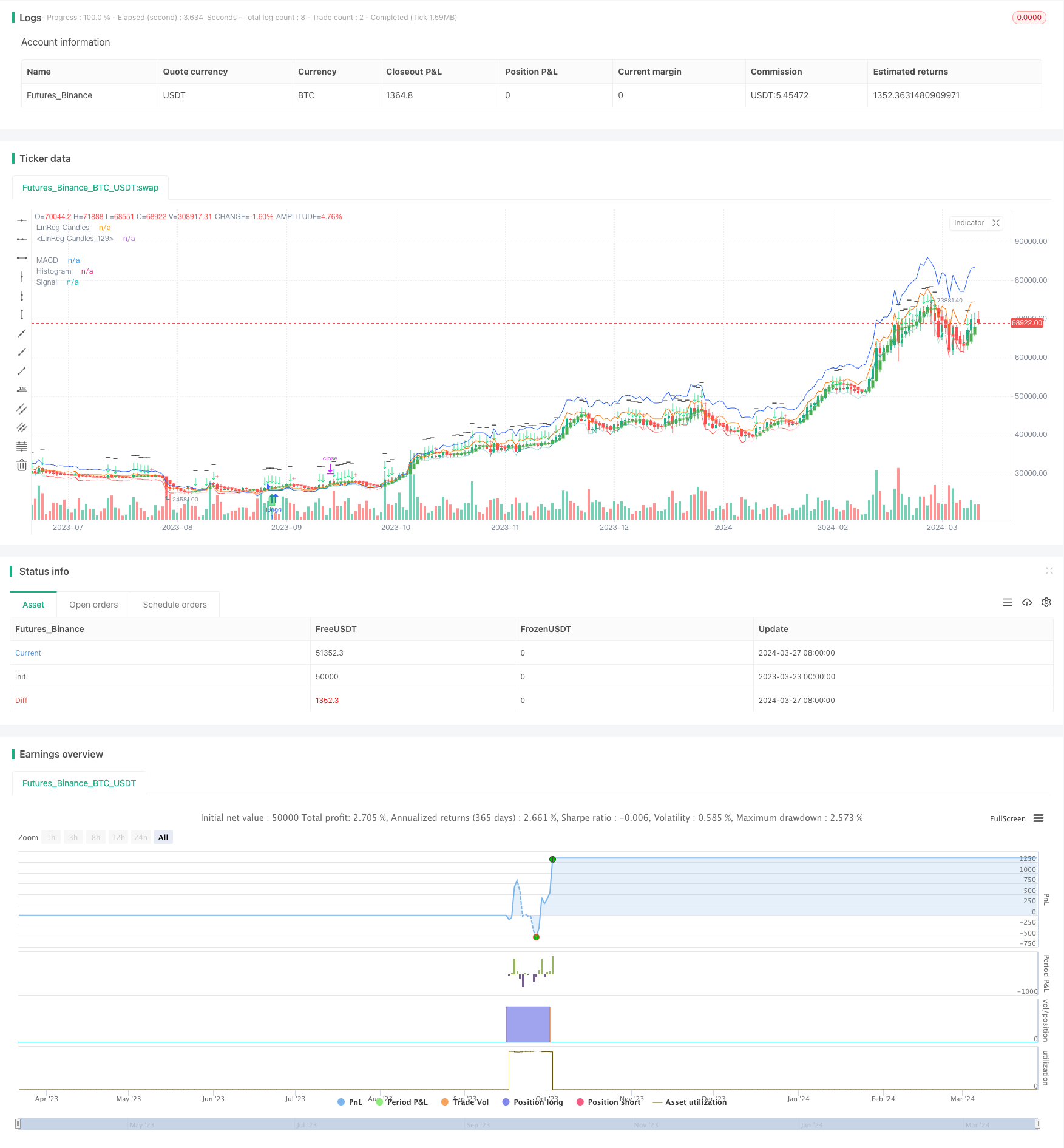

/*backtest

start: 2023-03-23 00:00:00

end: 2024-03-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="TrippleMACD", shorttitle="TrippleMACD + RSI strategy", format=format.price, precision=4, overlay=true)

// RSI

ma(source, length, type) =>

switch type

"SMA" => ta.sma(source, length)

"Bollinger Bands" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"SMMA (RMA)" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

rsiLengthInput = input.int(14, minval=1, title="RSI Length", group="RSI Settings")

rsiSourceInput = input.source(close, "Source", group="RSI Settings")

maTypeInput = input.string("SMA", title="MA Type", options=["SMA", "Bollinger Bands", "EMA", "SMMA (RMA)", "WMA", "VWMA"], group="MA Settings")

maLengthInput = input.int(14, title="MA Length", group="MA Settings")

bbMultInput = input.float(2.0, minval=0.001, maxval=50, title="BB StdDev", group="MA Settings")

showDivergence = input.bool(false, title="Show Divergence", group="RSI Settings")

up = ta.rma(math.max(ta.change(rsiSourceInput), 0), rsiLengthInput)

down = ta.rma(-math.min(ta.change(rsiSourceInput), 0), rsiLengthInput)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

rsiMA = ma(rsi, maLengthInput, maTypeInput)

isBB = maTypeInput == "Bollinger Bands"

bbUpperBand = plot(isBB ? rsiMA + ta.stdev(rsi, maLengthInput) * bbMultInput : na, title = "Upper Bollinger Band", color=color.green)

bbLowerBand = plot(isBB ? rsiMA - ta.stdev(rsi, maLengthInput) * bbMultInput : na, title = "Lower Bollinger Band", color=color.green)

// Divergence

lookbackRight = 5

lookbackLeft = 5

rangeUpper = 60

rangeLower = 5

bearColor = color.red

bullColor = color.green

textColor = color.white

noneColor = color.new(color.white, 100)

plFound = na(ta.pivotlow(rsi, lookbackLeft, lookbackRight)) ? false : true

phFound = na(ta.pivothigh(rsi, lookbackLeft, lookbackRight)) ? false : true

_inRange(cond) =>

bars = ta.barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

//------------------------------------------------------------------------------

// Regular Bullish

// rsi: Higher Low

rsiHL = rsi[lookbackRight] > ta.valuewhen(plFound, rsi[lookbackRight], 1) and _inRange(plFound[1])

// Price: Lower Low

priceLL = low[lookbackRight] < ta.valuewhen(plFound, low[lookbackRight], 1)

bullCondAlert = priceLL and rsiHL and plFound

bullCond = showDivergence and bullCondAlert

// rsi: Lower High

rsiLH = rsi[lookbackRight] < ta.valuewhen(phFound, rsi[lookbackRight], 1) and _inRange(phFound[1])

// Price: Higher High

priceHH = high[lookbackRight] > ta.valuewhen(phFound, high[lookbackRight], 1)

bearCondAlert = priceHH and rsiLH and phFound

bearCond = showDivergence and bearCondAlert

// Getting inputs

stopLuse = input(1.040)

fast_length = input(title = "Fast Length", defval = 5)

slow_length = input(title = "Slow Length", defval = 8)

fast_length2 = input(title = "Fast Length2", defval = 13)

slow_length2 = input(title = "Slow Length2", defval = 21)

fast_length3 = input(title = "Fast Length3", defval = 34)

slow_length3 = input(title = "Slow Length3", defval = 144)

fast_length4 = input(title = "Fast Length3", defval = 68)

slow_length4 = input(title = "Slow Length3", defval = 288)

src = input(title = "Source", defval = close)

signal_length2 = input.int(title="Signal Smoothing", minval = 1, maxval = 200, defval = 11)

signal_length = input.int(title = "Signal Smoothing", minval = 1, maxval = 50, defval = 9)

sma_source = input.string(title = "Oscillator MA Type", defval = "EMA", options = ["SMA", "EMA"])

sma_signal = input.string(title = "Signal Line MA Type", defval = "EMA", options = ["SMA", "EMA"])

// Calculating

fast_ma = sma_source == "SMA" ? ta.sma(src, fast_length) : ta.ema(src, fast_length)

slow_ma = sma_source == "SMA" ? ta.sma(src, slow_length) : ta.ema(src, slow_length)

fast_ma2 = sma_source == "SMA2" ? ta.sma(src, fast_length2) : ta.ema(src, fast_length2)

slow_ma2 = sma_source == "SMA2" ? ta.sma(src, slow_length2) : ta.ema(src, slow_length2)

fast_ma3 = sma_source == "SMA3" ? ta.sma(src, fast_length3) : ta.ema(src, fast_length3)

slow_ma3 = sma_source == "SMA3" ? ta.sma(src, slow_length3) : ta.ema(src, slow_length3)

fast_ma4 = sma_source == "SMA3" ? ta.sma(src, fast_length3) : ta.ema(src, fast_length3)

slow_ma4 = sma_source == "SMA3" ? ta.sma(src, slow_length3) : ta.ema(src, slow_length3)

macd = fast_ma - slow_ma

macd2 = fast_ma2 - slow_ma2

macd3 = fast_ma3 - slow_ma3

macd4 = fast_ma4 - slow_ma4

signal = sma_signal == "SMA" ? ta.sma(macd, signal_length) : ta.ema(macd, signal_length)

signal2 = sma_signal == "SMA" ? ta.sma(macd2, signal_length) : ta.ema(macd2, signal_length)

signal3 = sma_signal == "SMA" ? ta.sma(macd3, signal_length) : ta.ema(macd3, signal_length)

signal4 = sma_signal == "SMA" ? ta.sma(macd4, signal_length) : ta.ema(macd4, signal_length)

//hist = (macd + macd2 + macd3)/1 - (signal + signal2 + signal3)/1

hist = (macd + macd2 + macd3 + macd4)/4 - (signal + signal2 + signal3 + signal4)/4

signal5 = (signal + signal2 + signal3)/3

sma_signal2 = input.bool(title="Simple MA (Signal Line)", defval=true)

lin_reg = input.bool(title="Lin Reg", defval=true)

linreg_length = input.int(title="Linear Regression Length", minval = 1, maxval = 200, defval = 11)

bopen = lin_reg ? ta.linreg(open, linreg_length, 0) : open

bhigh = lin_reg ? ta.linreg(high, linreg_length, 0) : high

blow = lin_reg ? ta.linreg(low, linreg_length, 0) : low

bclose = lin_reg ? ta.linreg(close, linreg_length, 0) : close

shadow = (bhigh - bclose) + (bopen - blow)

body = bclose - bopen

perc = (shadow/body)

cond2 = perc >=2 and bclose+bclose[1]/2 > bopen+bopen[1]/2

r = bopen < bclose

//signal5 = sma_signal2 ? ta.sma(bclose, signal_length) : ta.ema(bclose, signal_length)

plotcandle(r ? bopen : na, r ? bhigh : na, r ? blow: na, r ? bclose : na, title="LinReg Candles", color= color.green, wickcolor=color.green, bordercolor=color.green, editable= true)

plotcandle(r ? na : bopen, r ? na : bhigh, r ? na : blow, r ? na : bclose, title="LinReg Candles", color=color.red, wickcolor=color.red, bordercolor=color.red, editable= true)

//alertcondition(hist[1] >= 0 and hist < 0, title = 'Rising to falling', message = 'The MACD histogram switched from a rising to falling state')

//alertcondition(hist[1] <= 0 and hist > 0, title = 'Falling to rising', message = 'The MACD histogram switched from a falling to rising state')

green = hist >= 0 ? (hist[1] < hist ? "G" : "GL") : (hist[1] < hist ? "RL" : "R")

Buy = green == "G" and green[1] != "G" and green[1] != "GL" and bopen < bclose and rsi < 55.0 //and not cond2

//StopBuy = (green == "R" or green == "RL" or green == "RL") and bopen > bclose and bopen[1] < bclose[1]

StopBuy = bopen > bclose and bopen[1] < bclose[1] and (green == "G" or green == "GL" or green == "R") and bopen[2] < bclose[2] and bopen[3] < bclose[3]

hists = close[3] < close[2] and close[2] < close[1]

//Buy = green == "RL" and hist[0] > -0.07 and hist[0] < 0.00 and rsi < 55.0 and hists

//StopBuy = green == "GL" or green == "R"

alertcondition(Buy, "Long","Покупка в лонг")

alertcondition(StopBuy, "StopLong","Закрытие сделки")

//hline(0, "Zero Line", color = color.new(#787B86, 50))

plot(hist + (close - (close * 0.03)), title = "Histogram", style = plot.style_line, color = (hist >= 0 ? (hist[1] < hist ? #26A69A : #B2DFDB) : (hist[1] < hist ? #FFCDD2 : #FF5252)))

plotshape(Buy ? low : na, 'Buy', shape.labelup, location.belowbar , color=color.new(#0abe40, 50), size=size.small, offset=0)

plotshape(StopBuy ? low : na, 'Buy', shape.cross, location.abovebar , color=color.new(#be0a0a, 50), size=size.small, offset=0)

plot(macd4 + (close - (close * 0.01)), title = "MACD", color = #2962FF)

plot(signal5 + (close - (close * 0.01)), title = "Signal", color = #FF6D00)

plotchar(cond2 , char='↓', color = color.rgb(0, 230, 119), text = "-")

if (Buy)

strategy.entry("long", strategy.long)

// if (startShortTrade)

// strategy.entry("short", strategy.short)

profitTarget = strategy.position_avg_price * stopLuse

strategy.exit("Take Profit", "long", limit=profitTarget)

// strategy.exit("Take Profit", "short", limit=profitTarget)

- EMA-MACD-SuperTrend-ADX-ATR Strategi Isyarat Dagangan Berbilang Penunjuk

- Strategi Grid Kedudukan Berubah Mengikut Trend

- Strategi gabungan Supertrend dan Bollinger Bands

- Trend MACD Mengikut Strategi

- Strategi Crossover Purata Bergerak Ganda EMA

- XAUUSD Strategi Scalping 1 Minit

- Penembusan Saluran berasaskan lilin vektor dan Strategi ChoCH Sesuai

- BreakHigh EMA Crossover Strategi

- Trend Dinamis Mengikut Strategi

- Strategi Supertrend ATR

- RSI dan purata bergerak berganda berdasarkan trend 1 jam Mengikuti strategi

- Strategi Dagangan Kuantitatif Crossover Eksponensial Moving Average

- Strategi Perdagangan berasaskan SMA untuk BankNifty Futures

- Bollinger Bands dan Strategi Perdagangan RSI

- Strategi Purata Bergerak Adaptif Saluran Gaussian

- Strategi silang EMA dengan nisbah sasaran/stop-loss dan saiz kedudukan tetap

- Strategi Pengesanan Pullback Purata Bergerak

- RSI Stop Loss Tracking Strategi Dagangan

- Strategi Melalui Rata-Rata Bergerak SMA

- Bollinger 5-Minute Breakout Strategi Dagangan Intraday