Backtesting um cruzamento de média móvel em Python com pandas

Autora:Bem-estar, Criado: 2019-03-27 15:11:40, Atualizado:Neste artigo, utilizaremos o mecanismo que introduzimos para realizar a investigação de uma estratégia real, a saber, o cruzamento da média móvel em AAPL.

Estratégia de cruzamento da média móvel

A técnica de cruzamento da média móvel é uma estratégia de impulso simplista extremamente conhecida.

A estratégia descrita aqui é apenas longa. Dois filtros simples móveis separados são criados, com períodos de retrospectiva variáveis, de uma série de tempo particular. Os sinais para comprar o ativo ocorrem quando a média móvel de retrospectiva mais curta excede a média móvel de retrospectiva mais longa. Se a média mais longa subsequentemente exceder a média mais curta, o ativo é vendido de volta. A estratégia funciona bem quando uma série de tempo entra em um período de forte tendência e, em seguida, lentamente reverte a tendência.

Para este exemplo, eu escolhi a Apple, Inc. (AAPL) como a série temporal, com um lookback curto de 100 dias e um lookback longo de 400 dias. Este é o exemplo fornecido pela biblioteca de negociação algorítmica zipline.

Implementação

Certifique-se de seguir o tutorial anterior aqui, que descreve como a hierarquia de objetos inicial para o backtester é construída, caso contrário o código abaixo não funcionará.

- Python - 2.7.3

- NumPy - 1.8.0

- Pandas - 0.12.0

- matplotlib - 1.1.0

A implementação de ma_cross.py requer backtest.py do tutorial anterior. O primeiro passo é importar os módulos e objetos necessários:

# ma_cross.py

import datetime

import matplotlib.pyplot as plt

import numpy as np

import pandas as pd

from pandas.io.data import DataReader

from backtest import Strategy, Portfolio

Como no tutorial anterior, vamos subclasse a estratégia abstract base classe para produzir MovingAverageCrossStrategy, que contém todos os detalhes sobre como gerar os sinais quando as médias móveis de AAPL cruzar um sobre o outro.

O objeto requer uma short_window e uma long_window para operar. Os valores foram definidos para padrões de 100 dias e 400 dias, respectivamente, que são os mesmos parâmetros usados no exemplo principal de zipline.

As médias móveis são criadas usando a função panda rolling_mean nas barras [

# ma_cross.py

class MovingAverageCrossStrategy(Strategy):

"""

Requires:

symbol - A stock symbol on which to form a strategy on.

bars - A DataFrame of bars for the above symbol.

short_window - Lookback period for short moving average.

long_window - Lookback period for long moving average."""

def __init__(self, symbol, bars, short_window=100, long_window=400):

self.symbol = symbol

self.bars = bars

self.short_window = short_window

self.long_window = long_window

def generate_signals(self):

"""Returns the DataFrame of symbols containing the signals

to go long, short or hold (1, -1 or 0)."""

signals = pd.DataFrame(index=self.bars.index)

signals['signal'] = 0.0

# Create the set of short and long simple moving averages over the

# respective periods

signals['short_mavg'] = pd.rolling_mean(bars['Close'], self.short_window, min_periods=1)

signals['long_mavg'] = pd.rolling_mean(bars['Close'], self.long_window, min_periods=1)

# Create a 'signal' (invested or not invested) when the short moving average crosses the long

# moving average, but only for the period greater than the shortest moving average window

signals['signal'][self.short_window:] = np.where(signals['short_mavg'][self.short_window:]

> signals['long_mavg'][self.short_window:], 1.0, 0.0)

# Take the difference of the signals in order to generate actual trading orders

signals['positions'] = signals['signal'].diff()

return signals

O MarketOnClosePortfolio é uma subclasse do Portfolio, que se encontra no backtest.py. É quase idêntico à implementação descrita no tutorial anterior, com a exceção de que os negócios são agora realizados em uma base Close-to-Close, em vez de uma base Open-to-Open. Para detalhes sobre como o objeto Portfolio é definido, consulte o tutorial anterior.

# ma_cross.py

class MarketOnClosePortfolio(Portfolio):

"""Encapsulates the notion of a portfolio of positions based

on a set of signals as provided by a Strategy.

Requires:

symbol - A stock symbol which forms the basis of the portfolio.

bars - A DataFrame of bars for a symbol set.

signals - A pandas DataFrame of signals (1, 0, -1) for each symbol.

initial_capital - The amount in cash at the start of the portfolio."""

def __init__(self, symbol, bars, signals, initial_capital=100000.0):

self.symbol = symbol

self.bars = bars

self.signals = signals

self.initial_capital = float(initial_capital)

self.positions = self.generate_positions()

def generate_positions(self):

positions = pd.DataFrame(index=signals.index).fillna(0.0)

positions[self.symbol] = 100*signals['signal'] # This strategy buys 100 shares

return positions

def backtest_portfolio(self):

portfolio = self.positions*self.bars['Close']

pos_diff = self.positions.diff()

portfolio['holdings'] = (self.positions*self.bars['Close']).sum(axis=1)

portfolio['cash'] = self.initial_capital - (pos_diff*self.bars['Close']).sum(axis=1).cumsum()

portfolio['total'] = portfolio['cash'] + portfolio['holdings']

portfolio['returns'] = portfolio['total'].pct_change()

return portfolio

Agora que as classes MovingAverageCrossStrategy e MarketOnClosePortfolio foram definidas, umaprincipalA estratégia de desempenho será examinada através de um gráfico da curva de equidade.

O objeto Panda DataReader faz o download dos preços OHLCV das ações da AAPL para o período de 1o de janeiro de 1990 a 1o de janeiro de 2002, momento em que os sinais DataFrame são criados para gerar os sinais de longo prazo.

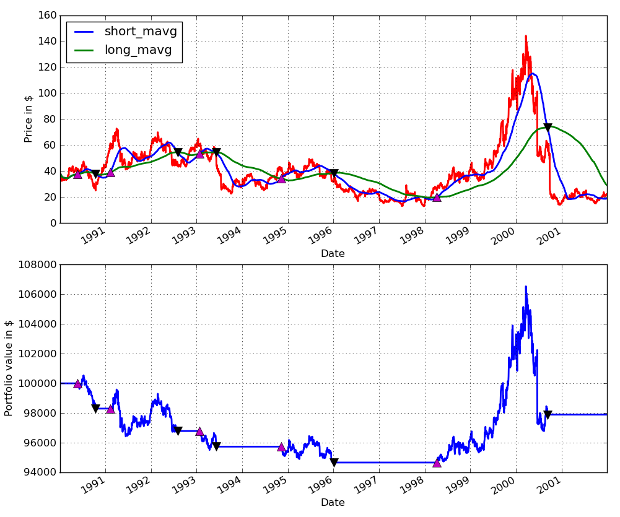

O passo final é usar o matplotlib para traçar um gráfico de dois dígitos de ambos os preços AAPL, sobrepostos com as médias móveis e sinais de compra / venda, bem como a curva de ações com os mesmos sinais de compra / venda.

# ma_cross.py

if __name__ == "__main__":

# Obtain daily bars of AAPL from Yahoo Finance for the period

# 1st Jan 1990 to 1st Jan 2002 - This is an example from ZipLine

symbol = 'AAPL'

bars = DataReader(symbol, "yahoo", datetime.datetime(1990,1,1), datetime.datetime(2002,1,1))

# Create a Moving Average Cross Strategy instance with a short moving

# average window of 100 days and a long window of 400 days

mac = MovingAverageCrossStrategy(symbol, bars, short_window=100, long_window=400)

signals = mac.generate_signals()

# Create a portfolio of AAPL, with $100,000 initial capital

portfolio = MarketOnClosePortfolio(symbol, bars, signals, initial_capital=100000.0)

returns = portfolio.backtest_portfolio()

# Plot two charts to assess trades and equity curve

fig = plt.figure()

fig.patch.set_facecolor('white') # Set the outer colour to white

ax1 = fig.add_subplot(211, ylabel='Price in $')

# Plot the AAPL closing price overlaid with the moving averages

bars['Close'].plot(ax=ax1, color='r', lw=2.)

signals[['short_mavg', 'long_mavg']].plot(ax=ax1, lw=2.)

# Plot the "buy" trades against AAPL

ax1.plot(signals.ix[signals.positions == 1.0].index,

signals.short_mavg[signals.positions == 1.0],

'^', markersize=10, color='m')

# Plot the "sell" trades against AAPL

ax1.plot(signals.ix[signals.positions == -1.0].index,

signals.short_mavg[signals.positions == -1.0],

'v', markersize=10, color='k')

# Plot the equity curve in dollars

ax2 = fig.add_subplot(212, ylabel='Portfolio value in $')

returns['total'].plot(ax=ax2, lw=2.)

# Plot the "buy" and "sell" trades against the equity curve

ax2.plot(returns.ix[signals.positions == 1.0].index,

returns.total[signals.positions == 1.0],

'^', markersize=10, color='m')

ax2.plot(returns.ix[signals.positions == -1.0].index,

returns.total[signals.positions == -1.0],

'v', markersize=10, color='k')

# Plot the figure

fig.show()

A saída gráfica do código é a seguinte. Eu usei o comando IPython %paste para colocá-lo diretamente no console IPython enquanto estava no Ubuntu, para que a saída gráfica permanecesse visível. Os upticks rosas representam a compra do estoque, enquanto os downticks pretos representam vendê-lo de volta: Performance cruzada média móvel da AAPL de 1990-01-01 a 2002-01-01

Performance cruzada média móvel da AAPL de 1990-01-01 a 2002-01-01

Como se pode ver, a estratégia perde dinheiro ao longo do período, com cinco operações de ida e volta. Isto não é surpreendente, dado o comportamento da AAPL durante o período, que teve uma ligeira tendência de queda, seguida de um aumento significativo a partir de 1998.

Nos artigos seguintes, criaremos um meio mais sofisticado de analisar o desempenho, bem como descreveremos como otimizar os períodos de retrospectiva dos sinais individuais da média móvel.

- Nota da API da bolsa BitMEX

- Inventor do websocket, plataforma de quantificação de moeda digital.

- Obter o parâmetro 3 na interface robotdetail é um absurdo

- Como os recém-chegados podem passar pela estrada, como capturar tendências e fazer lucros duradouros?

- Guia para iniciantes na análise de séries temporais

- Backtesting uma estratégia de previsão para o S & P500 em Python com pandas

Sempre saber quando parar 6 estratégias de saída - FMZ Interação Pública

- Quais são os diferentes tipos de fundos quant?

- Backtesting uma estratégia de pares de reversão da média intradiária entre SPY e IWM

- Como identificar estratégias de negociação algorítmica

- Backtesting baseado em eventos com Python - Parte VIII

- Série de Investimentos Quantitativos Blockchain - Estratégia de Balanço Dinâmico

- Backtesting baseado em eventos com Python - Parte VII

- Backtesting baseado em eventos com Python - Parte VI

- Backtesting baseado em eventos com Python - Parte V

- Backtesting orientado por eventos com Python - Parte IV

- Backtesting baseado em eventos com Python - Parte III

- Backtesting orientado por eventos com Python - Parte II

- Backtesting orientado por eventos com Python - Parte I