Descrição do mecanismo de ensaio posterior de nível de simulação quântica FMZ

Autora:Ninabadass, Criado: 2022-03-23 10:07:18, Atualizado: 2022-03-28 14:31:37Descrição do mecanismo de ensaio posterior de nível de simulação quântica FMZ

-

1.Quadro de testes de retrospectiva

O programa de estratégia no FMZ Quant backtest, o programa de estratégia é um fluxo de controle completo, e o programa é constantemente pesquisado de acordo com uma certa frequência. Cada cotação de mercado e dados retornados pela API da plataforma simulam as situações de tempo de execução reais, de acordo com o tempo de chamada. O backtest pertence ao nível onTick, não ao nível onBar de outros sistemas de backtest. Ele suporta melhor o backtest de estratégias baseadas em dados Ticker (estratégias com maior frequência de operação).

-

2. Diferenças entre o nível de simulação e o nível de mercado real

-

Nível de simulação

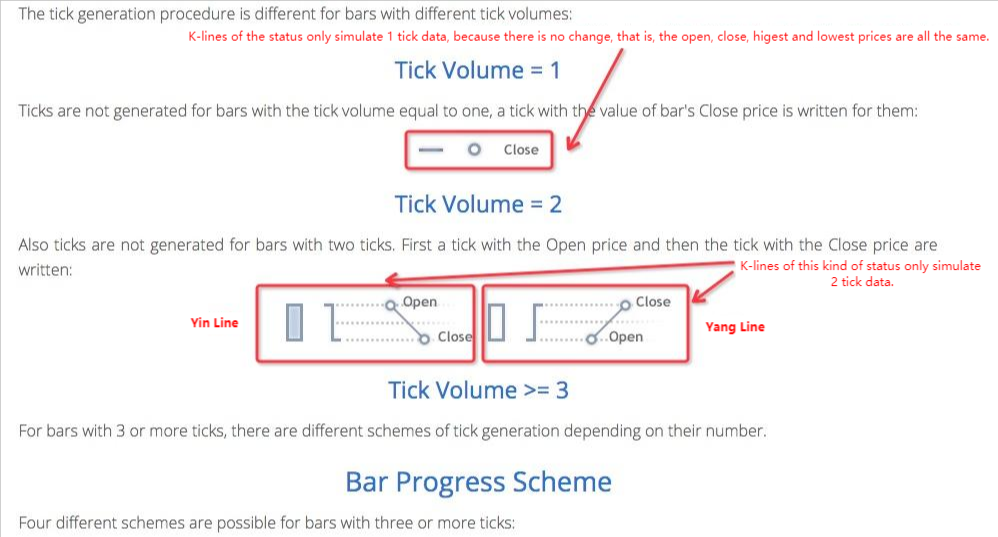

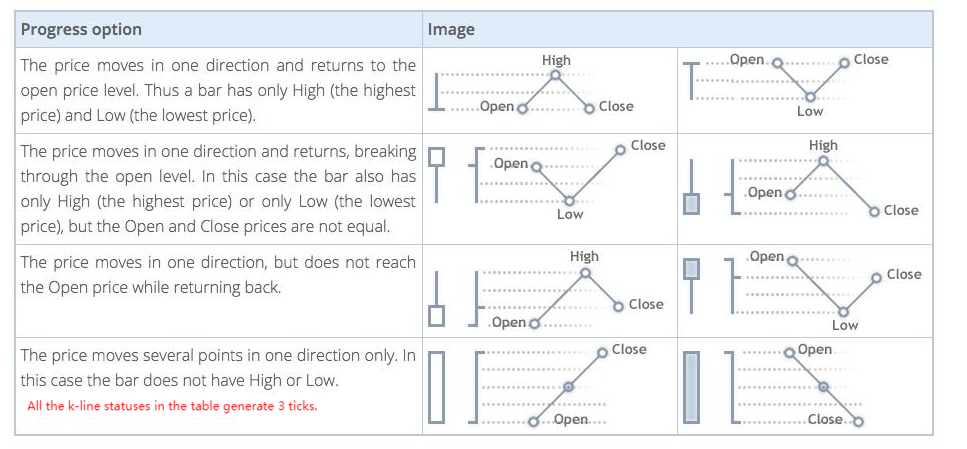

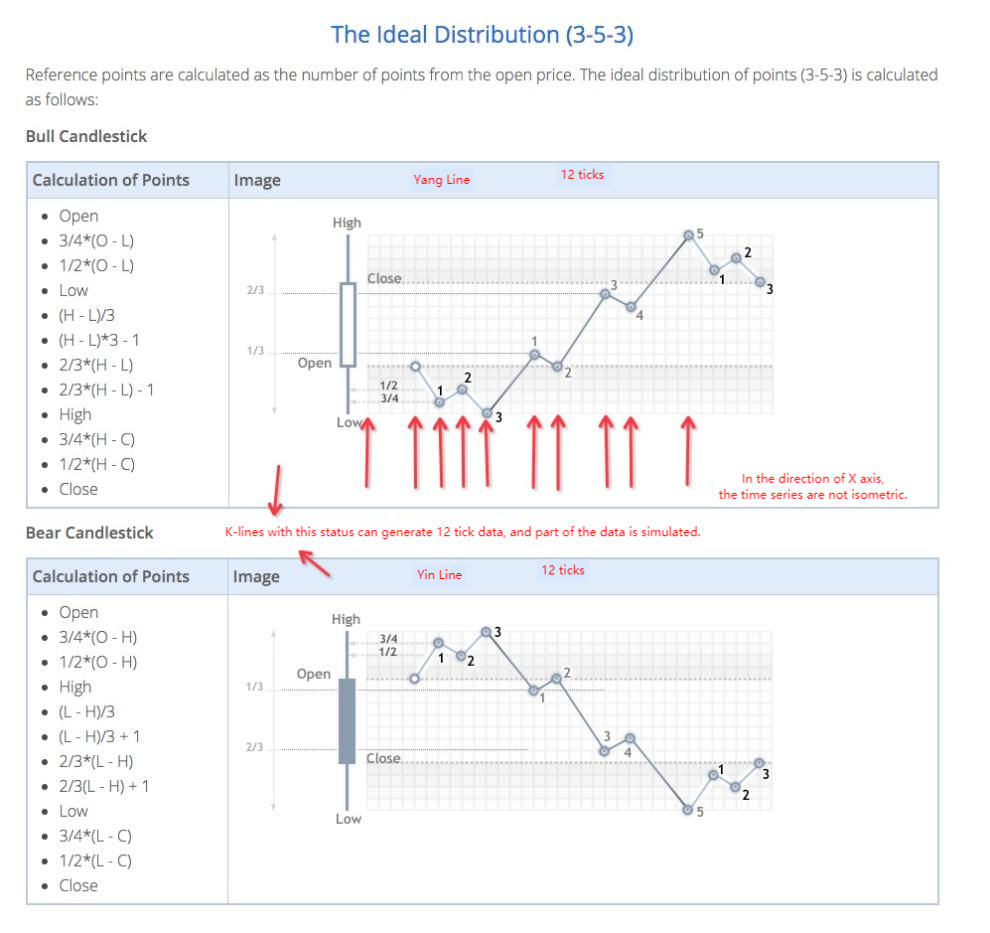

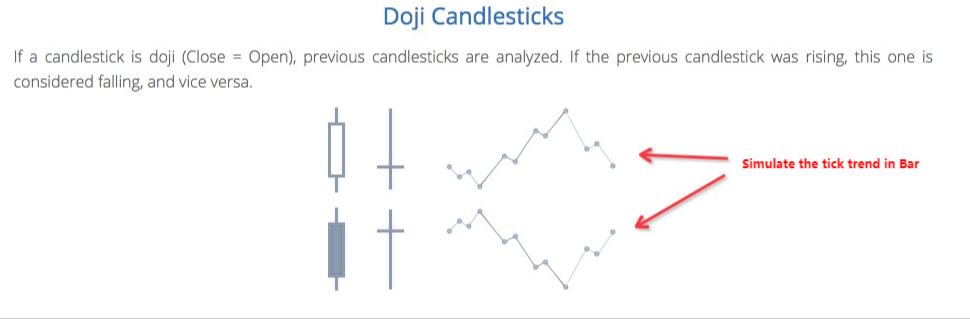

O backtest de nível de simulação baseia-se nos dados da linha K subjacente do sistema de backtest; ele, de acordo com um certo algoritmo, no quadro composto pelo preço mais alto, pelo preço mais baixo, pelo preço de abertura e pelo preço de fechamento da barra de linha K subjacente, simula a interpolação dos dados do ticker na série temporal desta barra.

-

Nível de mercado real

Para estratégias baseadas em dados de nível de ticker, usar o backtest de nível de mercado real é mais próximo da realidade. No backtest ao nível do mercado real, o ticker é os dados realmente registados, não simulados.

-

-

Mecanismo de ensaio posterior de nível de simulação

Linha K subcamada Não existe uma opção de linha K subcapa para backtest de nível de mercado real (porque os dados do ticker são reais, a linha K subcapa não será utilizada para simulação). No backtest do nível de simulação, os dados do ticker são simulados e gerados com base nos dados da linha K. Estes dados da linha K são a linha K da subcamada. Na operação real do backtest do nível de simulação, o período da linha K da subcamada deve ser menor do que o período de chamada da API para obter a linha K, quando a estratégia está sendo executada. Caso contrário, devido ao grande período da linha K da subcamada e ao número insuficiente de tickers gerados, quando a API é chamada para obter a linha K do período especificado, os dados serão distorcidos. Ao usar uma linha K de grande período para voltar, você pode definir apropriadamente o período da linha K da subcamada maior.

-

4.HowA linha K da camada subjacente gera dados de ticker?

O mecanismo da linha K subcamada que gera um ticker simulado é o mesmo do MT4:link relacionado

-

5. Os códigos aritméticos que geram dados do ticker

Algoritmo específico para converter os dados da linha K da camada subjacente em dados de tick simulados:

function recordsToTicks(period, num_digits, records) {

// http://www.metatrader5.com/en/terminal/help/tick_generation

if (records.length == 0) {

return []

}

var ticks = []

var steps = [0, 2, 4, 6, 10, 12, 16, 18, 23, 25, 27, 29]

var pown = Math.pow(10, num_digits)

function pushTick(t, price, vol) {

ticks.push([Math.floor(t), Math.floor(price * pown) / pown, vol])

}

for (var i = 0; i < records.length; i++) {

var T = records[i][0]

var O = records[i][1]

var H = records[i][2]

var L = records[i][3]

var C = records[i][4]

var V = records[i][5]

if (V > 1) {

V = V - 1

}

if ((O == H) && (L == C) && (H == L)) {

pushTick(T, O, V)

} else if (((O == H) && (L == C)) || ((O == L) && (H == C))) {

pushTick(T, O, V)

} else if ((O == C) && ((O == L) || (O == H))) {

pushTick(T, O, V / 2)

pushTick(T + (period / 2), (O == L ? H : L), V / 2)

} else if ((C == H) || (C == L)) {

pushTick(T, O, V / 2)

pushTick(T + (period * 0.382), (C == L ? H : L), V / 2)

} else if ((O == H) || (O == L)) {

pushTick(T, O, V / 2)

pushTick(T + (period * 0.618), (O == L ? H : L), V / 2)

} else {

var dots = []

var amount = V / 11

pushTick(T, O, amount)

if (C > O) {

dots = [

O - (O - L) * 0.75,

O - (O - L) * 0.5,

L,

L + (H - L) / 3.0,

L + (H - L) * (4 / 15.0),

H - (H - L) / 3.0,

H - (H - L) * (6 / 15.0),

H,

H - (H - C) * 0.75,

H - (H - C) * 0.5,

]

} else {

dots = [

O + (H - O) * 0.75,

O + (H - O) * 0.5,

H,

H - (H - L) / 3.0,

H - (H - L) * (4 / 15.0),

H - (H - L) * (2 / 3.0),

H - (H - L) * (9 / 15.0),

L,

L + (C - L) * 0.75,

L + (C - L) * 0.5,

]

}

for (var j = 0; j < dots.length; j++) {

pushTick(T + period * (steps[j + 1] / 30.0), dots[j], amount)

}

}

pushTick(T + (period * 0.98), C, 1)

}

return ticks

}

Por conseguinte, haverá movimentos de preços nas séries temporais, quando o backtest de nível de simulação for executado.

- Use a API estendida no FMZ Quant para realizar a negociação de sinais de alerta "TradingView"

- Visão geral da interface principal e estrutura da plataforma de negociação quântica FMZ

- Como pendurar ordens de mercado (somente negociadas passivamente) e colocar ordens em lote no BitMEX (demo IO)

- FMZ lançou o Python Local Backtest Engine

- FMZ Feedback para novos e antigos utilizadores por afiliação

- O que é um martini multi-variedade?

- Criar um robô lembrete de preço simples

- Interface de mercado de chamadas

- Como escrever o botão de posicionamento manual em MY?

- Pedimos ajuda, o Bitmex fez um erro no pedido

- Descrição do mecanismo de ensaio de retrocesso FMZ

- Etapas de instalação e atualização do Linux Docker

- Iniciação rápida para Python

- Iniciação Rápida para JavaScript

- Futures_Kraken link

- Futures_Bybit Link

- Função integrada_Análise cruzada e instruções

- Como especificar diferentes versões de dados para a estratégia alugada por seus metadados de código de aluguel

- Qual é o quadro técnico usado para a estratégia de alta frequência?

- Binance obtém o comprimento de linha k, não pode ultrapassar 1000 interfaces com a plataforma