Estratégia de negociação cruzada de mercado de média móvel dupla

Autora:ChaoZhang, Data: 2023-10-24 16:55:38Tags:

Resumo

Esta estratégia combina as vantagens da média móvel de Hull e da média móvel T3 para projetar uma estratégia de negociação cross-market. Pode ser usada tanto para negociação de curto prazo quanto para rastreamento de tendências de longo prazo.

Estratégia lógica

A estratégia baseia-se principalmente no cálculo da média móvel de Hull e da média móvel T3.

A média móvel de Hull (HMA) usa um método de cálculo iterativo de média móvel ponderada para filtrar efetivamente o ruído do mercado e exibir uma curva de tendência de preço suave.

A média móvel T3 responde mais rapidamente às mudanças de preço, reduzindo o atraso ao ajustar parâmetros.

Esta estratégia utiliza a média dos dois como principal indicador de negociação e julga o tempo de entrada de acordo com a direcção desta linha média: se a média do período em curso for superior à do período anterior, é um sinal de entrada longa; se for inferior, é um sinal de entrada curta.

Para as regras de saída, se o preço ultrapassar o ponto de stop loss ou take profit, saída; também saída quando a direção da média móvel mudar.

Análise das vantagens

Esta estratégia combina as vantagens da média móvel Hull e da média móvel T3 para gerar um indicador abrangente. Em seguida, esta estratégia é adequada para negociação a curto e longo prazo ajustando o parâmetro do ciclo.

Análise de riscos

A estratégia baseia-se principalmente no indicador da média móvel, que pode gerar múltiplos sinais falsos em tendências variáveis. Além disso, o atraso das médias móveis pode perder o melhor momento de entrada. Os pontos de stop loss e take profit precisam de uma configuração cuidadosa para evitar ser muito soltos ou muito apertados. Finalmente, os parâmetros precisam de otimização para diferentes moedas e prazos.

Optimização

Considere adicionar outros indicadores para verificar o sinal MA e filtrar sinais falsos. Teste diferentes combinações MA e algoritmos de ponderação para otimizar o sinal MA. Adicione stop loss adaptativo e trailing take profit para gerenciar dinamicamente os riscos. Realize otimização de backtesting em diferentes moedas e prazos para encontrar os conjuntos de parâmetros ideais.

Resumo

Esta estratégia integra os pontos fortes da média móvel Hull e da média móvel T3 para formar um indicador abrangente para julgar a direção da tendência. Através da otimização de parâmetros, a estratégia pode ser aplicada de forma flexível a diferentes ciclos de negociação. A estratégia tem certas vantagens, mas também problemas como atraso e sinais falsos. Adicionando outros indicadores, otimizando parâmetros e paradas dinâmicas, pode ser continuamente melhorada para melhores resultados.

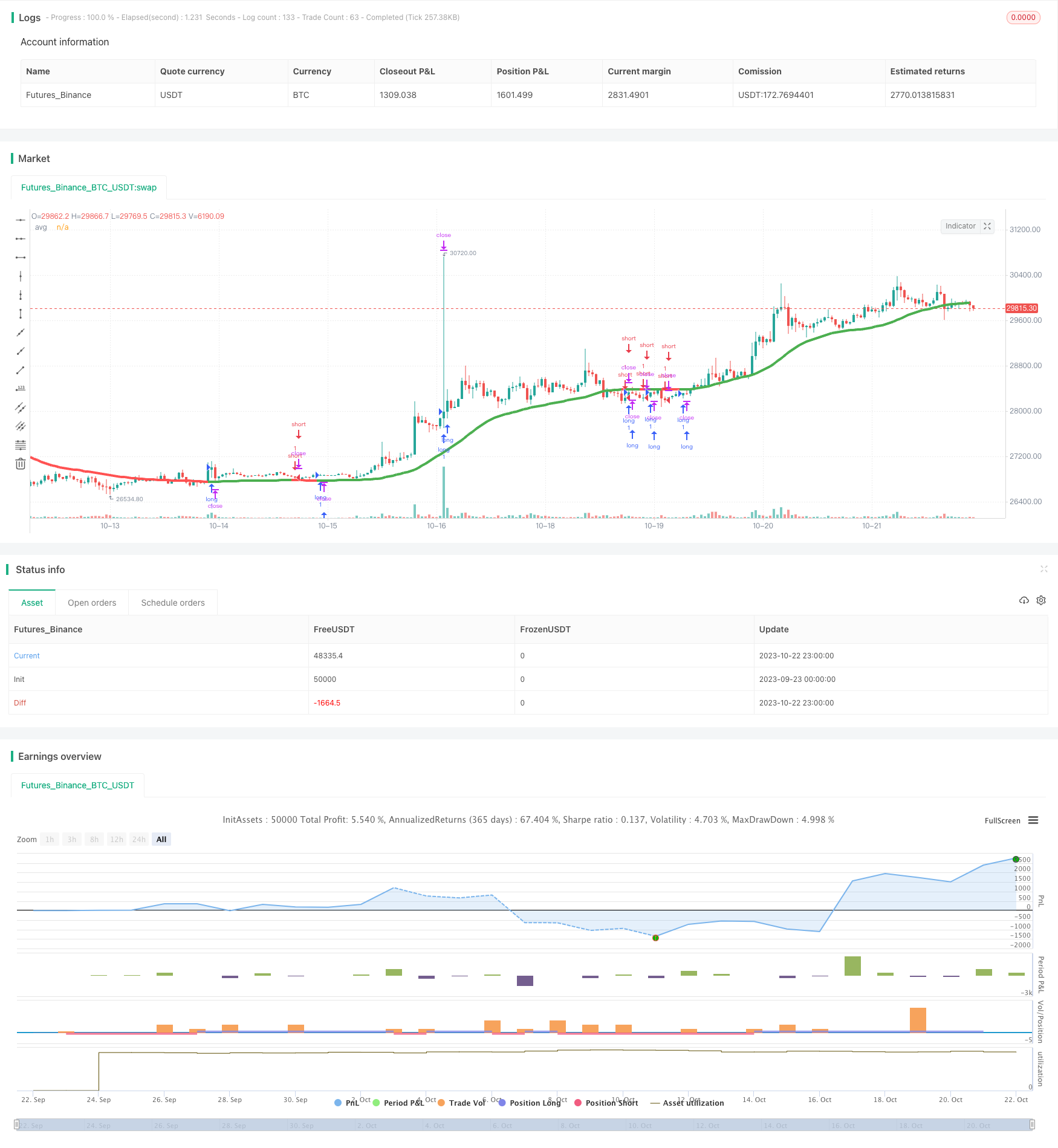

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=4

strategy(title="Swing HULL + T3 avg", shorttitle="Swing HULL T3 AVG", overlay=true)

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2000, title = "From Year", minval = 1970)

//monday and session

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2021, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

////////////////////////////GENERAL INPUTS//////////////////////////////////////

length_Ma= input(defval=50, title="Length MAs", minval=1)

//==========HMA

getHULLMA(src, len) =>

hullma = wma(2*wma(src, len/2)-wma(src, len), round(sqrt(len)))

hullma

//==========T3

getT3(src, len, vFactor) =>

ema1 = ema(src, len)

ema2 = ema(ema1,len)

ema3 = ema(ema2,len)

ema4 = ema(ema3,len)

ema5 = ema(ema4,len)

ema6 = ema(ema5,len)

c1 = -1 * pow(vFactor,3)

c2 = 3*pow(vFactor,2) + 3*pow(vFactor,3)

c3 = -6*pow(vFactor,2) - 3*vFactor - 3*pow(vFactor,3)

c4 = 1 + 3*vFactor + pow(vFactor,3) + 3*pow(vFactor,2)

T3 = c1*ema6 + c2*ema5 + c3*ema4 + c4*ema3

T3

hullma = getHULLMA(close,length_Ma)

t3 = getT3(close,length_Ma,0.7)

avg = (hullma+t3) /2

////////////////////////////PLOTTING////////////////////////////////////////////

colorado = avg > avg[1]? color.green : color.red

plot(avg , title="avg", color=colorado, linewidth = 4)

long=avg>avg[1]

short=avg<avg[1]

tplong=input(0.08, title="TP Long", step=0.01)

sllong=input(1.0, title="SL Long", step=0.01)

tpshort=input(0.03, title="TP Short", step=0.01)

slshort=input(0.06, title="SL Short", step=0.01)

if(time_cond)

strategy.entry("long",1,when=long)

strategy.exit("closelong", "long" , profit = close * tplong / syminfo.mintick, loss = close * sllong / syminfo.mintick, alert_message = "closelong")

strategy.entry("short",0,when=short)

strategy.exit("closeshort", "short" , profit = close * tpshort / syminfo.mintick, loss = close * slshort / syminfo.mintick, alert_message = "closeshort")

- RSI Estratégia de cruzamento da EMA

- Tendência na sequência da estratégia de média móvel dupla

- Estratégia de fuga do Glory Hole

- Heiken Ashi Moving Average Crossover Strategy com o MACD Filter V3

- RSI Estratégia de negociação de ciclo cruzado

- Estratégia de inversão de pivô reforçada de SuperTrend

- Análise do teste de retorno da estratégia de arbitragem de impulso

- Estratégia das bandas de Bollinger de reversão média

- Estratégia de negociação de média móvel de regressão linear

- Estratégia de filtro de banda dupla

- Estratégia de ajustamento das bandas de Bollinger

- Estratégia de teste de retorno do poder dos touros e dos ursos

- Estratégia de cruzamento da média móvel

- Estratégia de ruptura do momento estocástico

- A estratégia do Qullamaggie Breakout V2

- Estratégia de fuga baseada em canais de Camarilla

- Seguindo a estratégia de cruzamento da média móvel

- Estratégia de ruptura mensal da tendência

- Estratégia do índice de volatilidade da DEMA

- Uma tendência que segue uma estratégia