Estratégia de negociação de oscilação RSI dinâmica

Autora:ChaoZhang, Data: 2023-11-02 16:04:07Tags:

Resumo

Esta estratégia combina níveis dinâmicos de suporte/resistência e o indicador de índice de força relativa (RSI). Estabelece limiares de sobrecompra/supervenda para o RSI e gera sinais de compra/venda quando o preço quebra os níveis dinâmicos de suporte/resistência enquanto o RSI não está na área de sobrecompra/supervenda.

Princípios

1. Apoio/Resistência Dinâmico

Use a função de segurança para obter o preço de fechamento como níveis dinâmicos de suporte / resistência.

2. Indicador RSI

Calcular o ganho médio e a perda média durante um determinado período para gerar valores do RSI e determinar se o RSI atinge a área de sobrecompra/supervenda.

3. Sinais comerciais

Quando o preço quebra os níveis dinâmicos, se o RSI não estiver na área de sobrecompra/supervenda, são gerados sinais de compra/venda. Caso contrário, os sinais de quebra são ignorados.

4. Sinais de saída

Fechar posições quando o preço voltar ao nível dinâmico, ou quando o RSI retornar ao intervalo normal.

Análise das vantagens

-

Usar suporte/resistência dinâmico para determinar a direção da tendência para uma taxa de ganho mais elevada.

-

O RSI filtra falhas e evita entradas falsas.

-

A combinação de tendência e indicador torna a estratégia adaptável às diferentes condições de mercado.

-

Regras simples e claras tornam-na fácil de aplicar.

Riscos e soluções

-

Testes múltiplos de níveis dinâmicos podem gerar sinais falsos.

-

O RSI solo pode causar um erro de julgamento. Adicione outros indicadores para filtragem combinada.

-

A frequência de negociação no mercado de intervalo leva a custos mais elevados.

-

Otimizar os parâmetros com base em diferentes ativos.

Orientações de otimização

-

Use aprendizagem de máquina para otimizar automaticamente os parâmetros do RSI.

-

Adicione uma estratégia stop loss/profit taking para garantir lucros e reduzir perdas.

-

Incorporar mais indicadores para filtragem combinada para melhorar a estabilidade.

-

Adicionar um indicador de volatilidade ao tamanho da posição mais baixo quando a volatilidade for baixa.

-

Otimizar o algoritmo de dimensionamento de posições para ajustar dinamicamente as posições para diferentes ambientes de mercado.

Resumo

Esta estratégia combina o julgamento da tendência e a filtragem de indicadores para identificar efetivamente a reversão da tendência em torno de níveis-chave, controlando os riscos.

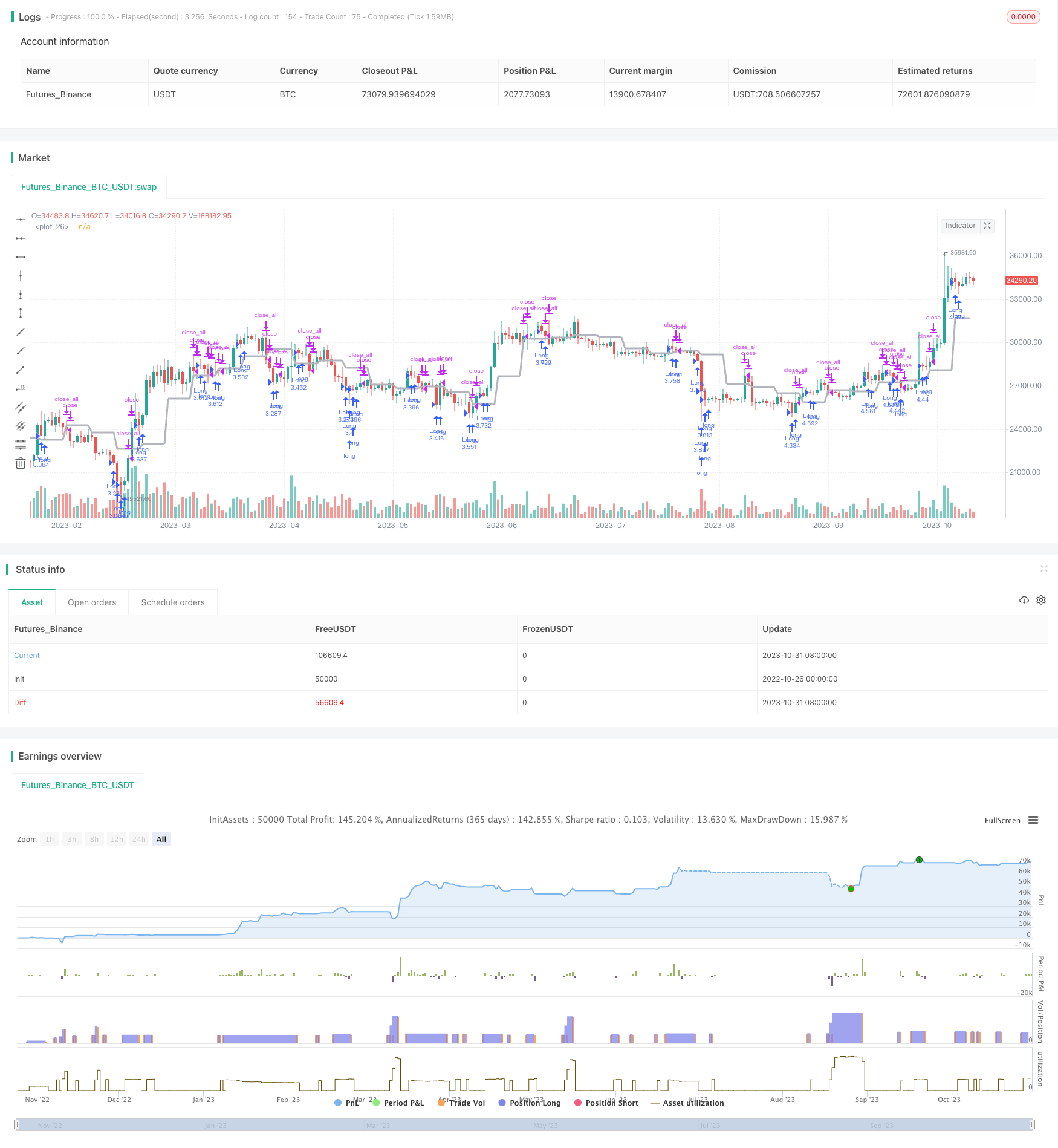

/*backtest

start: 2022-10-26 00:00:00

end: 2023-11-01 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Levels+RSI Strategy v1.0", shorttitle = "Levels+RSI str 1.0", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 3)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

tf = input('W', title = "timeframe 1")

src = input(ohlc4, "Source")

ap = input(true, defval = true, title = "antipila")

cf = input(true, defval = true, title = "color filter")

rsiperiod = input(7, defval = 7, minval = 2, maxval = 100, title = "RSI Period")

rsilimit = input(30, defval = 30, minval = 1, maxval = 50, title = "RSI Limit")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Level

level = request.security(syminfo.tickerid, tf, src[1])

plot(level, linewidth = 3, color = silver)

//RSI

uprsi = rma(max(change(close), 0), rsiperiod)

dnrsi = rma(-min(change(close), 0), rsiperiod)

rsi = dnrsi == 0 ? 100 : uprsi == 0 ? 0 : 100 - (100 / (1 + uprsi / dnrsi))

//Level Signals

ls = close > level and ap == false ? true : low > level ? true : false

up1 = strategy.position_size == 0 and ls and (close < open or cf == false)

exit1 = close < level and ap == false ? true : high < level ? true : false

//RSI Signal

up2 = rsi < rsilimit and (close < open or cf == false)

exit2 = rsi > rsilimit and ls == false

//Trading

lot = strategy.position_size != strategy.position_size[1] ? strategy.equity / close * capital / 100 : lot[1]

if up1 or up2

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot)

if (exit1 and rsi > rsilimit) or exit2

strategy.close_all()

- Estratégia combinada de 123 Reversão e Fractal Chaos Oscillator

- Estratégia de negociação de ruptura

- Indicador de Impulso Estratégia curta longa

- Estratégia de inversão de rastreamento de canal duplo

- Coordenação da estratégia de stop loss deslizante

- Estratégia de negociação de ruptura de tendência precisa

- Estratégia de queda de compra do mercado alcista

- DAKELAX-XRPUSDT Estratégia de reversão da média da banda de Bollinger

- Heiken Ashi e Super Trend Strategy

- Joanne on Crypto - Média Movel Dupla com Estratégia de Scalping MACD

- Estratégia de fuga em duas etapas

- Estratégia RSI do Índice de Força relativa

- Estratégia de média móvel da banda de Bollinger T3

- BB Estratégia de negociação dupla longa e curta

- Estratégia de baixa ruptura de reversão média

- Estratégia de duplo indicador

- Estratégia EVWBB baseada na EVWMA e nas bandas de Bollinger

- Estratégia de previsão da tendência do MACD

- Estratégia de tendência da faixa média móvel

- A CCI e a EMA seguem a estratégia de negociação