Estratégia de fuga dupla

Autora:ChaoZhang, Data: 2023-11-03 17:16:02Tags:

Resumo

Esta estratégia utiliza bandas de Bollinger para identificar pontos de ruptura para transações longas e curtas, combinadas com o indicador ADX para filtrar condições desfavoráveis de mercado de baixa volatilidade, a fim de seguir as tendências.

Estratégia lógica

A estratégia baseia-se principalmente no indicador Bollinger Bands para determinar a direção longa ou curta. A faixa média das Bollinger Bands é a média móvel de N dias do preço de fechamento, e a largura da faixa é calculada usando desvio padrão.

Para evitar breakouts inválidos e negociações errôneas em mercados agitados, a estratégia incorpora o indicador ADX para filtrar condições de mercado de baixa volatilidade. Os sinais de negociação são gerados apenas quando o valor do ADX está abaixo de um limiar. Quando o ADX ultrapassa o limiar, todas as posições são fechadas para esperar as condições de tendência.

A estratégia também define stop loss e take profit para negociações abertas. Especificamente, após a abertura de uma posição, o preço mais baixo e o preço mais alto dos N dias anteriores são registrados como os níveis de stop loss e take profit para essa direção. Isso permite bloquear os lucros enquanto reduz as perdas de reversões.

A partir da lógica do código, a estratégia primeiro calcula as Bandas de Bollinger e os parâmetros do ADX. Em seguida, verifica se o preço quebra a faixa superior ou inferior das Bandas e se o ADX está abaixo do limiar, para gerar sinais de negociação.

Análise das vantagens

- As bandas de Bollinger oferecem sinais claros de ruptura para captar oportunidades de tendência

- Filtro ADX evita negociação Mercados agitados sem tendências claras

- Stop loss controla efetivamente a perda de uma única operação

- A retenção de lucros se bloqueia na maioria dos lucros

Análise de riscos

- As rupturas podem ser falsas sem considerar o volume

- O filtro ADX também pode perder oportunidades de tendências

- Parar de perder e tirar lucro muito perto pode ser parado fora

- Mal ajuste dos parâmetros afeta o desempenho da estratégia

Considere a combinação com outros indicadores para confirmar a ruptura com o volume; otimizar o filtro ADX usando inclinação para identificar mudanças de tendência; ampliar a faixa de stop loss e take profit para evitar uma saída prematura.

Orientações para melhorias

- Otimizar o comprimento das bandas de Bollinger para obter melhores resultados de ruptura

- Filtro ADX de sintonização fina para equilibrar a precisão da tendência e sinais falsos

- Adicionar outros indicadores para confirmar a validade da ruptura

- Otimizar o intervalo de stop loss para evitar sensibilidade excessiva

- Ampliar a gama de lucros para garantir mais lucros

Conclusão

A estratégia tem uma lógica clara e simples, usando Bandas de Bollinger para sinais de ruptura óbvios, filtrados pelo ADX para condições de tendência, para capturar oportunidades de tendência.

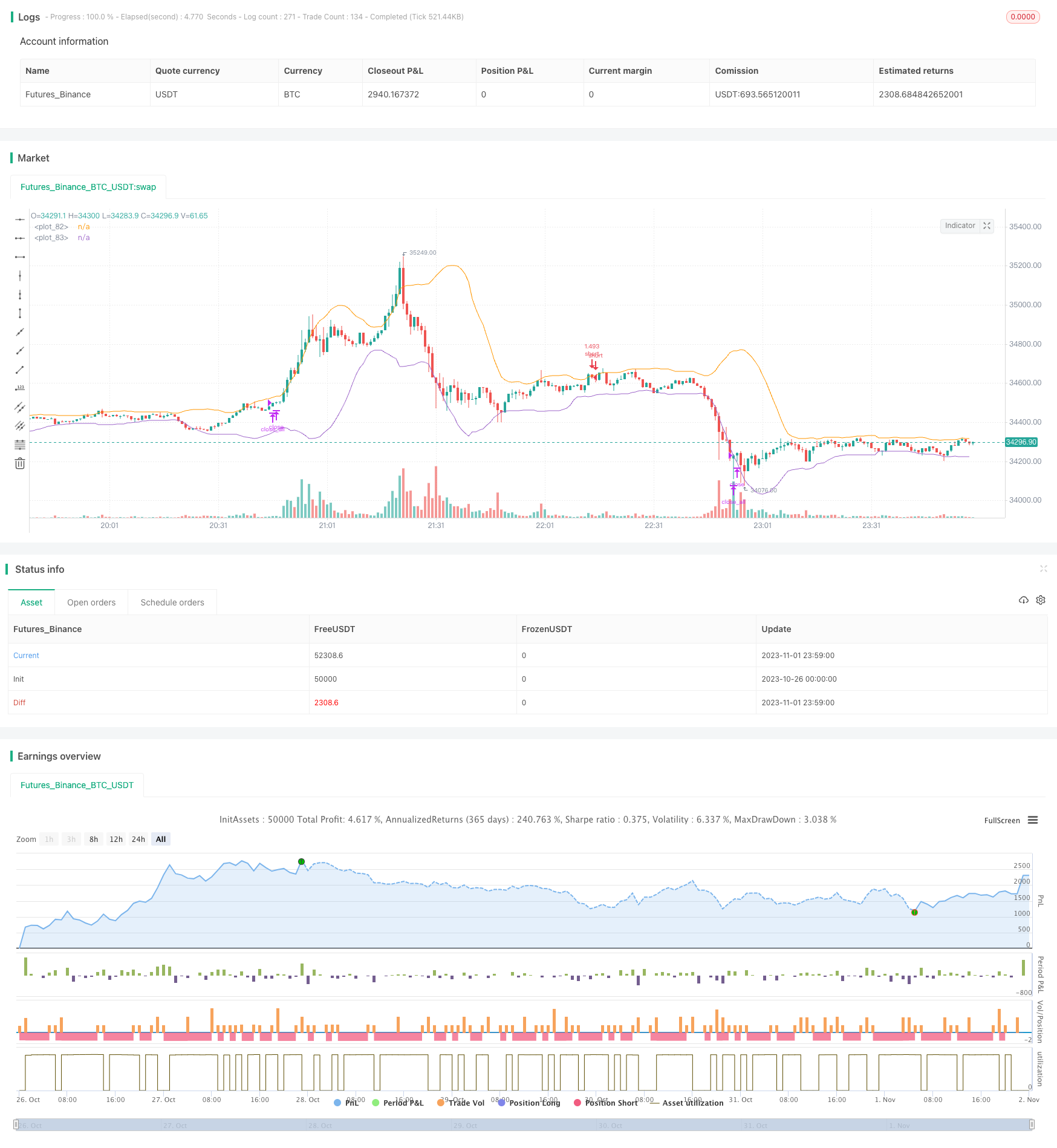

/*backtest

start: 2023-10-26 00:00:00

end: 2023-11-02 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tweakerID

// This strategy uses Bollinger Bands to buy when the price

// crosses over the lower band and sell when it crosses down

// the upper band. It only takes trades when the ADX is

// below a certain level, and exits all trades when it's above it.

//@version=4

strategy("BB + ADX Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_value = 0.04, initial_capital=100)

//Inputs

i_reverse=input(false, title="Reverse Trades")

i_ADXClose=input(true, title="ADX Close")

i_SL=input(false, title="Use Swing Lo/Hi Stop Loss & Take Profit")

i_SwingLookback=input(20, title="Swing Lo/Hi Lookback")

i_SLExpander=input(defval=0, step=.5, title="SL Expander")

i_TPExpander=input(defval=0, step=.5, title="TP Expander")

//ADX Calculations

adxlen = input(14, title="ADX Smoothing")

dilen = input(20, title="DI Length")

dirmov(len) =>

up = change(high)

down = -change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = rma(tr, len)

plus = fixnan(100 * rma(plusDM, len) / truerange)

minus = fixnan(100 * rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

adxlevel=input(30, step=5)

//BB Calculations

BBCALC=input(false, title="-----------BB Inputs-----------")

length = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

MAlen=input(defval=9)

source = close

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

//Entry Logic

BUY = crossover(source, lower) and sig < adxlevel

SELL = crossunder(source, upper) and sig < adxlevel

//SL & TP Calculations

SwingLow=lowest(i_SwingLookback)

SwingHigh=highest(i_SwingLookback)

bought=strategy.position_size != strategy.position_size[1]

LSL=valuewhen(bought, SwingLow, 0)-((valuewhen(bought, atr(14), 0))*i_SLExpander)

SSL=valuewhen(bought, SwingHigh, 0)+((valuewhen(bought, atr(14), 0))*i_SLExpander)

lTP=strategy.position_avg_price + (strategy.position_avg_price-(valuewhen(bought, SwingLow, 0))+((valuewhen(bought, atr(14), 0))*i_TPExpander))

sTP=strategy.position_avg_price - (valuewhen(bought, SwingHigh, 0)-strategy.position_avg_price)-((valuewhen(bought, atr(14), 0))*i_TPExpander)

islong=strategy.position_size > 0

isshort=strategy.position_size < 0

SL= islong ? LSL : isshort ? SSL : na

TP= islong ? lTP : isshort ? sTP : na

//Entries

strategy.entry("long", long=i_reverse?false:true, when=BUY)

strategy.entry("short", long=i_reverse?true:false, when=SELL)

//EXITS

if i_ADXClose

strategy.close_all(when=sig > adxlevel)

if i_SL

strategy.exit("longexit", "long", stop=SL, limit=TP)

strategy.exit("shortexit", "short", stop=SL, limit=TP)

//Plots

plot(i_SL ? SL : na, color=color.red, style=plot.style_cross, title="SL")

plot(i_SL ? TP : na, color=color.green, style=plot.style_cross, title="TP")

plot(upper)

plot(lower)

- A tendência segue a estratégia

- Estratégia de busca de tendências com laser duplo

- Tendência do oscilador da EMA na sequência da estratégia

- Estratégia de cruzamento da média móvel tripla

- Estratégia de acompanhamento da tendência baseada na ruptura do impulso

- Estratégia de oscilação aleatória

- Super Estratégia de Impulso

- Estratégia de bloqueio de tamanho

- Reversão após a estratégia de consolidação

- Estratégia de cruzamento da média móvel

- O valor da ordem de limite cruzado é o valor da ordem de limite cruzado

- Ichimoku Stop Loss Estratégia

- Estratégia baseada na tendência do canal Keltner

- Estratégia de vetor normalizada em escala com reversão da média de Karobein

- Estratégia de inversão de média móvel dupla

- Estratégia de ruptura do pivô intradiário

- Júpiter e Saturno Momentum MA Crossover Filtrado Estratégia

- Estratégia além das nuvens

- Estratégia de negociação de sombra

- Estratégia de rastreamento da média móvel de ruptura da tendência