Estratégia de negociação de filtros de duplo alcance

Autora:ChaoZhang, Data: 2023-11-13 10:38:20Tags:

Resumo

A estratégia Twin Range Filter é uma estratégia de negociação baseada na volatilidade de preços. Utiliza dois indicadores de faixa média com configurações de parâmetros diferentes, combinados com a relação entre preço e faixa, para gerar sinais de negociação. Esta estratégia é adequada para ativos digitais altamente voláteis como o Bitcoin.

Estratégia lógica

Esta estratégia utiliza dois indicadores de intervalo suave com diferentes comprimentos de período: um indicador de intervalo rápido (período padrão 27) e um indicador de intervalo lento (período padrão 55).

A estratégia Twin Range Filter compara o preço com os dois indicadores de faixa para determinar se ele está atualmente dentro de uma certa faixa de oscilação.

Especificamente, a estratégia usa uma linha mediana como referência, que é a média dos dois indicadores de intervalo. Um sinal longo é gerado quando o preço está acima da linha mediana por um intervalo rápido; um sinal curto é gerado quando o preço cai abaixo da linha mediana por um intervalo rápido.

Para filtrar sinais falsos, ele também adiciona uma condição: um sinal só é gerado quando o movimento do preço atual é consistente com o período anterior.

Em resumo, essa estratégia identifica a faixa de oscilação com indicadores de faixa gêmeos e gera ordens quando o preço atravessa a faixa.

Vantagens

As vantagens da estratégia Twin Range Filter:

-

Utiliza características de volatilidade de preços, adaptáveis a ativos altamente voláteis como o Bitcoin.

-

Os indicadores de intervalo gémeos contêm diferentes prazos, sendo que o rápido detecta oportunidades de curto prazo, enquanto o lento considera tendências de longo prazo.

-

A adição de filtros de direção de preços reduz os falsos sinais de flutuações de curto prazo.

-

Lógica simples e clara, fácil de entender e implementar, adequada para negociação de algo.

Riscos

Alguns riscos da estratégia a ter em conta:

-

Baseia-se em indicadores de volatilidade, podendo ter um desempenho inferior em ambientes de baixa volatilidade.

-

Os parâmetros do intervalo devem ser otimizados para diferentes produtos, caso contrário, as oportunidades de negociação podem ser perdidas ou ocorrerem sinais falsos.

-

A divergência entre o preço e a volatilidade não é considerada. Podem ocorrer falsos sinais se a volatilidade aumentar sem aumento correspondente do preço.

-

Os níveis de stop loss podem precisar de ajuste em ambientes de alta volatilidade.

Reforço

A estratégia pode ser reforçada em vários aspectos:

-

Teste e otimize os parâmetros da gama para encontrar combinações ideais para diferentes produtos e prazos.

-

Adicionar mecanismos dinâmicos de stop loss com base na volatilidade recente, para otimizar a estratégia de stop loss.

-

Adicionar filtros baseados na divergência de volatilidade de preços para evitar sinais falsos.

-

Incorporar outros indicadores, como as alterações de volume, para aumentar a certeza da entrada.

-

Teste e adicione mecanismos de saída de lucro adequados adequados para a estratégia.

Resumo

Em geral, o Twin Range Filter é uma estratégia de negociação eficaz para ativos altamente voláteis. Ele utiliza bem as características de volatilidade de preços e gera uma lógica de negociação simples e clara. Com melhorias adicionais como otimização de parâmetros e gerenciamento de riscos, ele pode se tornar um componente valioso em um sistema de negociação quântica.

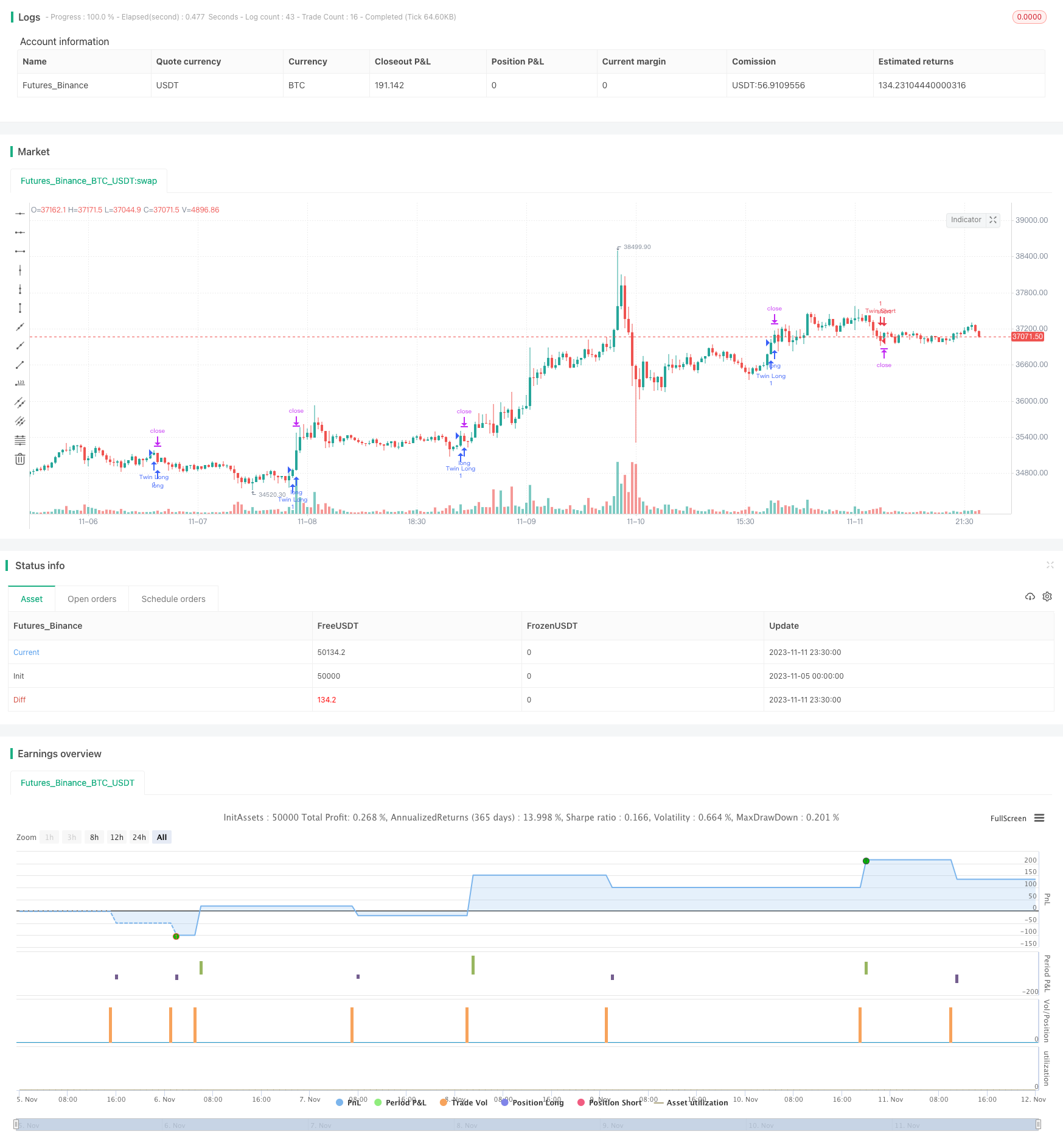

/*backtest

start: 2023-11-05 00:00:00

end: 2023-11-12 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © colinmck, greenmask9

//@version=4

strategy(title="Twin Range Filter Algo", overlay=true)

source = input(defval=close, title="Source")

// Smooth Average Range

per1 = input(defval=27, minval=1, title="Fast period")

mult1 = input(defval=1.6, minval=0.1, title="Fast range")

per2 = input(defval=55, minval=1, title="Slow period")

mult2 = input(defval=2, minval=0.1, title="Slow range")

smoothrng(x, t, m) =>

wper = t * 2 - 1

avrng = ema(abs(x - x[1]), t)

smoothrng = ema(avrng, wper) * m

smoothrng

smrng1 = smoothrng(source, per1, mult1)

smrng2 = smoothrng(source, per2, mult2)

smrng = (smrng1 + smrng2) / 2

// Range Filter

rngfilt(x, r) =>

rngfilt = x

rngfilt := x > nz(rngfilt[1]) ? x - r < nz(rngfilt[1]) ? nz(rngfilt[1]) : x - r :

x + r > nz(rngfilt[1]) ? nz(rngfilt[1]) : x + r

rngfilt

filt = rngfilt(source, smrng)

upward = 0.0

upward := filt > filt[1] ? nz(upward[1]) + 1 : filt < filt[1] ? 0 : nz(upward[1])

downward = 0.0

downward := filt < filt[1] ? nz(downward[1]) + 1 : filt > filt[1] ? 0 : nz(downward[1])

hband = filt + smrng

lband = filt - smrng

longCond = bool(na)

shortCond = bool(na)

longCond := source > filt and source > source[1] and upward > 0 or source > filt and source < source[1] and upward > 0

shortCond := source < filt and source < source[1] and downward > 0 or source < filt and source > source[1] and downward > 0

CondIni = 0

CondIni := longCond ? 1 : shortCond ? -1 : CondIni[1]

long = longCond and CondIni[1] == -1

short = shortCond and CondIni[1] == 1

// Plotting

// Strategy

// From this part on, programmer is greenmaks9

//

Separator = input(title="Following conditions and backtest algorithm are added by @greenmask9 🎯, original script is written by @colinmck 👍. Read both of their's release notes for more info on how this script works.", type=input.bool, defval=false)

disabler = input(title="Disable greenmask9's ATR conditions", type=input.bool, defval=false)

//second

l2 = input(title="ATR1", defval=32, minval=1)

s2 = input(title="Smoothing", defval="SMA", options=["RMA", "SMA", "EMA", "WMA"])

atr2(source, l2) =>

if s2 == "SMA"

sma(source, l2)

else

if s2 == "RMA"

rma(source, l2)

else

if s2 == "EMA"

ema(source, l2)

else

wma(source, l2)

//third

l3 = input(title="ATR2", defval=64, minval=1)

s3 = input(title="Smoothing", defval="RMA", options=["RMA", "SMA", "EMA", "WMA"])

atr3(source, l3) =>

if s3 == "RMA"

rma(source, l3)

else

if s3 == "SMA"

sma(source, l3)

else

if s3 == "EMA"

ema(source, l3)

else

wma(source, l3)

atr20=atr2(tr(true), l2)

atr30=atr3(tr(true), l3)

strategy.initial_capital = 50000

ordersize=floor(strategy.initial_capital/close)

profit = input(title="Ticks profit", type=input.integer, defval=900)

stop = input(title="Ticks stoploss", type=input.integer, defval=300)

maxcandles_till_close = input(title="Time stoploss", type=input.integer, defval=17)

bull = long and (atr20<atr30 or disabler)

bear = short and (atr20<atr30 or disabler)

bullclock = barssince(bull)

bearclock = barssince(bear)

if (bull)

strategy.entry("Twin Long", strategy.long, ordersize)

strategy.exit("Exit", from_entry = "Twin Long", profit = profit, loss = stop)

if (bear)

strategy.entry("Twin Short", strategy.short, ordersize)

strategy.exit("Exit", from_entry = "Twin Short", profit = profit, loss = stop)

//time stoploss

strategy.close("Twin Long", when = bullclock == maxcandles_till_close, comment = "Timed out")

strategy.close("Twin Short", when = bearclock == maxcandles_till_close, comment = "Timed out")

- Estratégia de negociação de avanço de alta probabilidade baseada no equilíbrio de pressão

- RSI Rápido Controlo do Risco Estratégia de Negociação de Futuros Compostos

- Estratégia de negociação diária duplo DI

- Estratégia de ruptura da banda de Bollinger

- Estratégia de negociação de média móvel

- Estratégia do Alligador de Williams

- Estratégia de cruzamento de média móvel dupla

- Estratégia de reversão da tendência a longo prazo

- Estratégia de tendência ascendente de dupla média móvel cruzada persistente

- Estratégia de Arco-íris de média móvel de negociação automatizada abrangente

- Estratégia dinâmica de ruptura do canal

- Estratégia de negociação cruzada de média móvel dinâmica

- Estratégia de negociação quantitativa baseada no Ichimoku com múltiplos sinais

- Estratégia de ruptura de Bollinger

- Estratégia de ruptura de retração do RSI

- Estratégia de índice dinâmico dos traders

- Estratégia de inversão de impulso

- Estratégia de reversão da combinação de indicadores de média móvel RSI dupla

- Estratégia transversal da EMA

- Estratégia de fechamento da posição