Estratégia de cobertura de tendências baseada em indicadores da ETI e HMACCI

Autora:ChaoZhang, Data: 2024-01-23 11:26:14Tags:

Resumo

Esta estratégia combina os sinais bilaterais de negociação da ETI e indicadores CCI melhorados e adota uma abordagem de cobertura para posições abertas e fechadas com frequência, visando obter lucros contínuos mais estáveis. A lógica chave é a cruz de ouro e a cruz morta das médias rápidas e lentas do indicador ETI, combinadas com os sinais de compra e venda do indicador HMACCI para determinar a direção do mercado. Os riscos são controlados limitando as condições de abertura, enquanto são definidas as lógicas de stop loss e take profit.

Princípio da estratégia

A estratégia baseia-se principalmente na combinação dos indicadores da ETI e do HMACCI.

O indicador TSI contém uma média móvel rápida e uma lenta para determinar os sinais de negociação. Quando a linha rápida quebra a linha lenta para cima, é um sinal de compra, e vice-versa para os sinais de venda. Isso pode capturar mudanças nas tendências do mercado de forma mais sensível.

O indicador HMACCI baseia-se no indicador CCI tradicional que utiliza a média móvel do casco em vez do preço em si, o que pode filtrar algum ruído e avaliar as zonas de sobrecompra e sobrevenda.

A lógica fundamental da estratégia consiste em combinar os julgamentos destes dois indicadores e estabelecer certas condições adicionais para filtrar sinais falsos, tais como examinar o preço de fechamento das barras anteriores e os preços máximos e mínimos em vários períodos para controlar a qualidade dos sinais de reversão.

Para as posições de abertura, se as condições estiverem preenchidas, as ordens de mercado são colocadas cada vez que a barra se fecha, indo longas e curtas.

Para obter lucro e parar de perda, stop loss flutuante e fechar todas as ordens quando atingir o lucro alvo são definidos.

Vantagens da estratégia

Trata-se de uma estratégia relativamente estável e fiável de cobertura de alta frequência, cujas principais vantagens são:

- A combinação de dois indicadores pode evitar eficazmente falsos sinais

- Operações de cobertura frequentes a cada barra conduzem a flutuações mais estáveis nos lucros e perdas

- A lógica de abertura rigorosa e as condições de stop loss podem controlar os riscos

- A combinação de julgamentos de tendência e inversão leva a uma maior tolerância a falhas

- Sem desvio direcional, adequado para várias condições de mercado

- Grande espaço de parâmetros ajustável, pode ser otimizado para diferentes produtos

Análise de riscos

Os principais riscos a ter em conta são:

- Maior perda de comissões causada pela negociação de alta frequência

- Impossibilidade de evitar perfeitamente ser preso numa cerca

- Entrada excessivamente agressiva se os parâmetros não forem definidos adequadamente

- Dificuldade em suportar perdas enormes de uma só vez a curto prazo

Os riscos podem ser reduzidos através de:

- Ajustar a frequência de abertura adequadamente para reduzir o impacto das taxas

- Otimizar os parâmetros do indicador para garantir a qualidade do sinal

- Aumentar a amplitude de stop loss mas sofrer mais perdas de cobertura

- Parâmetros de ensaio em diferentes produtos

Orientações de otimização

Ainda há muito espaço para otimizar esta estratégia, principalmente:

- Optimizar parâmetros como período, comprimento, etc. através de testes

- Experimentar diferentes combinações de indicadores, por exemplo MACD, BOLL, etc.

- Modificando a lógica de abertura, definindo filtros mais rigorosos

- Otimização de estratégias de captação de lucro e stop-loss, por exemplo, paradas dinâmicas e de ruptura

- Usando métodos de aprendizagem de máquina para encontrar intervalos de parâmetros mais estáveis

- Testes em diferentes produtos e prazos de negociação

- Combinação da detecção de tendências para evitar negociações excessivamente agressivas em mercados de gama

Conclusão

Em geral, esta estratégia é uma estratégia de hedge estável e confiável com alta tolerância a falhas. Combina indicadores de tendência e reversão, obtendo retornos constantes através de frequentes negociações bidirecionais. Além disso, a própria estratégia tem um forte potencial de otimização e representa uma idéia de negociação de alta frequência que vale a pena pesquisar ainda mais.

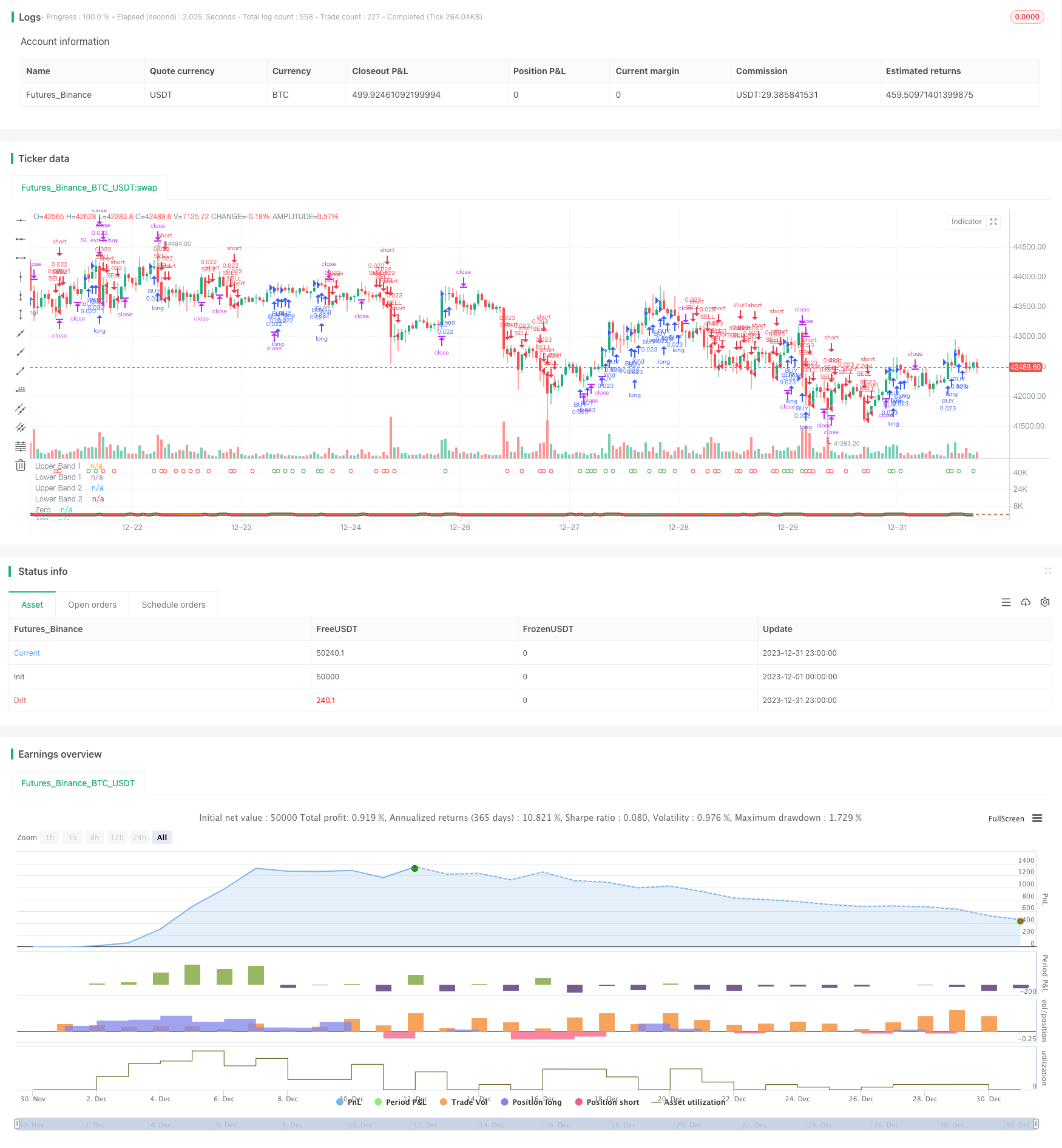

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the suns bipolarity

//©SeaSide420

//@version=4

strategy(title="TSI HMA CCI", default_qty_type=strategy.cash,default_qty_value=1000,commission_type=strategy.commission.percent,commission_value=0.001)

long = input(title="TSI Long Length", type=input.integer, defval=25)

short = input(title="TSI Short Length", type=input.integer, defval=25)

signal = input(title="TSI Signal Length", type=input.integer, defval=13)

length = input(33, minval=1, title="HMACCI Length")

src = input(open, title="Price Source")

ld = input(50, minval=1, title="Line Distance")

CandlesBack = input(8,minval=1,title="Candles Look Back")

StopLoss= input(3000,minval=1, title="Stop Loss")

TargetProfitAll= input(3000,minval=1, title="Target Profit Close All")

FromMonth=input(defval=1,title="FromMonth",minval=1,maxval=12)

FromDay=input(defval=1,title="FromDay",minval=1,maxval=31)

FromYear=input(defval=2020,title="FromYear",minval=2020)

ToMonth=input(defval=1,title="ToMonth",minval=1,maxval=12)

ToDay=input(defval=1,title="ToDay",minval=1,maxval=31)

ToYear=input(defval=9999,title="ToYear",minval=2017)

start=timestamp(FromYear,FromMonth,FromDay,00,00)

finish=timestamp(ToYear,ToMonth,ToDay,23,59)

window()=>true

ul = (ld)

ll = (ld-ld*2)

ma = hma(src, length)

cci = (src - ma) / (0.015 * dev(src, length))

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)*10

tsi_value2=ema(tsi_value/10, signal)*10

cc = color.white

ct = color.new(color.gray, 90)

if cci<ll or cci[1]<ll

cc:=color.red

if cci>ul or cci[1]>ul

cc:=color.green

if cci<ul and cci>ll

cc:=color.new(color.yellow, 90)

ccc = color.white

if cci>ul

ccc:=color.green

if cci<cci[1] and cci<ul and cci>ll

ccc:=color.red

if cci<ll

ccc:=color.red

if cci>cci[1] and cci>ll and cci<ul

ccc:=color.green

tsiplot= plot(tsi_value, color=color.lime)

tsiplot2=plot(tsi_value2, color=color.red)

colorchange2 =tsi_value>tsi_value2?color.lime:color.orange

fill(tsiplot, tsiplot2, color=colorchange2, title="TSIBackground", transp=50)

band1 = hline(ul, "Upper Band 1", color=ct, linestyle=hline.style_dashed)

band0 = hline(ll, "Lower Band 1", color=ct, linestyle=hline.style_dashed)

fill(band1, band0, color=cc, title="MidBandBackground", transp=0)

band2 = hline(ul, "Upper Band 2", color=ct, linestyle=hline.style_dashed)

band3 = hline(ll, "Lower Band 2", color=ct, linestyle=hline.style_dashed)

cciplot2 = plot(cci, "CCIvHMA 2", color=color.black, transp=0, linewidth=5)

cciplot = plot(cci, "CCIvHMA", color=ccc, transp=0, linewidth=3)

hline(0, title="Zero")

hline(420, title="420")

hline(-420, title="-420")

fill(cciplot, cciplot2, color=ccc, title="CCIBackground", transp=0)

LongCondition=cci>cci[1] and cci>ll and src>src[CandlesBack] and tsi_value>tsi_value2

ShortCondition=cci<cci[1] and cci<ul and src<src[CandlesBack] and tsi_value<tsi_value2

plotshape(LongCondition, title="BUY", style=shape.circle, location=location.top, color=color.green)

plotshape(ShortCondition, title="SELL", style=shape.circle, location=location.top, color=color.red)

if strategy.openprofit>TargetProfitAll

strategy.close_all(when=window(),comment="close all profit target")

if LongCondition and strategy.openprofit>-1

strategy.order("BUY", strategy.long,when=window())

if ShortCondition and strategy.openprofit>-1

strategy.order("SELL", strategy.short,when=window())

strategy.exit("SL exit a sell", "SELL", loss = StopLoss,when=window())

strategy.exit("SL exit a buy", "BUY", loss = StopLoss,when=window())

- Estratégia de cruzamento do Índice de Impulso e Medo

- Estratégia automática de negociação longa/curta baseada em pontos pivô diários

- Estratégia de negociação quantitativa de média móvel tripla

- Uma estratégia de cruzamento de impulso baseada em média móvel exponencial

- Estratégia de negociação cruzada de média móvel adaptativa e média móvel ponderada

- Regresso ao mercado de ações

- Tendência MACD de vários prazos Seguindo estratégia

- Tendência após estratégia de negociação baseada no MACD e no RSI

- Uma estratégia de negociação quantitativa de ruptura do canal ATR

- A taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa de variação da taxa.

- Algoritmo de média móvel dupla de cruz de ouro

- Cruz de Ouro Cruz da Morte Estratégia multifatorial a longo prazo

- RSI Divergência Estratégia de negociação

- Tendência de vários prazos seguindo estratégia

- Estratégia de negociação de redes dinâmicas

- Uma estratégia de linha de vantagem de confirmação de média móvel dupla

- Crypto RSI Mini-Sniper Tendência de Resposta Rápida Seguindo a Estratégia