Estratégia de faixa de volatilidade suave

Autora:ChaoZhang, Data: 2024-01-29 16:22:14Tags:

Resumo

Esta estratégia gera faixas de preços com base na volatilidade suavizada do preço e produz sinais de negociação quando o preço atravessa as faixas.

Estratégia lógica

A estratégia primeiro calcula a faixa média de volatilidade do preço durante um determinado período, em seguida, suaviza a faixa de volatilidade usando uma média móvel exponencial para gerar volatilidade suavizada. A volatilidade suavizada multiplicada por um coeficiente dá a faixa das faixas. Quando o preço quebra acima da faixa superior, um sinal de compra é gerado. Quando o preço quebra abaixo da faixa inferior, um sinal de venda é gerado.

Especificamente, a volatilidade suavizada smrng é calculada pela função smoothrng. A banda superior hband e a banda inferior lband das faixas de preços são então calculadas com base em smrng. A condição longa longCondition e a condição curta shortCondition são configuradas com base nisso. Quando a longCondition é atendida, um sinal de compra é gerado. Quando a condição curta é atendida, um sinal de venda é gerado.

Análise das vantagens

As vantagens desta estratégia são as seguintes:

-

Usar a volatilidade dos preços para construir sinais de negociação pode rastrear efetivamente as mudanças do mercado.

-

A suavização da volatilidade com média móvel exponencial pode filtrar o ruído e gerar sinais de negociação mais confiáveis.

-

O intervalo de bandas pode ser ajustado através do coeficiente de volatilidade, tornando a estratégia mais flexível.

-

Combinado com o julgamento de ruptura, pode capturar oportunidades de negociação em tempo hábil quando ocorre uma inversão de tendência.

Análise de riscos

Esta estratégia apresenta também alguns riscos:

-

Na volatilidade anormal do mercado, a volatilidade suavizada pode não refletir com precisão a volatilidade real, levando a sinais errados.

-

A configuração incorreta do intervalo de banda pode levar a excesso de negociação ou sinais insuficientes. Diferentes parâmetros podem ser testados para encontrar o intervalo ideal.

-

Há um atraso de tempo nos sinais de ruptura, o que pode causar entrada prematura ou entrada tardia.

Orientações de otimização

A estratégia pode ser otimizada através de:

-

Teste de diferentes ciclos de dados de preços para encontrar o período mais adequado para o cálculo da volatilidade.

-

A tentar diferentes algoritmos de média móvel, como a média móvel ponderada.

-

Introdução de volume de negociação ou outros indicadores para confirmar sinais de ruptura.

-

Configuração de stop loss ou trailing stop para controlar as perdas por transação.

-

Otimizar o coeficiente de volatilidade para determinar a faixa de bandas ideal.

Resumo

A lógica geral desta estratégia é clara, usando a volatilidade dos preços para construir bandas e quebras de preços para gerar sinais de negociação, que podem efetivamente rastrear mudanças de tendência do mercado.

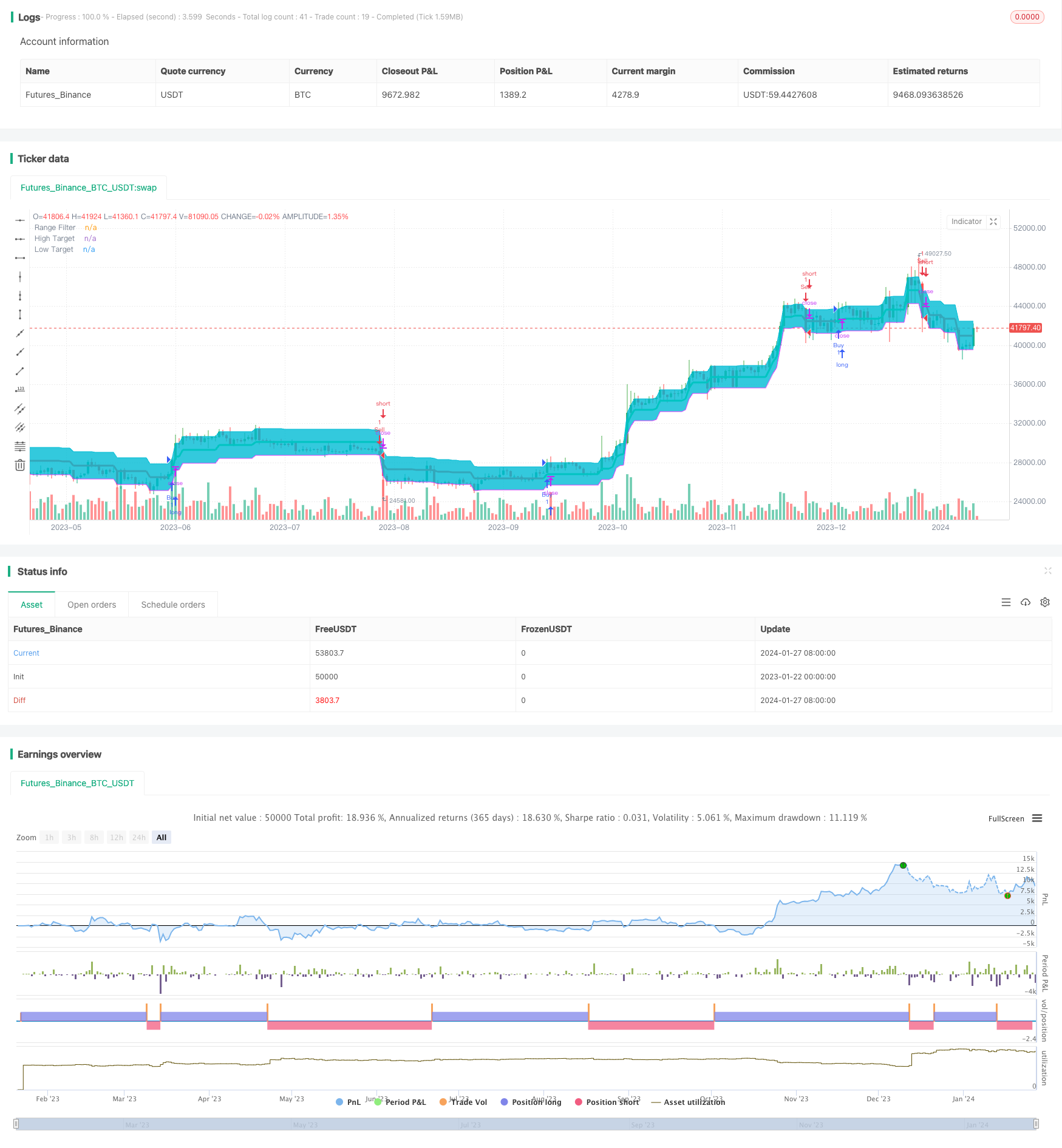

/*backtest

start: 2023-01-22 00:00:00

end: 2024-01-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("1SmSm1 Strategy", shorttitle="1SmSm1", overlay=true)

// Source

src = input(defval=close, title="Source")

// Sampling Period

per = input(defval=100, minval=1, title="Sampling Period")

// Range Multiplier

mult = input(defval=3.0, minval=0.1, title="Range Multiplier")

// Smooth Average Range

smoothrng(x, t, m) =>

wper = (t * 2) - 1

avrng = ema(abs(x - x[1]), t)

smoothrng = ema(avrng, wper) * m

smoothrng

smrng = smoothrng(src, per, mult)

// Range Filter

rngfilt(x, r) =>

rngfilt = x

rngfilt := x > nz(rngfilt[1]) ? ((x - r) < nz(rngfilt[1]) ? nz(rngfilt[1]) : (x - r)) : ((x + r) > nz(rngfilt[1]) ? nz(rngfilt[1]) : (x + r))

rngfilt

filt = rngfilt(src, smrng)

// Filter Direction

upward = 0.0

upward := filt > filt[1] ? nz(upward[1]) + 1 : filt < filt[1] ? 0 : nz(upward[1])

downward = 0.0

downward := filt < filt[1] ? nz(downward[1]) + 1 : filt > filt[1] ? 0 : nz(downward[1])

// Target Bands

hband = filt + smrng

lband = filt - smrng

// Breakouts

longCondition = (src > filt) and (src > src[1]) and (upward > 0)

shortCondition = (src < filt) and (src < src[1]) and (downward > 0)

strategy.entry("Buy", strategy.long, when = longCondition)

strategy.entry("Sell", strategy.short, when = shortCondition)

// Plotting

plot(filt, color=upward > 0 ? color.lime : downward > 0 ? color.red : color.orange, linewidth=3, title="Range Filter")

hbandplot = plot(hband, color=color.aqua, transp=100, title="High Target")

lbandplot = plot(lband, color=color.fuchsia, transp=100, title="Low Target")

// Fills

fill(hbandplot, lbandplot, color=color.aqua, title="Target Range")

// Bar Color

barcolor(longCondition ? color.green : shortCondition ? color.red : na)

// Alerts

alertcondition(longCondition, title="Buy Alert", message="BUY")

alertcondition(shortCondition, title="Sell Alert", message="SELL")

- Estratégia de negociação de RSI de dois andares

- As bandas de Bollinger e a estratégia de combinação do RSI

- Estratégia de barra e tendência dupla

- Estratégia incrível de ruptura de preço

- Estratégia de prossecução da tendência robusta

- Estratégia de cruzamento da média móvel de rastreamento de tendências

- Modelo de reversão de ruptura baseado na estratégia de negociação de tartarugas

- Estratégia de tendência de impulso

- O valor da posição em risco deve ser calculado em função do valor da posição em risco.

- Estratégia de negociação de ações equilibrada baseada no RSI

- Estratégia de negociação de reversão do índice do canal de commodities

- Estratégia baseada no tempo com ATR Take Profit

- Estratégia de rastreamento de tendências de impulso

- Estratégia de fechamento de velas da EMA

- Estratégia de negociação quantitativa cruzada da EMA

- Estratégia dinâmica de média móvel de stop-loss

- Reversão média com estratégia de entrada incremental

- Estratégia dinâmica de acompanhamento do preço médio

- Fractals de Williams combinados com o indicador ZZ para estratégias quantitativas de negociação

- Estratégia de negociação de tendências de vários fatores