Estratégia de rastreamento de tendências de vários prazos baseada em nuvem Ichimoku, MACD e estocástico

Autora:ChaoZhang, Data: 2024-02-05 10:30:45Tags:

Resumo

Esta estratégia integra os indicadores Ichimoku Cloud, média móvel, MACD, Estocástico e ATR para identificar e rastrear tendências em vários prazos.

Estratégia lógica

-

A nuvem de Ichimoku julga as direções de tendência de médio e longo prazo.

-

O MACD avalia tendências de curto prazo e situações de sobrecompra/supervenda.

-

O KD estocástico julga zonas de sobrecompra/supervenda.

-

A média móvel julga as tendências de médio prazo.

-

Integrar sinais dos indicadores acima para filtrar alguns sinais falsos e formar sinais de tendência sustentável de alta probabilidade.

-

Use ATR para calcular o preço de stop loss e take profit. Use um certo múltiplo de ATR como stop loss e take profit bits para controlar riscos.

Vantagens

-

Identificar tendências em vários prazos para melhorar a precisão do sinal.

-

Utilize amplamente combinações de indicadores para filtrar efetivamente sinais falsos.

-

Limites significativos de stop loss e take profit baseados em ATR por perda comercial.

-

O rigor personalizável das condições de entrada atende a diferentes apetites de risco.

Riscos

-

A tendência natural não detecta reversões causadas por eventos de cisne negro.

-

O ATR ideal de stop loss é difícil de replicar na negociação ao vivo.

-

A configuração inadequada dos parâmetros pode conduzir a excesso de negociação ou precisão insuficiente do sinal.

-

O ajuste dos parâmetros é necessário para se adequar a diferentes produtos e ambientes de mercado.

Áreas de melhoria

-

Introduzir aprendizado de máquina para ajudar a julgar pontos de inversão da tendência.

-

Otimizar os valores dos parâmetros do multiplicador ATR para diferentes produtos.

-

Incorporar outros fatores como alterações de volume para melhorar a precisão do sinal de avanço.

-

Continuem a otimizar os parâmetros com base nos resultados dos backtests para encontrar as melhores combinações de parâmetros.

Resumo

Esta estratégia aproveita Ichimoku Cloud, MACD, Estocástico e muito mais para identificação de tendências de vários prazos, capturando tendências, evitando ser preso por eventos de cisne negro.

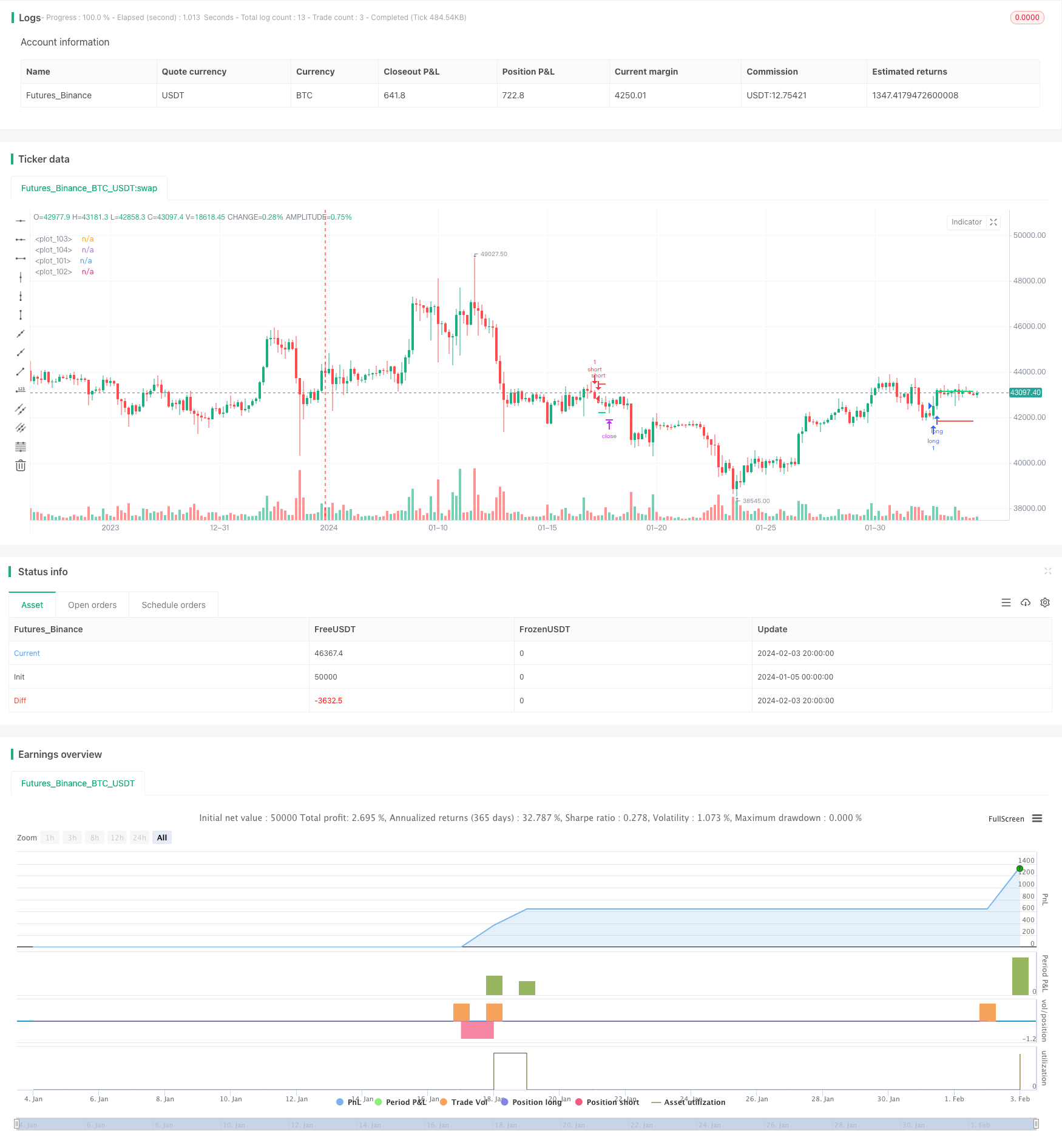

/*backtest

start: 2024-01-05 00:00:00

end: 2024-02-04 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © FXFUNDINGMATE

//@version=4

strategy(title="FXFUNDINGMATE TREND INDICATOR", overlay=true)

//Ichimoku Cloud

conversionPeriods = input(9, minval=1, title="Conversion Line Length")

basePeriods = input(26, minval=1, title="Base Line Length")

laggingSpan2Periods = input(52, minval=1, title="Lagging Span 2 Length")

displacement = input(26, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)[displacement - 1]

leadLine2 = donchian(laggingSpan2Periods)[displacement - 1]

//macd

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

src = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA (Oscillator)", type=input.bool, defval=false)

sma_signal = input(title="Simple MA (Signal Line)", type=input.bool, defval=false)

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

//kd

periodK = input(5, title="%K Length", minval=1)

smoothK = input(3, title="%K Smoothing", minval=1)

periodD = input(3, title="%D Smoothing", minval=1)

k = sma(stoch(close, high, low, periodK), smoothK)

d = sma(k, periodD)

//atr

atrlength = input(title="Atr Length", defval=8, minval=1)

SMulti = input(title="Stop loss multi Atr", defval=1.0)

TMulti = input(title="Take profit multi Atr", defval=1.0)

smoothing = input(title="Smoothing", defval="RMA", options=["RMA", "SMA", "EMA", "WMA"])

ma_function(source, length) =>

if smoothing == "RMA"

rma(source, length)

else

if smoothing == "SMA"

sma(source, length)

else

if smoothing == "EMA"

ema(source, length)

else

wma(source, length)

atr = ma_function(tr(true), atrlength)

operation_type = input(defval = "Both", title = "Position side", options = ["Long", "Short", "Both"])

operation = operation_type == "Long" ? 1 : operation_type == "Short" ? 2 : 3

showlines = input(true, title="Show sl&tp lines")

// MA

sma_len = input(100, title="MA Length", type=input.integer)

sma = sma(close, sma_len)

longCond = crossover(k, 20) and macd > 0 and close > sma and close > leadLine1 and close > leadLine2

shortCond = crossunder(k, 80) and macd < 0 and close < sma and close < leadLine1 and close < leadLine2

entry_price = float(0.0) //set float

entry_price := strategy.position_size != 0 or longCond or shortCond ? strategy.position_avg_price : entry_price[1]

entry_atr = valuewhen(longCond or shortCond, atr,0)

short_stop_level = float(0.0) //set float

short_profit_level = float(0.0) //set float

long_stop_level = float(0.0) //set float

long_profit_level = float(0.0) //set float

short_stop_level := entry_price + SMulti * entry_atr

short_profit_level := entry_price - TMulti * entry_atr

long_stop_level := entry_price - SMulti * entry_atr

long_profit_level := entry_price + TMulti * entry_atr

// Strategy Backtest Limiting Algorithm

i_startTime = input(defval = timestamp("1 Jan 2020 00:00 +0000"), title = "Backtesting Start Time", type = input.time)

i_endTime = input(defval = timestamp("31 Dec 2025 23:59 +0000"), title = "Backtesting End Time", type = input.time)

timeCond = true

if (operation == 1 or operation == 3)

strategy.entry("long" , strategy.long , when=longCond and timeCond, alert_message = "Long")

strategy.exit("SL/TP", from_entry = "long" , limit = long_profit_level , stop = long_stop_level , alert_message = "Long exit")

if (operation == 2 or operation == 3)

strategy.entry("short", strategy.short, when=shortCond and timeCond, alert_message="Short")

strategy.exit("SL/TP", from_entry = "short", limit = short_profit_level , stop = short_stop_level , alert_message = "Short exit")

if time > i_endTime

strategy.close_all(comment = "close all", alert_message = "close all")

plot(showlines and strategy.position_size <= 0 ? na : long_stop_level, color=color.red, style=plot.style_linebr, linewidth = 2)

plot(showlines and strategy.position_size <= 0 ? na : long_profit_level, color=color.lime, style=plot.style_linebr, linewidth = 2)

plot(showlines and strategy.position_size >= 0 ? na : short_stop_level, color=color.red, style=plot.style_linebr, linewidth = 2)

plot(showlines and strategy.position_size >= 0 ? na : short_profit_level, color=color.lime, style=plot.style_linebr, linewidth = 2)

//}

- Super Tendência Seguindo a Estratégia Baseada em Médias Móveis

- Estratégia de negociação de RSI engulfing Candle

- Uma estratégia de rastreamento de tendências e banda de Bollinger baseada no RSI

- Robusta estratégia de negociação de média móvel dupla

- Estratégia de negociação de breakout de Bollinger Band Momentum

- Estratégia de negociação quantitativa baseada em bandas de média móvel de 5 dias e sinais de compra/venda GBS

- Estratégia de ações do oscilador de média móvel dupla

- Estratégia de negociação de balanço do momento

- Estratégia dinâmica de acompanhamento da flutuação das existências de PSAR

- Comparação de preços de encerramento Estratégia de cruzamento de média móvel dupla

- Estratégia de negociação de reversão de volume do MACD

- Estratégia de combinação de média móvel dinâmica

- Estratégia de fuga de Willy Wonka

- Tendência combinada de média móvel exponencial e índice de força relativa Seguindo estratégia

- Estratégia combinada de captura de tendência de reversão e de stop loss dinâmico

- Estratégia de ruptura da Parabola Dourada

- Estratégia de rastreamento da inversão do momento SAR

- Estratégia de negociação RSI dinâmica

- Estratégia de cruzamento entre médias móveis múltiplas

- Estratégia de ruptura de média móvel dupla