Tendência de cruzamento da OBV EMA na sequência da estratégia

Autora:ChaoZhang, Data: 2024-02-20 15:35:08Tags:

Resumo

Esta estratégia usa o cruzamento de linhas EMA duplas do indicador OBV para determinar a tendência do OBV, e toma posições longas / curtas de acordo com a direção da tendência.

Princípio da estratégia

Esta estratégia usa principalmente se a OBV está em uma tendência de alta para determinar o tempo de entrada longa. Especificamente, calcula a EMA de 6 dias e a EMA de 24 dias da OBV. Quando a EMA de 6 dias cruza acima da EMA de 24 dias, um sinal longo é gerado. Da mesma forma, quando a EMA de 6 dias cruza abaixo da EMA de 24 dias, um sinal curto é gerado. Além disso, a estratégia também define um stop loss de 3%.

A chave para o julgamento da tendência da estratégia está no indicador OBV. O indicador OBV reflete a intenção coletiva do grande dinheiro e pode refletir efetivamente a atitude dos participantes do mercado. Combinado com o processamento da linha média móvel, algum ruído pode ser filtrado para tornar o sinal mais claro e confiável. A estratégia usa linhas EMA rápidas e linhas EMA lentas para construir sinais de negociação, que podem suavizar os dados de preço e também capturar mudanças de tendência de forma mais sensível.

Análise das vantagens

A estratégia apresenta as seguintes vantagens:

-

O indicador OBV baseado no volume de negociação pode julgar claramente a intenção dos participantes no mercado e o sinal é mais confiável.

-

O processamento de linha EMA dupla pode filtrar algum ruído para tornar o sinal mais claro.

-

A combinação de linhas EMA rápidas e lentas pode ter em conta tanto a suavização dos preços como a captação das alterações da tendência.

-

A operação estratégica é simples e fácil de implementar.

Análise de riscos

A estratégia apresenta também alguns riscos:

-

O indicador OBV pode emitir sinais errados em algum momento, em que a estratégia pode sofrer perdas.

-

Na negociação violenta, as linhas EMA têm um efeito de atraso, que pode perder o ponto de entrada ideal.

-

A definição fixa de stop loss pode ser demasiado rígida para se adaptar às alterações do mercado.

Contramedidas:

-

Confirme com outros indicadores para evitar sinais errados.

-

Otimizar as configurações dos parâmetros para tornar as linhas EMA mais sensíveis.

-

Configurar stop loss dinâmico.

Direcção de otimização

A estratégia pode ser otimizada nos seguintes aspectos:

-

Otimizar a combinação de parâmetros da EMA para encontrar parâmetros de média móvel mais adequados.

-

Aumentar outros indicadores de confirmação do sinal, como MACD, RSI, etc., para melhorar a precisão do sinal.

-

Configurar stop loss dinâmico, que pode ajustar o ponto de stop loss em tempo real de acordo com as flutuações do mercado.

-

Optimização de combinação de parâmetros para encontrar a melhor combinação de parâmetros.

Conclusão

Em geral, esta estratégia é uma estratégia de tendência relativamente simples e confiável. Combina indicador OBV e linhas EMA duplas para julgar a tendência. As vantagens são operação simples, sinais claros e capacidade de rastrear efetivamente as tendências. As desvantagens são possíveis sinais errados e atraso no processamento da linha EMA. A otimização com outros indicadores pode alcançar melhores resultados.

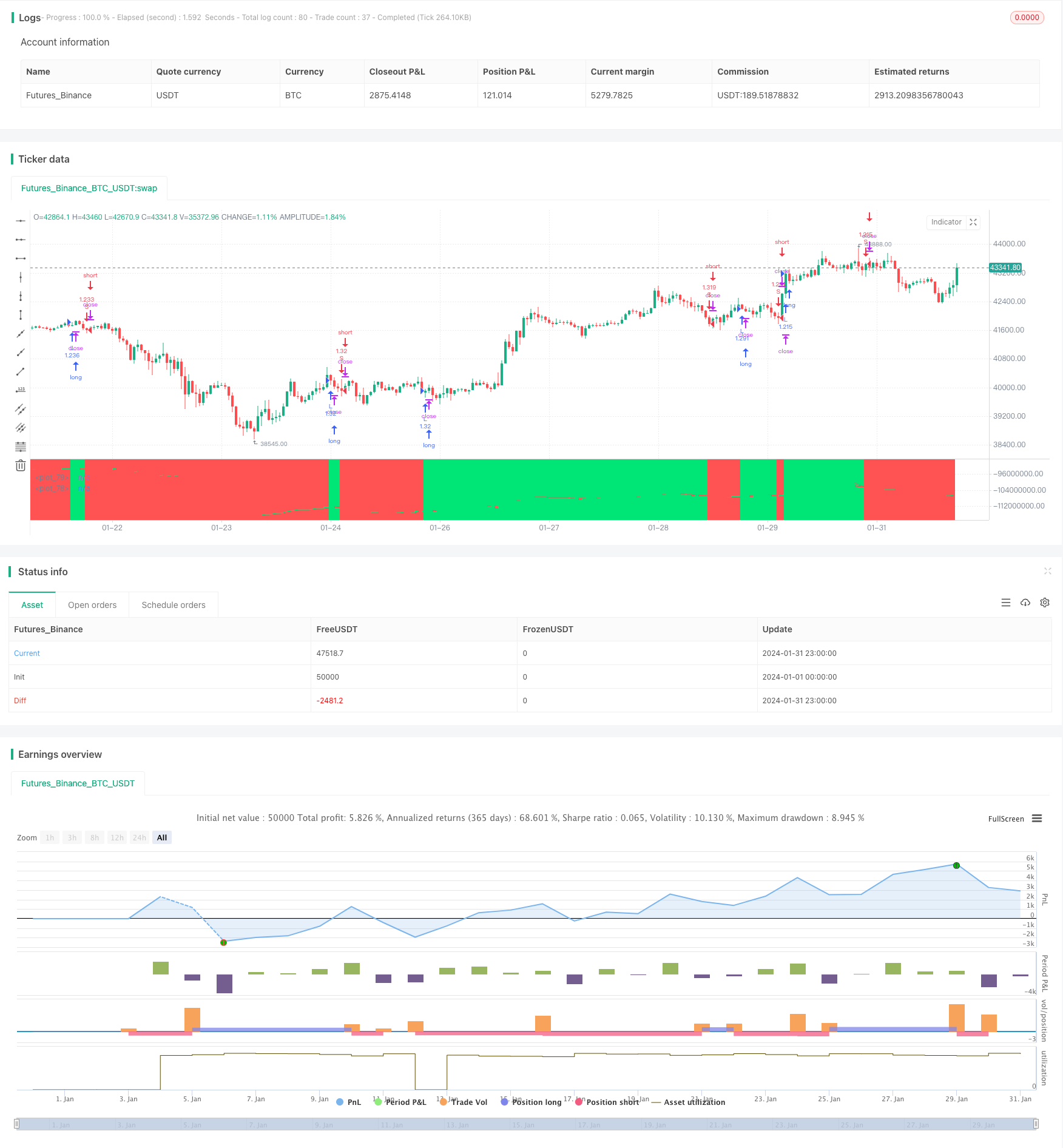

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("OBV EMA X BF 🚀", overlay=false, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.0)

/////////////// Time Frame ///////////////

testStartYear = input(2017, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

/////////////// OBV ///////////////

src = close

atr = atr(input(title="ATR Period", defval=3, minval=1))

atrmult = input(title="ATR Mult", defval=1, minval=0)

obv = cum(change(src) > 0 ? volume * (volume / atr) : change(src) < 0 ? -volume * (volume / atr) : 0 * volume / atr)

e1 = ema(obv, input(24))

e2 = ema(obv, input(6))

/////////////// Strategy ///////////////

long = crossover(e2, e1)

short = crossunder(e2, e1)

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

last_open_long_signal = 0.0

last_open_short_signal = 0.0

last_open_long_signal := long_signal ? open : nz(last_open_long_signal[1])

last_open_short_signal := short_signal ? open : nz(last_open_short_signal[1])

last_long_signal = 0.0

last_short_signal = 0.0

last_long_signal := long_signal ? time : nz(last_long_signal[1])

last_short_signal := short_signal ? time : nz(last_short_signal[1])

in_long_signal = last_long_signal > last_short_signal

in_short_signal = last_short_signal > last_long_signal

last_high = 0.0

last_low = 0.0

last_high := not in_long_signal ? na : in_long_signal and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_short_signal ? na : in_short_signal and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

since_longEntry = barssince(last_open_long_signal != last_open_long_signal[1])

since_shortEntry = barssince(last_open_short_signal != last_open_short_signal[1])

//////////////// Stop loss ///////////////

sl_inp = input(3.0, title='Stop Loss %') / 100

tp_inp = input(5000.0, title='Take Profit %') / 100

take_level_l = strategy.position_avg_price * (1 + tp_inp)

take_level_s = strategy.position_avg_price * (1 - tp_inp)

slLong = in_long_signal ? strategy.position_avg_price * (1 - sl_inp) : na

slShort = strategy.position_avg_price * (1 + sl_inp)

long_sl = in_long_signal ? slLong : na

short_sl = in_short_signal ? slShort : na

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("L", strategy.long, when=long)

strategy.entry("S", strategy.short, when=short)

strategy.exit("L SL", "L", stop=long_sl, when=since_longEntry > 0)

strategy.exit("S SL", "S", stop=short_sl, when=since_shortEntry > 0)

/////////////// Plotting ///////////////

plot(e1, color = e1 > e1[1] ? color.lime : e1 < e1[1] ? color.red : color.white, linewidth = 2, offset = 0)

plot(e2, color = e2 > e2[1] ? color.lime : e2 < e2[1] ? color.red : color.white, linewidth = 1)

bgcolor(strategy.position_size > 0 ? color.lime : strategy.position_size < 0 ? color.red : color.white, transp=90)

bgcolor(long_signal ? color.lime : short_signal ? color.red : na, transp=60)

- Estratégia de acompanhamento da inversão da média móvel dupla

- Estratégia de inversão das bandas de Bollinger

- Ichimoku Kinko Hyo Cloud + QQE Estratégia Quantitativa

- Tudo Sobre a Estratégia de Negociação de Momentum com Stop Loss para Ouro

- Parabola Oscilador Procurando altos e baixos Estratégia

- Estratégia de ruptura das bandas de Bollinger

- Estratégia de avanço da diferença de valor justo

- Sistema de cruzamento de média móvel adaptativa com ruptura de impulso

- Estratégia de negociação baseada em padrões de pico a pico

- Estratégia de compra de EMA múltipla

- Estratégia de acompanhamento da tendência cruzada do RSI e do MA

- Estratégia de reversão do impulso com dupla confirmação

- Crossover da EMA para a Estratégia Quant Long Line

- Estratégia de acompanhamento da reversão extrema

- Estratégia de reversão da média da faixa de Bollinger com índice de intensidade intradiária

- B-Xtrender Estratégia de cruzamento de média móvel exponencial

- Estratégia de acompanhamento da tendência da média móvel

- Uma estratégia combinada de RSI com média móvel e MACD

- Estratégia de negociação de vários prazos baseada na EMA, RSI e MACD

- Estratégia quantitativa baseada em pontos pivô