Анализ стратегии Донецкого коридора в исследовательской среде

Автор:Доброта, Создано: 2019-10-11 16:11:17, Обновлено: 2023-10-18 19:57:41

Стратегическое описание

Среди многих торговых стратегий, доньцзянская стратегия должна быть одной из самых классических и известных, и она получила популярность еще в 1970 году, когда зарубежные компании проводили специальные симуляционные испытания и исследования основных программированных торговых стратегий. Результаты показали, что из всех стратегических испытаний доньцзянская стратегия была наиболее успешной.

Позже в США произошла еще одна, самая известная в истории торговля, обучение трейдеров морских морских петухов, которая принесла огромный успех. В то время методы торговли морских петухов были секретными, но спустя более десяти лет, когда правила торговли морскими морскими петухами стали известны, было обнаружено, что морские петухи используют именно улучшенную стратегию Дончи-Ан-Портуара.

Стратегия прорыва подходит для более плавных видов торговли. Наиболее распространенным способом прорыва является использование относительной взаимосвязи цены с поддержкой и сопротивлением для определения точек купли-продажи.

Правила стратегии проезда в Доньчжоне

Тоньцзянский канал относится к трендовым показателям, его внешний вид и сигналы немного похожи на индикаторы Блинн-Бэнд. Однако ценовой канал Тоньцзянского канала построен на основе наивысших и самых низких цен в течение периода. Например: при расчете максимального значения наивысшей цены последней 50 линий К формируется траектория; при расчете минимального значения наименьшей цены последней 50 линий К формируется траектория.

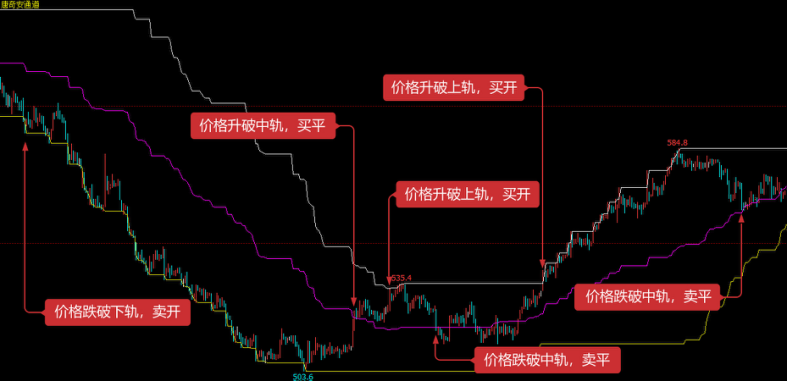

Как показано на рисунке выше: индикатор состоит из трех различных цветовых кривых, которые по умолчанию показывают высокие и низкие цены за 20 циклов, чтобы показать волатильность рыночных цен. Когда его канал узкий, это означает меньшую волатильность рынка, а широк, наоборот, означает большую волатильность рынка.

Если цена проходит через трассу, то это сигнал покупки; наоборот, если цена проходит через трассу, то это сигнал продажи. Поскольку ее верхний и нижний трассы рассчитываются как по максимальной, так и по минимальной цене, в общем случае цены редко одновременно проходят через трассу и проходят через трассу. В большинстве случаев цены движутся по одностороннему движению вверх или вниз по трассе, или между верхним и нижним трассами.

Стратегическая логика

В данном разделе мы рассмотрим самый простой метод использования. То есть, когда цена сверху прорывает траекторию, то есть прорывает линию давления сверху, мы считаем, что многосторонние силы усиливаются, и формируется волна, которая формирует сигнал покупки; когда цена сверху и снижается, то есть прорывает линию поддержки, мы считаем, что силы сверху усиливаются, и формируется волна, которая формирует сигнал продажи.

Если после покупки открытая позиция, цена снова опускается обратно в траекторию Доньчжанского канала, мы считаем, что многосторонняя сила ослабевает, или воздушная сила усиливается, продавая сигнал о тишине; если после продажи открытая позиция, цена снова опускается обратно в траекторию Доньчжанского канала, мы считаем, что воздушная сила ослабевает, или многосторонняя сила усиливается, покупая сигнал о тишине.

Условия продажи

- Большие открытые позиции: если нет позиций, и цена закрытия больше, чем цена открытия

- Открытие позиции на пустом месте: если нет позиции, и цена закрытия меньше, чем на трассе

- Многолимитная сделка: если у вас много заказов, и цена закрытия меньше средней

- Пустой баланс: если у вас есть пустой вексель, и цена закрытия больше средней

Реализация стратегического кода

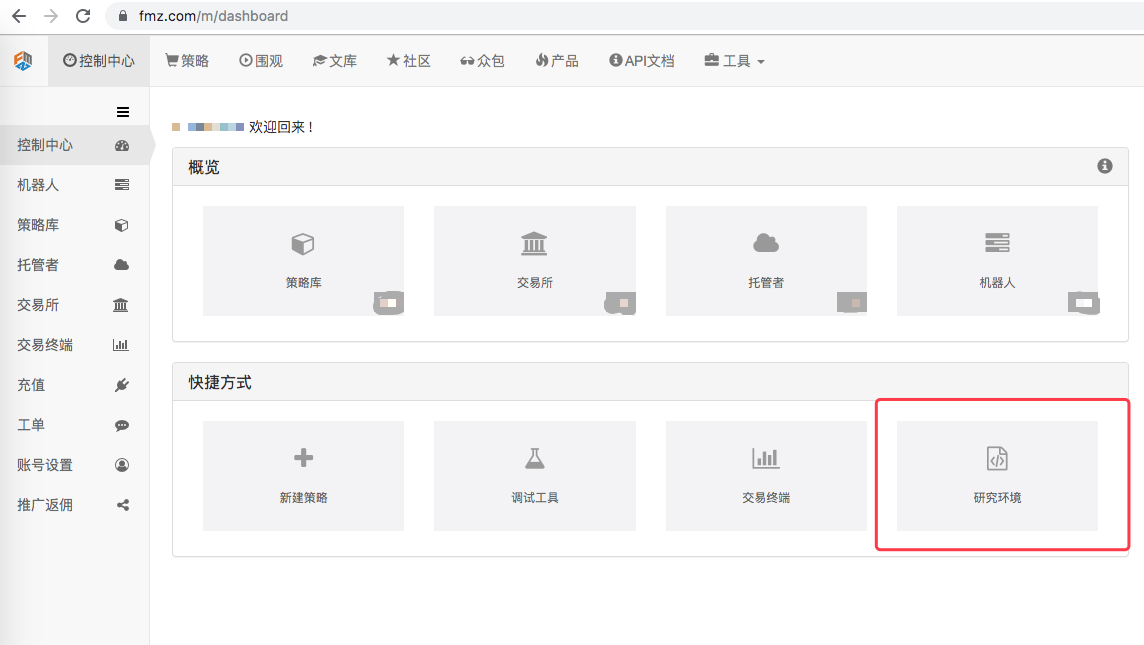

Затем, в исследовательской среде для разработчиков квантовой платформы, мы понимаем эту стратегию поэтапно.

Для того, чтобы зайти в исследовательскую среду для квантовой платформы для изобретателей, посмотрите следующую схему:

from fmz import *

task = VCtx('''backtest

start: 2019-08-01 09:00:00

end: 2019-10-10 15:00:00

period: 5m

exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

''')

# 创建回测环境

# 以上红色部分内容的关于回测信息的范例格式,可以在发明者量化平台的策略编写页面中点击“保存回测设置”获取# 首先,我们需要获取持仓信息,我们定义一个mp()函数用来干这件事

def mp():

positions = exchange.GetPosition() # 获取持仓数组

if len(positions) == 0: # 如果持仓数组的长度是0

return 0 # 证明是空仓,返回0

for i in range(len(positions)): # 遍历持仓数组

if (positions[i]['Type'] == PD_LONG) or (positions[i]['Type'] == PD_LONG_YD):

return 1 # 如果有多单,返回1

elif (positions[i]['Type'] == PD_SHORT) or (positions[i]['Type'] == PD_SHORT_YD):

return -1 # 如果有空单,返回-1

print(positions)

mp() # 接下来,我们执行一下这个获取持仓信息函数,可以看到,结果为0,也就是目前为空仓状态0

# 我们以当前螺纹钢主力合约为例子,开始测试这个策略

exchange.SetContractType("rb888") # 设置品种代码,主力合约为合约代码后加数字888{'CombinationType': 0,

'CreateDate': 0,

'DeliveryMonth': 9,

'DeliveryYear': 0,

'EndDelivDate': 0,

'ExchangeID': 'SHFE',

'ExchangeInstID': 'rb888',

'ExpireDate': 0,

'InstLifePhase': 49,

'InstrumentID': 'rb888',

'InstrumentName': 'rb连续',

'IsTrading': 1,

'LongMarginRatio': 0.06,

'MaxLimitOrderVolume': 500,

'MaxMarginSideAlgorithm': 49,

'MaxMarketOrderVolume': 30,

'MinLimitOrderVolume': 1,

'MinMarketOrderVolume': 1,

'OpenDate': 0,

'OptionsType': 48,

'PositionDateType': 49,

'PositionType': 50,

'PriceTick': 1,

'ProductClass': 49,

'ProductID': 'rb',

'ShortMarginRatio': 0.06,

'StartDelivDate': 0,

'StrikePrice': 0,

'UnderlyingInstrID': 'rb',

'UnderlyingMultiple': 1,

'VolumeMultiple': 10}接下来我们获取k线数组,因为根据策略逻辑,我们需要行情运行了一段时间,再进行逻辑判断,这样有便于我们的策略逻辑更好的适应行情,这里我们就暂且把50根K线作为起始要求吧。发明者量化的K线信息是以数组的形式储存的,数组里包含最高价,最低价,开盘价,收盘价和成交量等等信息,关于这部分的内容请查看发明者量化的官方API文档:https://www.fmz.com/api

# 接下来我们定义一个变量,让它来存储K线数组 records = exchange.GetRecords() # 获取K线数组

# 按照策略逻辑描述,我们用收盘价来作为开仓的价格,所以我们需要计算最新K线的收盘价 close = records[len(records) - 1].Close # 获取最新K线收盘价 close

3846.0

然后,我们需要以收盘价为标准计算50根k线中最高价的最大值和最低价的最小值

upper = TA.Highest(records, 50, 'High') # 获取50周期最高价的最大值 upper

3903.0

lower = TA.Lowest(records, 50, 'Low') # 获取50周期最低价的最小值 lower

3856.0

接着,我们需要计算这条通道的上轨和下轨的均值

middle = (upper + lower) / 2 # 计算上轨和下轨的均值 middle

3879.5

以上,关于此策略需要计算的部分我们已经全部完成,接下来,我们就要开始逻辑判断开仓条件,以及根据逻辑判断的结果进行实际的开仓操作。这里需要注意的是,我们需要用到发明者量化平台的国内商品期货模版,由于当下是研究环境,无法支持这个模版,我们暂且写出来,但是运行会报错,在发明者量化平台的策略编写页面进行实际编码时,导入此模版没有任何问题,模版地址为:https://www.fmz.com/strategy/24288 各位在发明者量化策略编写页面进行编码时,需要把此模版先复制到自己的策略库,然后在回测时勾选上,这里请各位读者注意

obj = ext.NewPositionManager() # 使用发明者量化交易类库,这里运行时会报错,不用理会,当下是研究环境,

# 实际编码过程中不会出现此问题,以下同此,不再注释。接下来是策略的判断逻辑,并且根据逻辑进行开仓与平仓操作

if positions > 0 and close < middle: # 如果持多单,并且收盘价跌破中轨

obj.CoverAll() # 平掉所有仓位

if positions < 0 and close > middle: # 如果持空单,并且收盘价升破中轨

obj.CoverAll() # 平掉所有仓位

if positions == 0: # 如果是空仓

if close > upper: # 如果收盘价升破上轨

obj.OpenLong("rb888", 1) # 买开

elif close < lower: # 如果收盘价跌破下轨

obj.OpenShort("rb888", 1) # 卖开# 完整的策略代码:

def mp():

positions = exchange.GetPosition() # 获取持仓数组

if len(positions) == 0: # 如果持仓数组的长度是0

return 0 # 证明是空仓,返回0

for i in range(len(positions)): # 遍历持仓数组

if (positions[i]['Type'] == PD_LONG) or (positions[i]['Type'] == PD_LONG_YD):

return 1 # 如果有多单,返回1

elif (positions[i]['Type'] == PD_SHORT) or (positions[i]['Type'] == PD_SHORT_YD):

return -1 # 如果有空单,返回-1

def main(): # 主函数

exchange.SetContractType("rb888") # 设置品种代码,主力合约为合约代码后加数字888

while True: # 进入循环

records = exchange.GetRecords() # 获取K线数组

if len(records) < 50: continue # 如果K线少于50根,就跳过本次循环

close = records[len(records) - 1].Close # 获取最新K线收盘价

positions = mp() # 获取持仓信息函数

upper = TA.Highest(records, 50, 'High') # 获取50周期最高价的最大值

lower = TA.Lowest(records, 50, 'Low') # 获取50周期最低价的最小值

middle = (upper + lower) / 2 # 计算上轨和下轨的均值

obj = ext.NewPositionManager() # 使用交易类库

if positions > 0 and close < middle: # 如果持多单,并且收盘价跌破中轨

obj.CoverAll() # 平掉所有仓位

if positions < 0 and close > middle: # 如果持空单,并且收盘价升破中轨

obj.CoverAll() # 平掉所有仓位

if positions == 0: # 如果是空仓

if close > upper: # 如果收盘价升破上轨

obj.OpenLong("rb888", 1) # 买开

elif close < lower: # 如果收盘价跌破下轨

obj.OpenShort("rb888", 1) # 卖开- Количественная практика DEX-бирж (2) -- Гипержидкое руководство пользователя

- ДЕКС (DEX Exchange) Количественная практика ((2) -- Гиперликвид (Hyperliquid)

- Количественная практика обмена DEX (1) -- руководство пользователя dYdX v4

- Введение в арбитраж с задержкой свинца в криптовалюте (3)

- DEX обмены количественные практики ((1) -- dYdX v4 Руководство пользователя

- Презентация о своде Lead-Lag в цифровой валюте (3)

- Введение в арбитраж с задержкой свинца в криптовалюте (2)

- Презентация о своде Lead-Lag в цифровой валюте (2)

- Обсуждение по внешнему приему сигналов платформы FMZ: полное решение для приема сигналов с встроенным сервисом Http в стратегии

- Обзор приема внешних сигналов на платформе FMZ: стратегию полного решения приема сигналов встроенного сервиса HTTP

- Введение в арбитраж с задержкой свинца в криптовалюте (1)

- Руководство показывает, как добавить поддержку для множества графиков в стратегию

- Линейная подвесная однополосная стратегия, разработанная на основе функций воспроизведения данных

- Рука-рука учит вас трансплантировать марийский язык (прогресс)

- Введение в квантование цифровых валют

- Изобретатели количественных FMex стратегии добычи

- Стратегия хеджирования в транснациональных транзакциях на блокчейне

- Изменение фьючерсного API Deribit для количественной торговли опционами

- Рука-рука учит вас писать стратегии - переносить стратегию на мой язык.

- Использование исследовательской среды для анализа деталей треугольного хеджирования и влияния процедурных сборов на хеджируемые цены

- Введение научной среды FMZ Quant Data Science

- Параболическое рулевое управление SAR и стратегия ценовых высоких и низких точек

- Умение работать и быть успешным - научиться использовать исследовательские условия для анализа принципов торговли

- Научить вас, как позволить старой стратегии стыковки веб-сокета цитаты интерфейс

- Сходства и различия между товарными фьючерсами и криптовалютными биржами API

- Рука-в-руку показывает вам, как дать старинной стратегии беспроводный параллель интерфейс веб-сокета

- Многоуровневая стратегия получения прибыли в процентном отношении

- Противоречия между API товарных фьючерсов и цифровых валютных бирж

- Применение теневой части линии K в торговой стратегии

- Конфигурация биржи для количественной стратегии торговли криптовалютами

- Механизм сопоставления транзакций на уровне тика, разработанный для обратного тестирования высокочастотных стратегий