Стратегия поиска трендов с двойным лазером

Автор:Чао Чжан, Дата: 2023-11-06 10:01:42Тэги:

Обзор

Эта стратегия использует полосы Боллинджера, каналы Келтнера и индекс адаптивной относительной силы для определения текущего направления тренда, в сочетании с параболическим SAR для определения времени входа.

Принципы

Эта стратегия объединяет следующие три технических показателя для определения текущей тенденции:

-

SQUEEZE Momentum Indicator: рассчитывает полосы Боллинджера и каналы Келтнера. Когда две полосы перекрываются, он генерирует сжатие и сигнализирует о надвигающемся изменении тренда. Он возвращает статус сжатия и наклон линейной регрессии.

-

RSI с весом объема: рассчитывает RSI с весом объема. Использует среднюю точку для определения уровней перекупленности/перепродажи. Он подчеркивает изменения объема.

-

Параболический SAR: оценивает положение текущей цены относительно линии SAR. SAR выше цены указывает на понижающийся тренд, а SAR ниже цены указывает на восходящий.

Стратегия использует полосы Боллинджера для определения направления тренда, каналы Келтнера для его уточнения, RSI для поиска возможностей реверсии при перекупке / перепродаже и SAR для определения времени входа.

-

Вычислите полосы Боллинджера, каналы Келтнера, индикатор сжатия.

-

Вычислить весовой показатель RSI. RSI выше средней точки указывает на рост, ниже средней точки - снижение.

-

SAR ниже цены показывает восходящий тренд, выше цены показывает нисходящий.

-

Объедините три индикатора: когда происходит сжатие, RSI выходит выше средней точки, SAR ниже цены, генерируется длинный сигнал. Когда происходит сжатие, RSI выходит ниже средней точки, SAR выше цены, генерируется короткий сигнал.

-

Когда сигнал запускается, проверьте, что выводы трех индикаторов на предыдущей панели противоположны текущему сигналу.

-

Установите стоп-лосс и возьмите прибыль после входа, задержите стоп-лосс.

Преимущества

Преимущества этой стратегии:

-

Сочетание нескольких индикаторов улучшает точность оценки тренда. Squeeze точно определяет изменения тренда, RSI четко определяет уровни перекупа / перепродажи, SAR точно умножает вход.

-

Логика показателей проста и понятна.

-

Подтверждение нескольких показателей помогает отфильтровать ложные прорывы.

-

Механика стоп-лосса и прибыли блокирует прибыль и ограничивает риски.

-

Обширные данные обратных тестов гарантируют надежность.

Риски

Существуют также некоторые риски:

-

Долгая и короткая логика входа похожи и могут генерировать противоречивые сигналы.

-

Все показатели используют оптимизацию параметров, риски перенастройки.

-

Высокая частота торговли, необходимость контроля размеров позиций.

-

Стоп-лосс может быть слишком близко и легко остановить.

Решения:

-

Добавьте проверку настойчивости показателей, чтобы избежать колебаний сигнала.

-

Используйте анализ ходьбы вперед для корректировки параметров и предотвращения перенапряжения.

-

Установите размер пирамиды для управления позициями по направлению.

-

Проверьте различные диапазоны стоп-лосса для оптимизации цены стоп-лосса.

Руководство по оптимизации

Некоторые направления для оптимизации стратегии:

-

Оптимизируйте параметры индикатора для стабильности.

-

Добавьте логику размещения позиций, как фиксированный/равный процент.

-

Проверьте различные методы остановки потери, такие как волатильность или линейные остановки, нулевые позиции и т. Д.

-

Добавьте управление деньгами, как фиксированное размеры позиций.

-

Использовать модели машинного обучения для динамического входа и выхода.

-

Добавьте механизмы хеджирования, используя как длинные, так и короткие позиции для снижения коррелирующих системных рисков.

-

Рассмотреть больше показателей и создать механизмы голосования для повышения точности.

Заключение

Стратегия имеет четкую логику использования нескольких индикаторов для определения направления тренда и проницательного входа в сжатие. Механика остановки потерь и получения прибыли ограничивает риски. Оптимизация параметров и контроль рисков могут еще больше улучшить результаты бэкстеста и реального времени. Это стабильная стратегия, подходящая для трендовых продуктов, и также может работать в более большие временные рамки, такие как ежедневные. С сильной практической ценностью эта стратегия может быть дополнительно оптимизирована во многих аспектах.

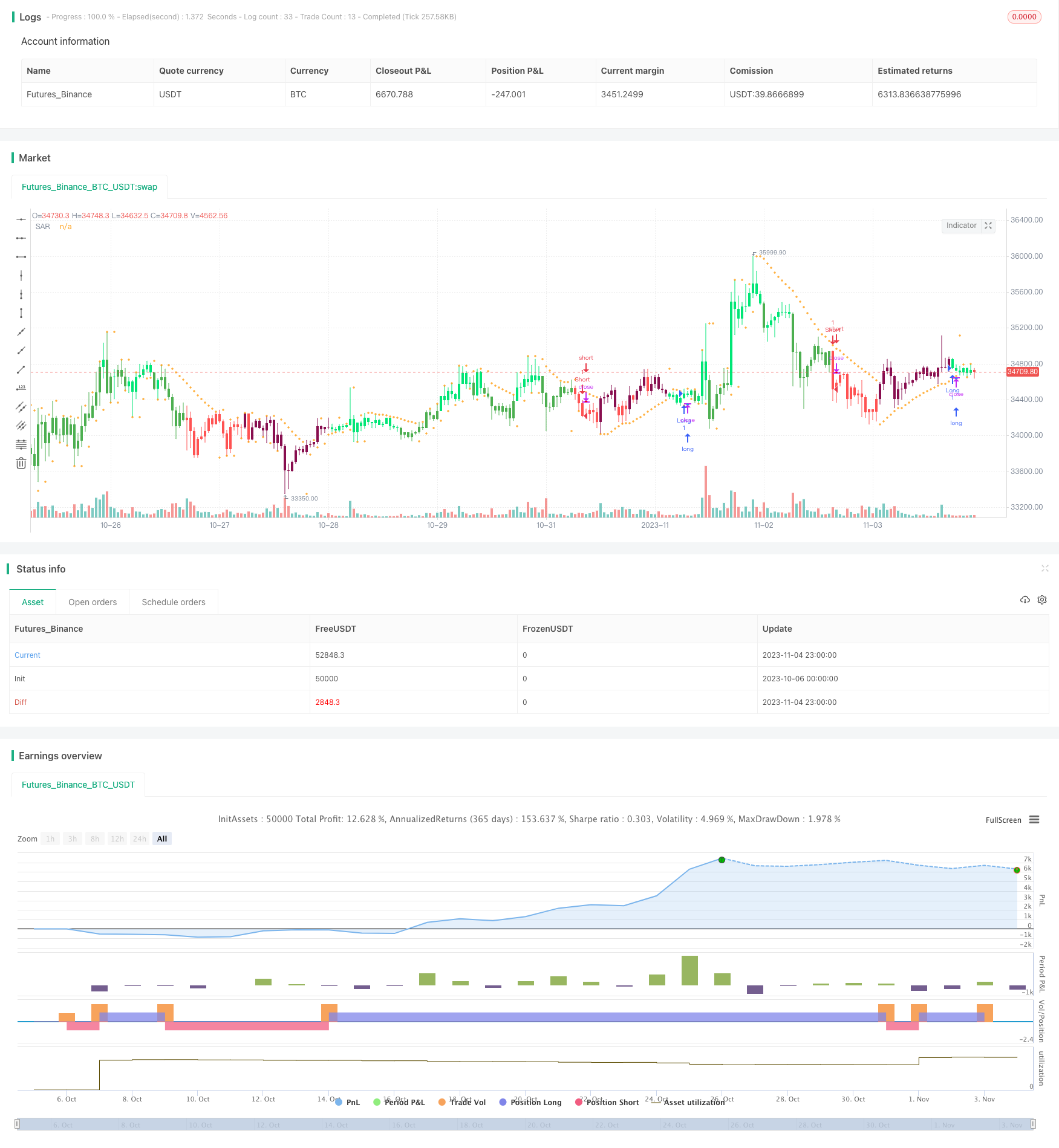

/*backtest

start: 2023-10-06 00:00:00

end: 2023-11-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © XaviZ

//#####©ÉÉÉɶN###############################################

//####*..´´´´´´,,,»ëN########################################

//###ë..´´´´´´,,,,,,''%©#####################################

//###'´´´´´´,,,,,,,'''''?¶###################################

//##o´´´´´´,,,,,,,''''''''*©#################################

//##'´´´´´,,,,,,,'''''''^^^~±################################

//#±´´´´´,,,,,,,''''''''^í/;~*©####æ%;í»~~~~;==I±N###########

//#»´´´´,,,,,,'''''''''^;////;»¶X/í~~/~~~;=~~~~~~~~*¶########

//#'´´´,,,,,,''''''''^^;////;%I^~/~~/~~~=~~~;=?;~~~~;?ë######

//©´´,,,,,,,''''''''^^~/////X~/~~/~~/~~»í~~=~~~~~~~~~~^;É####

//¶´,,,,,,,''''''''^^^;///;%;~/~~;í~~»~í?~?~~~?I/~~~~?*=íÑ###

//N,,,,,,,'''''''^^^^^///;;o/~~;;~~;£=»í»;IX/=~~~~~~^^^^'*æ##

//#í,,,,,''''''''^^^^^;;;;;o~»~~~~íX//~/»~;í?IíI»~~^/*?'''=N#

//#%,,,'''''''''^^^^^^í;;;;£;~~~//»I»/£X/X/»í*&~~~^^^^'^*~'É#

//#©,,''''''''^^^^^^^^~;;;;&/~/////*X;í;o*í»~=*?*===^'''''*£#

//##&''''''''^^^^^^^^^^~;;;;X=í~~~»;;;/~;í»~»±;^^^^^';=''''É#

//##N^''''''^^^^^^^^^^~~~;;;;/£;~~/»~~»~~///o~~^^^^''''?^',æ#

//###Ñ''''^^^^^^^^^^^~~~~~;;;;;í*X*í»;~~IX?~~^^^^/?'''''=,=##

//####X'''^^^^^^^^^^~~~~~~~~;;íííííí~~í*=~~~~Ií^'''=''''^»©##

//#####£^^^^^^^^^^^~~~~~~~~~~~íííííí~~~~~*~^^^;/''''='',,N###

//######æ~^^^^^^^^~~~~~~~~~~~~~~íííí~~~~~^*^^^'=''''?',,§####

//########&^^^^^^~~~~~~~~~~~~~~~~~~~~~~~^^=^^''=''''?,íN#####

//#########N?^^~~~~~~~~~~~~~~~~~~~~~~~~^^^=^''^?''';í@#######

//###########N*~~~~~~~~~~~~~~~~~~~~~~~^^^*'''^='''/É#########

//##############@;~~~~~~~~~~~~~~~~~~~^^~='''~?'';É###########

//#################É=~~~~~~~~~~~~~~^^^*~'''*~?§##############

//#####################N§£I/~~~~~~»*?~»o§æN##################

//@version=4

strategy(title="M-SQUEEZE", overlay = true)

//study(title="M-SQUEEZE", overlay = true)

src = input(close, "SOURCE", type = input.source)

// ███▓▒░░ VARIABLES ░░▒▓███

var bool longCond = na, var bool shortCond = na

var int CondIni_long0 = 0, var int CondIni_short0 = 0

var int CondIni_long = 0, var int CondIni_short = 0

var float last_open_longCondition = na, var float last_open_shortCondition = na

var int last_longCondition0 = na, var int last_shortCondition0 = na

var int last_longCondition = na, var int last_shortCondition = na

var bool long_tp = na, var bool short_tp = na

var int last_long_tp = na, var int last_short_tp = na

var bool Final_Long_tp = na, var bool Final_Short_tp = na

var bool SMI_longCond = na, var bool SMI_shortCond = na

var bool RSI_longCond = na, var bool RSI_shortCond = na

var bool ADX_longCond = na, var bool ADX_shortCond = na

var bool SAR_longCond = na, var bool SAR_shortCond = na

var bool Final_longCondition0 = na, var bool Final_shortCondition0 = na

var bool Final_longCondition = na, var bool Final_shortCondition = na

// ███▓▒░░ SQUEEZE MOMENTUM INDICATOR ░░▒▓███

Act_SMI = input(true, "SQUEEZE MOMENTUM INDICATOR")

BB_length = input(85, title="BOLLINGER BANDS LENGTH", minval = 1)

BB_mult = input(2.1, title="BOLLINGER BANDS MULTI-FACTOR", minval = 0.1, step = 0.1)

KC_length = input(38, title="KELTNER CHANNEL LENGTH", minval = 1)

KC_mult = input(2.0, title="KELTNER CHANNEL MULTI-FACTOR", minval = 0.1, step = 0.1)

SQUEEZE_M(_src,_BB_length,_BB_mult,_KC_length,_KC_mult)=>

// Calculate BB

basis = sma(_src, _BB_length)

dev = _BB_mult * stdev(_src, _BB_length)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

ma = sma(src, _KC_length)

rangema = sma(tr, _KC_length)

upperKC = ma + rangema * _KC_mult

lowerKC = ma - rangema * _KC_mult

// Squeeze

sqzOn = lowerBB > lowerKC and upperBB < upperKC

sqzOff = lowerBB < lowerKC and upperBB > upperKC

nosqz = sqzOn == false and sqzOff == false

// Linear Regression curve

val = linreg(_src - avg(avg(highest(high, _KC_length), lowest(low, _KC_length)), sma(close, _KC_length)), _KC_length, 0)

[nosqz,val]

[NOSQZ,VAL] = SQUEEZE_M(src,BB_length,BB_mult,KC_length,KC_mult)

barcolor(iff(VAL > 0, iff(VAL > nz(VAL[1]), color.lime, color.green), iff(VAL < nz(VAL[1]), color.red, color.maroon)))

// ███▓▒░░ SAR ░░▒▓███

Act_SAR = input(true, "PARABOLIC SAR")

Sst = input (0.73, "SAR STAR", step=0.01, minval = 0.01)

Sinc = input (0.5, "SAR INC", step=0.01, minval = 0.01)

Smax = input (0.06, "SAR MAX", step=0.01, minval = 0.01)

SAR = sar(Sst, Sinc, Smax)

plot(SAR, style = plot.style_cross, title = "SAR")

// ███▓▒░░ RSI VOLUME WEIGHTED ░░▒▓███

Act_RSI = input(true, "RSI VOLUME WEIGHTED")

RSI_len = input(22, "RSI LENGHT", minval = 1)

RSI_obos = input(45,title="RSI CENTER LINE", type=input.integer, minval = 1)

WiMA(_src, _length)=>

var float MA_s=0.0

MA_s:=(_src + nz(MA_s[1] * (_length-1)))/_length

MA_s

RSI_Volume(fv, length)=>

up=iff(fv>fv[1],abs(fv-fv[1])*volume,0)

dn=iff(fv<fv[1],abs(fv-fv[1])*volume,0)

upt=WiMA(up,length)

dnt=WiMA(dn,length)

100*(upt/(upt+dnt))

RSI_V = RSI_Volume(src, RSI_len)

// ███▓▒░░ STRATEGY ░░▒▓███

SMI_longCond := (Act_SMI ? (VAL > 0 and (VAL > nz(VAL[1])) and not NOSQZ) : RSI_longCond)

RSI_longCond := (Act_RSI ? (RSI_V > RSI_obos) : SAR_longCond)

SAR_longCond := (Act_SAR ? (SAR < close) : SMI_longCond)

SMI_shortCond := (Act_SMI ? (VAL < 0 and (VAL < nz(VAL[1])) and not NOSQZ) : RSI_shortCond)

RSI_shortCond := (Act_RSI ? (RSI_V < RSI_obos) : SAR_shortCond)

SAR_shortCond := (Act_SAR ? (SAR > close) : SMI_shortCond)

longCond := SMI_longCond and RSI_longCond and SAR_longCond

shortCond := SMI_shortCond and RSI_shortCond and SAR_shortCond

CondIni_long0 := longCond ? 1 : shortCond ? -1 : CondIni_long0[1]

CondIni_short0 := longCond ? 1 : shortCond ? -1 : CondIni_short0[1]

longCondition0 = (longCond and CondIni_long0[1] == -1)

shortCondition0 = (shortCond and CondIni_short0[1] == 1)

CondIni_long := longCond[1] ? 1 : shortCond[1] ? -1 : CondIni_long[1]

CondIni_short := longCond[1] ? 1 : shortCond[1] ? -1 : CondIni_short[1]

longCondition = (longCond[1] and CondIni_long[1] == -1)

shortCondition = (shortCond[1] and CondIni_short[1] == 1)

// ███▓▒░░ ALERTS & SIGNALS ░░▒▓███

plotshape(longCondition, title = "Long Signal", style = shape.triangleup, location = location.belowbar, color = color.blue, transp = 0, size = size.tiny)

plotshape(shortCondition, title = "Short Signal", style = shape.triangledown, location = location.abovebar, color = #FF0000, transp = 0, size = size.tiny)

//alertcondition(longCondition, title="Long Alert", message = "LONG")

//alertcondition(shortCondition, title="Short Alert", message = "SHORT")

// ███▓▒░░ BACKTESTING ░░▒▓███

testStartYear = input(2018, "BACKTEST START YEAR", minval = 1980, maxval = 2222)

testStartMonth = input(01, "BACKTEST START MONTH", minval = 1, maxval = 12)

testStartDay = input(01, "BACKTEST START DAY", minval = 1, maxval = 31)

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input(2222, "BACKTEST STOP YEAR", minval=1980, maxval = 2222)

testStopMonth = input(12, "BACKTEST STOP MONTH", minval=1, maxval=12)

testStopDay = input(31, "BACKTEST STOP DAY", minval=1, maxval=31)

testPeriodStop = timestamp(testStopYear, testStopMonth, testStopDay, 0, 0)

testPeriod = time >= testPeriodStart and time <= testPeriodStop ? true : false

strategy.entry("Long", strategy.long, when = longCondition0 and testPeriod)

strategy.entry("Short", strategy.short, when = shortCondition0 and testPeriod)

- Движущаяся средняя кроссоверная тенденция MACD в соответствии со стратегией с последующим стоп-лосом

- Двухступенчатая стратегия по сбору тенденций в области синтеза

- Прорыв цены Bollinger Band A Стратегия

- RSI на основе торговой стратегии ROC

- Вчерашняя стратегия высокого выхода

- Тенденция после стратегии

- Упрощенная стратегия скользящей средней

- Стратегия торговли двойной скользящей средней перекрестной тенденцией

- Система черепах Коннектикута

- Тенденция после стратегии

- Тенденция осциллятора EMA в соответствии со стратегией

- Стратегия перекрестного использования тройной скользящей средней

- Стратегия отслеживания тренда на основе прорыва импульса

- Стратегия случайных колебаний

- Стратегия сверхмоментма

- Стратегия блокировки размера

- Переход после консолидационной стратегии

- Стратегия перекрестного использования скользящей средней

- Стратегия двойного выхода

- Стратегия торговли по пересечению предельных ордеров